人民币区域国际化程度提高了吗?

王晓芳,权飞过

摘要:人民币国际化的重要特征之一为区域国际化程度的提高。从经济政策不确定性溢出视角,探讨人民币在中亚五国中的区域国际化程度问题,为人民币区域国际化提供经验支持。利用EEMD频域分解技术,将中国经济政策不确定性和中亚五国人民币汇率分解为高频、低频和趋势项三个频域,并采用广义预测误差分解方法测算在不同频域上我国经济政策不确定性对中亚五国人民币汇率波动的溢出效应。研究发现:从高频分量来看,我国经济政策不确定性对中亚五国汇率波动的净溢出效应为负;从中期和长期来看,我国经济政策不确定性对中亚五国人民币汇率波动的净溢出效应为正且溢出程度不断加大。这表明在短期内,中亚五国人民币汇率波动会对我国经济政策不确定性带来影响,但在中期来看,我国经济政策不确定性对中亚五国人民币汇率的影响不断增强,说明人民币在中亚五国中“货币锚”作用不断加强,人民币区域国际化程度得以提高。为提高人民币区域国际化程度,应注重经济政策的连贯性,加强对经济政策不确定性对人民币汇率波动溢出管理。

关键词:人民币区域国际化;经济政策不确定性;人民币汇率波动;溢出效应

中图分类号:F822 文献标识码:A文章编号:1007-2101(2022)04-0087-10

一、引言

事实上,伴随着我国经济进入新常态,供给侧结构性改革中遇到的经济增速放缓、系统性金融风险等问题不可避免地导致经济政策调整。根据Baker等[3]构建的中国经济政策不确定性指数可以发现(见图1),从2013年习近平总书记提出“一带一路”倡议以来,我国经济政策不确定性指数呈现稳步上升趋势,并且在2015年“8·11”汇改、2016年底至2017年3月(对应于防范系统性金融风险、金融“去杠杆”过程)以及2018年中美贸易摩擦后,我国经济政策不确定性指数都有明显的“波峰”特征。这表明我国正面临着经济政策不确定性难题,并且与全球经济政策不确定指数上升的趋势保持一致。而与此同时,作为“一带一路”倡议的有力抓手[4],我国与欧亚经济联盟的经贸合作日益增强。我国与中亚五国①产业结构互补,与中亚五国开展经贸合作不仅是我国能源安全战略的重要一环,同时也是应对西方国家经济冲击的重要缓冲带。统计数据显示,从2009年以来,我国与中亚五国进出口贸易累计额已从253.46亿美元增长至2018年的41706亿美元,其中在2013年达到峰值502.75亿美元。与此同时,我国对中亚五国的对外直接投资流量从2009年的3.45亿美元增长至2018年的667亿美元。鉴于我国与中亚五国经贸合作的规模不断扩大,探讨人民币与中亚五国的汇率波动之间的联动效应不仅有助于加强与中亚五国的经贸合作,同时也为人民币在中亚地区国际化程度是否提高提供了解答,因此具有重要的理论和应用价值。

现有文献对经济政策不确定性的研究已经由其对一国投资、消费等宏观经济变量的研究转向了对经济政策不确定性溢出效应的研究。Colombo等实证检验了经济政策不确定性溢出效应的存在性[5],但却忽略了溢出效应的大小和方向。采用广义向量自回归模型,Diebold和Yilmaz首次提出总溢出效应指数和方向性溢出效应指数的测算方法[6]。鉴于经济政策不确定性对企业出口以及资本跨境流动等方面的重要影响,出口贸易、资本流动以及对外投资等又与人民币汇率波动之间存在紧密联系[7-9],国内学者朱孟楠等[2]借鉴Diebold方法测算了我国人民币汇率与中国、美国、欧元区和日本四国经济政策不确定性的溢出效应。在推动“一带一路”倡议实施过程中,厘清我国经济政策不确定性是否会对“一带一路”沿线国家的人民币汇率产生溢出效应,有助于提前防范并降低我国经济政策不确定性对人民币汇率波动的溢出影响,加强人民币在“一带一路”沿线地区的“货币锚”作用。因此探討我国经济政策不确定性对中亚五国人民币汇率的溢出效应影响具有重要的理论和现实意义。

本文尝试利用EEMD方法将我国经济政策不确定性指数和中亚五国人民币汇率分解为高频分量、低频分量和趋势项三种,并分别探讨各变量在相同频率上的溢出效应。根据EEMD方法可知:高频分量、低频分量和趋势项分别代表了时间序列的短期波动、中长期波动和长期变化趋势,因此从频域上的划分事实上代表了各变量在短期、中期和长期中的变化。通过分析各变量高频分量的溢出效应,能够反映我国经济政策不确定性与中亚五国人民币汇率之间的短期溢出影响;而低频分量则能够反映上述时间序列的中期溢出影响;趋势项则反映了我国经济政策不确定性与中亚五国人民币汇率之间的长期溢出影响。不同频域中我国经济政策不确定性对中亚五国人民币汇率的溢出效应差异,能够从时间期限视角来辨析上述溢出效应在不同时期内的差异化影响,进而为理解和控制经济政策不确定性对人民币汇率溢出效应提供理论指导和实践借鉴。

本文的主要创新体现在:一是鉴于EEMD方法在处理时间序列的非平稳性和非线性的优势,利用EEMD频域分解方法,对我国经济政策不确定性指数和中亚五国人民币汇率进行了频域分解,为分析我国经济政策不确定性指数对人民币汇率波动在不同频率上的溢出效应提供了基础;二是利用Diebold等[6]的研究方法度量了高频、低频和趋势项三个分量的溢出效应,能够更好地辨别中国经济政策不确定性与中亚五国人民币汇率之间的不同期限内的溢出效应差异;三是研究发现我国经济政策不确定性对中亚五国人民币汇率的净溢出效应随着时间期限拉长由负转正,说明在不同期限内,我国经济政策不确定性对中亚国家人民币汇率的溢出有明显差异,因此应加强经济政策预期管理,避免经济政策不确定性剧烈波动对中亚五国人民币汇率的溢出影响,熨平人民币汇率波动,从而加强人民币在“一带一路”国家“货币锚”的作用。

二、相关文献综述

经济政策不确定性是指经济行为主体对经济政策实施、调整等过程难以做出准确判断产生的不确定性。自Baker等[3]基于重要报纸出现关键词的频率构建了经济政策不确定性指数(EPU)以来,大量学者从不同视角检验了经济政策不确定性对宏观经济或微观企业行为带来的影响。从现有的文献来看,有关经济政策不确定性的研究主要集中在以下几个方面:一是探讨经济政策不确定性对国内投资、消费、产出等宏观经济变量的影响研究[10-12],如Colombo研究发现欧元区的通胀和产出均受到美国经济政策不确定性的负面影响[5];许志伟等实证检验了我国经济政策不确定性上升将导致产出和物价水平的显著下降[13];李凤羽等则基于我国经济政策不确定性指数,研究发现了经济政策不确定性对投资的抑制效果[14]。二是研究了经济政策不确定性与微观企业行为决策之间的联系,如经济政策不确定性与企业投融资决策[15],与企业金融资产配置[16],与不同所有制企业杠杆率水平[17]等企业微观层面的影响差异。三是探讨了经济政策不确定性与金融市场数据以及其他国家经济政策不确定性的相互溢出效应,如Bhattarai等研究发现美国经济政策不确定性对新兴经济体股票价格和汇率的负向影响[18],Claeys利用面板VAR方法估算了发达国家与新兴经济体不确定性的溢出效应[19]。国内的研究中,Zhang等探讨了中国和美国经济政策不确定性对全球市场的溢出效应[20];雷立坤等运用广义自回归条件方差混频数据抽样模型[21],研究了我国经济政策不确定性对上证综指波动率的影响。与本文相关度最高的研究是朱孟楠等利用同样的方法测算了经济政策不确定性与人民币汇率的溢出效应[2],但与本文不同的是,朱孟楠等考虑了以中国为代表的四个国家(或地区)的经济政策不确定性与人民币汇率之间的溢出效应,本文则主要考虑我国经济政策不确定性与中亚五国人民币汇率之间的溢出效应。

可以发现,随着有关经济政策不确定性研究范围的拓展,有关人民币汇率与经济政策不确定性之间溢出效应的研究已经得到部分学者的关注。但上述研究仅考虑了经济政策不确定性与其他变量原始数据体现出的溢出效应,并不能够从变量变动的不同频率视角来分析各变量之间的联系。事实上,鉴于EEMD方法在处理时间序列的非平稳性和非线性的优势,大量文献采用EEMD方法研究了各时间序列在不同频域中的经济学意义。王晓芳和王瑞君对利用EEMD对上证综合指数进行频域分解[22],划分为高频、低频和趋势项三类,探讨了不同频域特征波动对上证综合指数的影响。利用该方法,李合龙和冯春娥探讨了投资者情绪与股指波动之间的联系[23],张娥等探讨了我国汇率与股价在不同频域上的相关性和溢出性[24]。考虑到经济政策不确定性与人民币汇率亦存在短期高频波动、中期低频波动以及长期的趋势项变动特征,因此采用EEMD方法將中国经济政策不确定性与中亚五国人民币汇率进行频率分解,并探讨各变量在相同频率上的溢出效应,能够更好反映中国经济政策不确定性与人民币汇率之间的溢出效应。

三、计量方法介绍

根据本文的研究思路,我们首先利用EEMD频域分解技术将时间序列分解为高频、低频和趋势项三个部分,并且由于不同频率代表了各时间序列在不同时期内(高频、低频和趋势项分别对应于短期、中期和长期)的波动变化,因此EEMD方法能够让我们从频域和时域两个维度,剖析时间序列的经济学意义,这就弥补了现有研究对时间序列研究中频域划分的不足[24]。本文通过将经济政策不确定性指标及中亚五国汇率分别划分为高频、低频和趋势项,分别探讨对应频率上变量之间的相关关系,拓宽了现有研究经济政策不确定性与汇率波动等的研究视角。其次,我国利用Diebold等(2012)的研究方法[6],从静态视角来度量我国经济政策不确定性对中亚五国人民币汇率波动在不同期限内的溢出影响,并分析不同期限内我国经济政策不确定性的净溢出效应。最后,我们采用滚动系数方法来准确反映我国经济政策不确定性对人民币汇率的在不同期限内的动态溢出效应变动趋势,从而为分析问题、解决问题提供更加客观、准确的判断依据。

(一)EEMD算法

根据Wu和Huang (2009)的研究方法[25],EEMD的分解步骤如下。

步骤1:考虑到加入白噪声并具有连续性、抗混分解等优势,原始序列x(t)中多次加入均值为0、标准差为常数的白噪声。

xi(t)=x(t)+wi(t)(1)

式(1)中,xi(t)为第i次加入白噪声后的序列,wi(t)为第i次加入的白噪声。

步骤2:对加入白噪声的时间序列xi(t)分别进行频域分解,得到固有模式函数和余项式,分别记为cij(t)和ri(t),其中cij(t)为第i次加入白噪声后分解得到的第j个IMF。

步骤3:计算分解得到的对应的IMF的总体平均值,得出最终的IMF。

cj(t)=1/N∑Ni=1cij(t)(2)

式(2)中N为加入白噪声的次数,cj(t)表示对原始序列进行EEMD分解后得出的第j个IMF。

通过上述步骤,将经济政策不确定性与人民币汇率分解为若干个固有模式函数和一个趋势项T。

(二)溢出效应度量方法

借鉴Diebold等(2012)的研究方法[6],引入广义预测误差方差分解技术,测算经济变量之间的溢出效应。首先对变量y建立滞后阶数为P的向量自回归模型:

yt=∑Pi=1Θyt-i+εt(3)

yt=(y1t,y2t,…,yNt)是一个N×1维向量,Θ是一个N×P维矩阵,是回归方程中带估算的系数集。εt为随机扰动项,且满足εt:N(0,∑)。根据Diebold等(2012)的研究思路[6],为测算变量之间的预测误差贡献,需要对VAR模型进行预测误差方差分解,得到一个N×N的方差分解矩阵(H)=[ij(H)]i,j=1,…,N,其中φij表示变量j对变量i预测误差的贡献。为更加直观反映变量j对变量i预测误差的贡献率,标准化方差分解项得到:

~ij(H)=ij(H)∑Nj=1ij(H)(4)

则∑Nj=1~ij(H)=1,∑Ni,j=1~ij(H)=N

为了更好地分析变量之间的溢出效应,Diebold等在广义方差分解矩阵的基础上构建了一系列网络溢出指标[6]。

1.系统总溢出指数。用于描述整体系统中变量之间的相互解释能力,在本文中可以用来度量中国经济政策不确定性与中亚五国人民币汇率波动的系统风险溢出程度,可表示为:

TS(H)=∑Ni,j=1,i≠j~ij(H)∑Ni,j=1~ij(H)×100

=∑Ni,j=1,i≠j~ij(H)N×100(5)

2.方向性溢出指数。将系统中其他变量对变量i带来的风险溢出程度(简称系统影响度)定义为:

DSj→i(H)=∑Nj=1,i≠j~ij(H)×100(6)

将变量i对除i以外所有变量的溢出程度(简称贡献度)定义为:

DSi→j(H)=∑Nj=1,i≠j~ji(H)×100(7)

3.净溢出指数。度量变量i对其余变量的净溢出效应为:

NSi(H)=DSi→j(H)-DSj→i(H)

=(∑Nj=1,i≠j~ji(H)-∑Ni,j=1,i≠j~ij(H))×100 (8)

四、 频域分解结果分析

(一)变量选择与说明

本文旨在考察我国经济政策不确定性与“一带一路”沿线国家汇率变动的相互影响,因此,借鉴现有研究,选择“一带一路”倡议提出后人民币对中亚五国的汇率为主要研究对象。根据数据的可得性,我们选择2013年9月—2019年12月人民币对哈萨克斯坦(exr_hs)、吉尔吉斯(exr_je)、乌兹别克斯坦(exr_wz)、塔吉克斯坦(exr_tj)以及土库曼斯坦(exr_tk)五国的汇率数据,并将汇率的周度数据变频为月度数据,总共得到76×5=380个观测值,数据来源于wind数据库。中国经济政策不确定性指标来源于利用Baker等构建的月度中国经济政策不确定性指数(epu),该指数不仅时间跨度长且覆盖面较广,是当前影响力最大的经济政策不确定性指数之一。为保持时间序列数量级一致,我们将中国经济政策不确定性指数除以100来度量中国经济政策不确定性。

(二)EEMD分解结果的结构特征分析

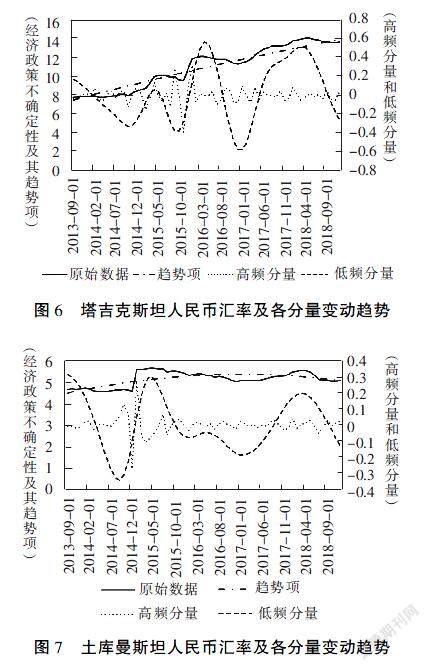

根据EEMD的分解方法,本文将中国经济政策不确定性指数与中亚五国人民币汇率划分为5个固有模式函数IMFs和一个趋势项T。不同固有函数模式的波动周期和波幅有明显差异,且体现出波动周期越大、波动幅度越大的特征。参考已有文献的划分方法,本文把上述时间序列的固有模式函数分别划分为高频、低频和趋势项三个分量。不同分量的特征不同:高频分量波动频率较高、波动幅度较小,这体现了短期随机因素对时间序列的波动影响;低频分量的波动频率较低且波动幅度较大,并且波动趋势的变化往往同某些宏观事件冲击保持一致,因此低频分量能够反映宏观事件冲击对时间序列的影响;趋势项波动频率最低且波动幅度最大,代表了时间序列的潜在变动趋势。

表1给出了中国政策不确定性指数与中亚五国人民币汇率高频分量、低频分量和趋势项三者的統计特征。高频分量与原始时间序列的相关系数最小并且方差占比较低,表明高频分量能够反映出原始序列的高频波动特征,这与高频随机事件对原始数据波动的影响一致。低频分量与原始序列的相关系数高达50%以上并且都在1%水平下显著,说明低频分量与原始时间序列的相关性程度上升,方差占比的提高从侧面验证了上述结论。趋势项与原始时间序列的相关系数最大,并且人民币汇率的趋势项与原始时间序列的相关系数高达83%以上,说明趋势项反映了原始序列的变化趋势。

图2—图7反映了中国经济政策不确定性和中亚五国人民币汇率的高频分量、低频分量和趋势项的变动趋势。可以发现:(1)高频分量代表了影响时间序列波动的短期因素。各时间序列的高频分量围绕0值上下波动,这反映出高频分量对各时间序列短期波动的特征刻画。(2)低频分量的周期特征明显且变动周期较长,低频分量反映了各时间序列的中长期变动趋势。(3)各时间序列的趋势项反映了时间序列的长期走势,趋势项围绕长期均值缓慢变化,可视作时间序列变化的潜在趋势。整体上,各时间序列的趋势项有逐渐递增的变化趋势,这说明,第一,长期来看,中国经济货币政策不确定性程度提高,这与我国当前进行的供给侧结构性改革进程以及经济增长趋势放缓下财政货币政策密集调控的事实相符;第二,中亚五国人民币汇率的趋势项不断增大,表明人民币对中亚五国货币具有升值趋势,且上述趋势在乌兹别克斯坦和塔吉克斯坦两国中更加显著。

五、不同频域分量之间的相互溢出效应

为了进一步探讨中国经济政策不确定性与中亚五国人民币汇率之间的溢出效应,并重点考察各时间序列在不同频率间的溢出效应差异,本文对各时间序列的高频、低频和趋势项分别构建VAR模型。

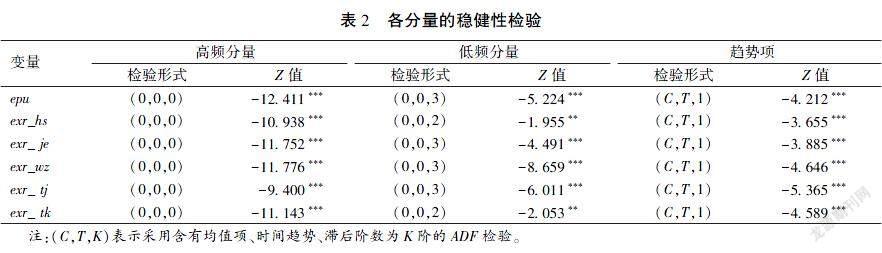

由于构建VAR模型要求所有序列必须为平稳序列,因此首先对各时间序列进行平稳性检验。根据ADF单位根检验结果可以发现,(1)各时间序列的高频分量均在1%显著水平下拒绝存在单位根的假设,表明各变量的高频分量是平稳的。采用各时间序列的高频分量构建VAR模型,根据AIC准则选择变量的最优滞后阶数为2阶。(2)各时间序列低频分量至少在5%水平下拒绝存在单位根检验,表明各经济变量低频分量是平稳的。根据AIC准则,选择滞后阶数为2阶构建低频分量的VAR模型。(3)对各变量的趋势项的一阶差分进行ADF检验,表明各趋势项为I(1)过程。对趋势项选择滞后阶数为3阶构建VAR模型(见表2)。

(一)高频分量的溢出效应

高频分量构建的VAR模型的稳健性检验显示,所有特征根均在单位圆内,表明模型是稳定的。对VAR模型进行预测误差方差分解,借鉴朱孟楠等(2015)的研究做向前12期预测[2],得到各时间序列高频分量之间的预测误差方差贡献率。根据溢出效应的计算公式,可以得到中国经济政策不确定性指标与中亚五国人民币汇率之间的相互溢出效应。根据表3的结果可以发现,总溢出指数达到28.82%,表明上述系统中1/4以上的变动是由变量之间的相互作用造成的。中亚五国人民币汇率高频分量对中国经济政策不确定性高频分量的系统影响程度为20.2%,中国经济政策不确定性高频分量对中亚五国汇率高频分量的贡献度为14.5%,因此,中国经济政策不确定性高频分量对中亚五国人民币汇率高频分量的净溢出效应为-5.7%。这表明,从短期来看中亚五国汇率波动对中国经济政策不确定性的影响大于中国经济政策不确定性对中亚五国汇率波动的影响。可能原因为中亚五国与我国贸易结构中主要以输出能源产品为主,而美国建立的“石油—美元”体系必然导致能源贸易受到美国货币政策不确定性的冲击。根据张喜艳等的研究发现[26],美国货币政策的短期溢出效应较大,因此美国经济政策不确定性能够在短期内有效影响中亚五国与我国的能源贸易,从而导致我国经济政策不确定性受到中亚五国人民币汇率的短期溢出影响。进一步地,中国经济政策不确定性高频分量对中亚五国人民币汇率高频分量的溢出效应大小还存在明显差异。具体来看,中国经济政策不确定性高频分量对中亚五国人民币汇率高频分量溢出效应的大小排序为:哈萨克斯坦>吉尔吉斯坦>土库曼斯坦>塔吉克斯斯坦>乌兹别克斯坦。

(二)低频分量和趋势项的溢出效应

重复上述步骤,分别对低频分量和趋势项构建VAR模型,并检验模型的稳健性。检验结果表明,所有特征根均处于单位圆内。对低频分量和趋势项构建的VAR模型分别进行误差方差分解并做向前12期预测,得到各时间序列高频分量之间的预测方差贡献率。在此基础上,得到低频分量和趋势项的溢出效应。

根据表4的结果可以发现,中亚五国人民币汇率低频分量对中国经济政策不确定性低频分量的影响程度为29.7%,与高频分量系统相比上升了95个百分点。中国经济政策不确定性低频分量对中亚五国人民币汇率低频分量的贡献度为35%,与高频分量系统相比提高了205个百分点。从净溢出效应来看,中国经济政策不确定性低频分量对中亚五国人民币汇率低频分量的净溢出程度为53%,表明中亚五国人民币汇率波动对中国经济政策不确定性的影响小于中国经济政策不确定性对中亚五国汇率波动的影响。对比各变量的净溢出效应大小可以发现,中国经济政策不确定性对系统的贡献率最大,说明从中期来看,我国经济政策不确定性是汇率波动的主要影响因素。出现上述变化的原因可能为:伴随着“一带一路”建设的不断深化,我国与中亚五国经贸合作更加紧密,经济政策不确定性对中亚五国人民币汇率中长期波动的影响程度上升。鉴于我国在中亚五国贸易中的主导地位,因此中长期来看,中国货币政策不确定性对中亚五国人民币汇率的净溢出效应会不断增强,这不仅与当前实际情况契合,而且还侧面印证了“一带一路”倡议对人民币国际化的推动作用[27]。

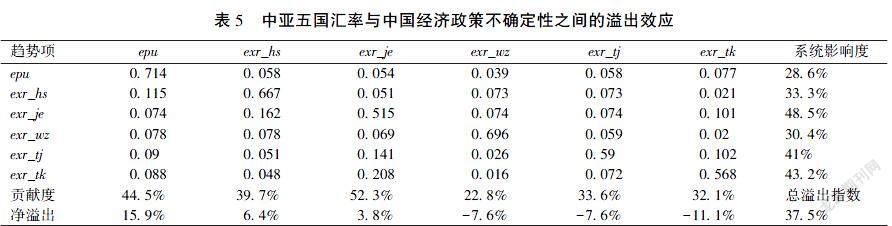

进一步,我们分析各变量趋势项之间的相互溢出影响。根据表5的结果可以发现,中亚五国人民币汇率趋势项对中国经济政策不确定性趋势项的影响程度降低为28.6%,中国经济政策不确定性趋势项对中亚五国人民币汇率趋势项波动的贡献度上升为44.5%,中国经济政策不确定性趋势项对中亚五国人民币汇率趋势项的净溢出率上升为15.9%,远大于其余变量趋势项的净溢出程度。EPU在趋势项的净溢出效应相比与低频分量系统进一步提升,表明从长期来看,我国经济政策不确定性对中亚五国人民币汇率体现出净溢出效应正逐步增强,这与刘刚等的研究保持一致[28]。上述结果再次印证了“一带一路”倡议强化了人民币在中亚地区的“货币锚”地位。

(三)经济政策不确定性对人民币汇率的动态溢出效应

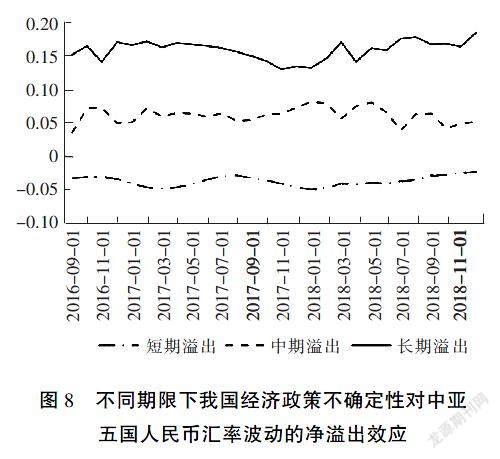

上文通过频域分解技术得到了我国经济政策不确定性与中亚五国人民币汇率在不同频域(对应于不同时期)上的相互溢出影响,但考虑到上述指标仅反映了样本内溢出效应的均值估计,为进一步观察我国经济政策不确定性对中亚五国人民币汇率的净溢出效应是否具有时变特征,借鉴朱孟楠等的研究[2],设定滚动窗口期为36期,对我国经济政策不确定性与中亚五国人民币汇率建立滚动VAR模型,结合前文溢出效应计算公式,求得在不同频率下,每期经济政策不确定性对中亚五国人民币汇率波动的净溢出效应。

根据图8可以发现,不同期限内,我国经济政策不确定性对人民币汇率的净溢出效益有明显差异。从短期动态净溢出效应来看,经济政策不确定性对中亚五国人民币汇率的净溢出效应保持在-5%附近上下浮动;从中期和长期的净溢出效应来看,中期净溢出效应在5%上下波动;而长期净溢出效应在15%附近波动,说明随着时间期限的拉长,我国经济政策不确定性对中亚五国人民币汇率的影響程度不断加强。上述溢出效应与“一带一路”倡议的深入推进以及人民币在“一带一路”沿线国家中“货币锚”作用不断加强的事实相符[28-29]。在短期内,我国经济政策不确定性对中亚五国人民币汇率的溢出效应较弱,可能与我国人民币的国际程度较弱有关[26],而从中长期来看,伴随着“一带一路”倡议的深入推进,中亚五国与我国经贸合作程度不断上升,我国经济政策不确定性对中亚五国人民汇率波动的溢出影响不断强化。

六、结论与建议

为探讨人民币在中亚地区国际化程度是否提高,本文从经济政策不确定性对人民币汇率波动溢出视角出发,利用EEMD频域分解技术,将中国经济政策不确定性和中亚五国人民币汇率分解为高频、低频和趋势项三个频域,并借鉴Diebold和Yilmaz(2012)的广义预测误差方差分解方差测算溢出效应,重点测算了我国货币政策不确定性对中亚五国人民币汇率在不同频域上的净溢出效应。研究发现:(1)高频分量、低频分量和趋势项分别代表了各时间序列在短期、中期和长期中的变动趋势,通过频率分解技术,能够为现有经济政策不确定性溢出效应研究提供期限差异视角,有助于进一步理解经济政策不确定性溢出效应在不同期限内的差异,从而为政策制定提供参考。(2)从静态溢出效应来看:在短期内,我国经济政策不确定性对中亚五国人民币汇率的净溢出效应为负,表明我国经济政策不确定性对中亚五国人民币汇率短期波动的影响小于中亚五国人民币汇率对我国经济政策不确定性的影响;而在中长期内,我国经济政策不确定性对中亚五国人民币汇率的净溢出效应为正数且溢出效应指数不断提高,说明在中长期内,我国经济政策不确定性对中亚五国人民币汇率波动影响不断增强,这与我国“一带一路”倡议深入推进的现实保持一致。随着我国与“一带一路”沿线国家经贸合作的不断加强,人民币在沿线国家“货币锚”作用愈发明显,人民币区域国家化程度不断提升。(3)根据滚动窗口计算得到的动态溢出效应发现,不同期限内我国经济政策不确定性对中亚五国人民币汇率的净溢出效应呈现出明显差异并与前文分析保持一致,净溢出效应有小幅波动但整体表现出缓慢的上升趋势,这表明我国经济政策不确定性对中亚五国人民币汇率的净溢出效应不断增强,再次表明人民币区域国际化程度不断上升。

根据本文的研究结论,考虑到短期溢出效应与中长期溢出效应的差异,在推动“一带一路”人民币区域国际化进程中,短期来看,政策制定者应注意中亚五国人民币汇率短期波动对我国经济政策不确定性的溢出,适当提高经济政策对人民币汇率短期波动的“免疫力”,降低我国经济政策不确定性的短期波动;而从中长期来看,则要尽量降低我国经济政策的不确定性,努力避免我国经济政策不确定性对“一带一路”沿线国家人民币汇率的溢出影响,从而降低人民币汇率波动,增强人民币在“一带一路”沿线国家“货币锚”的作用,提高人民币区域国际化水平。

注释:

①中亚五国分别为哈萨克斯坦、吉尔吉斯斯坦、乌兹别克斯坦、塔吉克斯坦和土库曼斯坦。

参考文献:

[1]高洪民.基于两个循环框架的人民币国际化路径研究[J].世界经济研究,2016(6):3-11+134.

[2]朱孟楠,闫帅.经济政策不确定性与人民币汇率的动态溢出效应[J].国际贸易问题,2015(10):111-119.

[3]BAKER SR,BLOOM N,DAVIS S J.Measuring Economic Policy Uncertainty[J].The Quarterly Journal of Economics,2016,131(4):1593-1636.

[4]孙长龙.中国与欧亚经济联盟经贸合作的前景、阻碍与法律建议[J].国际经贸探索,2019(8):4-14.

[5]COLOMBO,VALENTINA.Economic policy uncertainty in the US: Does it matter for the Euro area?[J].Economics Letters,2013,121(1):39-42.

[6]DIEBOLD F X,YILMAZ K.Better to give than to receive:Predictive directional measurement of volatility spillovers[J].International Journal of Forecasting,2012,28(1):57-66.

[7]杨广青,杜海鹏.人民币汇率变动对我国出口贸易的影响——基于“一带一路”沿线79个国家和地区面板数据的研究[J].经济学家,2015(11):43-50.

[8]马佳羽,韩兆洲.中国对“一带一路”沿线国家出口持续期及影响因素研究[J].统计研究,2018(6):33-44.

[9]魏巍贤,张军令.人民币汇率变动、跨境资本流动与资本管制——基于多国一般均衡模型的分析[J].国际金融研究,2018(10):76-86.

[10]KROL,ROBERT.Economic Policy Uncertainty and Exchange Rate Volatility[J].International Finance,2014,17(2):241-256.

[11]孙永强,尹力博,杜勇宏.经济政策不确定性对经济波动的动态影响[J].经济社会体制比较,2018(6):129-137.

[12]田磊,林建浩.经济政策不确定性兼具产出效应和通胀效应吗?——来自中国的经验证据[J].南开经济研究,2016(2):3-24.

[13]许志伟,王文甫.经济政策不确定性对宏观经济的影响——基于实证与理论的动态分析[J].经济学(季刊),2018(1):23-50.

[14]李鳳羽,杨墨竹.经济政策不确定性会抑制企业投资吗?——基于中国经济政策不确定指数的实证研究[J].金融研究,2015(4):115-129.

[15]张成思,刘贯春.中国实业部门投融资决策机制研究——基于经济政策不确定性和融资约束异质性视角[J].经济研究,2018(12):53-69.

[16]亚琨,罗福凯,李启佳.经济政策不确定性、金融资产配置与创新投资[J].财贸经济,2018(12):97-112.

[17]纪洋,王旭,谭语嫣,等.经济政策不确定性、政府隐性担保与企业杠杆率分化[J].经济学(季刊),2018(2):449-470.

[18]BHATTARAI S,CHATTERJEE A,PARK W Y.Global Spillover Effects of US Uncertainty[R].Globalization & Monetary Policy Institute Working Paper,2017.

[19]CLAEYS P.Uncertainty Spillover and Policy Reactions[J].Ensayos Sobre Politica Economica,2017,35( 82) : 64-77.

[20]ZHANG D,LEI L,JI Q,et al.Economic policy uncertainty in the US and China and their impact on the global markets[J].Economic Modelling,2019,79(C):47-56.

[21]雷立坤,余江,魏宇,等.经济政策不确定性与我国股市波动率预测研究[J].管理科学学报,2018(6):93-103.

[22]王晓芳,王瑞君.上证综指波动特征及收益率影响因素研究——基于EEMD和VAR模型分析[J].南开经济研究,2012(6):82-99.

[23]李合龙,冯春娥.基于EEMD的投资者情绪与股指波动的关系研究[J] .系统工程理论与实践,2014(10):2495-2503.

[24]张娥,王晓芳,王维华.基于EEMD和状态空间分析的汇市和股市动态关系研究[J].国际商务:对外经济贸易大学学报,2016(3):93-104.

[25]WU Z H,HUANG N E,CHEN X Y.The multi-dimensional ensemble empirical mode decomposition method [J] .Advances in Adaptive Data Analysis,2009,1(3): 339-372.

[26]张喜艳,陈乐一.经济政策不确定性的溢出效应及形成机理研究[J].统计研究,2019(1):115-128.

[27]严佳佳,辛文婷.“一带一路”倡议对人民币国际化的影响研究[J].经济学家,2017(12):83-90.

[28]刘刚,张友泽.人民币在“一带一路”货币圈发挥了锚效应吗?——基于人民币与主要国际货币比较研究[J].国际金融研究,2018(7):34-43.

[29]丁剑平,方琛琳,叶伟.“一带一路”区块货币参照人民币“隐性锚”分析[J].国际金融研究,2018(10):25-34.

责任编辑:艾岚

Has the RMB Regional Internationalization Improved?

——Empirical Test based on the Spillover Effect of Economic Policy Uncertainty

Wang Xiaofang1, Quan Feiguo2

(1.School of Economics and Finance, Xi'an Jiaotong University, Xi'an Shaanxi 710061, China;

2. School of Economics and Management, Chang'an University, Xi'an Shaanxi 710061, China)

Abstract:The improvement of regional internationalization is one of the important characteristics of RMB internationalization. From the perspective of economic policy uncertainty spillover, this paper discusses the regional internationalization of the RMB in the five Central Asian countries and provides experience support for the RMB regional internationalization. Using EEMD technology to decompose China's economic policy uncertainty and the exchange rate between RMB and five Central Asian countries' currencies into three frequency domains: high frequency, low frequency and trend term, and measure the uncertainty of China's economic policy in different frequency domains and the spillover effect of RMB exchange rate fluctuations in the five Central Asian countries. The study finds that from the perspective of high-frequency components, China's economic policy uncertainty has a negative net spillover effect on RMB exchange rate fluctuations in the five Central Asian countries. In the medium and long term, the net spillover effect of RMB exchange rate fluctuations is positive and the level of spillovers continues to increase. This shows that in the short term, the fluctuation of RMB exchange rate in the five Central Asian countries will have an impact on the uncertainty of China's economic policy, but in the medium term, the impact of China's economic policy uncertainty on the RMB exchange rate in the five Central Asian countries is increasing, which shows that the role of RMB as the "anchor currency" among the five Central Asian countries has continued to increase, and the regional internationalization of the RMB has been enhanced. In order to improve the degree of RMB regional internationalization, we should pay attention to the coherence of economic policy and strengthen the management of economic policy uncertainty on RMB exchange rate fluctuation spillover.

Key words:RMB regional internationalization; economic policy uncertainty; RMB exchange rate fluctuation; spillover effect