6月份新增信贷、社融创历史同期新高

考虑到4月和5月的融资受到疫情的抑制,6月单月数据会受到前期需求释放的推动。季调后的社融环比折年增速回升至11%左右,相比4月的9.2% 大幅改善,但仍低于3 月份以前11%以上的水平,因而6月的社融增速也并不算高。在经济稳压力之下,基建逆周期发力仍是重点,资本金的杠杆作用再加上政策性银行调增的8000 亿,有望支撑企业短贷和企业中长贷需求。但考虑到下半年政府债券融资的“缺口”较大,政策仍需要继续发力来推动其他实体融资需求以弥补缺口。

展望来看,社融增速有望延续震荡上行态势,全年增速有望达到11.0%,疫情反复对生产经营和线下消费的扰动是最大的不确定性来源。虽然今年政府融资节奏整体偏快,但四季度大概率会提前下达明年专项债新增额度,在较强的宽信用政策诉求下,无须担心政府融资的缺席。企业层面考虑到各地基建项目仍在加码落地,以及央行增设专项金融工具和政策性银行调增信贷额度的支持,基建配套融资需求预计仍将保持旺盛。居民部门融资需求仍存在较高的不确定性,主要源于商品房销售预期仍存在较大波动,但对新增社融的拖累作用大概率将明显弱于上半年。

社融总量与结构改善,但市场回调。一方面,社融内部仍是政府类融资占主导,自发融资需求好转仍需观察。另一方面,7 月社融信贷数据可能是温和版的4月再现,社融增速和结构在Q3之中可能反复波动。当前宽货币边际趋紧已经具备触发条件,但趋势性收紧则需7、8月经济社融数据持续亮眼,目前尚存不确定性,因此货币总量政策短期仍将发力,谈论政策转向为时尚早,宽货币保守角度将持续至四季度之中。

整体来看,基本面的改善确实存在,但在后续政府债支撑下降的背景下,需关注社融表现的可持续性。此外,M2同比增速低于市场预期,M2、M1剪刀差收敛,当前存款活化比例和经济活力有所改善。2022年央行宽信用决心较足,宽信用趋势确定,下半年债市面临货币信用双宽概率较大,利率走势需关注宽信用速度与质量改善情况。但鉴于当前基本面仍有疫情扰动,房地产景气度仍在低位,三季度宽信用进程和速度或有反复,需关注7月社融信贷数据表现的可持续性。一方面,7月之后的社融中政府债的支撑走弱,从量的角度或导致社融增速将有所放缓,社融高增的持续性值得关注。另一方面,市場信心仍需巩固,经济社会的疫情防火墙是基础性的,在此基础上,政策防火墙才会有发挥出应有的效果。当前是政策提振实体经济的最佳时间窗口,市场信心和预期的修复在没有疫情风险的影响下,继续值得期待。

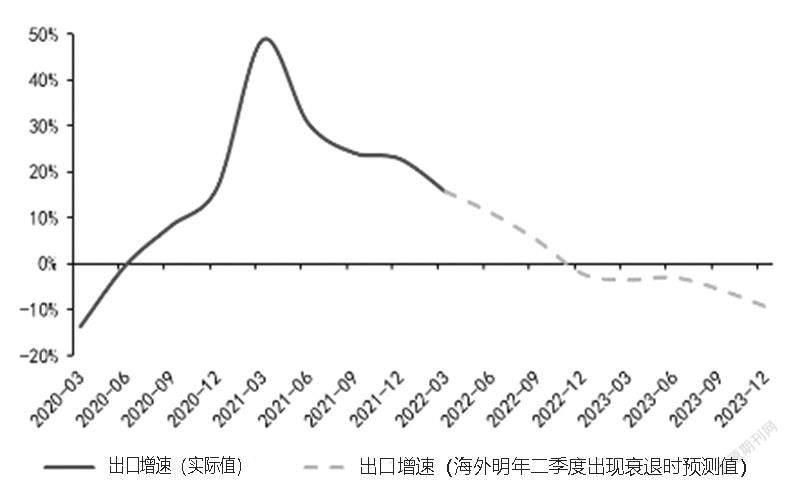

4、5月积压订单回补是6 月出口数据再超预期的主要原因。往后看,由于基数效应,7月出口同比增速仍有进一步上冲的可能,出口韧性维持1个季度左右,但整体动能不断走弱,全年出口增速预计5%-6%。同时我们提示未来出口盛宴的结束,取决于海外经济下行引发的资本品和中间品出口转弱,快则2022年底,慢则2023年上半年。

——摘自国泰君安宏观经济研究报告