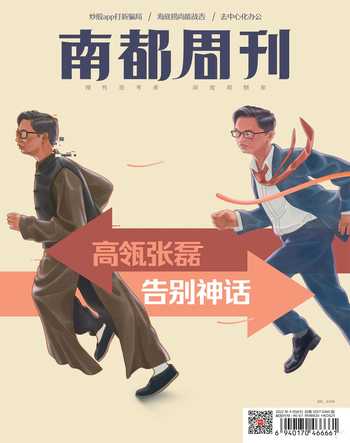

张磊神话褪色

彦飞

高瓴资本最近有点烦。

4月8日,电子测量仪器厂商普源精电在科创板挂牌,首日大跌34.66%,创下科创板开板以来的首日跌幅纪录,同时也是今年沪深两市新股跌幅之最。

高瓴是普源精电的股东之一。2020年底,该机构麾下的高瓴耀恒斥资1亿元购入普源精电228.6万股,折合每股43.74元,成为第十大股东。按4月14日收盘价计算,高瓴这笔投资账面浮亏近700万元。

在普源精电挂牌之前,围绕高瓴的不利传闻已此起彼伏。

3月中旬,有传言称高瓴投资美股亏损超300亿美元。高瓴旋即否认,称其美股总持仓只有60亿美元。接着国内又传出消息:到4月13日为止,高瓴投资格力浮亏120亿元。

不过,这些杂音大都似是而非,高瓴的实际处境与公众认知存在显著差异。

与这些喧嚣的杂音相比,更值得关注的,反倒是高瓴近年来对互联网产业投资的寂静无声。

以2021年为例,高瓴被投企业有33家成功上市,远超深创投和红杉中国的23家。这些新上市公司中,21家来自生物医药行业,其余来自新型材料、机械制造、软件服务、快递物流等,只有共享充电宝企业怪兽充电与互联网略微沾边。

自从张磊17年前创立高瓴资本,高瓴已创造了许多大大小小的投资神话,在这些神话中,有两个最为知名:一个是2006年,高瓴的第一笔投资投给了当时市值还不到20亿美元的腾讯,如今早已赚回上百倍利润;另一个神话由于其戏剧性更为人所津津乐道:2010年,为钱所困的刘强东找到张磊,希望能融资7500万美元,但张磊调研之后,坚持要给3亿美元,要是不收,这3亿就不投了。

这两个投资神话奠定了高瓴在投资行业的地位。问题是,高瓴已经很久没有类似的“新神话”产生了。虽然近年来高瓴同样斩获大量IPO,但大都来自互联网之外行业,且体量和影响力难以与当年的腾讯京东相提并论。

高瓴持续下注的医药赛道,目前看来还没到收获的季节。百济神州是高瓴美股第一大仓位,占比达23%,市值14.83亿美元。过去一年,百济神州股价疲软,4月13日报于187.66美元,相比52周高点下跌56%。

素来以超前洞察、提前布局见长的高瓴,为何迟迟无法创造新的投资神话?

除了与中国互联网用户红利见顶密切相关外,股民和“吃瓜群众”的急功近利心态也是重要因素。再加上网络舆论的推波助澜,高瓴自然显得神奇不再,光环淡去。

但更底层的原因是,互联网创投的黄金时代已经过去。高瓴等投资机构已经将重心转向互联网之外的赛道,投资腾讯、京东这样的神话不仅空前,很有可能也将绝后。

01

“高瓴近况不佳,股票投资接连受挫,浮亏高达数十亿甚至上百亿元”——这是吃瓜群众接收到的市场信息;但在投资圈人士看来,高瓴的实际处境与公众认知存在显著差异。尤其是亏损规模,由于信息不对称,外界的计算方法和结论存在很大漏洞。

以高瓴入股格力电器为例,一位长期从事股权投资的匿名人士表示,高瓴斥资逾400亿元购买15%股份,其交易范式与常規的二级市场股票买卖存在巨大区别,并不能将散户的炒股逻辑套用在上面。

另有接近高瓴人士认为,数百亿规模的股票交易,通常需要设定长达数年的锁定期。中短期的股价涨跌,不会对高瓴的实际收益产生影响,浮盈浮亏只具有象征意义。

此外,格力电器素有高额分红的传统,在很大程度上对冲了股价波动的损失。

2012年至今,格力电器每年分红总额约为可分配利润的30%。高瓴2019年底入股后,根据格力电器2020和2021年的权益派发方案,累计获得分红46.9亿元。

随着格力电器业绩提升,以及分红计划的变动,高瓴的投资收益有望进一步提升。

今年1月,格力电器披露《未来三年股东回报计划》,2022~2024年每年将进行两次利润分配,每年分红总额不低于当年净利润的50%,相比此前的30%大幅提高。考虑到高瓴为格力电器第一大股东,且与董明珠为一致行动人,它在格力电器的分红十分牢靠。

又比如,去年上半年坊间传闻,高瓴第二季度加仓恒瑞医药,成为前十大股东。随后恒瑞医药股价大跌,有人据此计算高瓴因此亏损约50%。

但实际上,高瓴在2021年第二季度之前已经完成建仓,成本远低于外界猜测;之所以进入前十大股东名单,是因为一家大基金进行清仓,导致高瓴被“抬”进了前十。

知情人士称,尽管恒瑞医药股价大跌,但高瓴“肯定没有亏损,只是赚多赚少的问题”。

即使是步入寒冬的互联网领域,高瓴仍凭借多年积累的敏锐嗅觉,在遭受重大损失之前套现离场。这在教育赛道尤其明显。

好未来是国内线上K12教育的龙头企业,高瓴从2014年开始建仓,一度将其作为美股第一大仓位。但从2019年第四季度起,随着校外培训监管的风声越来越紧,高瓴开始减持好未来,直至2021年第一季度全部出清。

与好未来类似,高瓴一度持有新东方2700万股,但同样在2019年第四季度大幅减持,次年第一季度清仓。

2021年7月,校外培训新政正式落地,空前严厉的监管政策让整个行业彻底停摆,好未来、新东方等股价暴跌90%以上,大量投资机构被埋。而先知先觉的高瓴已经顺利退出,且离场时间段恰好卡在了教育股价格最高的时刻。

整体来说,在投资技术层面上,高瓴的表现并不算差,甚至称得上优异。但另一方面,高瓴近几年的明星项目,尤其是互联网领域的被投企业,大都走出一条高光之后迅速沉寂的曲线。这种战略层面的失策,让高瓴投资组合的星光黯淡了不少。

例如,高瓴早在2015年就参与了滴滴的D+轮融资;2021年6月底,滴滴赴美上市,高瓴又通过二级市场建仓滴滴,买入约300万股。

作为中国第一大互联网出行平台,滴滴理应被高瓴寄予厚望。但出乎所有人预料的是,滴滴很快因为数据安全等问题遭到监管部门审查,并最终被下架、暂停注册,股价随之大跌。面对迄今未解开的死局,高瓴选择在去年第三季度清仓滴滴。

而在教育板块,高瓴提前清仓好未来、新东方等公司,赚得盆满钵丰;但在一级市场的挫败,又把二级市场赚到的钱亏了回去。

张磊曾乐观地认为,“教育是永远不需要退出的投资”。从2015年起,高瓴在教育赛道频频落子,并在2020年连续参与猿辅导的三轮共计32亿美元的融资。

然而,随着监管新规的施行,校外培训的旧商业模式已经彻底破灭,不能上市的约束更是让资本退出几无可能。高瓴的长期下注很可能变成一笔坏账。

押注互联网出行、教育的失败,再加上股价波动和信息不对称带来的噪音,让人们印象中那个站在互联网巨头背后的高瓴变得模糊而陌生。

高瓴的投资历程可大致分为三个阶段:2005~2014年,重点看互联网、移动互联网和消费零售;2015~2019年主要投生命科学和产业互联网;2020年至今则是低碳技术和硬科技为主题。

02

高瓴在互联网赛道的挫败,大背景是整个互联网产业走下神坛。

互联网公司正在告别长达十多年的高速增长。

中国互联网的人口红利已经基本消失。截至2021年12月,国内网民已达10.32亿,只比上一年增长4000多万。主要互联网公司均面临拉新困难、成本增加的问题。

随之而来的是,互联网公司的收入增长显著放缓。腾讯2021年的网络广告收入仅比上一年增长8%,而2020年的增速为20%。字节跳动去年下半年以来广告收入基本停滞。

更重要的是,中国互联网创新出现了断层。

国内互联网创业者素以模式创新见长,比如共享经济、O2O、社区团购、下沉市场电商等,其中佼佼者如美团、拼多多等,已经成为中国互联网版图的重量级玩家。

但模式创新的前提是,互联网公司必须拥有足够宽阔的空间,能够在线上线下不同领域的结合部做文章。过去几年里,随着相关法律法规的完善,数据隐私和信息安全监管的大幅增强,以及“去虚向实”的经济指向,已经让互联网模式创新渐渐失去了光芒。

初创企业仍在涌现,但大都植根于互联网之外的新兴赛道,尤其是元宇宙。巨头也在下注,比如字节去年天价收购Pico;阿里斥資6000万美元投资AR眼镜公司Nreal,高瓴也参与其中。

以梦为马的互联网黄金时代已经结束,投资机构的战略重心发生迁移。

高瓴资本成立于2005年,恰好是中国互联网经济爆发的前夜。随后,它连续投中腾讯、京东等超级大白马,从一家小机构成长为比肩红杉、IDG等国际风投的大玩家,管理规模从最初的2000万美元膨胀至1000亿美元。

但从2016年起,高瓴及其他一线投资机构已经不再把互联网视为最重要的赛道。

一位投资人透露,2016年之后,面向C端的互联网已经不是热门投资方向。“中间经历了几个细分行业的浪潮,但后来都被证明没有掀起什么波澜”。

此外,随着2021年一系列互联网监管新规的出台,以及中美两国围绕会计审计底稿的争执,二级市场的中概股投资也陷入低谷,高瓴的清仓速度明显大于建仓,美股持仓规模有所收缩。“从基金策略来讲,远离这些股票也没有什么错,因为所有人都在这么做。”上述投资人说。

一份高瓴资本募资路演材料显示,高瓴目前长期追踪的行业包括消费与零售、医疗健康和企业服务。材料称,这三个行业是高瓴在国内资本市场和非上市股权领域一直看好的。

高瓴的投资历程可大致分为三个阶段:2005~2014年,重点看互联网、移动互联网和消费零售;2015~2019年主要投生命科学和产业互联网;2020年至今则是低碳技术和硬科技为主题。但这并不意味着高瓴在某一阶段只看某一领域,仅可管窥投资侧重点的变迁。

从具体的投资项目来看,高瓴在当前较为火热的几个板块均有涉猎。

例如,在新能源汽车及动力系统领域,它投资了“蔚小理”,做人工智能技术的地平线、毫末智行,做动力电池的宁德时代、恩捷股份,做充电的星星充电等;在新材料和智慧农业领域,投了蓝晶微生物、摩珈生物、爱科农、极飞科技等;在能源领域,投了做太阳能单晶硅的隆基,做光伏发电的沃太,做碳管理软件的碳阻迹等。

过去一年里,高瓴的多元投资继续加速,旗下的高瓴创投披露了32个投资项目,包括12家医药公司,涉及疫苗、新药研发、基因疗法、分子诊断技术、微创治疗等多个细分领域。

从项目占比来看,高瓴已经把重心从成立之初的互联网转向了广义的“硬科技”。这些新投资标的往往具有很高的专业性,且与普通人的日常生活关联不大,多数面向B端市场。

与互联网相比,这些赛道的门槛更高、投入更大、周期更长,失败几率和代价也更高;在公众认知层面上,这些拗口而深奥的新项目也难以带来富有冲击力的印象。但在时代转向的过程中,高瓴及其他投资机构只能去竭力拥抱浪潮,而非定义或改变浪潮。

03

作为投资神话的创造者,高瓴掌门人张磊本身也成为了神话的一部分。他十分契合中国传统观念中“寒门贵子”的印象:出身于普通家庭,考入国内顶级学府,留学美国获得贵人扶持,最终回国成就一番事业,成为互联网巨头的幕后大佬,著书立说、深藏功与名。

投资人和投资项目的关系有点像月亮和太阳,前者的光芒来自于后者。随着投资业绩出现波动,公众对旧神话审美疲劳,张磊的光环亟须新神话来照亮,如果神话没能及时更新,公众捧高踩低的那一面就会出现。

他的一些所谓“金句”被放在了梗图里二次解构:那句著名的“做时间的朋友”,因为精准清仓教育股,被戏称为“做领导的朋友”;又因为由于持仓蔚来的快进快出,被编排为“做时间的炮友”。

有投资人表示,投资人立人设,一定会被打脸。“市场永远会告诉你,你是nobody(无名小卒)。”二级市场本质上是股票瞬时竞价,不可能存在真正的长期主义;即使是巴菲特,也屡屡出现马失前蹄的尴尬。

但他同时认为,“高瓴不太需要新的故事。只要有人愿意持续注资,高瓴持续证明自己能挣到钱,就没有问题。”

另一方面,高瓴的出资人构成,决定了它不用太在意短期回报。

公开资料显示,高瓴的国内出资人包括社保基金、大型保险公司等,海外则包括主权财富基金、养老基金、家族基金、大学基金等。这些机构均为超长期基金,资金的安全性是首位,对于中短期收益并不格外看重。这就为高瓴下注医药、能源等长期赛道提供了条件。

知情人士称,高瓴对于一级市场投资的出资人,通常会设置8~10年的锁定期。这有助于高瓴保持基金的稳定性,同时能够在不同赛道之间拥有转圜余地。

而在二级市场,高瓴前二级市场投资经理李岳曾透露,高瓴二级市场基金的平均换手率在20%左右,也就是平均持股周期在5年左右,整体持股时间并不短。转换周期中,市场仍偏好专业和具有长期投资能力的机构。

2019年,张磊出版《价值》一书,在投资圈风靡一时,并受到大众读者的追捧。有了此书提供素材,各类二手报道蜂拥而至;在事实、流言和杜撰的编排下,张磊俨然成为创投圈的顶流,“抄高瓴作业”成为不少股民的选择。

但如今看来,张磊在书中宣扬的“长期主义”,与其说是面向散户的炒股教程,倒更像是在面对创投大变局时的提前辩白和逻辑重整。所谓“做时间的朋友”,隐含着张磊对于喧嚣之后回归常识、由高速退回中低速增长的投资主张。

对于高瓴而言,在与互联网渐行渐远后,新神话难讲将成为新常态。高瓴不再寻求新的互联网投资神话,亦无法强求当年投资互联网时“十年数百倍”的回报率。长期主义不再仅仅是口号,而是正成为高瓴及其他投资机构的现实选择。

(来源:字母榜,id:wujicaijing)