谁是公募基金中的“价值毁灭者”

《股市动态分析》研究部

今年以来,不少“明星基金经理”的产品净值大幅回撤,基金投资者苦不堪言。与此同时,不少基金公司仍在着力宣传这些“明星基金经理”的长期收益率(尤其以“长期年化收益率”最为多见)。

这就造成了一个怪异的现象:之前两三年,因新能源、白酒等风口诞生的“顶流”、“明星”基金经理和产品不在少数。但与此同时,“基金越火,基民越亏”的场景也在不断上演。

为什么会产生这种错位现象?公募基金究竟是“摇钱树”还是“碎钞机”?

隐藏在“ 长期年化收益率”背后的基金净值变动,到底有怎样的秘密? 基金净值长期上涨,就意味着基金投资者整体能够获得来自基金公司、基金经理的价值创造?

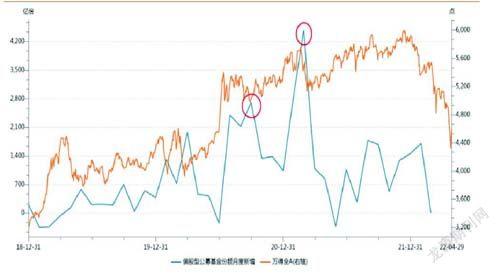

我们发现,当投资者的目光都被引导到基金净值上时,基金不同时期的规模变动却往往被忽略!

基金净值处于低位时,往往规模也很低;而基金净值处于高位时,基金公司、基金经理倾向于大力宣传,引导投资者买入,此时往往规模扩张迅速。这就造成了“低位低规模,高位高规模”的现象。

而这种“低位低规模,高位高规模”的结果,虽然我们是以“长期年化收益率”来观察基金净值,会发现它似乎创造了高额的年化回报;但如果结合到规模变动,去观察基金投资者整体受益情况时,却发现它其实并没有为投资者整体创造较好的回报。

相反,因为高位高规模,大部分投资者往往“高位站岗”。

综合起来看,公募基金当中,哪些基金经理真的为持有人整体创造了高年化回报,是“价值创造者”?哪些基金经理虽然实现了净值的高增长,但因为规模迅速波动,导致并未给持有人整体创造回报,甚至成为了“价值毁灭者”?

我们从本期开始用系列的文章进行专业解读。

纵观近三年收益排名靠前的基金,无一不是重仓了白酒、新能源这种热门赛道。想当第一,就押风口,不知不觉成为近年基金经理的投资准则。

投资中的赌性成分开始上升。这些基金经理为了追求短期业绩,走极致路线,喜欢赌赛道、热门行业。赌对了,业绩一飞冲天,规模快速膨胀,赚得盆满钵满;赌错了,大不了重头再来,管理费照收,也不亏。

但基民无疑成为了这种模式下的牺牲品。赌错了,基民关灯吃面,而即使赌对了,不少基民也是登高跌重。

由于行业都有周期循环,大火的板块往往在高位运行一段时间后开始疲软,且降幅较其他行业更大。基民后悔自己没有在高点止盈,这种后悔心理會在其后续操作中得以体现,加剧其“把基金当股票炒”的错误行为,进一步扭曲了本就不清晰的投资意识。

在当红基金经理阵营中,这类基金经理不在少数。

2021 年冠军基缔造者崔宸龙就是之一。其所掌管的基金前海开源公用事业股票和前海开源新经济混合当年净值增长率分列基金市场中一、二名,其重仓的标的几乎全部都是宁德时代、法拉电子、比亚迪等新能源股。今年来,两只产品净值大幅下滑,净值跌幅超20%。

而去年其净值增长率均超100%。

汇添富基金经理过蓓蓓同样是新能源的支持者,此外消费、医药等过往风口同样是她的心头好。但随着行业热度褪去,相关基金表现颓势渐显,2022 年来不少都录得了超15% 的净值跌幅,21 只产品仅有1 只净值实现增长。

诺安基金基金经理蔡嵩松倒是没有一心追求新能源,但他作为半导体的“狂热拥趸”,同样让不少投资者吃足苦头。其凭借着半导体国产替代的信仰,长期重仓半导体股。而在我国半导体产业没有完全成熟下,这一板块表现也是忽上忽下。今年来其所管理的三只基金净值跌幅均超30%,最高达42%。

此外,景顺长城刘彦春、中欧基金葛兰、国投瑞银施成、泰达宏利王鹏今年都纷纷拜倒在过去被奉为圭臬的风口中。

更让人哭笑不得是,一些基金经理还玩起了“挂羊头卖狗肉”的骚操作,明明基金主题是其他领域,前十重仓股却满满当当都是热门风口的影子。比如华安基金刘畅畅的华安文体健康重仓了新能源、芯片;汇添富杨瑨的汇添富文体娱乐混合前十重仓股中夹杂了不少白酒和医药股等。不管你是干什么的,通通都来喝酒吃药发电造车。

风格激进的基金经理一旦成功,背后的基金公司不仅不会提示投资者其已至高点的风险,反而会更加热情地去组织这种“造神”运动,拿他们的过往成果向基民推荐“冠军基”以及明星基金经理。

此外,公司还会围绕这些基金经理和热门行业继续发售新产品,无限扩大管理规模。芯片大火后发芯片基金、新能源大火后发新能源基金、消费大火后发消费基金、医药大火后发医药基金等等,全然不顾这些板块已处于估值高位。

同时尽可能地深度捆绑明星基金经理,忽视其最优管理能力上限,造成“一拖多”现象严重。比如曾踩中白酒等多只风口,为前海开源疯狂上分的老牌基金经理曲扬,目前管理着9 只产品。

这些举措造成的直接后果就是冠军基依然大卖,基金经理依然备受关注,但越来越多的投资者被套牢,真正能够享受到比较高年化的投资者占比其实很少。东方财富Choice 数据显示,历年的大规模冠军基在后年表现中普遍不尽如人意。

数据来源:Wind、星图金融研究院

今年初,在A 股接连下跌的市场背景下,不少知名大规模基金的确都暂停了大额申购以保证基金平稳运行。而目前,尽管市场仍未有明显起色,部分基金却已迫不及待开始恢复申购。

5月5日,中庚基金丘栋荣管理的中庚价值领航混合宣布,自5 月10 日起取消单日单账户1 万元限制。同日,还有万家宏观择时多策略、万家新利灵活配置、万家精选A、西部利得行业主题优选、西部利得新动力、西部利得个股精选等多只主动权益基金恢复大额申购。

5月13日,富国基金又发布公告,旗下曹文俊管理的富国低碳环保将于5 月16 日恢复大额申购、转换转入及定期定额投资业务,取消此前单日百万申购上限。这也是今年以来又一只取消限购的明星经理产品。

有业内人士分析称,尽管随着行情反复,低点加仓为机构创造了条件,但眼下赚钱效应依然偏弱,或也是基金经理亟需改善的重点之一。

在风口盛行时,价值投资一度被嘲“死板”、“落后”,但当市场潮水退去时就会发现,投资的本质,还是在于长期稳健,坚守价值。

而对于迷恋追风、激进投资的这些“价值毁灭者”,不仅投资者要多加防范,监管机构更要对其給予敲打。

比如市场平均估值达到一定程度时限制权益产品的发行规模等。

(仅考虑混合、股票型基金)

今年4 月,证监会就发布了《关于加快推进公募基金行业高质量发展的意见》,明确要求行业发展要以投资者利益为核心,正确处理好规模与质量、发展与稳定、效率与公平、高增长与可持续的关系,着力提高投资者获得感,切实做到行业发展与投资者利益同提升、共进步。

《意见》要求销售机构践行“逆向销售”,纠正基金经理明星化、产品营销娱乐化、基民投资粉丝化等不良风气,督促销售机构持续完善内部考核激励机制,切实改变“重首发、轻持营”的现象,严禁短期激励行为,加大对基金定投等长期投资行为的激励安排,将销售保有规模、投资者长期收益纳入考核指标体系。

未来,随着更多监管举措落地,投资者经验增加和理念逐渐纠偏,基金市场也将迎来更清朗的环境。