银行视角看“双碳”背景下纸品贸易及企业风险应对

林伟宏

(中国建设银行股份有限公司山东省分行 山东济南 250013)

2030年前实现“碳达峰”,2060年前实现“碳中和”,这是中国对世界的庄严承诺。2021年9月,中共中央、国务院印发《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》,2021年10月《2030年前碳达峰行动方案》颁布实施,随着一系列文件的发布,我国经济正式进入“双碳”时刻。造纸行业是国民经济发展的重要基础原材料产业,行业具有资源约束性、资源消耗高和环保压力大等特点,“双碳”行动将对该行业产生深远影响。

1 行业发展现状

1.1 全球竞争格局

2019 年,全球纸与纸板产量达到40405 万吨,其中近一半产量在亚洲,其次是欧洲和北美洲。按国别来说,中国是产量最大的国家,2019年产量占全球总产量的27.7%(含港澳台),排名前五的国家有中国、美国、日本、德国和印度,五国占全球总产量的61%(见表1)。

表1 2019年全球纸与纸板产量分布

1.2 国内发展现状

1.2.1 纸及纸板的生产和消费情况

我国纸及纸板的生产量和消费量居世界第一。据中国造纸协会调查资料,2020 年全国纸及纸板生产企业约2500 家,生产量 11260 万吨,较2019年增长 4.60%;消费量 11827 万吨,较2019年增长 10.49%,人均年消费量为84 千克(按14 亿人)。据中商产业研究院数据库,2021年1—11月,全国纸及纸板产量累计12329万吨,同比增长7.3%。

经过近十年的快速发展,我国造纸业已从供给紧缺型变为供需基本平衡型,造纸行业处于生长期向成熟期过渡的阶段。预测未来2年将处于稳定发展时期,但产能增长空间不会大幅增长。

1.2.2 区域生产布局

2020年,广东、山东、江苏、浙江、福建、河南等17个省(区、市)纸及纸板产量超过 100万吨,产量合计 10859万吨,占全国总产量的 96.44%。其中广东、山东、江苏、浙江4省产量超过千万吨,合计达6483万吨,占全国产量的58%。

1.2.3 行业财务指标分析

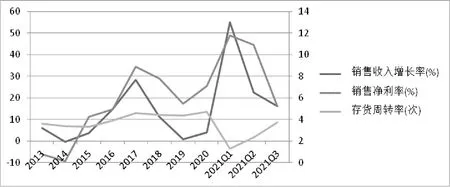

图1 造纸行业主要企业财务指标趋势

表2 造纸行业主要企业财务指标及趋势

2017年,销售收入增长率和销售净利率同时达最高点,全年规模以上造纸企业营业销售和利润总额分别达到15413亿元、1028亿元,均创历史阶段性高点。受需求不振和原材料供给收紧等影响,2018年、2019年造纸企业营业收入、利润增速持续下降,其中2019年亏损企业560多家,亏损面达22%,亏损额明显增长。2020年初,新冠疫情突然爆发,发展能力和营运能力骤降,第一季度达到最低点,第二、三季度随着疫情的有效控制和复工复产,行业景气度逐步恢复,10月份销售收入增长率和销售净利率开始加速回升,至2021年3月达到历史高点,之后第二、三季度逐渐回落。造纸行业财务指标周期性明显。

2 纸品贸易分析

2.1 价格分析

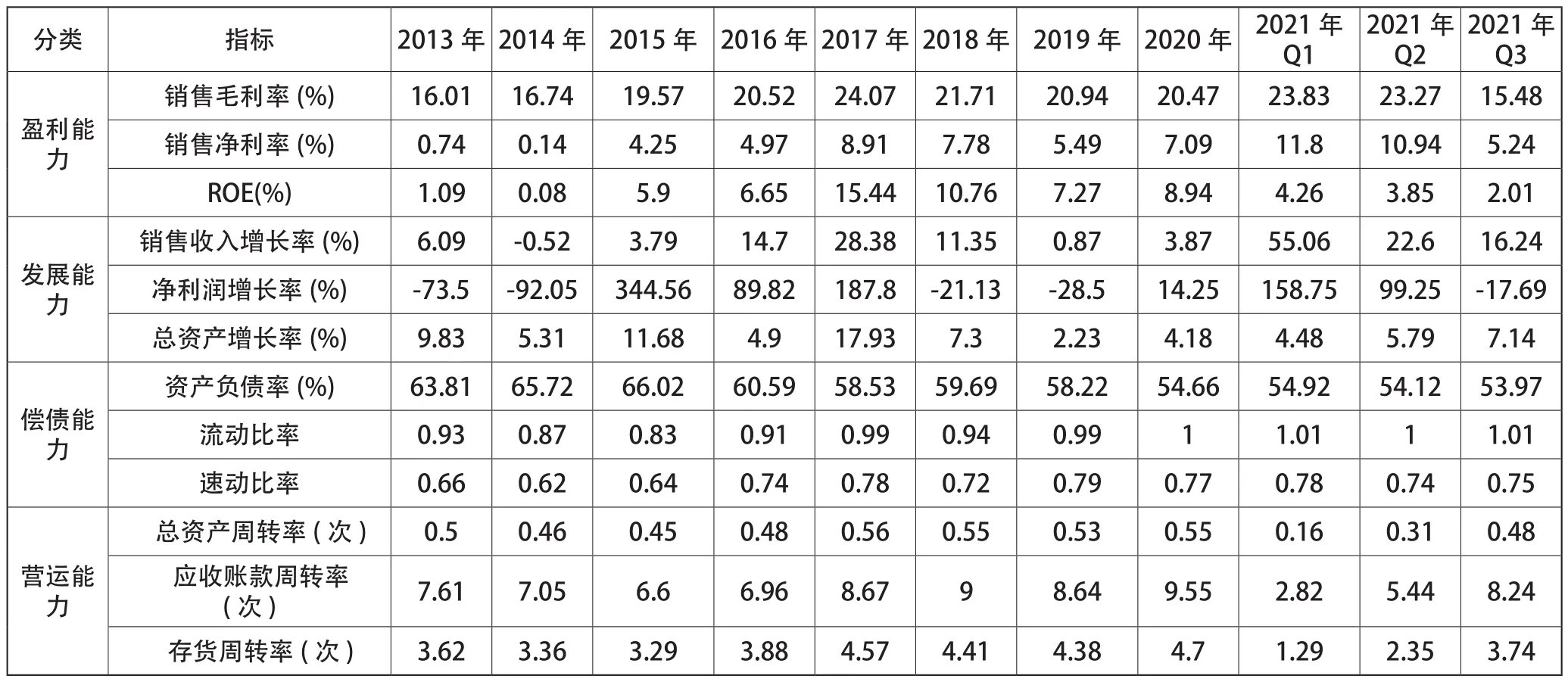

造纸行业纸浆成本独大,纸品与纸浆两者关联度高,纸浆价格变动近似反映纸品及造纸行业景气度变化。从图2可以看出,从2018年1月—2021年3月,造纸行业已经历了一个完整的经济周期,期间由于新冠疫情的发生,对需求产生了延迟作用,致使周期底部时间较长,本轮周期呈现“U”形。从图形看,造纸行业正处于下降趋势,由此判断未来一至两年内将呈稳定下滑态势,规模实力较小的企业压力会增加。

另外,历经两年多,全球疫情仍未得到有效控制,全球经济复苏前景高度不确定,国内疫情也是局部多点反复,预计2022年都会受到较大困扰。在此背景下,将对纸品需求形成拖累,对纸品贸易影响较大。

2.2 贸易物量分析

鉴于纸与纸浆的高关联性,纸浆物量指数也能反映纸品贸易量变化情况。由图2可知,2018—2019年,纸浆物量相对稳定,2020年物量指数先抑后扬,进入2021年,物量波动剧烈,1—2月连续下降,3月却量价齐升,达到阶段性高点,随后4—9月连续6个月下滑,9月达到近4年来的最低点,10—11月重拾上升态势,近一年来波动幅度加大。预测未来一年内,成交量将呈现波动中缓慢回升趋势。

图2 2018—2021年纸浆价格、物量指数变化

3 行业客户主要风险点

分析行业面临的政策和经济环境,剖析业内不良客户,对该行业客户风险因素分析如下。

3.1 环保风险

作为高污染行业,造纸业一直受到环保部门的强力监管。该行业对环境主要有水、大气和固体废物污染,其中以水污染关注度最高,造纸业是我国排放水污染物COD的重点来源。2019年,生态环境部发布《2019年环境影响评价与排放管理工作要点》,继续加强重污染行业的环境治理;同年,工信部发布《关于加快推进工业节能与绿色发展的通知》,要求从严控制对高耗能、高污染企业信贷投放;2020 年9月,《中华人民共和国固体废物污染环境防治法》开始施行,新《固废法》增加了处罚种类,提高了罚款额度。环保政策密集出台,处罚力度持续加大,环保政策已经成为影响造纸企业市场行情,甚至生存发展的重要风险因素。

研究产品质量信用的评价体系,首先需要理解产品质量信用相关概念,下面从信用、质量信用、产品质量信用和企业质量信用分别进行介绍说明。

3.2 原材料供应不足风险

造纸行业原料成本占生产总成本的大半,原材料主要为木浆,部分企业木浆占总成本的比例达60%以上。中国纸企生产原料长期依赖进口,严重影响成本话语权。加之,外废进口政策持续收紧,造纸行业原材料结构将迎来变局,龙头纸企相较中小纸企在原材料布局方面更具优势,中小纸企原料供应不足风险凸显。

2020 年新冠疫情全球爆发,已有海外浆厂因疫情出现减产、停产现象,若未来海外疫情仍无法有效缓解,或将对木浆供应持续形成干扰。

3.3 过度扩张风险

造纸行业是资金密集型行业,项目投资额巨大,短时间内过度扩张,短贷长用,很容易导致企业资金链断裂。扩张的另一种表现形式为多元化发展,包括相关多元化和无关多元化。多元化发展造成主业分散、资源分散、资金分散、管理者精力分散,战线拉得过长,很容易出现经营或管理的漏洞,一招不慎,影响全局,关联风险大增。特别是民营企业,借助银行信贷快速扩张,进行多元化经营,而实际上企业在管理、资金,人才等方面并没有做好准备,风险会不断积累。此外,多元化的经营往往伴随着高负债,高负债的经营模式只能带来一时辉煌,风险积累到一定程度,整个集团资金链随时会出现断裂风险。

3.4 产品市场风险

我国纸张消费已从紧缺型变为基本平衡型,目前中高档纸品的市场缺口较大,低档产品的市场供需基本平衡,部分纸产品出现产能过剩的局面。在国家供给侧结构性改革的推动下,中低端产品将逐步退出市场。

4 风险应对策略

4.1 持续跟踪企业环保符合性

对于造纸行业授信客户,环保风险是银行面临的主要风险。信贷人员应高度关注授信企业的环保符合性。

逐户排查是否取得排污许可证,污水处理设备、处理措施及排放标准是否达标,不达标者采取压缩退出政策。

(1)持续关注当地政府环保部门网站,定期利用企查查等工具查询,及时了解客户是否有环保违法及处罚记录,评估环保事件对企业的影响程度,重建客户授信策略。

(2)持续关注当地政府是否出台范围更宽、标准更高的造纸行业环保标准,逐户评估对客户的影响,及时采取相应措施。

4.2 重点关注企业原料供应问题

考察企业是否有稳定的原材料进货渠道,是否建立供应基地,能否满足企业产能释放。对原材料供应无稳定渠道的,应逐步压缩退出或控制授信额度。

优先支持具有“林浆纸一体化”或“浆纸一体化”优势的企业。如晨鸣纸业,浆自给率达75%以上,浆纸一体化优势明显。

审慎评估在建“林浆纸一体化”项目。“林浆纸一体化”不确定因素较多,国内林地开发以种植桉树为主,大量种植已引起巨大争议。2014年起,广西就发布禁桉令,缩减种植面积。2020年12月,广西柳州鱼峰区发布通告,2024年起逐步限制采伐,2026年起全面停止桉树采伐。要分析土地承包、当地农林种植结构调整的影响,审慎决策。

4.3 高度重视企业多元化问题

区分多元化类别,审慎支持企业相关多元化,警惕企业无关多元化发展,对盲目无序多元化企业应逐步压缩退出。

(1)对于关联企业较多的存量客户,查看集团整体组织结构,通过分析组织结构关系和账户资金交易流向,辨别关联交易,识别有无通过关联交易转移、占用主业资金情形,防范主业信贷资金挪用风险。

(2)对于已有风险隐患的存量客户,作为利益密切相关方,银行有责任和义务建议、督促企业聚焦主业发展,收缩非相关战线,出售低效、无效资产,瘦身健康发展。

4.4 细分纸品市场,差别化授信策略

根据不同纸种细分行业客户,实施差别化授信策略。重点支持市场成长空间较大的优势品种纸企;有选择地支持供需矛盾较小的纸品企业;不介入或压缩退出以低端产品为主,产能利用率低于行业均值且连续下滑的企业。

(1)对于消费需求上升强劲的特种纸,选择技术成熟、质量稳定的企业优先支持。

(2)对成长空间较大的生活用纸和包装用纸,选择品牌认可度高,在有效销售半径内市场占有率较高的企业积极支持。

(3)对于新闻纸、铜版纸等完成结构调整的产品,要继续抓大放小,选择支持设备技术先进,具有规模优势的头部企业。