科创板IPO抑价及影响因素研究

——基于科创板、创业板上市公司的对比

蒋 松,李先阳

(苏州科技大学 商学院,江苏 苏州 215009)

一、引言

自股市设立以来,市场的IPO抑价率居高不下。发达国家市场IPO平均抑价率为15%左右,而A股市场2014至2019年IPO平均抑价率高达288%。对IPO抑价现象学者们从多方面进行了研究,得到了许多结论。现有研究在以下两方面还需完善:首先,科创板注册制的改革是资本市场改革的重要创举,发审制度的变化是否有助于提升IPO市场效率,科创板的推出是否能降低企业的IPO抑价率,这是需要回答的问题。第二,科创板的设立,是我国资本市场改革的重要一步。科创板与创业板服务对象和功能存在共同点,但两大板块的上市制度、投资门槛、交易制度有明显区别。科创板是面向科技创新型企业融资的新兴板块,其与创业板的定位相比主板更具可比性,故选取两个板块进行抑价比较分析。本研究在已有研究基础上通过实证分析对相关问题作出回答,以期加深对股市背后的运行机制和资本市场的运作规律的认识。

二、文献回顾与研究假设

(一)IPO抑价与信息不对称

Baron(1980)提出投资银行假说,认为发行人和承销商之间存在信息不对称,投行有动机故意压低发行价格以尽可能地将股票发售出去。程兰东(2017)发现,承销商声誉通过媒体报道提高了抑价率。李海霞等(2014)的研究发现,在创业板市场有风险投资参与的企业的IPO抑价显著高于无风险投资参与的企业。张矢的和卢月辉(2014)对赢者诅咒假说进行检验,发现“赢家诅咒”假说能解释A股市场整体高抑价现象。本研究选择承销商声誉、地理位置和是否有私募背景等因素从信息不对称角度解释企业IPO抑价原因。作为股票发行的重要中介,承销商的存在能缓解投资者和发行人之间的信息不对称。声誉越高的承销商,其对股票的定价就越接近公司的内在价值,从而导致的IPO抑价也就越低。本研究提出假设1:IPO抑价与承销商声誉呈负相关。

投资者和公司间信息不对称造成了IPO抑价,而企业的地理位置是反映信息不对称程度的重要方面。企业的地理位置因素影响着企业的交易结构、投融资行为及治理水平。位于一线城市的企业往往具有信息优势和政策优势,因此,投资者对这类公司偏好程度更高。本研究提出假设2:位于一线城市的企业上市时IPO折价率较高。

风投机构会对公司的财务、治理结构、市场拓展等方面提供帮助建议,这向投资者释放了积极的信号。投资者会认为这些企业经过机构的筛选、监督及认证,有较好的投资前景。据此提出假设3:企业的私募或风投背景会提高IPO抑价率。

发行市盈率是投资时重要的参考指标,高发行市盈率意味着投资者对企业成长性看好,对企业发展前景持积极态度。IPO抑价与公司规模存在联系,规模越大,公司股权越分散,信息披露越全面,抑价程度越低;而小规模企业常出现IPO高抑价现象。每股净资产反映了每股股票所含的价值,每股净资产越高,股票的价值越大,这样的股票会受到投资者的追捧。于是,提出假设4到假设7:发行市盈率与IPO抑价呈正相关;企业规模与IPO抑价呈负相关;每股净资产与IPO抑价正相关;净资产收益率与IPO抑价呈正相关。

(二)IPO抑价与投资者行为

Loughran和Riter(2002)提出投资者情绪假说,指出股票首日周转率与首日个股回报率显著正相关,投资者热衷短线操作的投资观念是IPO抑价的成因。于晓红等(2013)研究发现,公司内在价值和投资者情绪是影响创业板IPO抑价的主要因素。中签率衡量的是发行市场投资人的热情程度,中签率的高低反映了股票的抢手程度,中签率越低,能够申购成功的投资者越少,股票越热门。换手率衡量的是二级市场投资者的情绪指标,换手率越高,股票的转手频率越大,投资氛围越浓。新股开盘价也是投资者进行投资决策前需要考虑的因素。低价股的投资门槛较低,流通性较好,更易被投资者青睐。据此,提出假设8到假设10:中签率与IPO抑价呈负相关;换手率与IPO抑价呈正相关;首日开盘价与IPO抑价呈负相关。

三、研究设计

(一)样本和数据

本研究将全样本分为两个子样本进行研究,第一部分选取2019年7月至2020年7月在创业板上市的公司,第二部分选取2019年7月至2020年7月在科创板上市的公司。剔除数据残缺的公司样本,最终获得213家样本数据,其中143家在科创板上市,70家在创业板上市。数据均来源于CSMAR。

(二)变量定义与模型构建

1.被解释变量

传统的IPO抑价率为上市首日回报率,即公式(1):

P为IPO收盘价,P为股票发行价。2014年1月实施的政策规定,新股上市首日价格不得高于发行价的144%,不得低于发行价格的64%。这使得之后的公司IPO首日股价受到抑制,市场需求得不到满足,进而导致之后几天股价连续涨停,这反映股价并非在第一天收盘时就上涨到供需平衡点,而是需多日的涨停才能达成。若不存在政策限制,IPO当天股价就能达到供需平衡点。故借鉴张卫东(2018)研究,以公式(2)来计算创业板上市公司IPO抑价率。

其中P表示上市后首个非涨停日的收盘价,为新股发行价格。科创板制度创新取消了首日涨跌幅限制,首日收盘价就是供需平衡下的市场价格,故科创板抑价率计算采用公式(1)。

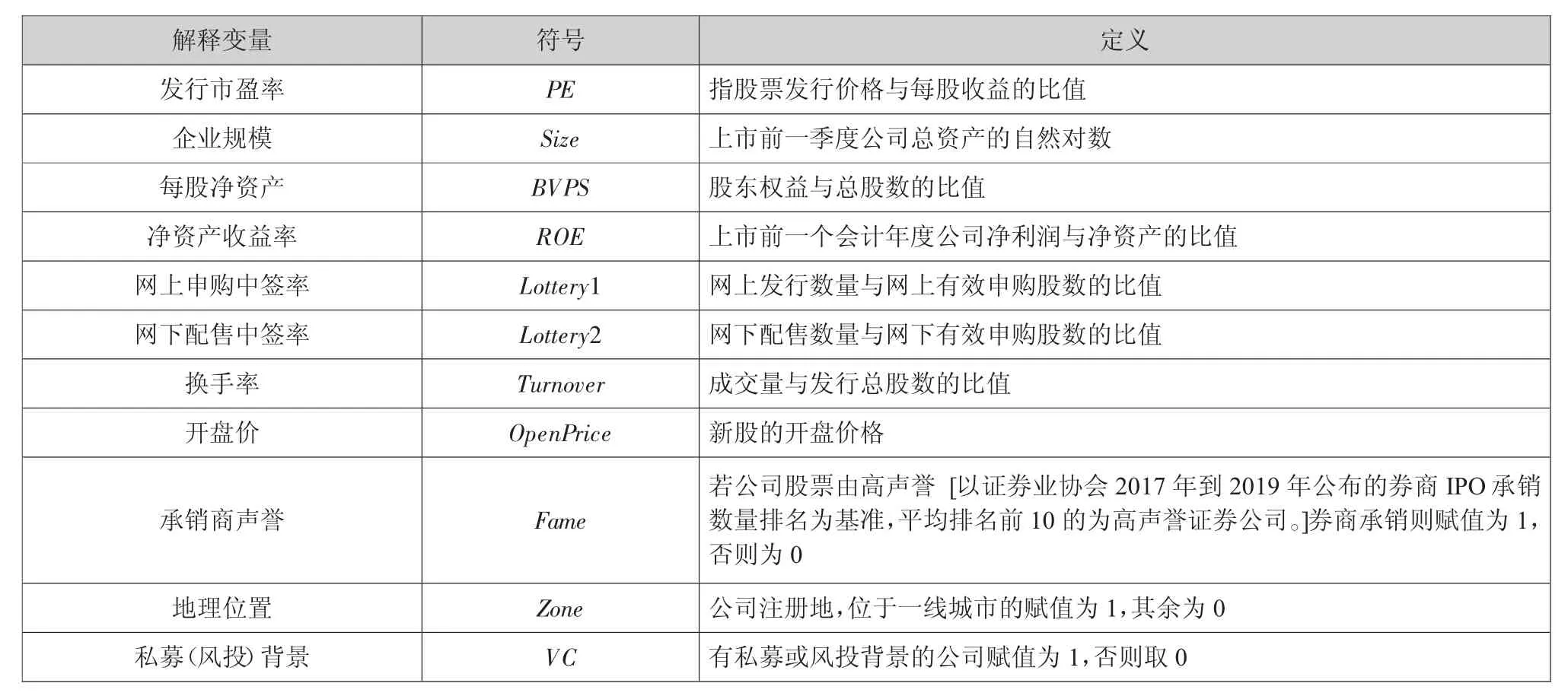

2.解释变量

根据理论分析,选取以下变量作为解释变量。解释变量的定义见表1。

表1 变量定义

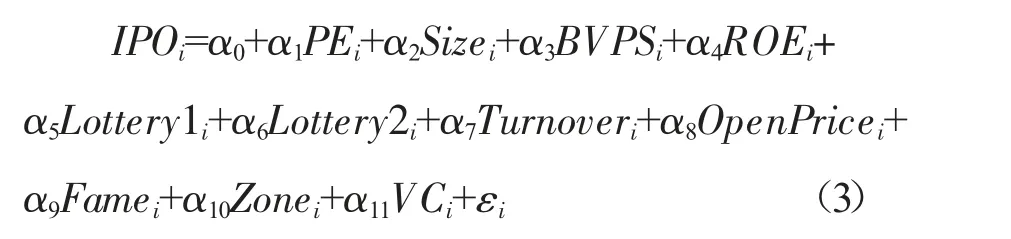

3.模型的构建

本研究建立多元线性回归模型,分析造成两个板块IPO抑价的因素:

其中IPO是IPO抑价变量,科创板样本与创业板样本采用两种衡量方式并分别进行回归。

四、实证分析

(一)描述性统计分析

对科创板和创业板的IPO抑价率进行描述性统计分析。其中,科创板公司的平均抑价率达到了167.1%,创业板公司平均抑价率为235.3%。对比两个市场发现,科创板的推出确实降低了IPO抑价率,有近68%的降幅,科创板的设立在一定程度上稳定了市场,抑价现象有所缓解。当前,科创板和创业板的抑价率仍处于高位。对解释变量进行分析,发现科创板公司平均规模大于创业板。发行市盈率方面,科创板公司远高于创业板公司,均值分别为58.9和21.7。科创板公司的净资产收益率远低于创业板公司,而科创板公司的开盘价远高于创业板公司,两个板块上市门槛和交易规则的不同造成了这一差异。中签率方面,两个板块的网上发行中签率接近,但科创板网下配售中签率高于创业板,分别为0.156%和0.089%。两个市场的每股净资产、发行价、换手率、私募背景等指标差别不大。

(二)多元回归分析

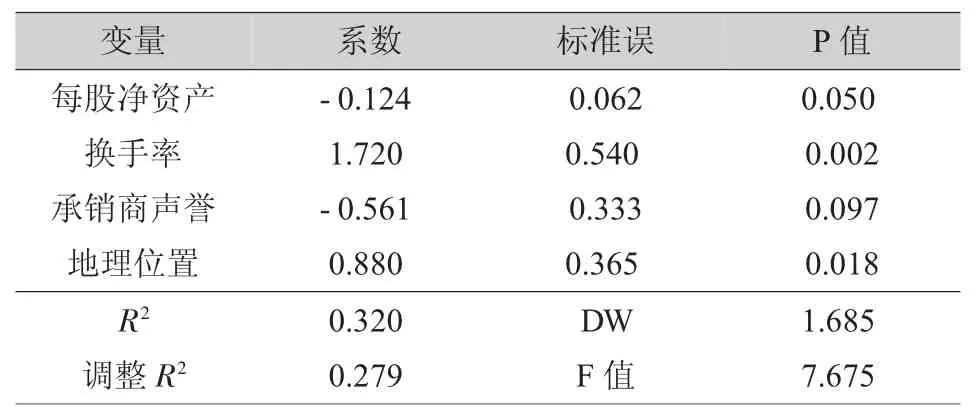

由于模型可能存在多重共线性问题,故用逐步回归法进行分析,寻找两个板块IPO高抑价的原因。首先,对创业板样本进行分析。根据表2,每股净资产、换手率、承销商声誉、地理位置四个解释变量进入了模型,说明该四个因素是导致创业板IPO抑价的主要原因。

表2 创业板逐步回归结果

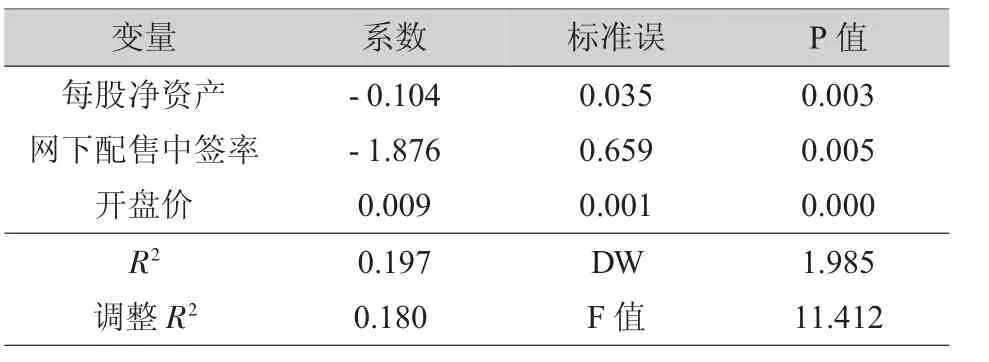

其次,对科创板样本进行逐步回归,得到表3。网下配售中签率、开盘价、每股净资产进入了模型,说明这三个指标是导致科创板IPO抑价的主要原因。

表3 科创板逐步回归结果

(三)实证结果对比分析

从信息不对称角度出发,承销商声誉、地理位置指标进入了创业板回归模型,影响方向与假设一致,但未进入科创板模型。说明信息不对称是导致创业板IPO抑价的重要原因,但对科创板抑价影响不显著。假设1和2在创业板成立,在科创板不成立。私募背景指标未进入两个模型,假设3不成立。

从企业自身基本面看,每股净资产进入了创业板和科创板模型,对IPO抑价有显著影响,但系数为负,与假设不符。说明投资者进行投资决策时对公司的财务指标分析不足,假设6不成立。发行市盈率、公司规模、净资产收益率指标未进入两个板块的模型,这些指标对IPO抑价影响不显著。这可能是因为创业板和科创板上市公司成立时间短,规模较小,盈利能力和财务指标不突出,投资者更多关注的是公司未来的发展前景。投资者对公司规模和盈利能力不敏感,对公司基本面分析较少。因此,假设4、5、7不成立。

从市场与投资者情绪来看,换手率进入了创业板模型,与IPO抑价正相关,符合假设。但换手率未进入科创板模型,而网下配售中签率进入了模型。因此,假设9在科创板成立,在创业板不成立,假设8在创业板成立,在科创板样本不成立。这可能是因为创业板投资者以散户为主,其非理性交易导致了IPO高抑价。而科创板设有较高的投资门槛,投资者构成中机构投资者占比大,由于新股供给不足,机构投资者在一级市场过高的申购热情促使了IPO高抑价形成。此外,开盘价进入到科创板模型中,但系数方向与假设不符。这是因为开盘价高的股票后续上涨可能性更高,高涨的市场情绪推动高开盘价股票继续上涨。因此假设10不成立。

五、结论与建议

本研究进行实证分析,得出以下结论:第一,创业板上市公司的IPO抑价程度显著高于科创板公司,科创板推出在一定程度上缓解了IPO高抑价现象,但我国IPO抑价现象依然严重,相关监管部门应提高警惕,采取措施应对。第二,对比两大板块回归结果发现,投资者情绪是影响两个板块抑价的重要原因,其中换手率进入了创业板模型,网下申购中签率进入了科创板模型。但两者抑价原因有不同之处,承销商声誉、公司地理位置两指标进入了创业板模型,说明信息不对称是导致创业板高抑价的重要原因,但对科创板抑价的影响不显著,可见科创板的信息不对称程度要低于创业板。此外,公司基本面因素均未进入两个板块的模型中,这反映当前我国的新股发行市场炒新情绪狂热,投资者对公司的基本面视而不见,不能做出理性的价值投资决策。

针对我国证券市场存在的高抑价现象,本研究提出以下三个政策建议:首先,建立完善的投资者引导机制,加强风险管控教育,提高投资者的风险意识,完善相关奖惩制度,缓解市场投资氛围。其次,推进信息披露渠道拓展与监管优化,加强对财经新闻报道、证券媒体、公司自愿披露的监管力度,对信息披露过程中瞒报、漏报、财务造假等行为,予以严厉处罚。最后,坚持大力发展机构投资者,优化投资者结构,鼓励成熟的机构投资者参与到股票市场中,促进合理价格的形成。