机构投资者网络与资产误定价:激浊扬清抑或推波助澜

毕鹏 王丽丽

摘 要:我国资本市场上长期存在的资产价格“异象”一直备受学者关注。本文借助社会网络算法,以2010—2020年我国A股上市公司为研究样本,探究机构投资者网络对资产误定价产生的影响。研究发现,机构投资者网络与资产误定价呈现显著负相关关系,在有效缓解内生性并经稳健性测试后,结论仍然成立。机制研究表明:一方面,机构投资者网络强化了信息传递功能,通过提高股票流动性水平缓解资产误定价;另一方面,机构投资者网络提升了公司治理水平,通过提高上市公司信息披露质量进而缓解资产误定价。进一步分析表明,内控质量、分析师关注度与市场化进程发挥了负向调节作用;产权性质起到了正向调节作用。经济后果显示,机构投资者网络通过缓解资产误定价、提高资产定价效率、促进资源要素合理配置进而提升企业全要素生产率。本文拓展了资产误定价的影响因素研究,对提高我国资本市场定价效率、防范金融风险具有重要的现实意义,也为社会网络与资本市场交叉融合的相关研究提供了理论与现实证据。

关键词:股票流动性;信息披露质量;全要素生产率

中图分类号:F830.91 文献标识码:A 文章编号:1674-2265(2022)05-0039-10

DOI:10.19647/j.cnki.37-1462/f.2022.05.006

一、引言

长期以来,机构投资者在我国资本市场上究竟扮演了“助推器”还是“稳定器”的角色备受争议。相较于“散户”投资者而言,机构投资者在资金规模、信息获取与行业专长方面具备较强的比较优势,通常被视为理性知情交易者(侯宇等,2008)[1]。机构投资者持股有助于提升资本市场信息效率(王咏梅和王亚平,2011;孔东民等,2015;陈旭东等,2020)[2-4],抑制股价波动。为改善我国资本市场投资者结构,稳定资本市场,2001年证监会实施了“超常规发展机构投资者”策略。然而正值机构投资者在我国取得长足发展之际,2015年我国股市却呈现出了“千股跌停”的慘痛一幕。相关研究表明,因同时受到市场监管、投资者保护、信息披露、法律制度不完善等因素的制约,以及上市公司治理水平与投资者违规成本较低等共同作用的影响,机构投资者会采取短线获利的非理性投机行为(李梦雨,2015)[5],操纵股票市场价格,损害股票市场效率,加剧市场价格波动(张亦春和李鹏,2008)[6]。

在资本市场上,投资者网络对于助推信息传播发挥了至关重要的作用。一方面,投资者可以通过捕捉资产价格获取相关信息;另一方面,可以通过观察投资者网络关系中其他投资者的投资行为和结果,通过交流、推断,结合投资偏好做出投资选择(肖欣荣等,2012)[7]。目前,有关投资者网络存在性的讨论已初步达成共识(Cohen等,2008;Pareek,2011)[8,9]。机构投资者网络是指由多家机构共同持股于某一上市公司所形成的网络联结,它较好地反映了不同机构投资者之间存在的各种社会网络关系(郭晓冬等,2018)[10]。机构投资者网络有助于信息共享与传递,尤其是私有信息的传播(Crane,2019)[11]。处于机构投资者网络中心位置的机构,因其具备较强的信息挖掘与获取能力,能够对网络中其他机构投资者产生重要影响,其示范功能的发挥会引发“伪羊群效应”,并借助网络迅速扩散。当前,我国资本市场尚处于新兴资本市场发展阶段,资产价格“异象”即资产误定价现象长期存在。机构投资者网络将对我国资本市场错误定价产生何种影响?对于这一问题的诠释,有助于深化我们对机构投资者网络的认知,对完善资本市场投资者结构、促进我国资本市场稳定与健康发展、提高资产定价效率具有重要的现实意义。

现有关于机构投资者网络的研究多集中于资本市场。研究发现,机构投资者利用网络关系,能够实现信息合作,进而获取自身利益。处于网络中心位置的机构能够对股票价格产生显著影响(Pareek,2012)[12],通过信息传递提高股价同步性、提升股票市场风险(陈新春等,2017)[13];另有学者认为,机构投资者网络强化了信息传播,有助于股价信息含量的提高,缓解股价崩盘风险(郭白滢和李瑾,2019;吴晓晖等,2019)[14,15]。通过文献梳理不难发现,现有研究结论尚未统一,且相关研究仅围绕机构投资者网络与资本市场风险、股价信息含量等内容展开,对我国资本市场资产价格“异象”(资产误定价)的讨论未曾涉及,机构投资者网络对资产误定价的影响尚待明确。

基于此,本研究借助社会网络算法,以2010—2020年我国A股上市公司为研究样本,尝试回答以下几个方面的问题:(1)机构投资者网络是否对资产误定价产生影响,二者关系为何?(2)不同情境下,二者关系存在何种差异?(3)机构投资者网络影响资产误定价的主要作用机制如何?

本文可能的研究贡献在于:第一,较为系统地考察了机构投资者网络对资产误定价的影响,拓展了资产误定价影响因素研究;第二,分别基于内控质量、产权性质、分析师关注、市场化进程等不同层面考察了机构投资者网络对资产误定价产生的异质性影响,厘清了机构投资者网络影响资产误定价的边界;第三,机制检验中发现上市公司信息披露质量和股票流动性是机构投资者网络影响资产误定价的主要路径,丰富了相关作用机制的研究;第四,拓展了机构投资者网络通过缓解资产误定价、改善资产定价效率、优化资源配置进而提高企业全要素生产率的经济后果。

二、理论分析与假设提出

(一)机构投资者网络与资产误定价:缓解效应

机构投资者凭借其行业专长和雄厚的资金实力,被誉为资本市场中的知情交易者。由机构投资者共同持股所构建的网络关系能够促进信息在网络间的交换与传播,缓解信息不对称;强化外部监督与治理,提高公司治理水平;拓展信息渠道,提高股票流动性,促进信息快速被股价吸收,进而缓解资产误定价。7AF5E701-E451-48AC-BFBA-2C301EF3F6A8

首先,机构投资者网络拓展了机构投资者之间的信息渠道,弥补缺失信息,有效缓解信息渠道单一、分析能力与关注重点差异所引致的信息不对称问题。借助网络,投资者对获取的信息进行验证,纠正认知偏误,提高了信息的精准性。借助网络,投资者掌握信息的相关性与相似度得以提升,进而做出相似的投资决策。“伪羊群效应”提高了股票流动性水平,促使信息能够快速被股价吸收,进而缓解资产误定价。

其次,“用手投票”是机构投资者参与公司治理的重要方式,通过“用手投票”,机构投资者实现了有效监督,在约束公司高管(姚颐和刘志远,2009)[16]、积极参与公司治理(李维安和李滨,2008)[17]、提高信息披露治理(韩晴和王华,2014)[18]、提升公司业绩水平并降低公司经营风险(张涤新和屈永哲,2018)[19]等方面发挥积极作用。此外,由于机构投资者共同持股于一家上市公司,使得机构持股占比大幅提升,能够有效抑制因持股比例偏低所引致的“搭便车”现象(刘新争和高闯,2021)[20],充分发挥机构持股的治理功能。

再次,机构投资者可以施加强大的退出威胁,即选择“用脚投票”的方式倒逼公司治理水平的提升。社会网络理论认为,个体行为会受到其所嵌入的社会网络的影响,具有“社会化”的显著特征,即个体会因网络关系的存在以相似的方式思考和行事 (Ali和Miller,2013)[21]。如前文所述,机构共同持股后,提升了机构投资者制衡大股东的能力,由于网络关系的存在,联合治理的意愿得以强化,提高网络团体中机构投资者集体“发声”的治理效力,同时也可能选择集体抛售股票,发出退出威胁,使得上市公司治理水平得以提升,改善会计信息披露质量,缓解信息不对称,进而缓解资产误定价。

基于上述分析,提出假设H1a:

H1a:机构投资者网络通过提高股票流动性水平和改善信息披露质量缓解资产误定价。

(二)机构投资者网络关系与资产误定价:加剧效应

部分学者认为,虽然机构投资者具备较强的动机与能力获取被投资企业的信息,但因受利益驱动的影响,他们并非利用获取的私有信息实施交易。他们会将私有信息“遮掩”起来,并利用散户投资者的有限理性,采取正反馈交易、高频交易、推动股价上涨等策略性交易方式获利,制造更多的“噪音”并通过交易的方式将其融入股票价格,诱发股价剧烈波动(陶瑜等,2016)[22]。由于机构投资者网络的存在,紧密联系的网络个体之间“合作”的概率会大幅提升,信息“遮掩效应”可能会进一步放大,加剧信息不对称。此外,网络关系的存在,强化了机构投资者之间“合作”,进而导致投资者之间竞争性交易程度有所下降,使得机构投资者个体掌握的私有信息不能及时融入股价,产生了与信息“遮掩效应”异曲同工之效,加剧资产误定价。

如前文所述,我国资本市场发展起步较晚,各项机制尚待完善,投资者保护程度有待加强。正因如此,机构投资者在我国资本市场上扮演“套利者”的证据屡见不鲜。作为理性套利者的代表,机构投资者以获取稳定、超额收益为终极目标,即便掌握了股市即将出现崩盘的信息,仍会选择“泡沫骑乘”(Abreu和Brunnermeier,2002;2003)[23,24]。他们凭借行业专长与技术手段,择时抛售股票,选择在泡沫破灭前的理想化时点离场,获得“抢跑优势”。网络关系的存在,使得机构投资者个体之间可以信息共享并有效传递,放大了投资者的“泡沫骑乘”,加剧了资产误定价的程度。

基于上述分析,提出竞争性假设H1b:

H1b:机构投资者网络通过信息遮掩与择时交易的方式加剧了资产误定价。

三、研究设计

(一)样本选择与数据来源

为避免因2007年我国实施新会计准则,以及2008年全球金融危机对研究样本数据产生的干扰与影响,本文选取2010—2020年我国A股上市公司为样本,并对数据做如下处理:(1)剔除金融、保险类上市公司样本;(2)剔除ST公司样本;(3)剔除数据缺失样本;(4)对研究所需连续变量进行1%~99%水平上的缩尾处理,最终获得18150个年度—公司数据。其中,构建机构投资者网络的明细数据来自万得数据库中机构投资者重仓持股数据明细,上市公司财务与公司治理数据来自国泰安数据库。

(二)变量定义

1. 资产误定价。借鉴饶品贵和岳衡(2012)[25]、徐龙炳和徐寿福(2015)[26]的研究,采用公司内在价值与市场价值之比(V/P)衡量上市公司市场价值对内在价值的偏离程度。其中,V代表公司内在价值,利用剩余收益模型(RIM)估计得出,P为上市公司股票当年所有交易日收盘价的均值。若V/P=1,即市场价值完全反映了内在价值,不存在资产误定价;若V/P<1,即股票价值被高估,反之则被低估。在此基础上,构建变量Deviation=|1-V/P|衡量市场价值对内在价值的绝对偏离程度。

2. 机构投资者网络。选用网络中心度指标衡量机构投资者网络。借鉴Pareek(2012)[12]、吴晓晖等(2019)[15]的方法,采用任意两家机构共同持有某一上市公司股份占该公司流通股市值的比例是否不低于5%为标准,构建机构投资者网络联结。参考EI-Khatib等(2015)[27]、吴晓晖等(2020)[28]的研究,利用Pajek软件计算程度中心度(Degree)、接近中心度(Close)、特征向量中心度(Eigen),并将机构层面的网络中心度指标分别按照均值和中位数匹配至上市公司层面,以机构网络中心度均值作为解释变量,在稳健性检验中采用中位数进行替代。其中,程度中心度(Degree)用以反映个体与其他个体所建立联结的总数量;接近中心度(Close)用以反映网络关系中个体与其他个体联结的紧密程度;特征向量中心度(Eigen)则不仅反映个体与其他个体建立的联结,还利用機构中心性加权求和。7AF5E701-E451-48AC-BFBA-2C301EF3F6A8

3. 控制变量。参考游家兴和吴静(2012)[29]、徐寿福和徐龙炳(2015)[30]的研究,选取公司规模(Size)、财务杠杆(Lev)、资产收益率(Roa)、企业成长性(Growth)、公司年龄(Age)、换手率(Turnover)、董事会规模(Boardsize)、两职合一(Dual)、股权集中度(First)、机构投资者持股占比(Ins)、产权性质(Soe)作为控制变量。各变量定义如表1所示。

(三)模型构建

为检验机构投资者网络对资产误定价的影响,参考郭晓冬等(2018)[10]、杨兴全等(2021)[31]的研究方法,构建模型(1):

Deviation=α0+α1Degree/Close/Eigen+ΣControls+ΣIndustry+ΣYear+? (1)

其中,Deviation代表资产误定价,Degree、Close、Eigen变量分別为机构投资者网络关系的替代变量,Controls为控制变量,模型中同时控制行业与年度固定效应。

四、实证结果与分析

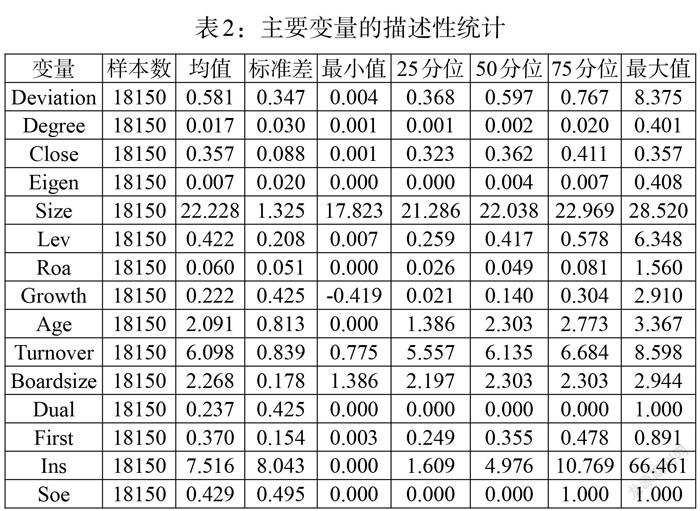

(一)描述性统计

本文主要变量的描述性统计如表2所示。其中,资产误定价(Deviation)的均值为0.581,中值为0.597,最小值为0.004,最大值为8.375。上述结果表明,我国资本市场上普遍存在着资产误定价的现象,且不同上市公司之间资产误定价存在较大差异。解释变量程度中心度(Degree)、接近中心度(Close)、特征向量中心度(Eigen)的均值与杨兴全等(2021)[31]的研究结果相近,其他变量均处合理范围。

(二)基准回归结果

表3为机构投资者网络与资产误定价的基准回归结果。具体地,本文利用程度中心度(Degree)、接近中心度(Close)、特征向量中心度(Eigen)作为机构投资者网络的替代变量,在列(1)、(3)、(5)中首先分别进行单变量回归,其系数分别为-0.695、-0.306和-0.940,且均在1%水平上显著,表明机构投资者网络关系能够抑制资产误定价,初步验证了本文假设H1a。列(2)、(4)、(6)中为加入一系列控制变量后的回归结果,可以看到加入控制变量后R2明显上升,说明模型拟合程度进一步提高,三个中心度的系数仍在1%水平上显著为负,假设H1a进一步得到验证。其他控制变量回归结果与游家兴和吴静(2012)[29]、徐寿福和徐龙炳(2015)[30]的结论基本保持一致。

(三)稳健性检验

为确保研究结论可靠,本文对机构投资者网络与资产误定价之间的负相关关系进行了稳健性检验。

1. PSM与Heckman两阶段回归。(1)为排除机构投资者网络与资产误定价之间可能存在的非随机干扰问题,借鉴(Fan等,2017)[32]的研究,选用倾向得分匹配法(PSM)进行处理;(2)为有效缓解因样本自选择问题对研究结论产生影响,选用Heckman两阶段回归进行重新检验。需要指出的是,在运用PSM和Heckman方法时,借鉴陈汉文和周中胜(2014)[33]的做法,当机构网络(Degree、Close、Eigen)大于中位数时取值为1,否则为0,构建模型(2),分别进行倾向得分和逆米尔斯比率(IMR)的计算。在计算倾向得分和IMR时,选择了公司规模(Size)、财务杠杆(Lev)、资产收益率(Roa)、公司成长性(Growth)、换手率(Turnover)、董事会规模(Boardsize)、股权集中度(First)等作为影响资产误定价的控制变量。配对时,采用半径0.01的最近邻“一对一”可放回的方法进行匹配,构造新的样本组,并利用模型(1)重新检验机构投资者网络对资产误定价产生的影响。构建模型(3),将计算得出的IMR放入模型用以修正样本自选择问题。PSM与Heckman回归结果如表4所示。由表4 可知,利用程度中心度(Degree)、接近中心度(Close)、特征向量中心度(Eigen)的系数分别在1%、5%和10%的水平上显著为负,检验结果与主效应回归结果保持一致,结论稳健。

Probit(Degree/Close/Eigen)=β0+Controls+∑Industry+∑Year+ξ (2)

Deviation=β0+β1Degree/Close/Eigen+β2IMR+Controls+∑Industry+∑Year+ξ (3)

2. 工具变量法与变更因变量测度方式。机构投资者网络对资产误定价的影响可能同时受到其他不可观测因素的影响,因此,本文借鉴Lin等(2011)[34]的研究方法,采用同行业年度其他上市公司网络中心度的均值(Degree_m,Close_m,Eigen_m)作为机构网络中心度的工具变量,利用模型(1)重新进行回归分析;同时借鉴Berger和Ofek(1995)[35]的方法,计算行业内所有上市公司的基础价值,将其与实际价值相比较,进而确定资产误定价水平(Misp),作为资产误定价(Deviation)的替代变量,利用模型(1)重新回归,结果如表5所示。在采用工具变量法、替换因变量衡量方式后,网络中心度均值(Degree_m、Close_m、Eigen_m)与网络中心度(Degree、Close、Eigen)的系数分别在5%和1%水平上显著为负,与基准回归结果保持一致,结论稳健。

五、机制检验

前文实证结果与分析表明,机构投资者网络缓解了资产误定价,支持了本文所提假设H1a,下文将进一步检验机构投资者网络影响资产误定价的作用机制。

(一)股票流动性水平

由前文理论分析可知,机构投资者网络拓展了机构投资者之间的信息渠道,借助于机构网络的存在,机构投资者掌握信息的相关性与相似度得以提升,进而做出相似的投资决策,提高了股票流动性水平,促使信息能够快速被股价吸收,进而缓解资产误定价。本文参考孔东民等(2015)[3]的做法,选择Amivest指标衡量股票流动性,作为中介变量(Iliq)。该值越大,股票流动性越小。基于此,本文构建机构投资者网络与股票流动性交乘项(Degree[×]Iliq、Close[×]Iliq、Eigen[×]Iliq)并设定模型(4):7AF5E701-E451-48AC-BFBA-2C301EF3F6A8

Deviation=β0+β1Degree/Close/Eigen+β2Degree[×]Iliq/Close[×]Iliq/Eigen[×]Iliq+β3Iliquid+Controls+∑Industry+∑Year+ξ (4)

利用模型(4)回归后的结果如表6所示。网络中心度(Degree、Close、Eigen)的系数均在1%水平上显著为负,交乘项Degree[×]Iliq、Close[×]Iliq、Eigen[×]Iliq的系数分别为0.011、0.002、0.007且在1%水平上显著,表明机构网络的存在的确能够通过提高股票流动性进而缓解资产误定价。此外,Iliquid的系数分别为0.001、0.006,且均在1%水平上显著,表明较低的股票流动性水平能够加剧资产误定价,与现有研究结论相一致。

(二)信息披露质量

机构共同持股有助于提升机构投资者制衡大股东的能力,由于网络的存在,机构联合治理的意愿得以强化,网络团体中机构投资者集体“发声”的治理效力得以提升。同时机构投资者也可能选择“用脚投票”,发出退出威胁,倒逼上市公司提高治理水平。无论是集体“发声”实施监管,还是“用脚投票”对上市公司高管施加压力提升治理水平,机构持股网络能够起到改善信息披露质量(王彤彤和史永东,2021)[36],降低信息不对称,进而缓解资产误定价。基于此,借鉴Ascioglu等(2005)[37]、林长泉等(2016)[38]、李春涛等( 2018)[39]的研究,采用KV度量法衡量信息披露质量。计算公式如下:

ln |ΔPt /Pt-1| = α+ β(Volt-Vol0)+ui

其中,ΔPt为Pt与Pt-1之差,Pt为t日收盘价,Volt为t日交易量,Vol0为年度日平均交易量,模型中删除了公司年度交易日小于100天、β值为负以及ΔPt等于0的值,上市公司信息披露质量KV =β×1000000,KV值越大,代表上市公司信息披露质量越差。与前文类似,构建机构投资者网络关系与信息披露质量交乘项(Degree[×]KV、Close[×]KV、Eigen[×]KV)并设定模型(5):

Deviation=β0+β1Degree/Close/Eigen+β2Degree[×]KV/Close[×]KV/Eigen[×]KV+β3KV+Controls+∑Industry+∑Year+ξ (5)

利用模型(5)回归后的结果如表7所示。Degree、Close、Eigen的系数均在5%和1%水平上显著为负,交乘项Degree[×]KV、Close[×]KV、Eigen[×]KV的系数分别为0.987、0.109、1.378分别在5%和10%%水平上显著,表明机构网络的确能够通过提高信息披露质量进而缓解资产误定价。此外,KV的系数分别为0.014、0.059、0.022,且均在1%和5%水平上显著,表明较高水平的信息披露质量能够降低信息不对称,缓解资产误定价。

六、进一步分析

资产误定价同时受到上市公司内外部因素及环境等共同作用的影响,下面本文针将对不同情境,探讨机构投资者网络影响资产误定价是否存在差异,主要围绕上市公司内部控制质量(IC)、产权性质(Soe)、分析师关注(Analyst)和市场化进程(Market)展开讨论。

(一)上市公司内部控制质量

自2008年5月《企业内部控制基本规范》以及2010年4月《企业内部控制配套指引》发布以来,我国上市公司内部控制体系一直处于不断建设与完善的阶段。内部控制作为我国上市公司内部治理机制中的重要制度安排,其質量的提升有助于缓解代理问题和信息不对称,降低资产误定价(王生年和王松鹤,2018)[40]。理论上,机构投资者网络在上市公司内控质量较低的样本中,所发挥的治理作用更强,对资产误定价的缓解应更为显著。基于上述分析,借鉴黄政和吴国萍(2017)[41]的方法,以迪博风险管理技术有限公司发布的内部控制指数(IC)作为内部控制质量水平的度量指标,具体计算方法为:该指数加1后取自然对数。然后,根据内部控制质量水平的年度行业中值,将样本划分为内控高质量组和内控低质量组,利用模型(1)再次进行回归,结果如表8所示。在内控质量较低组中,网络中心度(Degree、Close、Eigen)的系数分别为-0.286、-0.087、-0.483,均在5%水平上显著,符合预期,即在内控质量较低组中,机构投资者网络对资产误定价的缓解作用更强。

(二)产权性质

公司治理水平很大程度上受到产权性质的影响,相较于民营企业而言,国有企业存在较为明显的“所有者缺位”的现象,同时,因享有更多的政策资源与社会资源、融资约束压力小,面临较小的市场约束,公司治理水平相对较低。机构投资者网络关系作为外部监督的一种方式,理论上对国有企业发挥的治理作用更强,对资产误定价缓解作用应更显著。据此,根据产权性质进行分组,回归结果如表9 所示。在国有企业组中,网络中心度(Degree、Close、Eigen)的系数分别为-0.353、-0.075、-0.475,均在5%水平上显著,符合预期,即在国有企业组中,机构投资者网络对资产误定价的缓解作用更强。

(三)分析师关注度

作为资本市场不可或缺的信息中介,分析师凭借其独特的信息挖掘、分析与处理能力,发挥了重要的外部监督与治理的作用。监督假说认为,分析师关注能够提高公司信息透明度,降低公司盈余管理水平,缓解信息不对称。压力假说认为,分析师通过发布公司盈利预测,会给公司高管施加一定的压力,促使高管提高公司治理水平。理论上,分析师关注度高的企业信息环境更好,治理水平更高,机构投资者网络对资产误定价的缓解作用不明显。分析师关注度较低的企业,受机构投资者网络的影响更大,对资产误定价的缓解作用应更为显著。基于此,本文根据分析师关注(Analyst)中位数进行分组,利用模型(1)回归后,结果如表10所示。在分析师关注度较低组中,网络中心度(Degree、Close、Eigen)的系数分别为-0.372、-0.092、-0.503,分别在1%和5%水平上显著,符合预期,即在分析师关注度较低组中,机构投资者网络对资产误定价的缓解作用更强。7AF5E701-E451-48AC-BFBA-2C301EF3F6A8

(四)市场化进程

市场化进程反映了一个地区资本市场的发展水平。在市场化进程较高的地区,公司面临更加完善的法律制度环境,市场化水平较高、政府干预较弱、投资者保护程度更强,资本市场发展水平更高。理论上,机构投资者网络对资产误定价的缓解作用不明显。相反,在市场化进程较低时,机构投资者网络的信息与治理效应得以有效发挥,对资产误定价的缓解作用更为显著。基于此,借鉴杨兴全(2014)[42]的做法,计算市场化指数(Market),并依据市场化指数中位数分组,利用模型(1)回归检验,结果如表11所示。在市场化进程较低组中,网络中心度(Degree、Close、Eigen)的系数分别为-0.313、-0.099、

-0.434,分别在5%和10%水平上显著,符合预期,即在市场化进程较低组中,机构投资者网络对资产误定价的缓解作用更强。

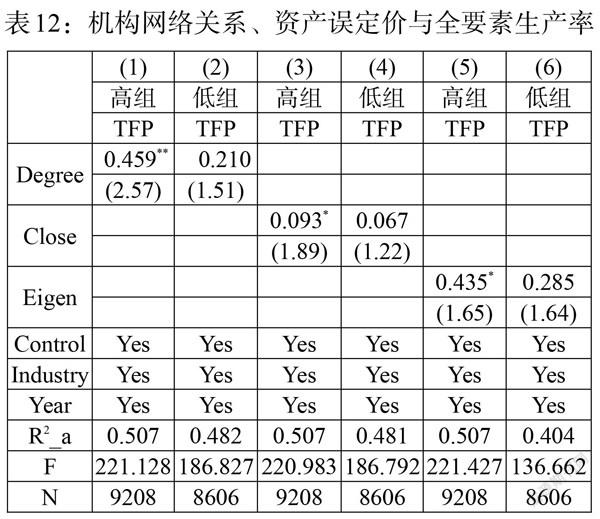

七、机构投资者网络关系、资产误定价与企业全要素生产率

如前文所述,机构投资者网络缓解了资产误定价,提高了资产定价效率。上述研究结论表明,机构投资者网络有助于优化资源配置,促进资金流向优质企业。利用充沛的资金,企业能够完成技术升级与改造,进而有助于提升企业全要素生产率。基于以上分析,本文认为,机构投资者网络通过缓解资产误定价提高资产定价效率,进而促进企业全要素生产率的提升。借鉴鲁晓东和连玉君(2012)[43]的研究,构建模型(6)并进行回归,所得殘差即为企业全要素生产率(TFP)。

LnSales=α0+α1LnPPe+LnEmployee+Year+Firm+?

(6)

设定模型(7),利用资产误定价中位数进行分组回归,预期在资产误定价程度较高组中,机构投资者网络对企业全要素生产力的提升作用更强。

TFP=α0+α1Degree/Close/Eigen+ΣControls+ΣIndustry+ΣYear+? (7)

回归结果如表12所示。在资产误定价程度较高的组中,网络中心度(Degree、Close、Eigen)的系数分别为0.459、0.093、0.435,分别在5%和1%水平上显著,表明机构投资者网络能够缓解资产误定价,提高资产定价效率,进而提升企业全要素生产率。

八、研究结论与启示

机构投资者网络的经济后果与资本市场定价“异象”的决定因素一直是学者们关注的话题,但现有文献中缺乏将二者直接结合起来进行研究的证据。本文利用社会网络算法,以2010—2020年我国A股上市公司为样本,探究机构投资者网络对资产误定价产生的影响。研究发现,机构投资者网络与资产误定价呈现显著负相关关系,在有效缓解内生性并经稳健性测试后,结论仍然成立。机制研究表明:一方面,机构投资者网络强化了信息传递功能,通过提高股票流动性水平缓解资产误定价;另一方面,机构投资者网络提升了公司治理水平,通过提高上市公司信息披露质量进而缓解资产误定价。进一步分析表明,内控质量、分析师关注度与市场化进程发挥了负向调节作用;产权性质起到了正向调节作用。经济后果显示,机构投资者网络通过缓解资产误定价,提高资产定价效率,促进资源要素合理配置,进而提升企业全要素生产率。

本文的研究结论丰富了机构投资者网络的经济后果和资本市场资产误定价的影响因素两个相关领域的文献。本文获得如下启示:首先,机构投资者作为我国资本市场重要参与者具有稳定市场、强化公司治理的作用。机构投资者网络有助于进一步强化和放大该功能,对缓解资本市场定价“异象”、提高定价效率有积极作用。因此,应重视机构网络的构建,合理引导并加以利用。其次,本文研究结论支持了机构投资网络能够有效传递信息,缓解信息不对称,提升股票流动性进而缓解资产误定价,改善资产定价效率。但由于我国资本市场发展尚不健全,机构持股投机行为时有发生,出于不同的投资动机,机构网络也有可能向市场传递“噪音”或有意“过滤”相关信息。因此,监管部门除了要对上市公司信息披露实施有效的监管,还要重点关注处于网络中心位置的机构,强化网络“噪音”或有意“过滤”信息的监督与治理。最后,继续深化我国国有企业改革,提升公司治理水平,提高市场化进程,促进我国资本市场健康、有序发展。

参考文献:

[1]侯宇,叶冬艳.机构投资者、知情人交易和市场效率 [J].金融研究,2008,(04).

[2]王咏梅,王亚平.机构投资者如何影响市场的信息效率—来自中国的经验证据 [J].金融研究,2011,(10).

[3]孔东民,孔高文,刘莎莎.机构投资者、流动性与信息效率 [J].管理科学学报,2015,(03).

[4]陈旭东,卫聪慧,刘嫦.机构投资者持股影响了实体企业金融资产配置吗? [J].金融发展研究,2020,(06).

[5]李梦雨.中国股票市场操纵行为及预警机制研究[J].中央财经大学学报,2015,(10).

[6]张亦春,李鹏.市场更有效了吗:从有限理性人到机构投资者 [J].财贸经济,2008,(03).

[7]肖欣荣,刘健,赵海健.机构投资者行为的传染—基于投资者网络视角 [J].管理世界,2012,(12).

[8]Cohen L H,A Frazzini,C J Malloy. 2008. The Small World of Investing: Board Connections and Mutual Fund Returns [J].Journal of Political Economy,Vol. 116.

[9]Pareek A. 2011. Information Networks: Implications for Mutual Fund Trading Behavior and Stock Returns [J].Working Paper.7AF5E701-E451-48AC-BFBA-2C301EF3F6A8

[10]郭晓冬,柯艳蓉,吴晓晖.坏消息的掩盖与揭露:机构投资者网络中心性与股价崩盘风险 [J].经济管理,2018,(07).

[11]Crane A D, Koch A, Michenaud S. 2019. .Institutional Investor Cliques and Governance [J].Journal of Financial Economics,133(1).

[12]Pareek A. 2012. Information Networks:Implications for Mutual Fund Trading Behavior and Stock Returns[J].SSRN Electronic Journal.

[13]陈新春,刘阳,罗荣华.机构投资者信息共享会引来黑天鹅吗?——基金信息网络与极端市场风险 [J].金融研究,2017,(07).

[14]郭白滢,李瑾.机构投资者信息共享与股价崩盘风险—基于社会关系网络的分析 [J].经济管理,2019,(07).

[15]吴晓晖,郭晓冬,乔政.机构投资者抱团与股价崩盘风险 [J].中国工业经济,2019,(02).

[16]姚颐,刘志远.机构投资者具有监督作用吗? [J].金融研究,2009,(06).

[17]李维安,李滨.机构投资者介入公司治理效果的实证研究——基于CCGI~(NK)的经验研究 [J].南开管理评论,2008,(01).

[18]韩晴,王华.独立董事责任险、机构投资者与公司治理 [J].南开管理评论,2014,17(05).

[19]張涤新,屈永哲.机构投资者持股持续性对我国上市公司业绩及风险的影响研究 [J].系统工程理论与实践,2018,38(02).

[20]刘新争,高闯.机构投资者抱团能抑制控股股东私利行为吗——基于社会网络视角的分析 [J].南开管理评论,2021,24(04).

[21]Ali N,D Miller. 2013. Enforcing Cooperation in Networked Societies [R].Unpublished Manuscript. University of California Working Paper.

[22]陶瑜,彭龙,刘寅.机构投资者行为对信息效率的影响研究 [J].北京工商大学学报(社会科学版),2016,(05).

[23]Abreu D,Brunnermeier M K. 2002. Synchronization Risk and Delayed Arbitrage [J].Journal of Financial Economics,66(2-3).

[24]Abreu D,Brunnermeier M K. 2003. Bubbles and Crashes,[J].Econometrica,71,(1).

[25]饶品贵,岳衡.剩余收益模型与股票未来回报 [J].会计研究,2012,(09).

[26]徐寿福,徐龙炳.信息披露质量与资本市场估值偏误 [J].会计研究,2015,(01).

[27]EI-Khatib R,Fogel K,Jandik T. 2015. CEO Network Centrality and Merger Performance [J].Journal of Financial Economics,116(2).

[28]吴晓晖,郭晓冬,乔政.机构投资者网络中心性与股票市场信息效率 [J].经济管理,2020,42(06).

[29]游家兴,吴静.沉默的螺旋:媒体情绪与资产误定价 [J].经济研究,2012,47(07).

[30]徐寿福,徐龙炳.现金股利政策、代理成本与公司绩效 [J].管理科学,2015,28(01).

[31]杨兴全,王丽丽,杨征.机构投资者网络关系与企业创新:信息资源和信息治理 [J].当代财经,2021(11).

[32]Fan J P H,Huang J,Morck R,Yeung B. 2017. Institutional Determinants of Vertical Integration in China [J].Journal of Corporate Finance,44(2).

[33]陈汉文,周中胜.内部控制质量与企业债务融资成本 [J].南开管理评论,2014,17(03).

[34]Lin C,Lin P,Song F M. 2011. Managerial Incentives,CEO Characteristics and Corporate Innovation in China's Private Sector [J].Journal of Comparative Economics,34(3).

[35]Berger P G,E Ofek. 1995. Diversification's Effect on Firm Value [J].Journal of Finance Economics,37(6).

[36]王彤彤,史永东.机构投资者持股影响公司债券限制性条款设计吗 [J].会计研究,2021,(08).

[37]Ascioglu A,S P Hegde,J B Mcdermott. 2005. Auditor Compensation,Disclosure Quality,and Market Liquidity: Evidence from the Stock Market [J].Journal of Accounting & Public Policy,24(4).7AF5E701-E451-48AC-BFBA-2C301EF3F6A8

[38]林长泉,毛新述,刘凯璇.董秘性别与信息披露质量——来自沪深A股市场的经验证据 [J].金融研究,2016,(09).

[39]李春涛,刘贝贝,周鹏,张璇.它山之石:QFII与上市公司信息披露 [J].金融研究,2018,(12).

[40]王生年,王松鹤.内部治理与资产误定价:内控体系建设视角 [J].现代财经(天津财经大学学报),2018,38(11).

[41]黄政,吴国萍.内部控制质量与股价崩盘风险:影响效果及路径检验[J].审计研究,2017(04).

[42]杨兴全,张丽平,吴昊旻.市场化进程、管理层权力与公司现金持有 [J].南开管理评论,2014,(02).

[43]鲁晓东,连玉君.中国工业企业全要素生产率估计:1999—2007 [J].经济学(季刊),2012,(02).

Institutional Investor Network and Asset Mispricing:Eliminate the Impure from the Pure or Aggravate a Complicated Situation

Bi Peng1/Wang Lili2,3

(1.School of Economics and Management,Jiamusi University,Jiamusi 154007,Heilongjiang,China;

2. School of Economics and Management,Taishan University,Tai'an 271000,Shandong,China;

3. Research Center for Corporate Governance and Management Innovation,Shihezi University,Shihezi 832003,Xinjiang,China)

Abstract:The long-standing "anomaly" of asset price in China's capital market has always been concerned by the scholars. With the help of social network algorithm,this paper takes China's A-share listed companies from 2010 to 2020 as the research sample to explore the impact of institutional investor network on asset mispricing. It is found that there is a significant negative correlation between institutional investor network and asset mispricing. After effectively alleviating the endogeneity and robustness test,the conclusion is still valid. The mechanism research shows that:on the one hand,the institutional investor network strengthens the function of information transmission and alleviates asset mispricing by improving the level of stock liquidity;on the other hand,the network of institutional investors improves the level of corporate governance and alleviates asset mispricing by improving the quality of information disclosure of listed companies. Further analysis shows that the quality of internal control,the attention of analysts and the process of marketization have played a negative regulatory role;while the nature of property rights plays a positive regulatory role. The economic consequences show that institutional investor networks improve the total factor productivity of firms by mitigating asset mispricing,improving asset pricing efficiency,and facilitating the rational allocation of resource factors. This paper expands the research on the influencing factors of asset mispricing,which is of great practical significance to improve the pricing efficiency of China's capital market and prevent financial risks. It also provides theoretical and practical evidence for the research on the cross integration of social network and capital market.

Key Words:stock liquidity,information disclosure quality,total factor productivity

(责任编辑 王 媛;校对 WY,LY)

收稿日期:2022-02-21 修回日期:2022-03-14

基金项目:国家自然科學基金项目“分析师关注与资产定价效率——基于会计异象的视角”(71862029);国家自然科学基金项目“‘中国之治的政府行为与企业创新:基于‘国家队持股的研究”(72062027)。

作者简介:毕鹏,男,河北东光人,佳木斯大学经济与管理学院副教授,管理学博士,研究方向为资本市场与会计信息披露;王丽丽,女,山东青岛人,泰山学院经济管理学院,石河子大学经济与管理学院博士研究生,研究方向为公司治理与资本市场。7AF5E701-E451-48AC-BFBA-2C301EF3F6A8