外汇风险感知是否抑制企业投资扩张

郭平 胡君 朱甜甜

摘 要:世界经济环境不确定性背景下汇率风险将冲击国内实体经济,企业外汇风险感知是否抑制企业投资扩张是我国防范外部风险输入引发国内经济风险所面临的重要问题。本文采用世界银行企业调查的跨国数据,利用企业层面关于外汇风险感知的主观评价指标,实证检验外汇风险感知对企业投资扩张的影响,并进一步分析国家宏观制度的调节效应。实证结果发现:(1)外汇风险感知将显著抑制企业投资扩张,这一结果在考虑内生性、指标选取、模型设定等问题后仍然稳健;(2)企业的风险预期、投资不可逆性以及融资约束程度越高,企業投资扩张受到外汇风险感知的抑制作用越明显;(3)一国具有较高金融发展水平、较低汇率制度弹性、较低资本开放程度以及更高效的中央银行调控政策与国家治理水平,外汇风险感知对企业投资的抑制作用将会被削弱。

关键词:汇率波动;风险感知;企业投资行为;宏观制度环境

中图分类号:F321 文献标识码:B 文章编号:1674-2265(2022)05-0049-10

DOI:10.19647/j.cnki.37-1462/f.2022.05.007

一、引言与文献综述

当前国际地缘政治局势紧张、社会动荡、经贸摩擦等外部风险日益突出,随着中国双向金融市场开放的深度与广度不断加强,外部环境变动引发人民币汇率走势充满不确定性。同时,近年来国内实体部门投资增速趋缓,甚至出现“脱实向虚”的现象。外部环境不确定性如何制约国内实体经济部门发展成为我国防范外部风险输入所面临的重要问题,而汇率风险成为理解外部风险传染的重要变量。自实施汇率改革以来,人民币汇率出现宽幅波动,导致许多贸易企业存在汇率风险敞口,汇率风险将影响我国企业的投资决策与国际化进程。

然而,长期以来,关于汇率风险的研究均假设所有企业对风险的感知是同质的,缺乏从企业外汇风险感知的微观层面进行研究的文献。在企业国际化过程中,企业将面对更多的外部风险,主要通过个体掌握的关于外部风险有限信息对未来状态形成主观预期并做出决策,而外汇风险感知是企业国际化经营时面临的首要问题(许晖等,2008)[1]。考虑到实际中企业家或经理人对外部风险感知程度具有异质性,深入研究外汇风险感知对企业投资行为的影响,并分析这一影响在不同国家宏观制度环境下的差异性,将对国际化企业实施“风险中性”汇率风险管理与我国稳步实施金融市场化改革具有重要意义。

从汇率风险的影响效应的文献研究来看,目前仍集中于从出口收入渠道与进口成本渠道等来进行阐释(Nucci和pozzolo,2001;吴国鼎和姜国华,2015)[2,3],认为汇率对实体部门的影响取决于部门的贸易依赖程度。但这一理论机制与实证上出现的汇率与贸易变量之间存在较弱的关联关系即所谓的“汇率不相关之谜”(Obstfeld和Rogoff,2000)[4]冲突。值得注意的是,当前一些理论进展为研究汇率风险对企业投资的影响提供了新的思路,一方面,在全球金融周期推动下汇率已成为推动跨境资本、资产价格与信贷增长跨国传导的重要金融因素(Avdjiev等,2019)[5],而一些研究表明汇率的金融效应已逐渐抵消贸易效应,成为影响实体经济的主导机制(Kearns和Patel,2016)[6];另一方面,从不确定性下企业投资行为研究看,公司投资一般具有投入大、风险高和周期长等特征,外部不确定性冲击下固定资产投资下降问题已为学术界广泛关注,Dixit等(1994)[7]最早基于实物期权理论进行了相关研究,而汇率风险被认为是经济不确定性重要来源之一(Li等,2019)[8]。因此,基于融资约束、投资不可逆性的企业异质性角度进一步分析外汇风险感知对企业投资扩张的影响成为深入理解汇率风险的影响效应的重要层面。

此外,对汇率风险的测度一直是汇率研究中具有争议的问题,在公司金融相关研究文献中,对于汇率风险敞口的定义为现金流对未预期汇率波动的弹性,而实证论文通常采用Adler和Dumas(1984)[9]的方法,但此类方法较难准确衡量汇率风险,其原因包括负债对敞口的影响、公司使用衍生品进行风险对冲等(Kawaller,2004)[10],从贸易研究的角度,一些文献直接采用企业层面贸易加权汇率进行度量(王雅琦和卢冰,2018;李宏彬等,2011)[11,12],使得汇率风险测度更多依赖于企业的贸易行为,从而导致对非贸易企业受到汇率风险影响的忽视,而非贸易企业仍然可能存在汇率传递的间接途径(徐展和张瑞君,2018)[13]。与现有文献相比,通过对跨国企业的调查直接衡量企业风险感知程度具有一定的指标优势。

当前关于汇率对企业投资影响的文献研究存在两个方面的拓展之处:一是缺乏从企业微观层面研究外汇风险感知对实体部门经济活动的影响,更多采用汇率宏观指标进行研究,而其暗含假定所有企业面临的外部风险是一致的,但企业家对风险的感知尺度和过程均存在差别,导致汇率宏观指标无法刻画其异质性特征;二是现有文献往往忽视外汇风险感知会受到汇率风险的二阶冲击,如汇率风险会因企业家的风险预期、投资不可逆以及融资约束程度的不同而对企业投资产生异质性影响,而这一结果难以用汇率风险传递的贸易渠道进行解释。与现有文献不同,本文更着重从企业外汇风险感知这一角度,利用世界银行企业调查中针对管理者外汇风险的主观评价指标,研究其对企业投资决策的影响,具体可能存在的贡献有两点:其一,本文更强调管理者的主观外汇风险感知对企业投资预期收益与成本的影响,深化对汇率风险的影响机制研究,并进一步基于风险偏好、实物期权与融资约束理论,考察企业的风险预期、投资不可逆与融资约束程度如何决定了外汇风险感知对企业投资扩张的影响程度,为进一步解释汇率风险与企业经营决策的关系做出补充性研究;其二,如何缓解企业外汇风险感知对企业投资的影响是当前较少关注的问题,虽然企业层面的外汇对冲可以显著消除客观外汇风险敞口(郭飞等,2014)[14],但管理者的主观外汇风险感知可能仍然较大,原因在于具有更强外汇风险感知的管理者往往会加大外汇风险管理力度(Bartram和Karolyi,2006)[15],本文从宏观制度层面研究其对外汇风险感知影响企业投资的调节效应,有助于认识有效的宏观政策调节能够帮助稳定企业外汇风险预期,通过“稳预期”手段防止外部风险对实体经济的负溢出效应,保障企业投资恢复与投资扩张,实现企业层面的“稳投资”目标。

二、理论分析与假说提出

行为决策理论认为,经济主体的行为建立在其对风险的评估与判断基础之上,而风险评估和判断又受认知的影响,因此,对风险的感知是影响经济主体行为的重要方面(Williams和Noyes,2007)[16]。具体来看,管理层对汇率风险的主观感知将通过企业对未来的期望成本和期望收益来影响企业投资决策。从对期望收益的影响来看,当管理者感知汇率风险升高时,预期企业未来收入和投资收益不确定性加大,企业家会选择延迟投资,直至获得更多的市场信息;同时,外汇风险感知还会影响企业家对于现金流的敏感程度,当预期到未来收入的不确定性带来的经营风险,企业家会基于预防动机增加现金持有,减少对当期投资支出。从对期望成本的影响来看,一方面,外汇风险感知可能导致贸易部门的中间品与进口原材料预期成本升高。另一方面,汇率风险增加可能改变企业的投融资环境(Gilchrist等,2014)[17],资产负债表效应和外源债务融资视角是汇率影响投资的重要途径(Serena和Sousa,2017)[18]。随着企业家外汇风险感知增强,出于对未来现金流的不确定性预期以及外部债务带来的未来融资成本的提高,将会导致企业投资扩张的意愿减弱。进口成本与融资成本的不确定性共同限制企业投资扩张。由此,提出如下假说:

假说1:外汇风险感知增强会抑制企业投资扩张。

进一步来看,外汇风险感知对企业投资扩张的抑制度会受到企业贸易依赖度、风险预期、投资不可逆性与融资约束程度的影响。

首先,企业贸易依赖度增加,会强化外汇风险感知对企业投资的抑制作用。汇率波动会通过影响出口产品的国际市场价格与市场需求导致出口利润的不确定性,进而限制企业的投资意愿(Nucci和pozzolo,2001;吴国鼎和姜国华,2015)[2,3];Kandilov和Leblebicioğlu(2011)[19]发现汇率波动对企业投资存在负向的冲击效应,有着较低价格加成水平或较大贸易依赖的企业,其投资受汇率影响较大,郑建明等(2019)[20]分别利用跨国企业数据证实汇率风险将更大程度降低贸易部门企业投资。因此,我们认为出口贸易依赖度越大的企业,外汇风险感知对企业投资的负向影响越大。

其次,从经理人风险厌恶理论出发,管理者对于企业未来经营的增长预期将影响外汇风险感知对投资扩张的抑制作用。如前文所述,外汇风险感知会通过影响管理者的风险偏好抑制企业投资,但当企业家对未来增长预期较好时,会弱化外汇风险感知导致的企业家避险偏好,促使企业向市场前景较好的项目扩大投资。因此,相比风险预期较差企业,预期向好的企业在做投资决策时会更加积极,外汇风险感知对企业投资的抑制作用越小,反之亦然。

再次,实物期权理论认为投资不可逆性是决定实物期权效应大小的重要变量。由于投资的不可逆性,当外部环境变化,如汇率风险升高,企业投资项目的前景更加不明朗,企业投资的资金成本以及未来收益回报的不确定性升高,因此,会延迟企业投资行为(Darby等,1999)[21]。实物期权理论主要基于不可逆的投资成本和等待的期权价值。基于该理论,可以认为当企业投资不可逆性越大时,外汇风险感知对企业投资的负向影响更大。

最后,外汇风险感知对企业投资的影响程度也取决于企业自身融资约束水平。如前文所述,外汇风险感知增强可能导致企业家预期融资成本上升。当企业的融资条件较好时,企业能够利用多元化的融资措施来缓解汇率风险对企业投资的影响;而当企业面临严重的融资约束时,汇率风险带来的企业信贷风险效应与融资成本效应会增强,从而进一步限制企业扩大投资。因此,当企业融资约束越强时,外汇风险感知对企业投资的抑制作用会更明显。由此,得到如下假说:

假说2:当企业的贸易依赖度、风险预期、投资不可逆性与融资约束程度提高时,外汇风险感知对企业投资扩张的抑制作用会增强。

三、数据来源、模型构建与基准分析

(一)数据来源

本文数据是世界银行于1999年底至2000年初开展的一项针对80个国家、约10000家非金融公司进行的问卷调查,目的是在全球范围内调查影响企业业绩表现的主要障碍和驱动因素。一方面,该数据主要调查企业所处的经营和投资环境,特别针对汇率因素影响企业日常经营方面的问题进行调查;另一方面,调查还涉及企业财务数据,包括企业投资、债务、员工以及融資来源等方面。该调查是采访来自各个国家的至少100家公司,并将重点放在中小型企业而非上市公司,这为我们研究更大范围的企业汇率风险提供便利,现有文献更多集中于上市公司数据,往往存在样本选择相对集中的问题,该数据已被众多文献所使用(Beck等,2008;Bergbrant等,2014)[22,23],经过变量选取以及缺失变量的剔除,最终得到包含5908个企业样本的跨国截面企业数据集,我们发现占总样本81.99%的企业会受到汇率风险的影响,而其中51.95%的企业受到中等程度以上的影响。

目前研究外汇风险感知的文献较少,其原因在于缺乏企业层面管理者的调查数据,选取世界银行数据的原因包括两个方面:其一,尽管世界银行自2000年以来进行多期调查,但2000年的跨国调查是唯一一次针对汇率影响企业经营程度进行的问卷调查,Bergbrant等(2014)[23]指出,虽然此次跨国调查存在研究时期上的缺陷,但不会影响汇率风险与投资之间可能存在的因果关系。其二,汇率风险传递效应还将受到国家异质性特征的影响,由于各经济体制度与经济环境不同,实际汇率变动对公司投资的影响可能产生跨国异质性,从而使得利用跨国企业数据进行实证分析显得尤为重要。

(二)计量模型构建

1. 基础模型设定。本文参考Lin和Wong(2013)[24]与Bergbrant等(2014)[23]利用世界银行跨国企业调查数据研究企业行为,为进一步控制行业与国家的特征,我们加入了行业与国家的固定效应,建立基础模型如下:

[investi=β1+β2exri+φXi+μindustry+ηcountry+εi] (1)

其中,[investi]表示企业[i]的投资变量,本文采用过去三年中企业投资的增长率;[exri]表示外汇风险感知程度,为本文核心变量;[Xi]为控制变量,[μindustry]用来控制行业固定效应,采用调查问卷中的行业分类;[ηcountry]用来控制国家固定效应,采用调查问卷中的国家分类;[εi]为回归残差项,主要变量定义与数据来源见表1。

2. 外汇风险感知的指标测度。本文采用企业调查问卷中针对“汇率变动对企业经营造成的阻碍”这一问题主观评价外汇风险感知,该测量可以非常直接地刻画不同企业经营过程中感知到的汇率风险,进而借此考察面对不同程度汇率风险的企业投资行为决策。相对现有文献,本文采用企业调查数据的主要优势在于:其一,问卷调查中受访经理在回答汇率风险对企业经营障碍时,即便企业可能已经进行汇率风险对冲,但并不会因为实施对冲策略而降低对汇率风险的评价,反而更可能认为汇率风险是影响企业经营的重要因素,因此,本文所报告的汇率风险程度与公司风险对冲前的真实汇率风险密切相关(Bergbrant 等,2014)[23];其二,企业调查问卷针对企业经理人对过去三年中汇率风险的主观评价,更能反映汇率风险的长期影响,避免因短期大幅波动所带来的测量偏差;其三,采用企业层面调查数据对汇率风险的衡量更能反映企业异质性特征,从而更准确地反映公司对汇率变化的敏感性;其四,本文采用跨国企业调查数据,避免当前研究通常使用的样本公司较小,或都集中于一个国家样本所带来的样本选择问题,有利于研究国家层面异质性特征对汇率风险经济效应的影响。

3. 控制变量选取。为尽可能克服遗漏变量问题,我们控制一系列变量,具体包括:市场竞争(comp),市场竞争是加快企业投资增长的重要途径,竞争性企业将通过投资获取市场份额抢占市场机会,但过度的市场竞争也将限制企业的经营扩张,因此,市场竞争对企业投资的影响并不确定,文中选取企业的竞争者数量作为市场竞争程度的度量指标;基础设施(infr),基础设施是发展中国家经济发展的重要动力,通过降低要素流动的成本,产生了时空压缩效应,减少信息不对称性,显著促进企业投资,文中选择调查问卷中被访问主体对一国基础设施的评价指标;企业年龄(age),初创企业在企业成长过程中更倾向于加快企业投资,使得企业年龄与企业投资增长呈现负向关系,本文采用1999年与企业注册时间之间的差值并取对数作为企业年龄的变量;企业出口特征(exporter),考虑发展中国家企业更多为外向型企业,出口扩张是企业投资的主要动力,本文采用是否为出口企业作为企业出口的变量;企业规模,大规模企业拥有较好的融资条件,具有更强的投资动机,借鉴Beck等(2005)[25]对企业规模的定义,将小型企业(small)定义为拥有5到50名员工的企业,将大型企业(large)定义为拥有51到500名员工的企业;企业所有制变量,考虑到公司股权结构对公司绩效具有显著影响(Lin等,2012)[26],我们将控制所有权结构,设foreign为虚拟变量,如果外国投资者拥有公司股份为1,否则为0;设state为虚拟变量,如果政府机构或国家机构拥有公司股份则为1,否则为0。

(三)基准回归结果

根据方程(1),我们分析了外汇风险感知对企业投资的影响,回归结果见表2。列(1)—(2)的全样本回归结果表明,在1%的显著性水平下,外汇风险感知对企业投资扩张的影响为负,并且随着控制变量的加入,其系数大小、显著性以及符号方向均保持稳定,说明外汇风险感知确实会抑制企业的投资水平,符合假说1的预期。从控制变量来看,市场竞争对企业投资增长的影响为负但并不显著,意味着市场竞争会降低企业的投资动机,这一现象常见于市场机制不完善的发展中国家;基础设施对企业投资增长的影响为正但不显著,可能的原因在于绝大多数发展中国家基础设施建设的缺口较大,导致规模经济难以形成;企业存续年限越大则企业投资增长越低,这可能源于初创企业的投资扩张动机强烈;出口行为对企业投资增长具有显著的正向影响,这符合后发国家出口导向型增长的事实;大企业对于投资增长的影响为正且系数显著,但小企业对于投资增长的影响并不显著;在所有制特征方面,我们发现外资控股对于企业投资具有正向影响,而国有股份参与对企业投资的影响显著为负,国有股份参与有可能抑制企业投资动机,这一点与Cull和Xu(2005)[27]的研究相一致。

同时,我们还进行了分样本的实证分析,结果如表2中列(3)—(6)所示。一方面,我们将制造业部门设为可贸易部门,而将服务业、农业以及建筑业等其他行业设为不可贸易部门,以此分析不同部门样本中外汇风险感知对企业投资的影响。表2中列(2)、(3)反映了分行业样本结果,我们可以看到可贸易企业投资受到外汇风险感知冲击的影响更大,这一点与目前实证文献(王万军等,2019)[28]一致。另一方面,考虑到发达国家与发展中国家在经济发展程度、制度设计等方面存在巨大差异,我们将样本分为OECD经济体与非OECD经济体,表2中列(5)、(6)反映分国家样本的回归结果,相对OECD经济体,非OECD经济体企业受到外汇风险感知的影响更大。这一结果可能与国家层面的异质性特征有关,后面我们将基于国家宏观制度的调节效应做进一步分析。

(四)稳健性分析

1. 考虑国家层面的控制变量。尽管基准回归中尽可能多地控制了企业层面的控制变量,但企业投资决策仍然有可能因所在国家的金融发展程度与金融开放程度的不同而产生差异。一国金融发展程度能够帮助企业缓解投资行为对现金流的敏感性,促进企业扩大投资;金融开放程度对企业投资也可能存在资金缓解的“投资促进”效应以及市场竞争加剧的“投资挤出”效应。本文选取金融发展指数(fd)作为金融发展水平的测度指标,数据选取自国际金融统计(IFS)数据库,具体测算方法是先将各个经济体的金融體系划分为金融机构和金融市场两部分,并从深度、接近性和效率三个方面对各部门的发展程度进行评估,最终整合成为一个综合金融发展指数;对于金融开放指标的选取,本文选用Chinn和Ito(2008)[29]构造的资本开放指标(kaopen)来衡量,该指标以国际货币基金组织发布的《汇兑安排与汇兑限制年报》为基础,从资本账户交易、经常账户交易、是否存在多重汇率以及是否强制性结售汇等方面来量化资本开放程度,数值越大代表开放程度越高。加入国家层面控制变量的回归结果如表3中列(1)所示,结果表明在更多考虑金融发展与金融开放因素后,外汇风险感知对企业投资的影响仍然显著为负。

2. 替换汇率风险变量。为了保证结果的稳健性,本文采用宏观汇率风险指标进行变量替代,借鉴汪建新等(2019)[30]的做法,选取1997—1999三年间各国实际有效汇率(real_exr)与名义有效汇率(nominal_exr)的月度值,采用滚动方差方法,对过去12个月汇率风险进行测度,进而求得每一年汇率波动的标准差,最终对三年进行平均处理,最终得到问卷调查期内各企业所在国家的汇率风险指标,将国家层面汇率风险指标进行替换后得到结果如表3中列(2)、(3)所示,通过替换指标仍然发现外汇风险能够显著降低企业投资。

3. 采用多元Logit模型。考虑到调查问卷中对于企业投资行为的考察还包括询问受访者“在过去的三年中投资是增加还是减少”,为进一步研究外汇风险感知是否对投资增加与投资减少产生不同的影响,我们构建了企业多元投资决策变量minvest,其中:minvest=0,表示投资未发生变化;minvest=1,表示投资缩减;minvest=2,表示投资扩张。采用多元投资决策变量更能揭示外汇风险感知对企业不同投资决策的差异性影响。具体而言,多元Logit模型可视为投资决策变量中的3種选择行为两两配对后构成的两个二元Logit模型实施联合估计,本文将企业未发生投资变化的情况设为基准值,解释变量的系数可以理解为企业投资扩张(minvest=2)或投资缩减(minvest=1)相对于企业投资不变(minvest=0)发生概率的比值对外汇风险感知的敏感程度。表3中列(4)、(5)汇报了多元Logit模型的结果。列(4)中外汇风险感知的系数为正,意味着企业投资缩减相对投资不变的概率比值会随着外汇风险感知的增加而提升;列(5)中外汇风险感知的系数为负,意味着企业投资扩张相对投资不变的概率比值会随着外汇风险感知的增加而下降,这一结果从投资扩张与缩减两方面对本文的基准回归结果进行了补充。

4. 采用工具变量。为了防止实证设计中可能存在的内生性问题。外汇风险与企业投资之间可能存在反向因果关系,即企业进行高风险投资行为时会提升企业家对外部风险的敏感性,如企业投资项目的规模越大,项目失败带来的损失将越大,从而使得企业家会更加关注影响企业投资收益与成本的外部风险因素。为了克服可能存在的反向因果关系,本文参考Fisman和Svensson(2007)[31]对内生性问题处理方式,将同一行业与同一城市其他企业的外汇风险感知变量的平均值作为该企业的外汇风险感知指标的工具变量。选取这一工具变量的原因在于,相同行业以及同城市其他企业的外汇风险感知的平均值与该企业外汇风险感知相关,但不会直接影响该企业的投资行为,这样可以部分地将该企业外汇风险感知中相对外生的那一部分提取出来,从而缓解内生性。故利用两阶段最小二乘法进行工具变量回归。表3中列(6)、(7)分别给出了两阶段最小二乘法中第一阶段与第二阶段的回归结果。列(6)的结果显示,工具变量与外汇风险感知之间存在显著的相关性,列(7)中DWH内生性检验结果拒绝解释变量均为外生的原假设,说明外汇风险感知具有内生性问题;工具变量识别不足与弱识别问题的检验统计量表明结果均拒绝原假设,即工具变量的选取不存在识别不足与弱识别问题,进而证实了工具变量选取的合理性;最后列(7)中汇报的外汇风险感知的系数显著为负,结果表明外汇风险感知对企业投资扩张会产生抑制作用,这一影响作用在考虑内生性问题后依然稳健。

四、基于企业特征变量的异质性分析

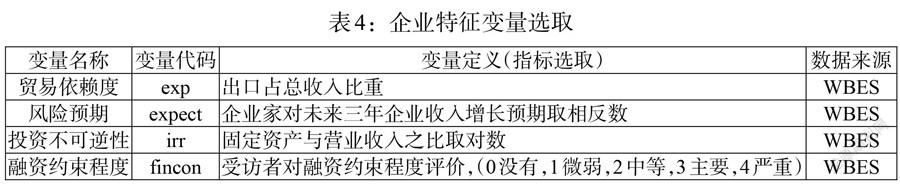

为进一步分析外汇风险感知对企业投资扩张的影响,本文将基于企业异质性特征,构建包含企业异质性特征与外汇风险感知交互项的调节效应模型,试图进一步揭示决定外汇风险感知对企业投资影响程度的企业特征变量。基于理论部分的分析,本文选取贸易依赖度(exp)、风险预期(expect)、投资不可逆性(irr)与融资约束程度(fincon)四个企业变量(见表4),并构建包含企业特征变量与外汇风险感知的交互项的计量模型,本文主要关注交互项的系数,若系数显著为负,则企业特征变量将强化外汇风险感知对企业投资扩张的抑制作用。具体实证模型如下:

[investi=β1+β2exri+β3firmi×exri+φXi+μindustry+ηcountry+εi] (2)

其中,关键解释变量、被解释变量与控制变量的定义与上述相同,主要企业特征变量([firmi])的选取见表4。我们采用出口占总收入比重作为贸易依赖度的衡量指标,当企业出口占比越大时,汇率通过贸易盈利影响企业投资的作用将更为明显;已有对企业风险预期的研究通过企业家对风险的主观评价或直接对上市公司企业风险资产占比进行测度,根据世界银行企业调查中涉及的数据,本文将利用企业调查中企业对于未来三年收入的预期作为风险预期的代理变量,为反映企业家对未来风险的担忧,本文取企业家对未来三年收入增长预期的相反数进行评价,若预期收入负增长值越大,企业家风险预期水平越大;由于投资不可逆性越大,实物期权效应越强,本文用固定资产与营业收入之比取对数来衡量投资不可逆;对于融资约束程度,本文选取问卷中企业对融资约束的评价进行衡量,数值越大表示融资约束程度越大。

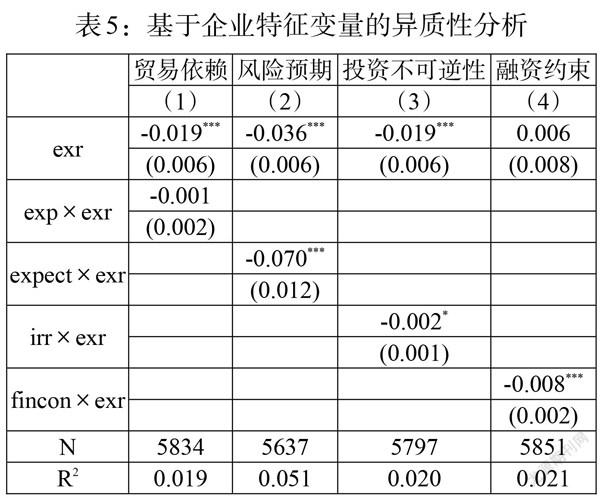

表5报告企业异质性特征变量对外汇风险感知对企业投资扩张影响的调节效应。表5列(1)结果显示贸易依赖指标与外汇风险感知指标的交互项的系数为负且并不显著,这意味着外汇风险感知对企业投资的影响程度并不随贸易依赖程度的增加而增加,这一结论与假说2并不一致,可能的原因在于:一方面,贸易依赖程度越大,外汇风险感知通过出口收益的不确定性抑制企业投资的程度越大;但另一方面,考虑到大出口商同时也是大进口商的双重身份会提高出口企业的汇率免疫力,从而形成一个自然的汇率对冲机制(鲁晓东等,2019)[32],因此,贸易依赖的调节效应可能会呈现出不显著的情况。表5第(2)列结果显示外汇风险感知与风险预期交互项的回归系数显著为负,这意味着当企业对未来风险预期越大,外汇风险感知对投资扩张的抑制作用将增强,这一结果符合假说2的预期,说明企业家信心将决定外汇风险的影响程度。表5第(3)列企业投资不可逆性与外汇风险感知交互项的回归系数显著为负,这说明投资不可逆性越大,外汇风险感知越易导致企业延迟投资,即汇率风险的实物期权效应将更显著,这一结果与假说2一致。表5第(4)列结果表明企业融资约束指标与外汇风险感知指标交互项的系数显著为负,这说明融资约束程度越高,外汇风险感知对企业投资的抑制作用越强,符合假说2的预期,企业自身融资约束较高会增强外汇风险感知的融资成本效应,从而更大程度上抑制企业投资规模。

五、基于国家宏观制度的调节效应分析

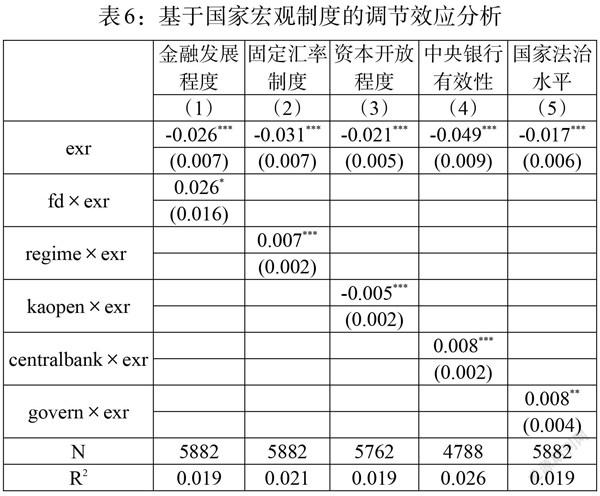

为了进一步揭示国家间差异在外汇风险感知影响企业投资中的作用,我们将考虑一国金融发展程度、汇率制度、资本开放程度、中央银行货币政策与国家法治水平等国家层面变量,并将国家变量与外汇风险感知的交互项分别加入方程(1)中进行实证分析,进而观察国家变量对外汇风险感知影响的调节效应(见表6)。

为了检验金融发展程度对外汇风险感知影响的调节效应,我们选取前文所定义的金融发展指数作为金融发展水平的测度指标,将金融发展与外汇风险感知的交互项放入计量模型(1)中进行实证分析,结果如表6中列(1)所示,金融发展弱化外汇风险感知对企业投资的负向影响,这说明一国金融发展能够缓解外汇风险感知引致的金融摩擦,平滑企业投资支出。相反,当一国是金融发展水平较低的经济体,汇率波动带来的大幅利润波动将极大地降低企业的外部融资能力,抑制投资尤其是研发投资,并最终影响生产率的增长(Aghion等,2009)[33]。Rodriguez(2017)[34]也认为,一方面,金融发展扩宽企业融资渠道,使得受汇率冲击企业能够通过资产配置来对冲风险;另一方面,金融发展程度越高,企业在受到汇率冲击时融资成本效应会更弱。

从汇率制度角度来看,汇率制度会影响特定期间内汇率变动与汇率不确定性,在实物期权理论下,汇率制度弹性增强会通过增加公司需求不确定性和投资项目折现率不确定性而降低公司投资弹性。此外,汇率变动对贸易品定价的影响主要取决于汇率传递率,绝大多数产品均为不完全汇率传递,高弹性汇率制度会增大贸易品价格不稳定性,影响产品需求或者公司盈利能力。本文采用固定汇率制度评价来衡量汇率制度弹性(regime),选择IMF官方汇率制度分类指标,采用7档分类法,从浮动到固定分别赋值1~7,并且对过去三年进行平均处理。列(2)的结果显示,随着汇率制度趋于固定汇率制度,外汇风险感知对企业投资的负向影响将会降低,这反映出通过汇率调控实现汇率稳定有助于降低汇率风险的冲击效应。

为研究资本账户开放对外汇风险感知影响的调节效应,本文选用前文所定义資本开放指标来衡量资本开放程度,并且按照样本期对1997—1999年三年指标进行平均处理。从列(3)来看,资本开放程度的扩大进一步加强了外汇风险感知对企业投资的负向影响,这可能因为当一国放松资本管制,不断上升的汇率风险会加剧境内外资本流动,从而影响企业的国内投资决策。文献研究表明资本账户开放可以通过开放的国际金融市场增加投融资渠道,促进国内外金融资源的有效配置(Kose等,2009)[35],但资本账户开放过度也会使得国内金融体系更加脆弱(Yeyati等,2009)[36],因此,有步骤地实现资本账户开放有利于防范外汇风险感知对国内投资的负向影响。

从宏观经济政策的调控来看,中央银行政策调控的主要目标是调节通货膨胀水平,一国价格水平的变动将通过市场预期影响企业投资行为,稳定的物价水平将有利于企业在遭遇汇率风险冲击时稳定投资水平。对中央银行货币政策的有效性评价,我们借鉴Broz和Plouffe(2010)[37]根据世界银行营商环境调查问卷中被调查者对于中央银行政策有效性的评价(centralbank),采取1~6评级标准,6代表非常好,1代表非常差。从列(4)的结果来看,在中央银行政策有效性较高的地区,外汇风险感知对企业投资的负向影响将会减弱,从国家间宏观经济政策有效性比较来看,我们发现建立有效通货膨胀目标制的货币政策能够有效稳定企业投资水平,规避外汇风险感知对投资的负向作用。

一国制度质量对企业家投资行为也发挥重要作用,其强化企业家的剩余索取权,使得在不确定性环境下企业家具有开发新市场、新产品、新工序、新原材料的动机,一国法治水平的提升强化国家法制建设和合约执行,为企业投资提供良好的制度环境。为此,借鉴既往文献的一般做法,这里用法治水平(govern)来刻画制度质量,数据来源于世界银行开发的“世界治理指数”(Worldwide Governance Indicators,WGI),该指标采用6个维度的测度指标,为我们综合比较各国法治水平提供了数据支持。从列(5)来看,在国家法治水平较高的地区,外汇风险感知对企业投资的负向影响将会减弱,这说明通过建立完善的法治制度能够帮助企业避免因汇率这一外部环境冲击所带来的投资放缓的问题。

六、结论与建议

本文利用世界银行跨国企业微观调查数据,研究外汇风险感知对企业投资的影响。研究表明,外汇风险感知显著抑制企业投资,且影响效应取决于企业的特征变量。具体来说,当企业的风险预期、投资不可逆与融资约束程度越高时,企业的投资扩张受到外汇风险感知的抑制作用更为明显。此外,为揭示宏观经济制度如何缓解企业外汇风险感知对投资扩张的不利影响,本文通过分析宏观经济制度的调节效应,研究发现,随着金融发展程度提高,外汇风险感知的负向作用会减弱;随着资本开放程度加大以及汇率制度弹性加大,外汇风险感知的负向作用更为明显;一国中央银行有效性能够抵消汇率风险对投资的负向影响;提升国家法治水平能够帮助企业在面临汇率风险时稳定投资水平。

以上研究结论为新时期中国汇率调控与国内稳投资政策提供有益建议。其一,汇率政策保持一定的平稳性能够有效控制汇率不确定性的上升,减少对企业投资的影响,具体需利用多样化政策工具稳定市场预期,并通过常态化的汇率管理降低汇率预期偏差带来的不确定性风险;同时需在推进汇率市场化机制形成以及逐步扩大资本账户开放的同时,促进国内金融发展与法治水平提升,帮助缓解外汇风险感知对企业投资的负向冲击。其二,需要进一步提高对企业外汇风险的关注度,不同企业受到外汇风险冲击的影响程度不同,汇率风险的负向影响可能会因企业的风险预期、投资不可逆性与融资约束程度而放大,政府应当引导企业正确认识汇率风险,稳定汇率预期,并通过提高企业信贷融资效率、加强民营企业融资纾困等有效应对外部环境的不确定性。其三,推动市场主体落实“汇率风险中性”理念,主张企业将汇率波动纳入日常财务决策,合理运用衍生金融工具对冲汇率风险,降低外汇市场波动对主营业务的不确定性影响,从而稳定国内实体部门企业的投资规模。

参考文献:

[1]许晖,万益迁,裴德贵.高新技术企业国际化风险感知与防范研究——以华为公司为例 [J].管理世界,2008,(04).

[2]Nucci F,Pozzolo A F. 2001. Investment and the Exchange Rate:An Analysis with Firm-Level Panel Data [J].European Economic Review,45(2).

[3] 吴国鼎,姜国华.人民币汇率变化与制造业投资——来自企业层面的证据 [J].金融研究,2015,425(11).

[4]Obstfeld M,Rogoff K. 2000. The Six Major Puzzles in International Macroeconomics:is there a Common Cause?[J].NBER Macroeconomics Annual,15.

[5]Avdjiev S,Bruno V,Koch C. 2019. The Dollar Exchange Rate as a Global Risk Factor:Evidence from Investment [J].IMF Economic Review,67(1).

[6]Kearns J,Patel N. 2016. Does the Financial Channel of Exchange Rates Offset the Trade Channel? [R].BIS Quarterly Review December.

[7]Dixit A K,Dixit R K,Pindyck R S. 1994. Investment under Uncertainty [M].Princeton University Press.

[8]Li G,Li J,Wu Y. 2019. Exchange Rate Uncertainty and Firm-Level Investment:Finding the Hartman-Abel Effect[J].Journal of Comparative Economics,47(2).

[9]Adler M,Dumas B. 1984. Exposure to Currency Risk:Definition and Measurement [J].Financial Management.

[10]Kawaller I G. 2004. What Analysts Need to Know about Accounting for Derivatives [J].Financial Analysts Journal,60(2).

[11]王雅琦,卢冰.汇率变动、融资约束与出口企业研发 [J].世界经济,2018,41(07).

[12]李宏彬,马弘,熊艳艳,徐嫄.人民币汇率对企业进出口贸易的影响——来自中国企业的实证研究 [J].金融研究,2011,(02).

[13]徐展,张瑞君.汇率风险是如何传递给非跨国公司的?——基于企业竞争的视角 [J].会计研究,2018,(11).

[14]郭飞,肖浩,史永.为什么人民币汇率波动的影响不显著?——基于美的电器的案例研究 [J].管理世界,2014,(10).

[15]Bartram S M,Karolyi G A. 2006. The Impact of the Introduction of the Euro on Foreign Exchange Rate Risk Exposures [J].Journal of Empirical Finance,13(4-5).

[16]Williams D J,Noyes J M. 2007. How Does Our Perception of Risk Influence Decision-Making? Implications for the Design of Risk Information [J].Theoretical Issues in Ergonomics Science,8(1).

[17]Gilchrist S,Sim J W,Zakrajšek E. 2014. Uncertainty,Financial Frictions,and Investment Dynamics [R].NBER Working Paper,w20038

[18]Serena J M,Sousa R. 2017. Does Exchange Rate Depreciation have Contractionary Effects on Firm-Level Investment? The Implications of Alternative Types of Bond Financing [R].BIS Working Papers 624,Bank for International Settlements.

[19]Kandilov I T,Leblebicioğlu A. 2011. The Impact of Exchange Rate Volatility on Plant-Level Investment:Evidence from Colombia [J].Journal of Development Economics,94(2).

[20]郑建明,王万军,高凌云.汇率制度与公司投资弹性——基于跨國数据的实证研究 [J].国际金融研究,2019,(01).

[21]Darby J,Hallett A H,Ireland J,Piscitelli L . The Impact of Exchange Rate Uncertainty on the Level of Investment [J].The Economic Journal,109(454).

[22]Beck T,Demirgüç-Kunt A,Maksimovic V. 2008. Financing Patterns Around the World:Are Small Firms Different? [J].Journal of Financial Economics,89(3).

[23]Bergbrant M C,Campbell K,Hunter D M. 2014. Firm-Level Competition and Exchange Rate Exposure:Evidence from a Global Survey of Firms [J].Financial Management,43(4).

[24]Lin C,Wong S M. 2013. Government Intervention and Firm Investment:Evidence from International Micro-Data [J].Journal of International Money and Finance,32.

[25]Beck T,Demirgüç-Kunt A,Maksimovic V. 2005. Financial and Legal Constraints to Growth:Does Firm Size Matter? [J].The Journal of finance,60(1).

[26]Lin C,Ma Y,Malatesta P,Xuan Y. 2012. Corporate Ownership Structure and Bank Loan Syndicate Structure [J]. Journal of Financial Economics,104(1).

[27]Cull R,Xu L C. 2005. Institutions,Ownership,and Finance:the Determinants of Profit Reinvestment Among Chinese Firms [J].Journal of Financial Economics,77(1).

[28]王万军,郑建明,孙诗璐.贸易自由化、实际汇率变动与公司投资——来自跨国微观数据的经验证据 [J].国际贸易问题,2019,(11).

[29]Chinn M D,Ito H. 2008. A New Measure of Financial Openness [J].Journal of Comparative Policy Analysis Research and Practice,10(3).

[30]汪建新,李茜,杨晨.汇率风险与企业出口 [J].国际贸易问题,2019,(07) .

[31]Fisman R,Svensson J. 2007. Are Corruption and Taxation Really Harmful to Growth?Firm Level Evidence [J].Journal of Development Economics,83(1).

[32]鲁晓东,劉京军,陈芷君.出口商如何对冲汇率风险:一个价值链整合的视角 [J].管理世界,2019,35(05).

[33]Aghion P,Bacchetta P,Rancière R,Rogoff K. 2009. Exchange Rate Volatility and Productivity Growth:The Role of Financial Development [J].Journal of Monetary Economics,56(4).

[34]Rodriguez C M. 2017. The Growth Effects of Financial Openness and Exchange Rates [J].International Review of Economics & Finance,48(3).

[35]Kose M A,Prasad E,Rogoff K,Wei SJ. 2009. Financial Globalization:A Reappraisal [J].IMF Staff Papers,56(1).

[36]Yeyati E L,Schmukler S L,Horen N V. 2009. International Financial Integration Through the Law of One Price:The Role of Liquidity and Capital Controls [J].Journal of Financial Intermediation,18(3).

[37]Broz J L,Plouffe M. 2010. The Effectiveness of Monetary Policy Anchors:Firm-Level Evidence [J].International Organization,64.

Dose Foreign Exchange Risk Perception Inhibit Corporate Investment Expansio

—— Cross-country Analysis Based on the World Bank Enterprise Survey

Guo Ping1/Hu Jun1/Zhu Tiantian2

(1.Nanjing University of Finance and Economics,Nanjing 210023,Jiangsu,China;

2. Yunnan Universtiy,Kunming 650091,Yunnan,China)

Abstract:Under the background of world economic environment uncertainty,the exchange rate risk will impact the domestic real economy,Whether corporate foreign exchange risk perception inhibits corporate investment expansion is an important issue facing China in preventing domestic economic risks arising from external risk input. This paper uses cross-country data from the World Bank Enterprise Survey to empirically test the impact of foreign exchange risk perception on firms' investment expansion using firm-level subjective evaluation indicators on foreign exchange risk perception,and further analyzes the moderating effect of the national macro system. The empirical results find that:(1)the perception of foreign exchange risk will significantly inhibit firms' investment expansion,a result that remains robust after accounting for endogeneity,indicator selection,and model setting;(2)the higher the firm's risk expectations,investment irreversibility,and degree of financing constraints,the more pronounced the inhibiting effect of foreign exchange risk perception on firm investment expansion;(3)a country with a higher level of financial development,a less flexible exchange rate regime,a lower degree of capital openness,and a more efficient level of central bank regulatory policy and state governance will have a weakening effect of foreign exchange risk perceptions as a disincentive to business investment.

Key Words:exchange rate fluctuations,risk perception,enterprise investment behavior,macro-institutional environment

(責任编辑 王 媛;校对 WY,LY)

收稿日期:2021-11-04 修回日期:2021-12-14

基金项目:国家自然科学基金项目“贸易政策不确定性对中国企业出口的风险溢出与应对策略研究”(71863036);国家自然科学基金项目 “技术进步偏向对资本回报率变动的影响机理研究”(71863035);教育部人文社科基金项目“激发和保护企业家精神的区域增长效应——基于数量与质量的双重视角”(18XJC790004)

作者简介:郭平,男,湖北洪湖人,博士,南京财经大学金融学院,研究方向为世界经济、产业经济;胡君,女,安徽池州人,博士,南京财经大学金融学院,研究方向为国际金融;朱甜甜,女,黑龙江齐齐哈尔人,云南大学经济学院,研究方向为国际金融。