碳市场、能源市场与金融市场相互影响关系研究

——全国碳排放权交易市场推出前后比较视角

刘志洋 马欣頔 解瑶姝

(东北师范大学经济与管理学院,吉林 长春 130117)

一、引言

从系统角度研究碳市场与其他类型金融市场之间的关联性对于金融市场发展意义重大。自2005年欧盟ETS(Emission Trading Scheme)系统建立,碳资产吸引了投资者和学术界的广泛关注。在市场动荡时期,由于碳市场与金融市场之间的割裂,碳市场能够为大宗商品投资者提供分散风险的工具(Uddin et al.,2018)。Graham et al.(2016)指出,碳期货的空头头寸能够成为股票投资组合很好的补充。全球经济增长预期下降以及与金融市场互动效应增强,欧盟排放配额(European Union Allowances,EUA)期货价格波动性显著增强,这意味着能源型行业需要对冲碳资产价格波动风险(Balcilar et al.,2016;Wen et al.,2017)。碳市场金融化程度的日益加深表明市场间关联度上升,风险传染性会更强(Berta et al.,2017)。

降低经济发展过程中所产生的温室气体排放是中国实现经济社会可持续发展的重要目标。2011年我国政府在“十二五”规划中正式提出逐步建立碳排放权交易市场。2013―2016年,深圳、上海、福建等地先后启动碳排放权市场交易试点,2017年全国碳市场建设正式启动,并于2021年以电力行业为突破口开始正式运行。碳市场是碳排放权及其衍生产品定价和交易的场所,通过价格机制约束实体经济发展过程中的温室气体排放。随着各类政策的大力支持,我国碳市场逐渐发展并走向成熟。在碳市场发展过程中,其与金融市场的相关性逐渐增加,与金融市场、能源市场之间的反馈效应逐渐加强。

当前,国内外学者正逐渐建立“碳市场-能源市场-金融市场”的宏观分析框架来研究三类市场之间的溢出效应,使用的方法主要是Diebold-Yilmaz溢出指数。虽然该框架能够将各类市场连接起来,建立相互溢出影响关系,但Diebold-Yilmaz溢出指数的计算面临着模型变量多、自由度损失大的问题,且忽略了变量之间相互影响的非对称性特征。本文在国内外学者建立的“碳市场-能源市场-金融市场”分析框架基础上,在传统向量自回归模型中引入稀疏性惩罚函数,建立BigVAR模型,比较研究中国全国性碳市场推出前后,碳市场、能源市场、金融市场主要变量之间的相互影响关系。

二、文献综述

国家层面的资产分散化配置有助于降低投资组合风险(Singh et al.,2019)。随着欧盟ETS交易系统的启动,从全球金融市场角度研究碳市场的学术文献增加较快,主要的研究内容为碳市场与能源市场之间的关联度(Kanamura,2016;Wen et al.,2017)、与非能源类金融资产的关联度(Tian et al.,2016;Tan and Wang,2017)以及与资本市场之间的波动溢出效应(J i et al.,2018;Wang and Guo,2018)。

关联碳市场与金融市场主要有两个渠道:第一是信息渠道,以“收益率溢出”为主要表现形式,具有价格发现功能(Kodres and Pritsker,2002);第二是风险溢价渠道,以“波动溢出”为主要表现形式,反映冲击如何影响投资者持有风险资产的意愿(Acharya and Pedersen,2005)。能源价格影响碳价格的渠道有生产约束渠道、替换效应、需求效应、产业链路径等(Tan and Wang,2017)。能源市场与股票市场关联度的研究非常丰富,关联机制包括投资路径机制(Tang and Xiong,2012)、交易员融资流动性机制(Brunnermeier and Pedersen,2009)、汇率机制(Cashin et al.,2004)。因此,从理论角度看,有必要系统地研究“碳市场-能源市场-股票市场”三者间的溢出效应关系。

研究碳市场与能源市场之间关联度的学术成果非常丰富,研究方法包括格兰杰因果检验(Keppler and Mansanet-Bataller,2010)、向量自回归(Kumar et al.,2012)、小波分析方法(Sousa et al.,2014)、多元GARCH模型(Zhang and Sun,2016)、DY指数(Ji et al.,2018)等。在碳市场与能源市场关联度方面,Mansanet-Bataller et al.(2007)和Alberola et al.(2008)是两篇较早进行实证研究的文献。基于期货市场和即期市场的时间序列数据,他们发现欧盟ETS碳价格与石油、天然气、煤炭等价格密切相关。Keppler and Mansanet-Bataller(2010)实证分析表明,欧盟EUA期货价格受电煤价差(Dark Spread)、电燃气价差(Spark Spread)显著影响。随着研究方法的改进,学者们发现碳市场与能源市场之间的关联度具有非线性特征(Zachmann,2013;Yu et al.,2015)。Hammoudeh et al.(2015)使用非线性自回归分布滞后模型发现,原油价格对EUA价格的影响具有长期非线性特征。考虑到数据频率的不一致性,Sousa et al.(2014)使用多元小波分析法,发现碳市场价格领先于电力市场,但煤炭价格领先于碳市场。在极端风险关联度方面,Copulas函数以及分位数回归分析也表明,碳市场与能源市场之间存在尾部相关性(Tan and Wang,2017;Marimoutou and Soury,2015)。

在碳市场与非能源类金融市场的关联度方面,Oberndorfer(2009)是较早研究碳市场与股票市场关联度的论文。Chevallier(2009)从宏观视角进行实证分析,发现碳市场与股票、债券市场之间的关联度较弱。Chevallier(2012)还使用含有潜变量因子加强向量自回归模型(Factor-Augmented Vector Autoregression model with latent factors)研究碳市场与115个宏观经济变量之间的关系,发现大宗商品市场能够解释碳价格变化的28%,解释占比第一。Yu and Mallory(2014)发现能源价格、汇率与碳市场密切相关。由于碳市场与金融市场存在相关性,因此得到许多投资者的青睐。Zheng et al.(2015)指出,欧盟EUA具有投资属性,可与股票、货币、大宗商品进行组合投资。Tian et al.(2016)也发现,碳价格与电力公司股票存在显著相关性,原因是碳排放权购买增加了电力公司的成本和现金流波动,密切了电力公司股票与碳价格之间的关系。实证分析也表明,股票收益率和短期国债收益率均与碳价格存在极值相关性(Tan and Wang,2017)。除价格关联度外,学者们近期也开始运用各类多元GARCH模型研究碳市场和其他金融市场之间的波动溢出效应。Wen et al.(2017)发现,煤与碳的价格息息相关。此外,石油、天然气与碳排放权价格之间存在波动溢出效应,且当资本市场波动性上升时,碳市场与股票市场之间的波动溢出效应更显著(Chevallier,2012;Koch,2014)。

虽然Koch(2014)使用多元GARCH模型研究了碳市场、能源市场(石油、煤、电力)、股票市场、债券市场之间的波动传导机制,但没有有效区分具体的传导方向,且分析中缺乏动态化机制,没有有效捕捉动态溢出中的结构性断点。Tan et al.(2020)在此方向上使用欧盟数据进行了拓展研究,但中国与欧盟的背景和国情存在巨大差异。中国的碳市场是正在从相对割裂走向全国统一,并且过程中各子市场的碳交易价格缺乏连续性;在经济增长中实施“双碳”战略的压力也主要指转型行业的压力,金融变量的选取应聚焦于转型行业。

因此,相较于之前学者们的研究,本文的主要内容及创新之处在于:第一,从“碳市场-能源市场-金融市场”的系统观点出发,立足我国从区域性碳市场走向区域性与全国性碳市场并存的发展路径,研究2021年7月16日全国性碳市场推出前后三类市场之间关系出现的结构性变化,这能够为政策制定者和市场参与者提供启示。第二,为了避免以偏概全,在全国性碳市场未正式运行前,本文采用基于交易量和交易额加权的方式构造全国性碳排放权价格,最大限度地保留地区性碳排放权市场之间的关联度所隐含的碳排放权价格信息。对模型变量进行的加权处理,能够提高变量聚焦性,降低模型变量维度。第三,在股票市场变量选择上,针对低碳转型行业,本文构造基于行业碳排放量加权的行业指数收益率作为衡量碳市场对股票市场影响的目标变量,从而将影响的方向聚焦于低碳转型行业;在此基础上,使用BigVAR模型进行变量降维,提取主要变量之间的非对称性相互特征,明晰“碳市场-能源市场-金融市场”三者之间的相互影响关系。

三、样本数据构建与描述

为了实现低碳增长目标,中国在2011年提出建立碳排放权交易市场计划,并于2013年率先在深圳开始碳排放权交易。在2021年全国性碳排放市场正式运行之前,中国已经在重庆、深圳、湖北、北京、上海、天津、广东和福建八个省市建立了区域性的碳排放权交易市场。虽然八个区域性碳排放权交易市场的制度和价格决定机制不同,但这些市场都促进了低碳技术的研发,降低了所在地区的碳排放量(Munnings et al.,2016;Liu et al.,2020;Zhang et al.,2020)。

2021年7月16日,全国性碳市场正式运行。由于中国国土面积广阔,区域经济发展差异明显,不同地区的企业面对不同的区域环境,因此,碳排放量和对碳排放权的需求特征存在差异,某一特定区域的企业需要承受其他碳市场的溢出冲击(Guo and Feng,2021)。比如,北京碳市场的价格形成受到北京地区天气状况、电力消耗、相关政策等因素影响,这些影响会传递给上海碳市场交易的企业。由于中国经济是一个整体,各地区经济之间密切关联,因此八家碳排放权交易市场必然存在密切的溢出效应,相互之间影响显著(Guo and Feng,2021)。

(一)全国性碳排放权交易价格构建说明

我国学者研究了碳市场与其他类型金融市场之间的关联特征。在样本选择上,我国学者都是对某一个地区的碳排放权交易市场进行实证分析。具体而言,刘建和等(2021)以湖北碳排放权交易市场和深圳碳排放权交易市场为代表进行实证分析;王喜平和王雪萍(2021)以北京、上海、广东、深圳和湖北碳排放权交易市场为代表进行实证分析;王超和杨宝臣(2021)也仅以湖北碳排放权交易市场代表全国性碳排放交易市场进行实证分析;赵领娣等(2021)以上海、北京、广东、湖北碳排放权交易市场为研究样本。本文发现,虽然重庆、福建等碳排放权交易市场存在交易量不大、市场流动性有限等问题,但这八个区域性碳排放权交易省市都是我国经济增长较为迅速的地区,经济与全国其他地区关联度较高,因此正如Guo and Feng(2021)所说,这些地区的碳排放权价格形成也一定存在关联机制。

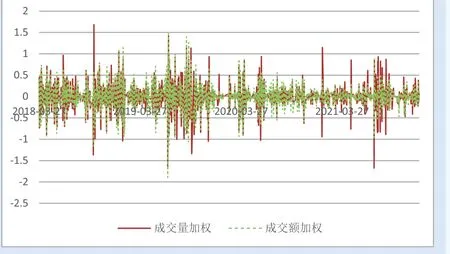

为了最大限度地运用市场信息,构建基于这八家地区性碳排放权交易所的全国性碳排放权价格,本文分别以每日交易所产生的碳排放权交易量和交易额为权重,对八家地区性碳排放交易所的价格进行加权平均,得到基于碳排放权交易量和交易额的全国性碳加权平均价格。在实证分析中,本文对加权价格取日度对数收益率。图1显示,这两种加权机制所形成的碳排放权价格的走势基本相同,且能够有效避免单一区域表示全国碳排放权市场的样本选择偏差问题,防止以偏概全。

图1 碳排放权加权收益率走势

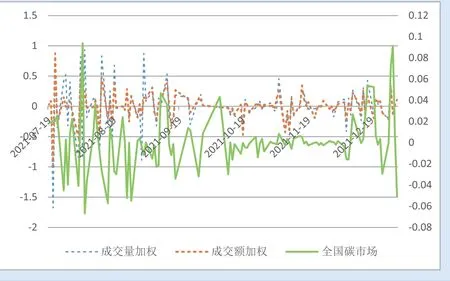

本文的样本期间至2021年12月31日。由于在2021年7月16日我国推出了全国性碳市场,因此本文以2021年7月16日为分界点,将样本分为两个时间段进行实证分析。在2021年7月16日以后的实证分析中,由于在实际交易活动中八家地区性碳市场仍在运行,因此本文同时将所得到的加权价格和全国性碳排放权交易价格纳入统一模型框架。本文碳排放权交易的数据来源为Wind数据库。从图2可以看出,八家地区性碳排放权交易所加权得到的价格时间序列与全国碳排放权市场的价格走势存在一定差异,这说明全国性碳市场运行可能与区域碳排放权市场运行存在分割,其他类型金融市场对碳排放权市场的影响可能存在差异。

图2 碳排放权加权收益率与全国收益率走势比较(2021.7.16―2021.12.31)

(二)股票市场变量构建说明

碳市场与股票市场存在密切关联,学者们在引入股票市场变量时,往往以沪深300指数、欧盟STOXX600指数等衡量整体市场表现的变量作为代表(王超和杨宝臣,2021;Tan et al.,2020)。

2016年,国家发改委发布《关于切实做好全国碳排放权交易市场启动重点工作的通知》,将电力、石化、钢铁、化工、建材、有色、造纸和交通运输中的航空作为重点排放行业。虽然经济低碳转型是系统性事件,但对于各行业的影响存在显著差异。在资源分配方面,我国是煤炭富有而油气稀缺的国家,煤炭消耗主要集中于工业部门,这是我国碳排放的主要“贡献者”。从煤炭消费的行业分布看,我国煤炭消费以电力、热力的生产和供应业为主,而火电行业是该行业碳排放的“主力军”。此外,石油加工与炼焦、核燃料加工业、黑色金属冶炼及压延加工业、非金属矿物制品业、煤炭开采与洗选业、有色金属冶炼及压延加工业的煤炭消费量也处于较高水平。我国行业煤炭消费分布集中,各行业碳排放差异较大,在综合考虑煤炭、石油、天然气消费的情况下,电力、热力的生产和供应业、石油加工与炼焦及核燃料加工业、化学原料及化学制品制造业、黑色金属冶炼及压延加工业、非金属矿物制品业、煤炭开采和洗选业的碳排放处于较高水平。据中国碳核算数据库显示,2017年全国碳排放量达93.39亿吨,较2000年上涨63.36亿吨,其中电力和钢铁是最大的碳排放行业;八大行业的碳排放占比接近90%,由高到低依次是电力(主要是火电,44%)、钢铁(18%)、建材(13%)、交通运输(含航空,8%)、化工(3%)、石化(2%)、有色(1%)、造纸(0.3%)(中金公司研究部和中金研究院,2021)。

本文选取受碳市场影响较大的电力、钢铁、建材、交通运输、化工、石化、有色、造纸八大行业,以各年份各行业碳排放为权重,对这些代表性行业的指数收益率进行加权得到行业加权收益率,作为股票市场受碳排放权影响较大的行业变量代表。其中钢铁、石化和有色的行业收益率分别是基于大智慧黑色金属板块、煤炭石油板块和有色金属板块的收盘价取对数收益率处理,其余行业收益率源自Wind数据库的各行业涨跌幅数据;各行业所占权重以其碳排放量在总碳排放量中所占的比例代表,依据Wind数据库各行业所包括的具体部门,电力行业碳排放量以“生产和供应的电力、蒸汽和热水”部门的碳排放量表示;钢铁行业的碳排放量以“黑色金属矿产开采和选矿”和“黑色金属冶炼及压延加工业”两部门碳排放量加总所得;建材行业的碳排放量以“非金属矿物开采和选矿”“非金属矿产”“木材加工、竹、藤、棕榈纤维”以及“家具制造”四部门的碳排放量加总得到;交通运输行业的碳排放量以“运输、仓储、邮电服务”部门的碳排放量表示;化工行业的碳排放量以“化学原料和化学制品”“化学纤维”“橡胶制品”以及“塑料制品”四部门碳排放量加总得到;石化行业的碳排放量以“生产和供应的天然气”“天然气”“石油和天然气开采”“石油加工、炼焦”“液化石油气”以及“其他石油产品”的碳排放量加总得到;有色行业的碳排放量以“有色金属冶炼及压延加工业”及“有色金属矿产开采和选矿”碳排放量加总代表;造纸行业的碳排放量以“造纸和纸制品”部门的碳排放量代表,上述碳排放数据均源自Wind数据库。

(三)其他变量选择

碳排放与能源消耗密切相关,与经济活动紧密相连,因此其与能源市场、股票市场、外汇市场、债券市场存在相关性。根据刘建和等(2021)、王超和杨宝臣(2021)、赵领娣等(2021)、王喜平和王雪萍(2021)、Guo and Feng(2021)等研究,本文在模型中进一步引入刻画股票市场、能源市场、债券市场、外汇市场的金融变量。在股票市场方面,本文使用沪深300指数的日度对数收益率控制股票市场整体的系统风险;在能源市场方面,本文选取在我国期货市场中交易的动力煤、沥青、燃油、焦炭、原油连续期货合约价格的对数收益率进行刻画;在债券市场方面,本文选取隔夜SHIBOR、国债指数、企债指数的对数收益率进行衡量;在外汇市场方面,本文选择美元兑人民币的对数收益率进行刻画。

四、基于BigVAR模型的实证结果与分析

我国原油期货交易起始于2018年3月27日。鉴于原油在能源市场中的重要性,本文样本数据期间为2018年3月27日至2021年12月31日,数据频率为日度。其中,2021年7月16日至2021年12月31日为全国性碳市场的运行期间。本文实证模型样本数量较多,自由度损失较大,为了更加清晰刻画变量之间的相互影响关系,本文使用具有降维特征的BigVAR模型进行实证分析。

(一)模型设定

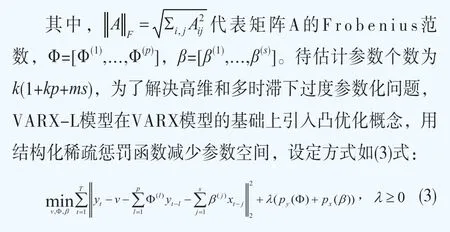

本文拟使用向量自回归模型(VAR)进行实证分析。本文将所有模型变量的时间序列均作为内生变量处理,因此会面临模型变量维数多而导致的自由度大幅度耗损问题。BigVAR模型是在传统向量自回归(VAR)模型框架下施加稀疏结构惩罚函数,从而减少参数空间,克服了在高维和多时滞序列下VAR模型过度参数化(over parameterized)问题。BigVAR模型包含施加稀疏性惩罚(VARX-L)模型和分层向量自回归(Hierarchical Vector Autoregression,HVAR)模型。

VARX()模型结构定义为:

其中,是由交叉验证(cross-validation)方法估计得到的惩罚参数(penalty parameter)。p(Φ)为内生变量系数矩阵的惩罚函数,p()为外生变量系数矩阵的惩罚函数。

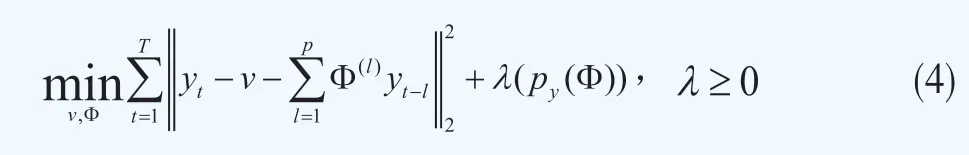

在本文的实证分析中,所有指数均作为内生变量处理,因此当不存在外生变量x时,即==0时,VARX-L模型定义为:

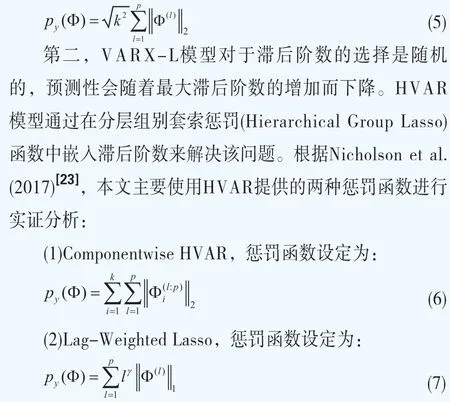

本文使用VARX-L模型的以下两种惩罚函数的模型结构,具体为:第一,Yuan and Lin(2006)提出的Lag Group VARX-L模型。该方法考虑多元时间序列的固有结构,已经成为一种流行的惩罚函数设定方式,其惩罚函数为:

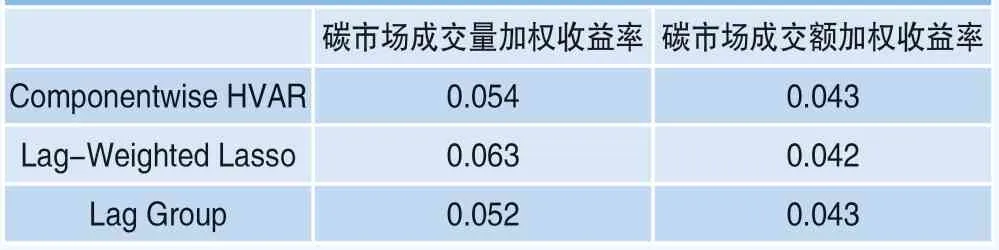

在模型检验方面,本文首先采用均方预测误差(Mean Square Forecast Error,MSFE)衡量上述每种模型设定的表现。MSFE数值越小,模型表现越好,继而能够选择用来判断变量之间关系的模型形式。在此基础上,本文根据参数估计的显著性水平和正负数值对变量之间的相互影响关系进行归类总结。MSFE具体表达式为:

其中,为样本期的三分之一时间点,为样本期三分之二的时间点。

(二)实证结果

2021年7月16日,全国性碳市场开始运行,这对我国碳市场产生了结构性影响。考虑到我国原油期货的上市交易日期,本文的样本时间分为两段:全国性碳市场运行之前(2018年3月27日至2021年7月15日)、全国性碳市场运行之后(2021年7月16日至2021年12月31日)。本文在实证过程中需要参考系数估计矩阵的稀疏图,因此变量顺序与后文中系数估计矩阵稀疏图存在一一对应关系。在全国性碳市场运行之前的实证分析中,变量顺序为:成交量加权收益率(成交额加权收益率)、行业加权收益率、沪深300、动力煤连续、沥青近月、燃油近月、焦炭近月、原油近月、隔夜SHIBOR、国债指数、企债指数、美元兑人民币(CFETS)。在推出全国性碳市场运行之后的实证分析中,本文将全国性碳市场收益率数据放在“成交量加权收益率(成交额加权收益率)”之后。

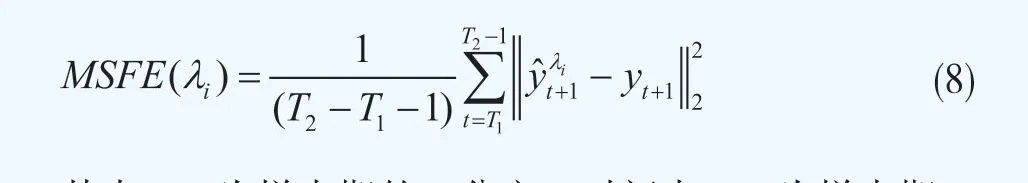

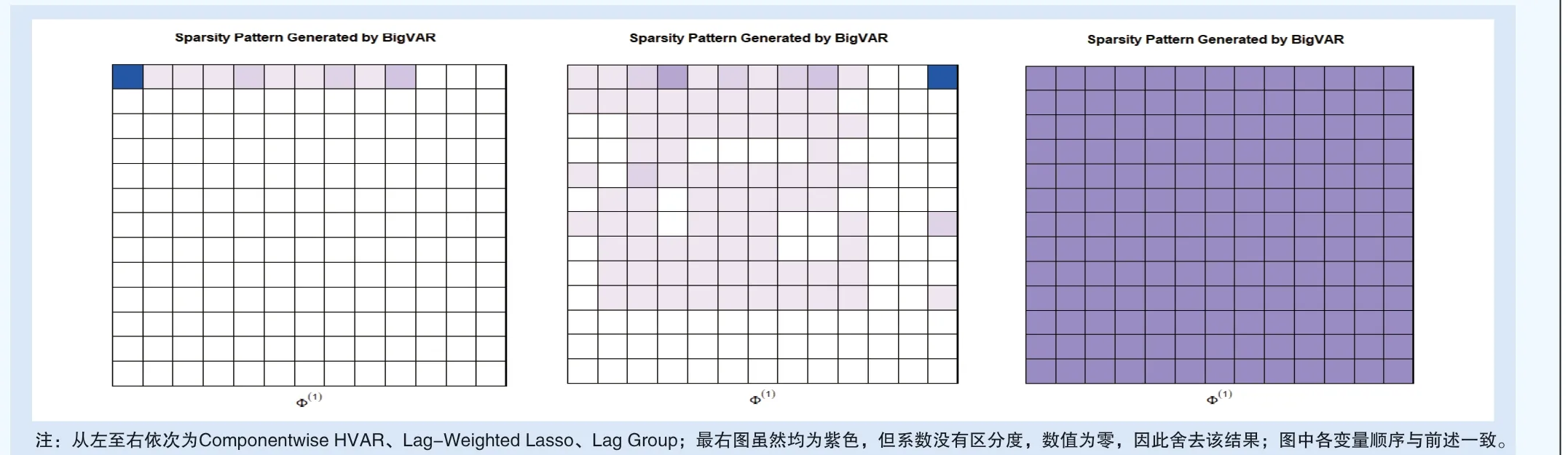

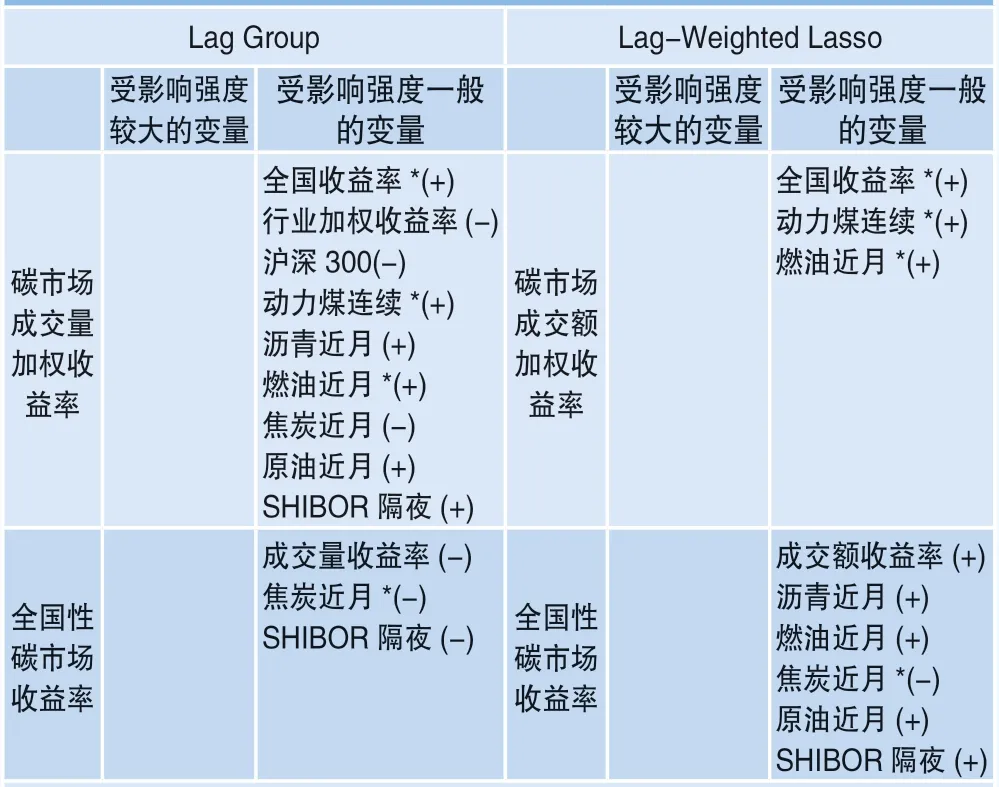

本文使用AIC和SC准则确定模型滞后阶数。表1为模型的MSFE检验结果,图3和图4为系数矩阵估计值的稀疏性和显著性检验结果。从表1可以看出,三类惩罚函数的MSFE值基本相同,说明三类模型表现类似,但Componentwise HVAR形式和Lag Group形式的MSFE值略小。图3和图4是估计系数矩阵的稀疏结构图,用以判断变量之间影响的显著性水平。本文对表2中“影响强度较大”和“一般性影响强度”的直观性判断标准(色调背后其实是模型产生的显著性检验结果)为:根据图3和图4的色调显示,凡是比白色色调深但是比其他方格色调浅的紫色方格所对应的系数表示为一般性影响强度,其余较深的紫色色调均判定为影响较大的系数。图3和图4系数矩阵稀疏图表明Lag Group形式中变量之间的关系影响显著性表现更好。

表2 影响碳排放权市场变量汇总(2018.3.27―2021.7.15)

图3 系数矩阵稀疏结构(碳市场成交量加权收益率)

图4 系数矩阵稀疏结构(碳市场成交额加权收益率)

表1 BigVAR 估计结果的MSFE 值(2018.3.27―2021.7.15)

表2显示,原油期货、动力煤期货、焦炭期货等能源期货收益率变化对碳市场加权收益率存在显著的正向影响,当能源价格上涨时,碳排放权交易价格整体呈现上涨趋势。这说明,当经济体对能源具有强烈需求时,经济体的碳排放量会增加,因此对碳排放权的需求也会增加,进而导致碳排放权价格上涨。这也说明,当前我国低碳转型战略对企业的碳排放行为具有一定的约束力。当经济体对能源需求增加时,企业会通过购买碳排放权的形式排放二氧化碳,碳排放权的价格约束机制反映了市场碳排放需求的信号。同时,股票市场行业加权收益率对碳排放权的影响也显著为正,当低碳转型行业整体向好发展时,对碳排放权的需求是上升的。一方面说明这些低碳转型行业在转型过程中仍需要碳排放,很难在短时间内实现绿色低碳转型;另一方面也说明碳排放权市场的价格传导机制对低碳转型行业是敏感的,传导机制顺畅。但是碳排放权价格对股票行业加权收益率的影响显著性不高(图3和图4中的色调较浅),说明在全国性碳市场推出之前,碳排放权市场并没有对相关行业的碳排放形成显著的约束机制,原因可能是碳排放权市场相对分散,难以形成约束合力。因此,本文提出,碳排放市场与相关行业股票加权收益率市场的相互影响关系存在非对称性。碳排放权市场是被动响应行业碳排放需求,但反作用的约束机制似乎并没有显现。从碳排放权交易影响情况(见表3)看,碳排放权市场对能源市场具有显著的负面影响,说明较低的碳排放权价格会增加企业对能源的消费,碳排放权市场并没有形成降低能源消耗的机制;而较高的碳价格却能降低能源收益率,说明碳排放权价格上涨会降低能源需求,从而降低能源消耗。

表3 受碳排放市场影响的变量结果汇总(2018.3.27―2021.7.15)

从图3和图4中的Lag Group结构系数矩阵稀疏图可以看出,在碳市场成交量加权收益率和碳市场成交额加权收益率的各自模型体系下,能源市场与金融市场各变量间的相互作用关系基本上表现出一致性。在对SHIBOR隔夜利率的影响方面,动力煤期货、沥青期货对SHIBOR隔夜利率的影响为正,燃油期货、焦炭期货对其影响为负;SHIBOR隔夜利率对燃油期货、焦炭期货的影响为正,对动力煤期货、原油期货的影响为负。这说明,能源市场对隔夜SHIBOR利率的影响具有一定的不对称性。在股票市场方面,无论是基于碳市场成交量加权收益率还是碳市场成交额加权收益率,行业加权收益率对焦炭期货影响为正;动力煤期货、沥青期货、燃油期货对行业加权收益率影响为负。这说明能源价格上涨会冲击相关行业的上市公司。沪深300对沥青期货、焦炭期货的影响为正,对动力煤期货、燃油期货的影响为负。

本文实证结果显示,能源市场对碳市场形成正向影响,说明当实体经济对能源需求强烈时,对碳排放权的需求也非常强烈;碳排放权对能源市场存在负向影响,说明碳排放权价格较高会降低对能源的需求,从而抑制能源的消耗。碳市场与能源市场之间的影响具有非对称性。低碳转型行业股票收益率上涨会增加对碳排放权的需求,对碳市场产生正向影响,但碳市场对低碳转型行业的影响相对较弱,说明碳市场没有对低碳转型行业形成实质性的主动约束,二者之间的影响关系也具有非对称性。此外,能源市场与金融市场之间的影响关系也呈现一定的不对称性和复杂性特征。

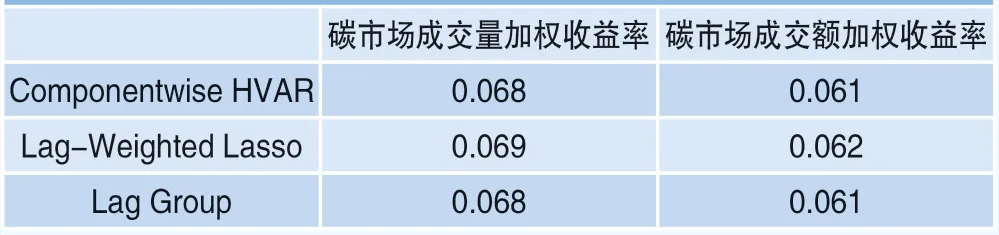

本文根据AIC和SC确定模型的滞后阶数,表4为各类惩罚性函数的模型估计效果。从中可以看出,对于成交量加权收益率,Lag Group结构表现优异;对于成交额加权收益率,Lag-Weighted Lasso结构的表现相对优异。图5和图6为系数估计矩阵稀疏性图,表示变量之间影响的显著性程度。本部分对变量影响显著性的判断标准如前所述。

表4 BigVAR 估计结果的MSFE 值(2021.7.16―2021.12.31)

图5 系数矩阵稀疏结构(碳市场成交量加权收益率)

图6 系数矩阵稀疏结构(碳市场成交额加权收益率)

如果在模型中同时引入碳排放权加权收益率和全国性碳市场收益率,表5与表2相比,实证结果显示,各区域市场的加权碳价格上升会显著提升全国碳排放价格,但全国碳排放价格对区域性碳价格的影响却不相同。主要原因在于,本文对区域碳排放市场进行基于成交量和成交额的加权,这种加权可以表示区域整体碳价格的走向,因此如果大多数分割的子市场碳排放价格上涨,就意味着整体全国碳排放价格上涨;但全国碳排放价格上涨却不一定会传递到每一个区域性子市场中,不同地区的碳排放市场的碳排放价格受本地区供需的影响也可能较大。因此,全国性碳排放市场与区域性碳排放市场的传导存在单向特征。

从商品市场看,动力煤期货无论对全国还是区域碳排放权市场的影响均显著为正,而原油期货仅对区域性碳排放市场的影响显著为正。这说明,在当前“双碳”战略背景下,对煤需求增加导致碳排放权的需求上升,可通过全国性碳市场和地区性碳市场来满足,而原油价格对碳排放权的影响具有区域性特征。能源价格上涨说明经济体能源需求上升,进而会增加碳排放需求,表明能源市场与碳市场紧密关联,传导机制相对顺畅;也从反面证明,企业增加能源消费需要考虑碳排放问题,否则不会出现能源价格上升导致碳排放权价格上升的正向溢出效应。

表5和表6显示,在引入全国性碳市场后,沪深300指数对碳加权价格的影响显著为正,但受低碳转型行业的股票收益率对碳排放权加权价格的影响呈现区域与全国分化的特征,这在隔夜SHIBOR变量的系数正负值上反映也非常明显。沪深300指数具有整体性特征,从当前中国低碳转型进程看,整体经济增长可能意味着排碳量上升,由此碳价格会增加;但低碳转型行业所包括的企业来自于全国各地,具有一定的地区属性,与区域性碳市场的关系较为密切。

表5 影响碳排放权价格的变量汇总(2021.7.15―2021.12.31)

表6 受碳排放市场影响的变量结果汇总(2021.7.15―2021.12.31)

在引入全国碳市场数据之后,模型确定的形式存在差异,因此能源市场与金融市场之间的相互影响关系较复杂,但参照图5和图6,动力煤期货、原油期货对SHIBOR隔夜利率的影响为负值;SHIBOR隔夜利率对动力煤期货、焦炭期货的影响为负,对燃油期货、原油期货的影响为正,整体影响呈现一定的不对称特点。从股票市场看,燃油期货、原油期货对相关行业加权收益率影响为负,焦炭期货对行业加权收益率影响为正;行业加权收益率对动力煤期货的影响为负。总之,在全国性碳市场引入后,能源市场与金融市场之间的关联性变得相对复杂,但也呈现一定的非对称性特征。

五、结论与建议

本文构造了基于交易量和交易额加权的碳排放权价格,以及基于排碳量加权的低碳转型冲击行业加权股票收益率。实证结果表明,在全国性碳排放权市场推出之前,第一,能源市场对碳排放权市场具有正向影响,当实体经济对能源需求强烈导致能源价格上涨时,对碳排放权的需求也非常强烈;碳排放权对能源市场存在负向影响,碳排放权价格较低会增加对能源的需求,而碳排放权价格升高会降低对能源的需求。较高的碳排放权价格有助于降低能源消耗。第二,低碳转型行业股票收益率上涨会增加对碳排放权的需求,对碳排放权市场产生正向影响;反之,碳排放权市场对低碳转型行业的影响相对较弱,碳排放权市场似乎并没有对低碳转型行业形成实质性的主动约束。全国性碳交易市场的推出和运行对“碳市场-能源市场-股票市场”之间的关系产生结构性影响,全国性碳市场影响区域碳市场,反之影响特征不明晰;金融市场(股票市场和债券市场)对全国性碳市场与区域性碳市场的影响存在分割特征;动力煤期货的影响既具有全局性,又具有区域性;原油期货对碳市场的影响具有区域性。值得注意的是,由于全国性碳市场推出时间较短,本文的样本数据量受限,可能对本文的研究结论产生影响。

基于上述结论,本文提出以下政策建议:第一,发挥碳市场的约束机制。市场约束机制通过价格进行。我国不应将碳排放权价格设置过低,过低的价格会导致能源消耗的增加,从而增加温室气体排放。我国应构建基于碳排放权约束的企业绿色发展转型机制。如果企业发展没有带来对碳排放权需求的增加,说明企业实现了绿色转型发展。因此,如果企业得到碳排放权的成本过低,碳市场就会失去约束企业排碳行为的作用。我国应发挥碳市场的约束机制,来激励和倒逼企业实现低碳转型发展。

第二,进一步推动全国性碳市场的发展,实现区域性碳市场与全国性碳市场的协同。我国经济发展整体性和区域性并存,在向低碳经济转型的过程中,既需要全国性碳市场的发展,也需要区域性市场的配合。本文实证分析也显示,全国性碳市场与区域性碳市场之间有不同的变量关系影响特征,二者的运行机制存在差异。应最大限度发挥两个市场的优势,实现二者的协同与互补,更好地服务于我国经济低碳转型。

第三,建立各类市场的联通机制。我国应打开各类市场间的沟通壁垒,建立联通机制,包括资金的融通、信息的沟通及理念的相通。把碳市场的内在绿色发展理念贯通至商品期货市场、股票市场、债券市场、外汇市场、货币市场等,引导金融市场进行绿色产品创新,激励金融机构进行绿色业务创新,为投资者提供碳投资咨询,以及“双碳战略”下的新型避险工具。同时,为了保障各类市场的联通,在制度建设方面,可建立碳评价体系、绿色评级体系,提高信用评级、法律服务、信息服务中与碳指标相关内容的比重。 ■