中国与印度在全球价值链中的地位分析

杨辉芳

经济全球化背景下,作为发展中大国的中国与印度参与国际生产及其在国际分工中的地位显得十分重要,本文基于GVC指数分析了两国7个行业在全球价值链中的地位和作用。分析结果表明:中国的制造业是贸易增加值的主要来源行业,其参与生产的程度与所处国际分工地位也相对较高,而印度的商业服务则为其带来最大的价值增值,但印度商业服务处于全球价值链的低端位置。两国都以各自优势行业积极参与全球价值链,并但仍有较大的上升空间。

随着经济全球化程度的不断加深,全球价值链应运而生。基于全球价值链的含义,某件产品的不同生产环节分别分布在世界各地不同的国家与地区。最终产品的出现需要所有参与生产的国家与地区的密切合作。与之相应随的是国际贸易的迅速膨胀,但交易中很大一部分是中间产品的多次跨越国界。一国出口的最终产品中内含了来自别国的中间产品,或者由本国出口、别国加工后返销的中间产品。中间产品的贸易值被多次重复统计,这些中间产品虽然对贸易统计额做出了巨大贡献,但并不能正确反映当前贸易状况,中间产品贸易并没有创造新的财富。

所以,将贸易增加值做为核心的全球价值链研究越来越受到重视。从全球价值链的角度,可以更好地分析各国或地区在全球价值链中所处的位置,更直观地反映各国参与国际分工的状况。

一、相关文献研究综述

早在1995年,Krugman率先给出了全球价值链(Global Value Chain)的含义。之后,国与国之间的生产分割不仅限于不同行业或产品的研究,还涉及了生产活动的地区分配。

国外对于GVC的研究较多,主要分为机构研究和学者研究。国际组织与机构重在核算多区域的投入产出数据。联合国贸发会议整理了UNCTAD-Eora GVC数据库,OECD与WTO建立了国家间投入产出模型(ICI model),发展亚洲经济研究所(IDE-JETRO)的贡献则是给出了亚洲国际投入产出表(Asian International I-O tables),以上研究虽然侧重点不同,但总体上基本可覆盖全球国家与地区,研究涉及的时间集中于1990—2011年之间,这20余年是经济高速发展的时期,其数据可以更明确地表示各国在各行业投入与产出方面的数据变化。

国外学者基于GVC的研究较多,其中较为典型的是2001年,Hummels,Ishii和Yi(HIY)第一次指出各国垂直专业化程度可以通过VS(Vertical Specialization)指标衡量,引出了一国产品中直接增加值及间接增加值的概念,但VS指标的缺陷在于测算数据中缺少国际贸易,而且VS指标假设一国的出口产品与国内的最终消费品中包含相同的进口中间产品,而且全部表现为国外增加值,这与现实状况并不相符。为了修正上述缺陷,学者们采用了KPWW分析方法。

国内学者主要采用国外研究的方法,测算中国及外国的贸易相关数据。李昕通过测算KPWW增加值,揭示出我国存在贸易总额高估问题。岑丽君则认为由于出口中所包含的国外附加值比例上升,中国在全球价值链中处于较低的位置,制造业各行业参与国际分工程度较强。

综上所述,本文拟采用KPWW分析方法,基于GVC指数分析中国与印度各行业在全球价值链中的不同地位及两国参与国际贸易所获的真实贸易利得。

二、指数构建

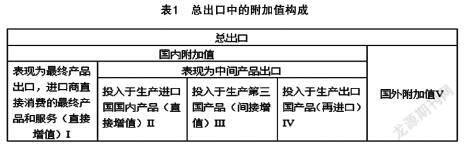

Koopluan等将总出口中的附加值成分做作了细分。

按表1所示,出口附加值由五部分构成,I、Ⅱ、Ⅲ均为出口国对世界其他国家的出口增加值,IV是出口国再复进口的增加值,V则代表国外增加值部分。因此按传统方式,IV和V会被重复核算。

GVC指数是在出口附加值概念的基础上建立的。两大指数从不同角度反映一国某行业参与全球生产链条和国际分工地位的程度。

GVC参与指数是间接国内附加值与国外附加值之和占总出口附加值的比重,反映r国i产业对全球生产的参与程度。GVC参与指数越高,表明参与生产越多。

GVC地位指数,表示r国i产业在全球价值链中的地位,总出口中间接附加值与国外附加值的差额直接决定了GVC地位指数的高低。如果间接附加值大于国外附加值,说明就中间产品而言,出口份额大于进口份额,进而表明出口国处于此产业链的上游阶段,出口国在全球价值链中国际分工地位高端。

三、中印各行业GVC指数分析

(一)中印各行業GVC参与指数

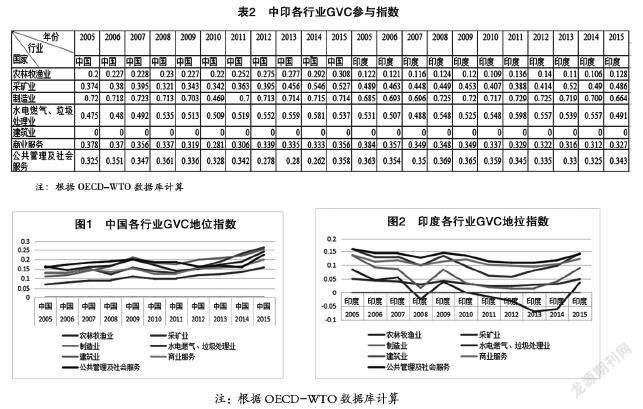

表2更具体、更直观地表示了中印两国在2005—2015年11个年份7个行业各自的GVC参与状况。

横向来看,中国GVC参与指数较高的行业为制造业、水电燃气、垃圾处理业,这些行业中国更多地融入了全球生产。其次为采矿业、商业服务、公共管理及社会服务,中国GVC参与指数较低的行业为农林牧渔业及建筑业,说明这些行业中国对全球市场的参与程度较弱。

印度GVC参与指数较高的行业也为制造业、水电燃气、垃圾处理业、采矿业,其次为商业服务、公共管理及社会服务,印度服务业的参与程度比中国略高,农业的参与指数均为0.1多,比中国农业的参与程度还低。由此,中国与印度参与全球价值链程度较高的行业基本也是各国增加值出口的主要贡献力量,这与前面的分析一致。

(二)中印总出口及各行业GVC地位指数

GVC参与指数仅表明参与全球生产的多寡,而GVC地位指数则直接显示某行业在全球此行业价值链上所处的具体位置。不同位置决定了其创造的附加值是不同的。

2013年以后,中国各行业指数较之前都有了明显提高,表明中国开始调整经济结构,更注重转变经济增长方式,加工贸易逐步减少,企业参与上游生产活动日趋增多,增值能力逐步增强,这与我国现实发展状况吻合。

从行业细分的角度来看,除农业、建筑业GVC地位指数较低,其余行业指数水平较为接近,基本处于0.1—0.25之间,数据表明中国各行业在全球产业链中的地位不高,行业优势不够明显,大多数行业处于的国际分工地位较低端。

印度状况则不同,仅有商业服务、公共管理及社会服务两个行业的GVC地位指数均值在0.1以上,其余行业的指数值都在0.1以下。对商业服务行业做特别分析,虽然依据之前的分析结果,该行业为印度的增加值出口贡献了很大份额,但其在全球生产链上并没有处于优势地位,进而显示出印度的商业服务业单位附加值并不高,但其服务总量庞大,从而增加值总量高,也就是说印度的商业服务大都是低端服务。

印度水电燃气、垃圾处理业出现负值,这说明在参与生产的过程中,这个行业吸收别国供给的中间产品多于本国为别国提供的中间产品,进而表明印度此行业处于全球价值链的下游阶段,生产中的加工贸易居多,增加值含量较低。

综上所述,中印各自优势行业不相同,而且各行业在全球价值链上的分工地位都相对低端,这也反映了当前发展中国家参与国际生产的现实。中国和印度作为发展中大国更是如此,呈现出“勤而不富”的特点。

四、结论及启示

(一)结论

本文综合利用了WIOD数据库以及OECD-WTO数据库,通过分析中国及印度各行业GVC参与指数以及GVC地位指數,探讨中印两国各行业参与全球生产的状况。结果表明,中国的制造业是中国附加值的主要来源行业,其参与生产的程度与所处国际地位也相对较高,但中国整体服务业各项指标都较低,这表明我国产业结构还需进一步优化,同时还需鼓励更多行业通过科技创新、转型升级更多地融入产业链的上游环节。对比之下,印度虽然服务行业庞大,但其产业链条地位并不突出,印度的制造业相对落后,两国的农业与全球农业的关系都不够紧密。

(二)启示

第一,增加值贸易统计体系从价值增值角度审视国际贸易,而且将生产嵌入全球价值链,客观了解各国的优势行业,为产业分工提供了新的思路,从而为产业政策扶持提供有力依据。

第二,中国当前亟待培育一批处于产业链上游的新型行业,改变制造业大国而非强国的现状。全球制造业正处于升级而不是回归阶段,发达和发展中国家都在积极参与升级过程。中国应当抓住有利契机,通过吸引人才,加大研发强度,发掘新型行业,抢占产业链上游,创造更多的财富。

第三,应加快构建国内大循环。受新冠肺炎疫情影响,国际市场受到强烈冲击,加之国际经贸贸易摩擦不断发生,国外循环受阻,因此,国内大循环显得尤为重要。我国作为全球第二大经济大国体,有着14亿人口的广阔市场,提升全球价值链地位首先应当从优化国内资源配置和完善产业链开始。考虑到东西部地区差异,如何高效利用西部地区资源促进东、西部地区共同发展是当前优化资源的重点问题。产业链的完善,既包括传统产业,同时也要注重高精尖、高附加值的新产业。

第四,以“一带一路”为契机,再塑全球价值链。“一带一路”作为新型国际合作典型倡议协议,极大地促进了参与各国的贸易能力,间接影响全球价值链新格局。合作过程中,我国有着天然的优势,满足多元化市场需求,客观上要求不断提升价值链地位,更好地参与国际分工。

〔基金课题:山西工程技术学院2020年科研启动经费项目:全球价值链与增加值贸易核算研究(课题编号:2020SQD-02)〕

(作者单位:山西工程技术学院)