存量竞争时代招商银行信用卡的“经营之道”

随着各家银行2021年年报的陆续发布,主要信用卡发卡银行的业绩也一并得到了披露,及时跟进可全景式地观察到信用卡市场的发展与变化,研判行业整体发展趋势。

在已公布信用卡业绩的发卡银行中,招商银行的信用卡业绩较为透明,将流通卡量、流通户数、交易额、贷款余额、业务收入(包含利息收入、非利息收入),以及不良信贷总额及不良率等信用卡业务中可以披露的重要数据,全部展现。同时,从这些数据中,亦可清楚地看到招商银行信用卡业务二十年来的发展轨迹,笔者通过其数据梳理与分析,觉察到招商银行信用卡业绩的基因所在。

招商银行信用卡2021年业绩梳理

其一,招商银行信用卡流通卡量为10241.6万张,同比增长2.90%。招商银行是目前唯一一家公布流通卡量超过1亿张的发卡银行,虽然对于流通卡量的定义有多种,但普遍视为“累计发卡量-注销卡量”后的数量。该数据相对于累计发卡量来说,可较为准确地分析发卡银行业务的真实情况。鉴于招商银行信用卡不再公布累计发卡量,根据流通卡量与累计发卡量之比,预估招商银行信用卡累计发卡量约为1.7亿张,该数据同样排在众多发卡银行前列。

其二,招商银行信用卡流通户数为6973.94万户,同比增长4.54%。从信用卡业务分析角度来看,流通户数是最重要的指标,无论是发卡量,还是流通卡量,都依赖于每位客户。由于信用卡授信是以户数为单位,而非以卡为单位,因此信用卡业务分析中,以户数为基础是较为科学的分析。按照“流通卡数÷流通户数”计算,招商银行信用卡人均持有流通卡数约为1.46张/人,此“人均持卡量”数据能更准确地反映信用卡市场的真实情况。

其三,招商银行信用卡交易额为47636.17亿元,同比增长9.73%。招商银行信用卡交易额指标从2017年以2.97万亿元跃居首位后就一直保持第一的位置,2019年该数据突破了4万亿元,达到4.35万亿元。2020年即使由于疫情影响,但仍然保持了2019年的水平,2021年则以9.73%的增速再度创出4.76万亿元的新高,超出第二位1万亿元。可见,其业务发展之快。

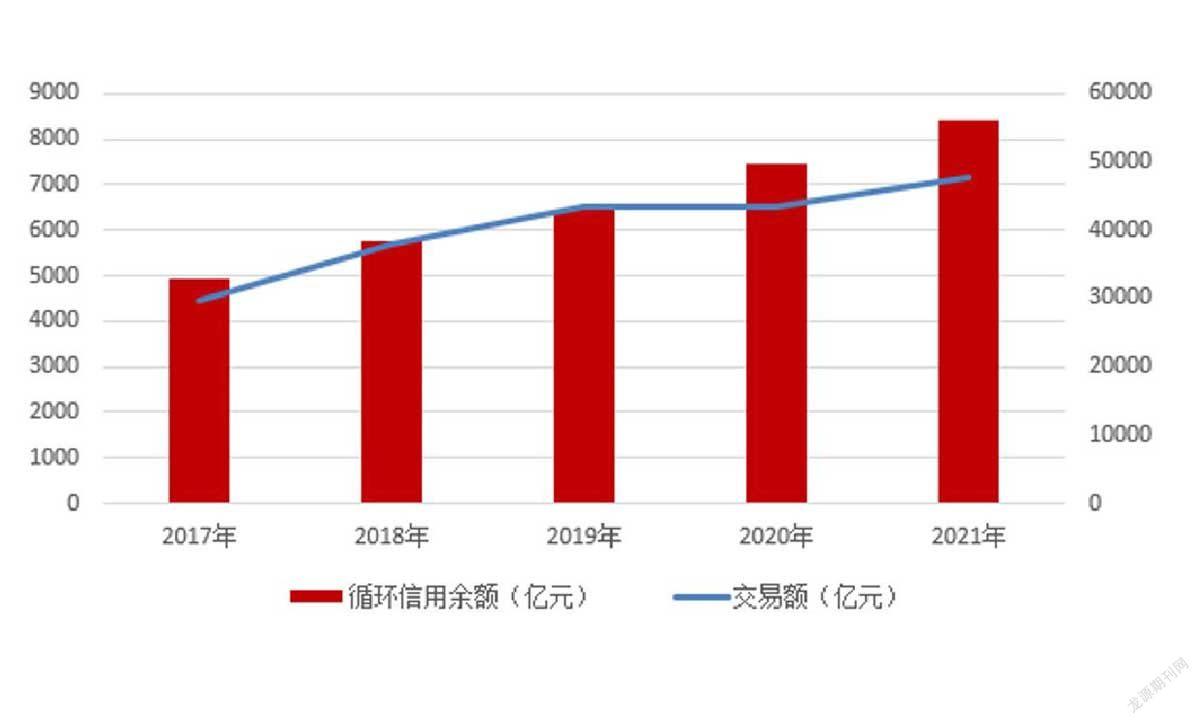

其四,招商银行信用卡贷款余额为8403.01亿元,同比增长12.55%。随着交易额的高速增长,招商银行信用卡贷款余额也一直以两位数的速度实现增长,2021年以12.55%的增速达到8403.01亿元,与第一位差距缩小到559亿元。笔者还比较了从2017年至2021年,招商银行信用卡交易额与贷款余额的增长率关系(图1),从数据趋势来看,可见其之间的紧密联系。

图12017年~2021年招商银行信用卡交易额与贷款余额关系

卡量规模增速下降发出的“信号”

从2021年业绩数据中看到,招商银行信用卡流通卡量仅增长了288万张,增速为2.90%,创历年最低,但若把该增速置于招商银行信用卡现有市场规模下,其流通卡量已达到了“亿”的量级来考虑,那么其规模的绝对增长降速就可理解了。与此同时,招商银行信用卡流通户数增长了303万户,增速为4.54%,超过流通卡量增长速度。目前其流通用户接近7000万户,该数据是2020年公布的第二位发卡银行的两倍,第三位的四倍,根据信用卡业务特点所进行的国内实际持卡人数(户)估算值作为基数,这一指标约占14%(该数值仅作为研究参考,非官方统计指标)。

招商银行信用卡流通卡量增速下降的现象,对其它发卡银行也发出了“信号”,尽管部分银行信用卡覆盖率不如招商银行信用卡高,但随着市场竞争日益激烈,加之相关监管政策影响,发卡难度势必随之提升。

提升交易额与贷款余额的“动机”

客户规模是银行信用卡业务的基础,因此在信用卡业务初期追求规模是必要阶段,但当具备一定规模之后就需考虑如何通过经营来实现价值。因此,若只是将目光停留于“招商银行信用卡流通卡量增速下降”略显片面。透过卡量指标将目光透视到信用卡交易额,以及透支余额上,能更完整地观察到招商银行信用卡业务发展的轨迹,以及其对国内信用卡业务发展趋势的影响。

2021年招商银行信用卡交易额达到了4.76万亿元,已经连续第三年超过4万亿元,并在国内信用卡业务中保持着绝对第一的位置。该数据若单纯看,可能无法感受其量级,但与2021年中国国内生产总值(GDP)114.4万亿元人民币对比来看,2021年招商银行信用卡的交易额相当于同年中国国内生产总值的4.16%。

招商银行信用卡的另一项重要指标“贷款余额”(亦称“应收账款”),2021年以12.55%的增速达到8403.01亿元,居于业内该指标排行榜次席。信用卡贷款余额是在某个统计时间节点,信用卡授信额度被用户使用后尚未偿还的部分金额,信用卡业务在正常发展趋势下,贷款余额与交易额之间成正比例关系,贷款余额的增长是源于交易额的增长,从中也能反映出信用卡的活跃程度。

之所以信用卡交易额与透支余额两个指标都重要,是因其产生了交易手续费、透支利息以及相關非利息收入,2021年招商银行信用卡实现透支利息收入近600亿元,非利息收入271.09亿元,两项收入合计同比增长5.14%。由此,招商银行信用卡业绩也为业内同行带来启示:信用卡业务不仅要考虑到如何发卡,同时也应思考如何经营用户,通过市场活动达到有效拉动用户动卡的目的。一直以来,诸多发卡银行在开展信用卡业务中偏重于客户“拉新”,以求扩大市场份额,但却“放松”了对原有用户的经营。在2021年12月银保监会发布的《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》中,首次把降低睡眠卡比例作为要求,这也是督促发卡银行应将工作放在盘活存量用户方面,改变“重拉新、轻留存”的经营意识。招商银行信用卡通过各种市场活动吸引用户办卡、动卡,直接带来高额交易额,以及透支余额,2021年招商银行信用卡的卡均交易额4.65万元,而户均交易额则高达6.38万元。

透过数据可回顾过往发展态势,更可依据数据分析预测未来发展前景。从招商银行信用卡业绩数据中笔者观察分析得出一些“亮点”,通过这些“亮点”或能为信用卡行业未来发展带来一些启示。

坚定零售市场方向 完善精细化服务

随着竞争的日益激烈,信用卡市场逐渐饱和,新用户的开发成本也越发高昂,笔者最近见过的最高额的办卡奖励达400元,正常来说一般是180元~200元,这种方式似乎可以快速获客,并带来一定的新增交易额。但不可否认的是,这类因奖励刺激而办卡的申请人,在获得相应的“办卡礼”后可能会将信用卡“束之高阁”,因此对于这类获客方式能否带来持续性的交易及回报,需要进一步研究。根据相关营销研究结果显示,“开发”一位新客户的成本,比“稳住”一位老客户的成本高数倍。虽然该结果在计算上有不同的角度,但确实在多年的营销工作中屡次被事实所证明。

近两年,信用卡业内一直讨论业务发展正在向存量用户挖掘方向转变,关键在于存量用户市场。众所周知,随着信用卡市场的逐渐饱和,信用卡获客愈发困难,只可在他行现有用户中获取,但这便会受到“刚性扣减”政策的制约。2021年12月银保监会发布的《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》中,也要求银行业金融机构应当根据客户信用状况、收入状况、财务状况等合理设置单一客户的信用卡总授信额度上限,并纳入该客户在本机构的所有授信额度内实施统一管理。因此一人持有多家银行信用卡的“多头授信”现象将得到一定程度的遏制,尤其对于市场覆盖率高的银行来说,追求卡量规模增长将会变得愈发困难。那么,存量用户挖掘的另一种形式—提升用户的交易额,并拉动贷款余额的增长,也就成为重要的手段。

将招商银行信用卡流通卡量增长、交易金额与款余额增长三者结合来看可以发现,招商银行信用卡在流通卡量规模(2.90%)增速下降的条件下,实现了交易金额(9.73%)与透支余额(12.55%)的高速增长,而交易金额可以带来的是交易手续费收入,透支余额则带来利息收入。这也是招商银行信用卡业务收入已经连续三年实现正增长,并超过800亿元的原因所在。

近几年虽然由于市场竞争激烈和疫情影响,卡量规模扩张受到了制约,但由于招商银行信用卡明确了零售市场的方向与目的,在信用卡业务的“周三5折”基础上,又推出“周六必享”优惠权益,持续推出“笔笔返现”“十元风暴”等用卡活动,结合饭票影票场景推出獲客经营一体化的“两票见面礼”等产品,形成持续、高效、规模化的客户动员能力,直接拉动了信用卡交易额和贷款余额的增长。因此,从招商银行信用卡2021年度业绩中,可读出其在存量竞争时代的“经营之道”,不仅扩大用户规模,还通过精细化服务向市场要收益,这也是发卡银行做大做强信用卡业务的必然选择,而招商银行信用卡历经二十年所铸就的行业地位,反映了信用卡业务未来发展的趋势。