英国政策性金融机构应对疫情的做法及启示

陈艳颜 彭宇松

摘 要:新冠疫情对各国经济及社会稳定发展产生了巨大冲击。为应对疫情冲击,英国政策性金融机构通过聚焦中小企业、农业及政府资金的需求,加强对支柱产业和低碳产业的支持,为经济社会稳定发展作出了重要贡献。本文深入分析了英国4家政策性金融机构疫情期间支持中小企业、疫情重创企业、绿色企业、农村客户等市场主体的具体做法,并提出我国政策性金融机构应对疫情沖击,进一步加强实体经济支持的启示。

关键词:疫情;实体经济;英国;政策性金融机构

DOI:10.3969/j.issn.1003-9031.2022.08.008

中图分类号:F832 文献标识码:A 文章编号:1003-9031(2022)08-0081-07

一、基本情况

从机构性质和资金来源看,在英国众多金融机构中属政府部门或下属部门、由英国财政部资金支持的政策性金融机构有4家①。一是出口融资署(UK Export Finance,UKEF),成立于1919年,是英国部级政府部门,帮助英国企业出口融资和海外投资。二是农村支付署(Rural Payments Agency,RPA),成立于2001年,是英国环境、食品和农村事务部下属执行机构,负责英格兰地区农村环境、农业和食品补贴的支付以及英国境内英国欧盟共同农业政策(CAP)资助项目的支付;并负责英国境内牲畜识别与追溯工作。三是英国企业银行(British Business Bank,BBB),成立于2014年,是英国商业、能源和工业战略部独资企业,主要为英国中小企业发展融资。四是国民储蓄和投资银行(National Saves&Investments,NS&I),成立于1861年,是政府部门及英国财政部下属执行机构,职责包括帮助居民储蓄投资和为政府和公共产品融资①。

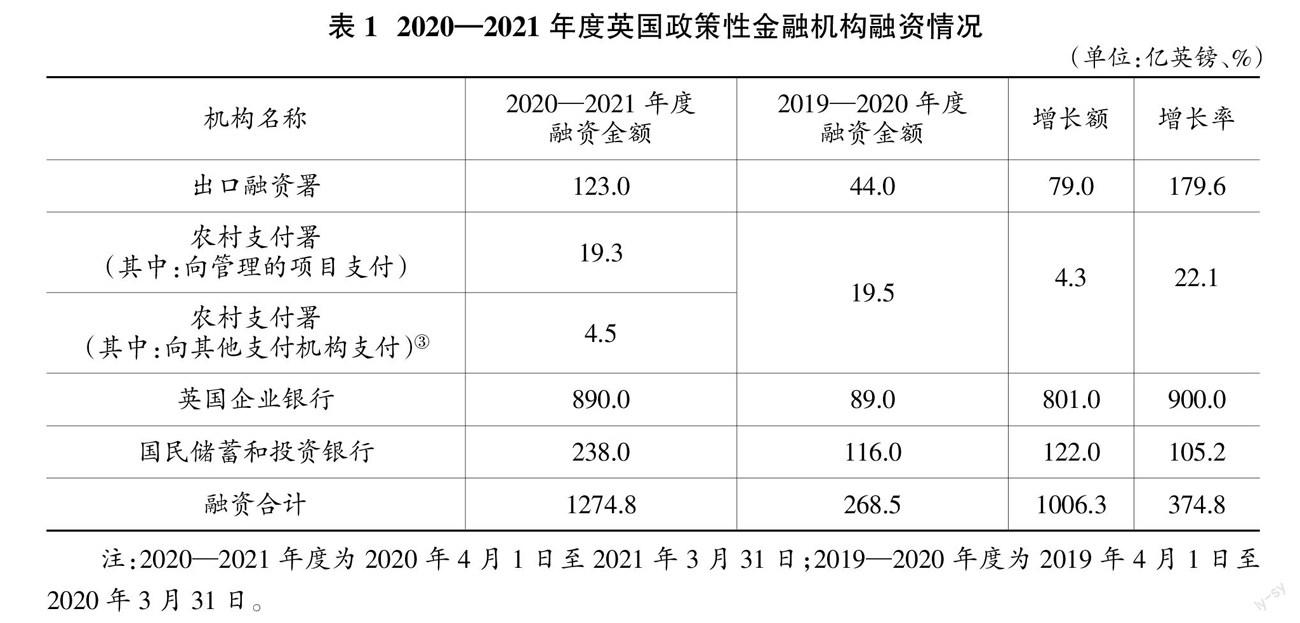

据4家政策性金融机构2020—2021年度报告显示(见表1),英国主要政策性金融机构全年为市场主体融资1274.8亿英镑,同比增长1006.3亿英镑,增幅高达374.8%,占GDP②比重为6.3%。

二、英国政策性金融机构应对疫情冲击的主要做法

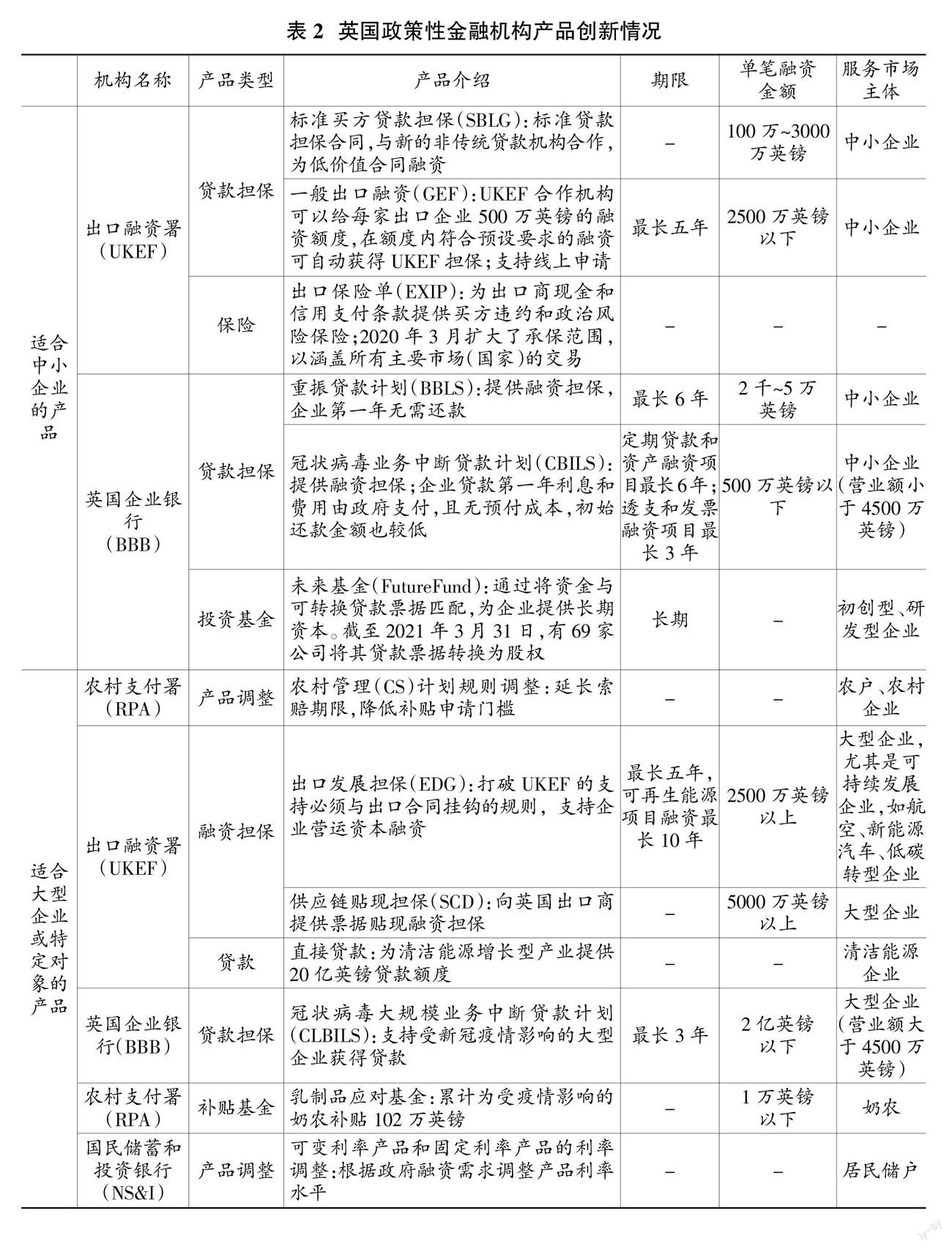

(一)聚焦中小企业和遭受疫情重创企业融资需求,加大金融产品创新力度,增强金融服务能力

一是资金调配重点向中小企业和遭受疫情重创的企业倾斜。从融资规模看,疫情期间业务规模增长最快的两家政策性金融机构分别是专注中小企业发展的英国企业银行和支持企业出口的出口融资署,截至2021年3月31日,融资金额同比增长率分别达到900%和179.6%。其中,2020—2021年度出口融资署支持的549家企业中80%是中小企业。从资金投向看,出口融资署投向航空产业的资金占比从2020年的6.65%提升至2021年的70.67%,有力支持遭受疫情重创的航空企业,如出口发展担保(EDG)为劳斯莱斯、英国航空和易捷航空3家航空公司筹集了62亿英镑国际银团资金。

二是有的放矢加大金融产品创新力度。针对企业因疫情封锁带来的业务中断、资金紧缺以及可融社会资金减少等问题,英国政策性金融机构加强产品开发,优化产品规则(见表2)。在支持大型企业方面,出口融资署的出口发展担保(EDG)打破融资担保必须与出口合同挂钩的规则,为企业日常经营或资本支出融资;在支持中小型企业方面,英国企业银行的重振贷款计划(BBLS)2020 —2021年度为15.6万家中小企业融资473.6亿英镑、冠状病毒业务中断贷款计划(CBILS)2020 —2021年度为11万家中小企业融资263.9亿英镑,且企业第一年不承担还本付息压力;在支持初创研发型企业方面,英国企业银行的未来基金补充了市场长期风险资本,利用企业贷款票据为初创型、研发型企业进行股权融资,如新冠病毒研究公司Bockatech、数据营销平台Machine Labs、生物科学公司Momentum Bioscience等,2020 —2021年度共计为1147家企业融资10.9亿英镑。

三是以技术为支撑强化金融综合服务能力。一方面,借助科技力量,迅速改善网络服务、后台容量和数据处理效率。如国民储蓄和投资银行推行“彩虹计划”①,与多家外包公司合作,旨在提高运营效率;出口融资署设计与合作信贷方之间的数据传输接口,保障新冠疫情融资计划线上申请渠道通畅,并节省数据处理时间;农村支付机构支持电子邮件索赔并延长补贴索赔期限;国民储蓄和投资银行2020—2021年度产品在线销售量占总额比重63.3%、占比增加16.7个百分点。另一方面,为企业积极提供融资信息和推介服务。据2021年英国中小企业市场调查显示,有44%的中小企业考虑从英国企业银行获得包括其他金融机构在内的融资信息;截至2021年3月31日,出口融资署在英国各地聘用的26名出口融资经理(EFMs)②开展了8403次融资推介活动,同比增长104.2%。

(二)聚焦农业农村发展,提高农户补贴效率,坚持走绿色发展道路

一是完善农业信息系统,提高农户补贴支付效率。英国有三大农业系统,分别是在线地块识别系统(LPIS)③、农村支付服务系统(RPS)④和英国畜牧运输服务(BCMS)⑤。系统升级有利于支付效率的提高,截至2020年10月15日,农村支付署支付了当年水果和蔬菜生产企业的全部索赔,其中52%的索赔在100天内支付,保证了农产品的生产和供应;为帮助奶农应对疫情冲击迅速设立了乳制品应对基金,为132户奶农提供102万英镑补贴。

二是提高农业生产力,带动农村经济发展。新冠疫情导致农产品出入境受限、供需失衡,农村支付署设立农业设备和技术基金(FETF),为农民购买特定设备提供2万~ 2.5万英镑补贴,以促进农业生产力提高,满足更多的农产品需求;持续加大在栖息地环境管理和农村发展计划①的资金投入,2020 —2021年度投资了6.9亿英镑,同比增长6.5%,以此带动农村企业发展、增加当地就业和收入,缓释疫情对农村经济的冲击。

三是完善融资渠道,加大对绿色经济的开发投资力度。疫情对世界各国带来长远而深刻的影响,探索绿色发展之路已迫在眉睫。英国政策性金融机构为绿色经济开创了多个融资渠道,英国出口融资署的20亿英镑直接贷款财政预算资金,专门用于支持清洁增长型项目,出口发展担保(EDG)为航空、新能源汽车和处于低碳转型过渡期的大型企业提供76亿英镑贷款担保;2021年3月,英国财政部授权国民储蓄和投资银行发行世界上第一个主权零售绿色储蓄债券,筹集的資金用于政府绿色项目支出,如可再生能源、碳捕获和储存、零排放公交等;农村支付署推出农业转型基金(FTF),为英格兰种植业水资源管理项目提供3.5万~ 50万英镑补贴。

(三)聚焦政府资金需求,及时调整产品利率

一是在疫情爆发初期,暂停产品利率下调计划,大力吸引储蓄资金。受疫情影响,政府税收骤减,难以支付公共服务和工人、企业援助计划。为此,国民储蓄和投资银行(NS&I)于2020年4月宣布取消产品利率下调计划,以相对高的利率吸引储蓄资金,向财政提供了超过前三年总和的资金,有力支持了政府支出计划。

二是在财政资金有保障后适时下调产品利率,降低政府融资成本。由于政府通过NS&I融资成本较高,且前期NS&I资金流入超出预期。NS&I于2020年9月宣布自11月起降低所有可变利率产品和部分定期产品的利率;截至2021年3月末,NS&I产品净融资额降至238亿英镑。融资规模和利率双降有效减轻了政府债务负担。

三、对我国政策性金融机构应对疫情冲击的启示

当国家处于疫情状态时,人民生活和企业生产都面临重大冲击,社会公众对生活必需品和日用消费品需求大增,导致供需失衡;企业业务中断、经营受阻、资金面吃紧,维持日常运行的资金需求增大,同时,国外市场不确定性加大,对产品出口和资金回笼产生双重影响。这对政策性金融机构执行国家政策意图、加强实体经济支持提出更高要求。英国政策性金融机构疫情期间采取的一系列举措,对我国政策性金融机构应对疫情冲击具有一定的启示和借鉴意义。

(一)利用好央行政策和财政资金,广泛扩展其他资金来源

一是利用好央行政策和财政资金,增加市场融资规模。一方面,疫情期间,为帮助企业复工复产、提升国内消费动力,人民银行、财政部出台了一系列支持政策。我国政策性金融机构应在风险可控水平下,积极主动利用央行专项再贷款、延期还款政策和财政专项债资金等,增加投入市场的资金规模,发挥政策性金融机构的逆周期调节作用。另一方面,我国目前未设立专门为政府融资的国家储蓄银行,政策性金融机构利用财政资金开展业务时,既要提高资金使用质效,吸引金融机构、民营资本共同投资,对冲消费萎缩带来的经济负面影响;又要保障好资金安全,更好地服务实体经济与维护经济稳定。

二是广泛拓展其他资金来源。除了传统的财政资金以外,我国政策性金融机构可积极利用国际组织、国际银团、国内社会资本以及居民储蓄资金,更好地支持国家经济发展。

(二)重点支持受疫情影响严重的市场主体,拓宽金融服务渠道和产品

一是资金向遭受疫情重创的支柱产业和普遍受疫情影响的中小企业倾斜。疫情带来的航线停运和封锁,冲击了我国航空产业、信息技术、汽车制造等支柱产业的生产和发展,而我国重要市场主体即中小微企业也普遍遭受损失。对于此类受疫情影响严重的企业,政策性金融机构资金要有所倾斜。

二是积极拓宽金融服务渠道和产品。为将资金有效、迅速注入市场,针对不同发展阶段、不同产业类型的企业,我国政策性金融机构可拓宽贷款、担保、基金、债券、保险等多元化服务渠道予以金融支持。如为受疫情影响的大型、中小型企业创设的业务中断贷款计划,为初创型、研发型企业进行股权融资的未来基金,为低碳转型企业提供运营资本的出口发展担保,为奶制品滞销奶农补贴的乳制品应对基金。

(三)优化金融助农理念和产品,探索低碳经济蓝海

一是优化金融助农理念和产品,多渠道、多方式支持农业农村发展。在疫情特殊时期,要加强传统农业补贴和贷款,保障国内粮食生产和重要农产品供给;要创新农机装备金融产品,为农业现代化、科技化提供金融支持,推动农业生产力提高;要帮助农村经济升级转型,积极投入农村基础设施和环境建设,优化农村旅游资源,带动农村企业和当地经济发展,培育旅游观光、养老休闲等第三产业。

二是探索低碳经济蓝海,缓释新冠疫情冲击。疫情对全球经济造成巨大冲击,而低碳领域蕴藏大片经济蓝海,政策性金融机构应助力低碳经济形成新增长点,有力提振内需。疫情下全球经济格局加速演变,我们应抓住机会实现我国产业结构调整和增长方式转变。

(四)发挥互联网和科技力量,提升金融综合服务能力

一是充分发挥互联网和科技力量,提高融资效率。一方面,我国政策性金融机构可通过线上服务平台与渠道建设,实现线上业务办理,同时降低运营成本,为疫情所困客户提供优惠融资服务;另一方面,可以与第三方科技公司合作加强互联网技术和安全建设,强化在疫情之下的风险防控和监测能力,提供安全、高效、便捷的金融服务。

二是借助平台优势,促进融资供需对接。我国政策性金融机构不仅可以利用表内外资金融资,还可以借助平台优势,扩展服务内容,提供其他金融机构的融资信息和融资推介服务,促进供需对接。

(责任编辑:孟洁)

参考文献:

[1]Anderson J, Papadia F, Véron N.COVID-19 Credit Support Programs in Europe's Five Largest Economies[J].Peterson Institute for International Economics Working Paper,2021.

[2]Dorozyńska A, Dorozyński T.UKEF Development and Importance for Official Export Promotion in the United Kingdom[J].Finanse, Rynki Finansowe, Ubezpieczenia,2016(81):57-67.

[3]白钦先,王伟.科学认识政策性金融制度[J].财贸经济,2010(8):5-12+136.

[4]笪薇.金融支持中小企业发展的英国经验及借鉴[J].时代金融,2012(33):199-200.

[5]孙彦红.德国与英国政策性银行的绿色金融实践比较及其启示[J].欧洲研究,2018,36(1):26-40+5-6.

[6]康永博.政策性金融机构如何服务中小企业?——来自英国的经验与启示[J].证券市场导报,2019(10).

收稿日期:2022-05-15

作者简介:陈艳颜(1996-),女,海南海口人,现供职于中国人民银行海口中心支行。

彭宇松(1978-),男,四川威远人,现供职于中国人民银行海口中心支行。

①原由英国商业、创新和技术部设立的绿色投资银行已于2017年8月出售给私人投资机构(麦格理集团)。