基金业绩、选股能力与窗口粉饰

于孝建,刘建林

(1.华南理工大学 经济与金融学院,广东 广州 510006;2.华南理工大学 金融工程研究中心,广东 广州 510006)

一、引言

基金窗口粉饰行为(Window Dressing)是指基金经理为了修饰基金报告中所披露的基金持仓信息和基金业绩,在报告期结束前对基金投资组合进行的调整。该行为一般表现为买入前期表现较好的股票,卖出表现较差的股票。基金经理通过窗口粉饰打造基金报告中亮眼的股票持仓配置(Agarwal 等,2014)[1];同时希望通过市场动量效应,短时间内提升基金总体收益和排名(Ben-David 等,2013;Carhart等,2002)[2-3]。基金窗口粉饰行为在国内外市场普遍得到了验证(Agarwal等,2014;Lakonishok等,1991;李祥文和吴文锋,2018;Marques 等,2020;Hung 等,2020)[1,4-7]。基金窗口粉饰行为发生的客观原因主要有两点。第一,现行的基金信息披露制度为窗口粉饰提供了客观条件(申宇等,2013)[8]。基金仅在半年报和年报中披露报告期最后一日的基金组合信息,其余时间的调仓信息不对外披露,因此投资者无法获知基金经理的调仓行为。第二,基金经理薪酬激励与基金规模相关联,导致基金经理有动机通过窗口粉饰行为吸引投资者投资。

基金窗口粉饰行为可能导致投资者错判基金经理管理能力而遭受损失,同时也可能导致报告期前市场短期波动。基金窗口粉饰带来的虚假业绩也可能导致“基金赎回异象”的出现,从而引发“劣基”驱逐“良基”现象(肖峻和石劲,2011)[9]。因此深入分析基金窗口粉饰行为尤为必要。目前相关文献主要集中研究基金业绩特征与窗饰行为的关系,较少关注基金经理管理能力与窗饰行为的关系,也较少研究窗饰行为对基金未来业绩的影响。

本文以我国2006 年1 月至2019 年12 月普通股票型、偏股混合型和灵活配置型等公募基金作为研究样本,分析了基金窗口粉饰行为动机,并研究了窗口粉饰行为对基金未来业绩的影响。同时,改进了Agarwal 等(2014)[1]的回溯收益差(Backward Holding Return Gap)指标,引入了债券资产潜在收益计算方法以测算基金的窗口粉饰行为。研究结果发现,我国公募基金存在明显的窗口粉饰行为。基于此,本文从业绩压力和基金经理管理能力两方面研究了窗口粉饰行为动机,研究了窗口粉饰行为对基金未来业绩的影响,并根据研究结果构建基金投资组合策略。

本文可能有如下三方面贡献。

(1)在常用的窗口粉饰识别指标的基础上加入了债券资产潜在收益的计算,将基金窗口粉饰研究对象扩展到更多类型,包括了偏股混合型基金和灵活配置型基金。(2)研究了基金窗口粉饰行为对基金未来业绩的影响,并深入研究窗口粉饰调节效应下,选股能力和历史业绩对未来业绩的影响。(3)构建了结合窗口粉饰指标和选股能力的基金投资组合策略。

二、文献综述与研究假设

基金窗口粉饰也称为期间交易(Interim Trading)(Ferson 和Khang,2002)[10]、隐 形 交 易(Unobserved Action)(申宇等,2013;Kacperczyk等,2008)[8,11]、业绩粉饰(孟庆斌等,2019)[12]。

现有文献围绕窗口粉饰研究主要有两个关键问题:(1)窗口粉饰动机研究,即研究窗口粉饰行为影响因素;(2)窗口粉饰行为对基金未来业绩影响研究,即窗口粉饰行为是否影响基金下期业绩表现。Agarwal等(2014)[1]和Hung等(2020)[7]分别对这两个方面进行了深入研究。本文参考上述文献,首先从业绩压力和基金经理管理能力角度,研究基金窗口粉饰动机;其次分析了窗口粉饰行为对基金未来业绩的影响。

(一)窗口粉饰行为动机

现有研究基金窗口粉饰行为动机的文献中,比较常见的是从基金经理业绩压力的视角进行研究。“基金行业锦标赛理论”认为,基金经理出于业绩压力,会在报告期末采取冒险的投资方式以博得组合业绩提升(Hvide,2002;Taylor,2003)[13-14]。Carhart等(2002)[3]认为前期业绩表现不如基准的基金,可能期望依托市场动量效应,通过买入前期表现较好的股票以提升业绩。由于基金经理的薪酬取决于他们的业绩,出于个人利益,表现不佳的基金经理更有可能采取窗口粉饰行为来吸引未来的资金流(Agarwal 等,2014;Marques 等,2020;Hung 等,2020;Ling和Arias,2013;)[1,6-7,15]。可见,基金经理窗口粉饰行为与基金当期业绩显著相关。

在我国基金薪酬制度下,基金经理报酬与基金经理业绩相挂钩(申宇等,2013)[8],基金经理管理基金直接目的是最大化地提升基金收益或是超额收益。因此在我国市场,前期业绩不佳的基金经理出于业绩压力,在报告期结束前也可能会买入报告期内表现较好的股票,卖出表现不佳的股票,从而营造出亮眼的基金股票持仓以便吸引投资者关注和投资(孟庆斌等,2019)[12]。基金规模、基金资金净流量等数据也侧面反映了基金的受欢迎程度。当资金净流入资金为负时,说明报告期内资金流出基金,基金规模缩小,基金面临较大的业绩压力,基金经理薪酬相应下降。因此基金经理会通过窗口粉饰行为买入报告期内表现较好的股票,以期博得短期内业绩拉升,同时通过亮眼的基金持仓报告吸引投资者关注。基于上述分析,本文提出以下假设。

假设1a:当期报告期内业绩越差的基金越倾向于进行窗口粉饰行为。

假设1b:当期报告期内资金净流出的基金进行窗口粉饰可能性更大。

窗口粉饰行为决策者是基金经理,属于基金经理主观行为,因此从基金经理角度研究窗口粉饰行为十分必要。Agarwal等(2014)[1]认为窗口粉饰程度与基金经理管理能力呈负相关关系。Hung 等(2020)[7]的研究结果则表明基金经理选股能力和择时能力与窗口粉饰不存在一致的相关性。目前国内文献普遍聚焦于基金经理性别、学历等客观因素(马子红等,2019)[16],对基金经理管理能力进行研究的文献较少。基金经理管理能力可分为选股能力和择时能力(Treynor 和Mazuy,1966;Henriksson 和Merton,1981)[17-18]。基金经理选股能力会影响基金经理股票选择的质量,择时能力影响基金经理最佳交易时点的捕捉。从窗口粉饰目的上看,基金经理通过窗口粉饰营造出优秀的管理能力的表象。从窗口粉饰性质上看,窗口粉饰也属于基金交易行为,交易过程中也会受基金经理管理能力所影响。选股能力弱的基金经理,不愿意在基金报告中被发现持有较差的股票组合,会倾向于在报告期前调整持股,卖出表现差的股票,以掩饰其选股能力。择时能力弱的基金经理由于组合调整无法跟上市场变化节奏,有可能为了追逐市场表现,在临近报告期结束时进行窗口粉饰。基于上述分析,本文提出以下假设。

假设2a:选股能力越弱的基金经理进行窗口粉饰程度越高。

假设2b:择时能力越弱的基金经理进行窗口粉饰程度越高。

(二)窗口粉饰行为对基金未来业绩影响

Gallagher 等人(2009)[19]的研究表明,业绩不佳的基金经理偏好在报告期结束前提升持股权重,以博得股票价格的提升,这种行为只能短暂地提升基金的收益。Ben-David 等(2013)[2]、李祥文和吴文锋(2018)[5]发现基金经理在报告期末的调仓行为虽然能够短暂拉升基金业绩,但在下一报告期初期,会出现明显的收益反转的现象。Bhattacharyya 和Nanda(2013)[20]、Agarwal 等(2014)[1]以及Hung 等(2020)[7]研究发现,窗口粉饰与基金下期业绩显著负相关,基金窗口粉饰行为显著损害基金未来的业绩表现。基金经理窗口粉饰行为仅依据前期股票表现进行调整,缺乏严谨的调仓逻辑,会打乱原有的投资计划,不利于基金长期运作(孟庆斌等,2019)[12]。此外,窗口粉饰所带来的交易成本和换手率也会给基金带来不必要的收益损失(Hung 等,2020)[7]。基于此本文提出以下假设。

假设3:窗口粉饰程度越大,基金下一期业绩表现越差。

三、研究设计

(一)样本选择与数据来源

基金窗口粉饰行为主要针对股票持仓进行调整,因此本文关注资产配置中股票比例较高且为主动管理型的公募基金。选取2006 年1 月至2019 年12 月普通股票型、偏股混合型和灵活配置型公募基金作为研究样本。基金数据来源于Wind数据库,四因子数据来源于中央财经大学金融学院因子数据库①中央财经大学金融学院因子数据库:http://sf.cufe.edu.cn/kydt/kyjg/zgzcglyjzx/xzzq.htm.。

对样本进行如下处理:(1)剔除了含港股的基金,避免不同市场股票所带来的风险调整收益计算偏误;(2)剔除了成立年限不足半年的基金样本,保证基金含有完整的报告期;(3)剔除股票资产占比低于70%的灵活配置型基金样本。因为灵活配置型基金股票资产比重可灵活调整,为更好地分析基金经理对于股票持仓的调整行为,需对灵活配置型基金进行筛选。

(二)基金窗口粉饰指标测度

常用的测量基金窗口粉饰行为的指标为Agarwal 等(2014)[1]提出的回溯收益差(Backward Holding Return Gap)和排名差指标(Rank Gap)。由于本文分析的基金样本时间跨度较长,较早年份与较近年份基金样本数量存在很大差异,若使用排名差指标,在不同年份对于同一窗口粉饰程度的衡量较难保持一致性。因此,本文最终选取回溯收益差指标度量基金窗口粉饰行为。

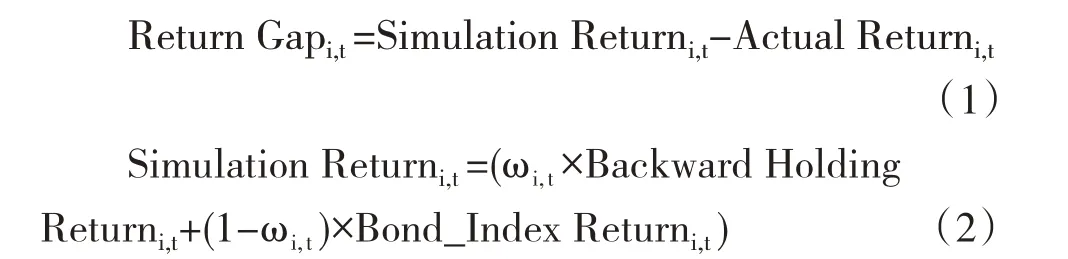

回溯收益差指标根据基金报告披露股票持仓构建出模拟组合,关注模拟组合收益与基金真实收益之间的差值。Agarwal等(2014)[1]的指标仅考虑了基金报告中的股票组合信息,忽略了债券资产,在度量股债混合型基金时会存在误差。如偏股混合型基金中债券资产允许配置至40%权重,若忽略债券资产收益,得出的窗口粉饰度量值会有较大误差。因此,本文对回溯收益差指标进行改进,构建收益差指标(Return Gap),如式(1)所示:

其中i 代表基金i,t 代表基金报告期,Actual Returni,t为基金真实收益,以基金单位复权净值收益率计算;Simulation Returni,t代表基金i 在t 期的模拟组合收益,由股票和债券两部分收益组成;Backward Holding Returni,t为基金i 在t 期公布股票持仓的回溯收益,ωi,t为基金i 在t 期持仓中股票资产所占比重。债券资产部分收益使用中证全债指数收益率(Bond_Index Returni,t)补全。

若Return Gap 为正值,说明基金真实表现不如基金模拟组合,基金有进行窗口粉饰嫌疑,Return Gap值越大,代表对应的窗口粉饰程度越高。

(三)基金相关变量定义

本文从基金特征和基金经理两方面选取相关变量。基金变量主要反映了基金报告期内的业绩情况,包括基金Carhart 四因子收益率(Carhart_Alphai,t)、基金资金流量(Flowi,t)、基金净值规模对数(Ln_Sizei,t)、基金家族净值规模对数(Ln_FamSizei,t)、基金赎回率(Redemptioni,t)、基金申购率(Subscriptioni,t)、基金费率(Feei,t)、基金成立时间(Agei,t)、基金报告类型(ReportTypei,t)、基金风格系数(Stylei,t)、机构持有比例(Institution_Ratei,t)。基金经理变量主要反映出基金经理的管理水平和投资偏好,包括基金经理选股能力(Pickingi,t)、基金经理择时能力(Timingi,t)、基金持仓换手率(Stock_Turnoveri,t)、基金特质波动率(Riski,t)、基金赢家股票比例(Winner_Holdi,t)、基金输家股票比例(Loser_Holdi,t)、基金持股比例(StockPeri,t)、基金行业集中度(KSZi,t)、基金前十大持股集中度(StockConi,t)。各变量中i 代表基金个体或对应的基金经理,t 代表基金报告期。部分变量计算方法如下所示。

采用Carhart 四因子模型(Carhart,1997)[21]风险调整后收益Carhart_Alphai,t作为基金业绩代理变量,目的在于控制市场动量效应。Agarwal等(2014)[1]指出需要通过动量因子控制动量效应,以此避免窗口粉饰行为对基金风险调整收益的估计干扰①本文同时也采用Fama五因子模型进行了实证分析,其结果与Carhart四因子模型一致。。

Flowi,t参考Huang 等(2007)[22]、Hung 等(2020)[7]计算,式(3)中NAVi,t表示基金i在t期报告期末的净资产规模。

Stylei,t从Wind 数据库获取,主要反映基金价值和成长风格特性。当基金风格系数值为正时,基金越偏向于成长风格,为负时基金偏向于价值风格,位于零附近时基金偏向平衡风格。

ReportTypei,t为虚拟变量,取1 代表基金持仓组合为年报数据,取0 代表基金持仓组合为半年报数据。

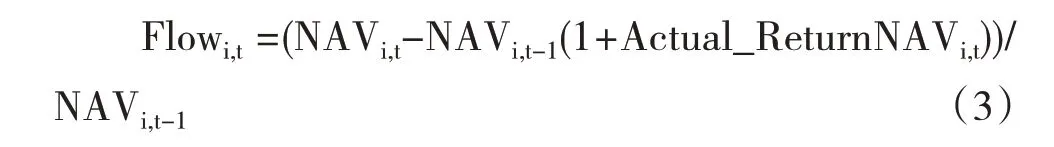

Pickingi,t和Timingi,t根据二次市场超额收益模型(T-M 模型)(Treynor 和Mazuy,1966)[17]计算得出,模型如式(4)所示。Rf,t为银行一年定期存款税前收益率,Rm,t为报告期内市场指数收益率。模型中αi,t代表基金经理i的选股能力Pickingi,t,γi,t代表基金经理i的择时能力Timingi,t。指标数值大于零说明基金经理具备相应的能力,值越大说明对应能力越强。

Winner_Holdi,t和Loser_Holdi,t分别代表基金i持仓中赢家股票比例和输家股票比例。赢家(输家)股票是指报告期中股票收益率排名前(后)20%的股票。

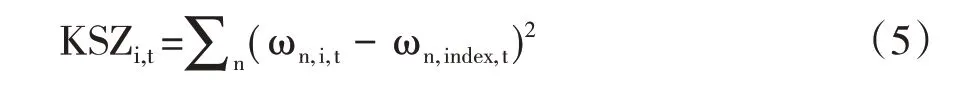

KSZi,t参考Kacperczyk 等(2008)[11]的研究构建,如式(5)所示,反映了基金组合与标的组合在各行业投资权重的差异。沪深300 指数以股票规模和流动性作为纳股和赋权标准,是投资者作为投资跟踪的常用交易指数,故本文以沪深300 指数作为行业集中度对照标的。

(四)计量模型

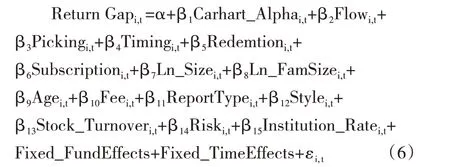

为检验基金经理窗口粉饰行为动机,参考Hung等(2020)[7]的研究,构建面板回归模型一对假设1—假设2进行检验。值得注意的是,与Hung等(2020)[7]的研究不同,模型中并未加入基金持仓相关的变量(如Winner_Holdi,t、Loser_Holdi,t等),主要为了避免内生性问题。基金持仓有可能是进行了窗口粉饰后所呈现出来的结果,因此不适合用于作为解释变量解释窗口粉饰行为。

模型一:

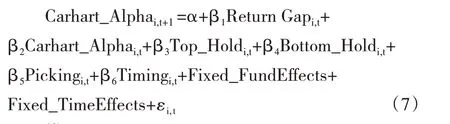

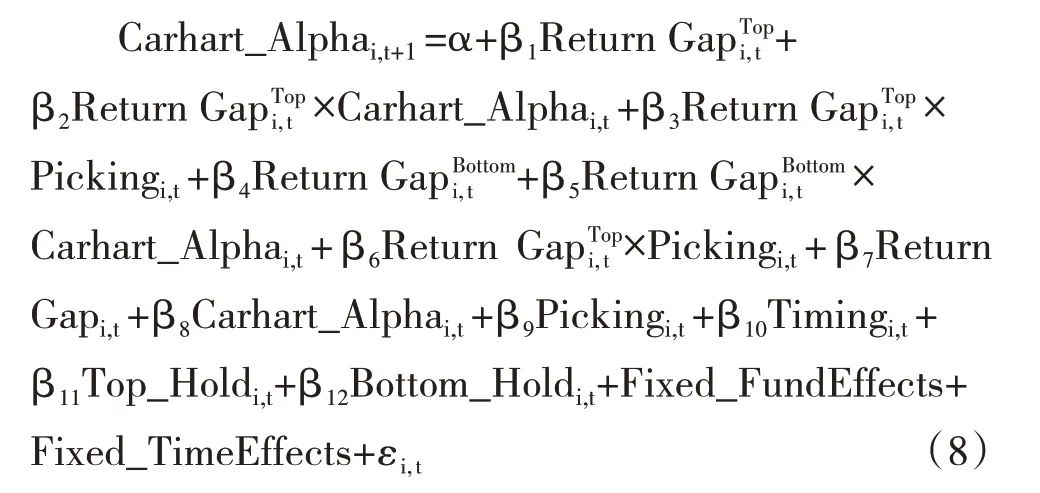

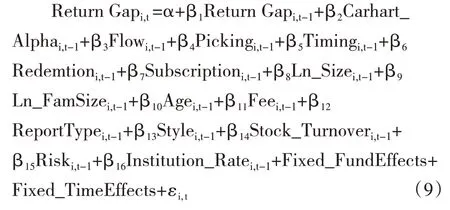

构建模型二和三对假设3 进行检验。模型三中引入了窗口粉饰强度虚拟变量Return GapTop和Return GapBottom。若基金报告期内的窗口粉饰行为强度在当期基金中处于前10%,则Return GapTop取1;若基金报告期内的窗口粉饰行为强度在当期基金中处于后10%,则Return GapBottom取1。由于本文研究的基金样本为持股比例较高的公募基金,基金业绩很大程度受基金经理选股能力影响。故模型三引入了窗饰强度虚拟变量与选股能力的交乘项,以此研究在窗口粉饰调节效应下,基金经理选股能力与基金未来业绩之间的关系。

模型二:

模型三:

首先对所有回归模型进行豪斯曼检验,检验结果均强烈拒绝“个体异质性截距项与个体特征不相关”原假设。其次检验模型中时间效应是否显著,检验结果强烈拒绝“无时间效应”原假设。因此所有模型需使用双向固定效应模型。

四、实证检验与结果分析

(一)变量描述性统计

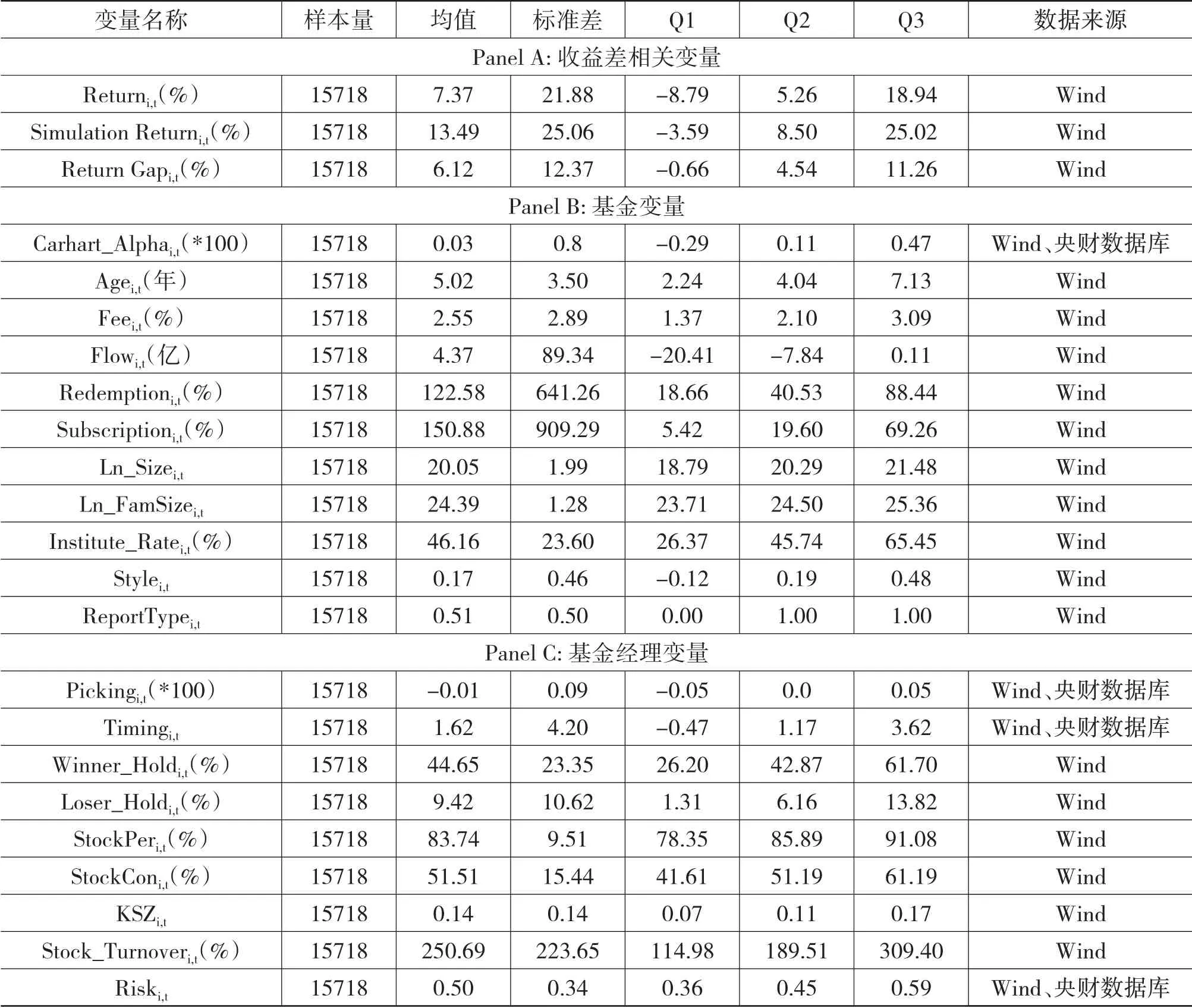

表1 展示了各变量数据来源及统计性描述结果。对比Panel A 中Return Gap 指标Q1 和Q3 结果,Q1指标仅为-0.66%,Q3指标为11.26%,样本均值为4.54%,可见样本窗口粉饰指标值具有明显的正偏性,样本普遍存在窗口粉饰行为,初步验证了我国基金普遍存在窗口粉饰行为。

表1 描述性统计分析

(二)检验我国基金窗口粉饰行为

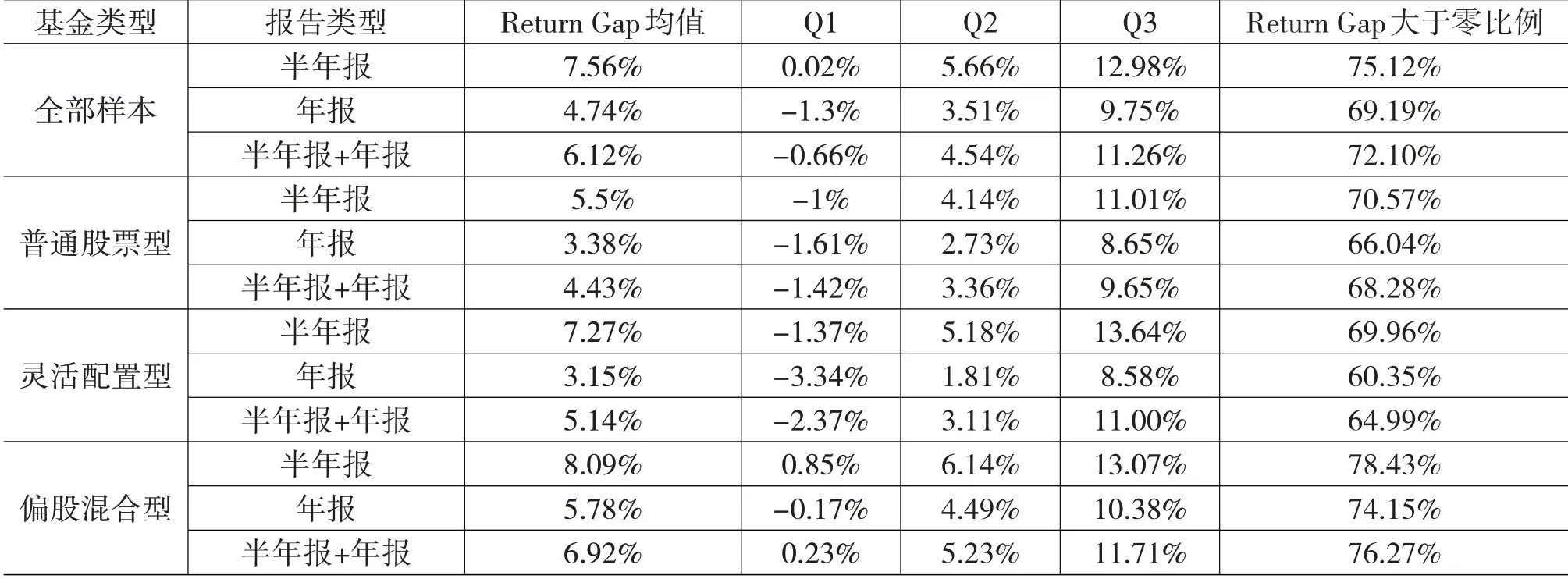

根据基金半年报和年报披露的基金所有持仓信息,测算基金窗口粉饰行为,结果如表2 所示。从Return Gap 均值上看,全体样本均值为6.12%。Return Gap 值大于零样本数占全体样本72.10%,说明大部分基金样本真实收益不如基金报告披露持仓组合的收益。样本Return Gap 呈现正偏态分布,这说明基金样本明显存在窗口粉饰偏向,即我国基金存在较为普遍的窗口粉饰行为。

表2 Return Gap描述性统计分析

基金样本窗口粉饰程度在不同类型基金中存在差异,其中灵活配置型基金窗口粉饰比例较其余两种基金较低。一种可能的解释是监管对于股票型基金和混合型基金中股票比例有严格的限定,股票占比不能低于规定的比重。这两类基金的基金经理若想抛售报告期内表现不佳的股票,必须用其他股票填补权重,从而可能导致窗口粉饰。因此普通股票型和偏股混合型基金进行窗口粉饰可能性更大。

从报告期差异上看,各样本上半年收益差均值和分位值均比下半年更大,且上半年收益差大于零比例明显大于下半年收益差大于零比例。这说明基金经理更加倾向于在基金半年报前进行窗口粉饰行为。

(三)窗饰基金持仓特征研究

依据基金窗口粉饰强度将样本划分为五组,统计不同窗口粉饰程度下,基金持仓组合的差异。从表3 可以发现,窗口粉饰强的基金所披露的组合中,赢家(输家)股票比例达到了59.48%(5.54%),远高于(低于)窗口粉饰程度弱的组别。而不同窗口粉饰强度下的基金持股比例、前十大持股集中度、行业集中度差异性不强。可见基金经理主要通过买入报告期间表现较好的股票、卖出表现较差的股票进行窗口粉饰。因此,投资者若仅通过分析基金披露的股票持仓来分析其投资价值,容易被窗口粉饰基金所披露的持仓所误导。

表3 基金持仓分组分析

(四)基金窗口粉饰行为的动机研究

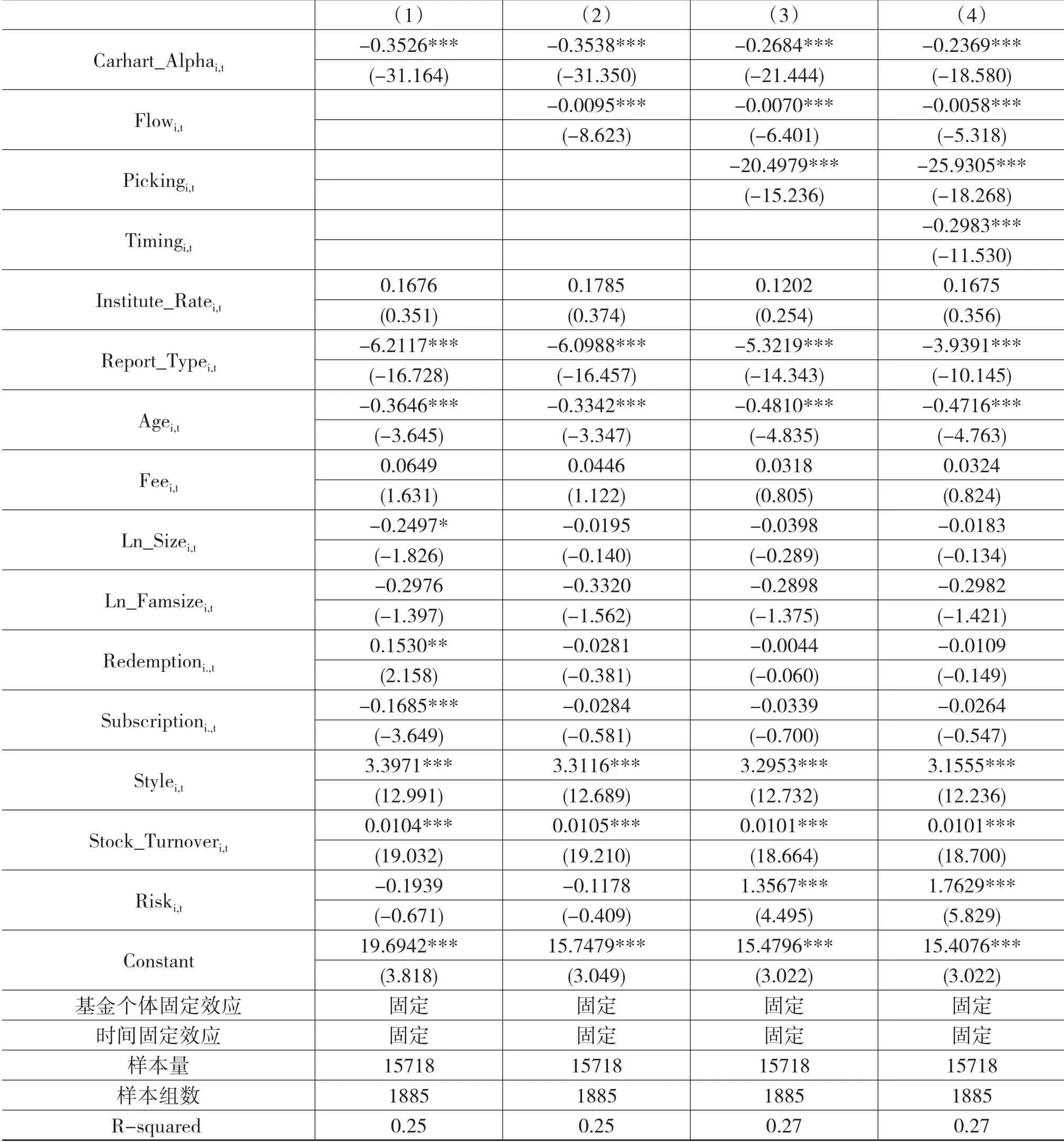

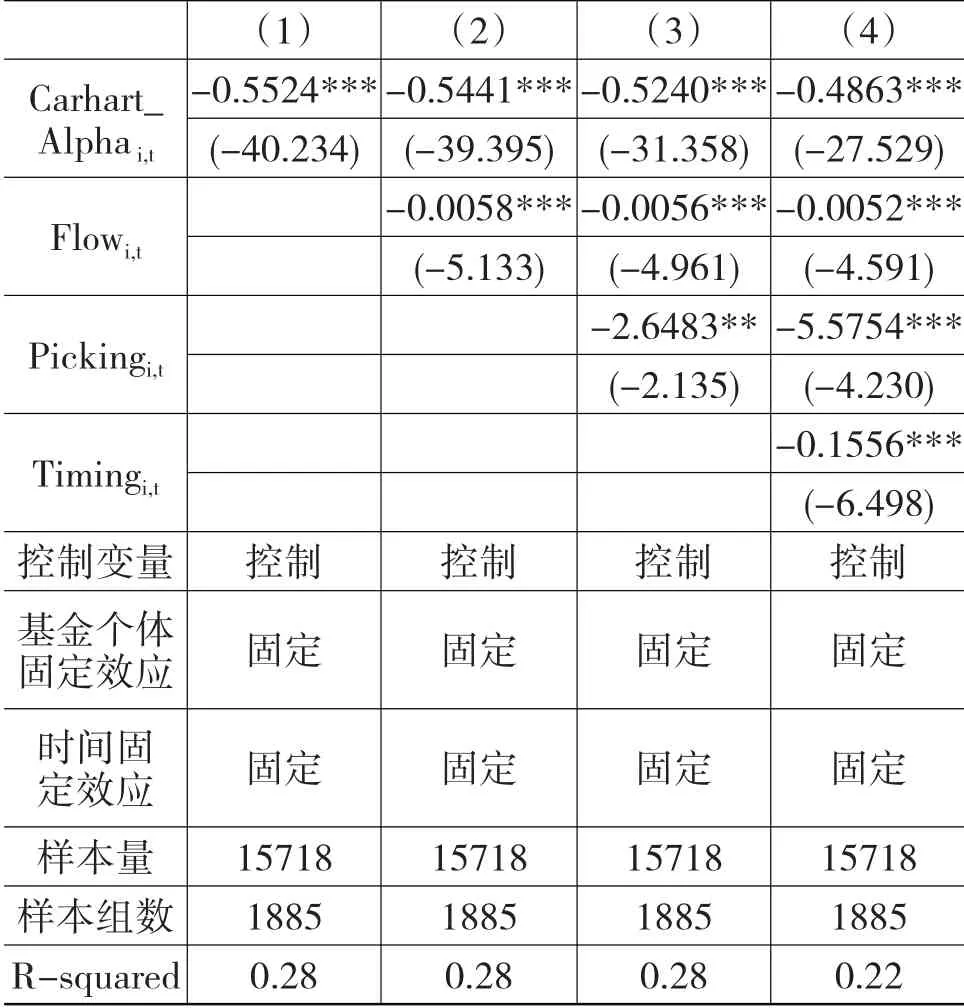

表4 展示了基金窗口粉饰行为动机的回归结果。首先,从基金业绩压力上分析。Carhart_Alphai,t系数均显著为负值,这说明报告期内业绩较差的基金进行窗口粉饰的可能性更大。报告期内业绩不佳的基金经理出于业绩压力,在报告期结束前会调整基金股票持仓以便吸引投资者关注和投资。该结论与Carhart 等(2002)[3]、Agarwal 等(2014)[1]和Hung 等(2020)[7]研究一致,假设1a成立。

表4 基金窗饰行为动机回归结果

从基金净资金流向看,模型中Flow 系数显著为负,与基金收益差呈现显著负相关关系,这说明当报告期内资金净流出基金,基金面临业绩压力时,基金经理会希望通过窗口粉饰博得投资者关注以期提升其业绩报酬。假设1b成立。

从基金经理管理能力进行分析。基金经理选股能力和择时能力代理变量Pickingi,t和Timingi,t系数显著为负。基金经理窗口粉饰行为和基金经理管理能力之间呈现显著负相关,这说明基金经理会通过窗口粉饰行为掩饰其真实管理水平。假设2a和2b成立。

此外,从基金报告类型上看,ReportTypei,t虚拟变量在模型中均在1%水平下系数为负,这表明基金经理更倾向于在半年报中进行窗口粉饰。本文认为主要原因在于,基金经理选择在半年报前进行窗口粉饰,一方面能够在半年报公布后,通过窗饰后的

基金持仓明细提升基金关注度;另一方面,前半年业绩排名靠后的基金经理寄希望于调整持股为基金下半年带来收益,提升基金年度业绩。相比于半年报窗口,年报窗口临近年末,基金业绩排名已相对稳定,短时间内难以通过调整股票持仓影响基金排名结果。因此投资者须谨慎对待基金半年报信息。基金风格系数Style 与基金窗口粉饰程度呈现正相关关系,表明越偏向于成长型风格的基金窗口粉饰可能性更高,与Meier 和Schaumburg(2006)[23]、马子红等(2019)[16]的结论一致。此外,基金成立年限Agei,t、基金换手率Stock_Turnoveri,t以及基金特质风险Riski,t与窗口粉饰均存在显著关系。成立年限越短,基金窗饰可能性越大。基金调仓越频繁、特质风险越高,基金窗饰可能性也越高。

(五)窗饰行为对基金未来业绩影响研究

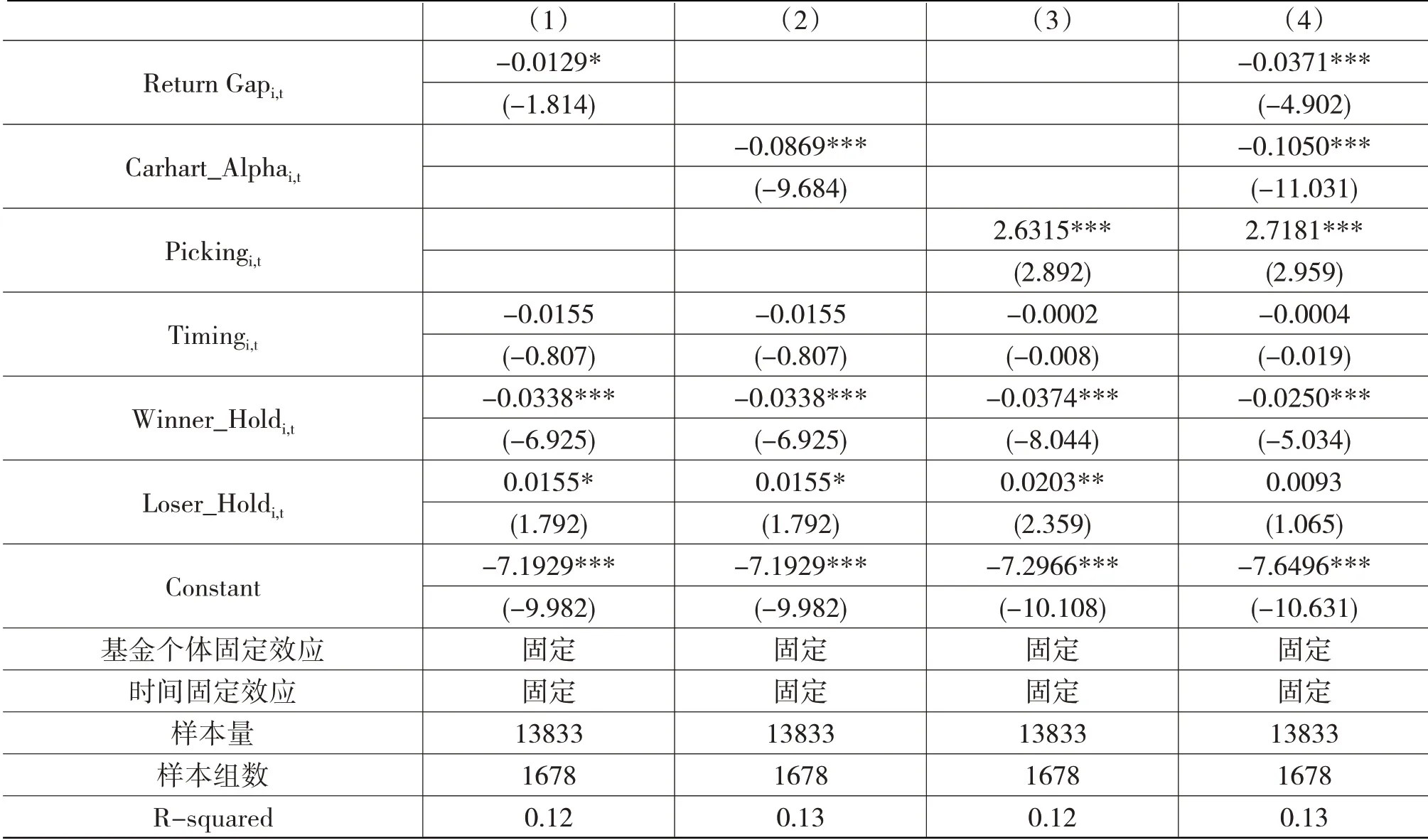

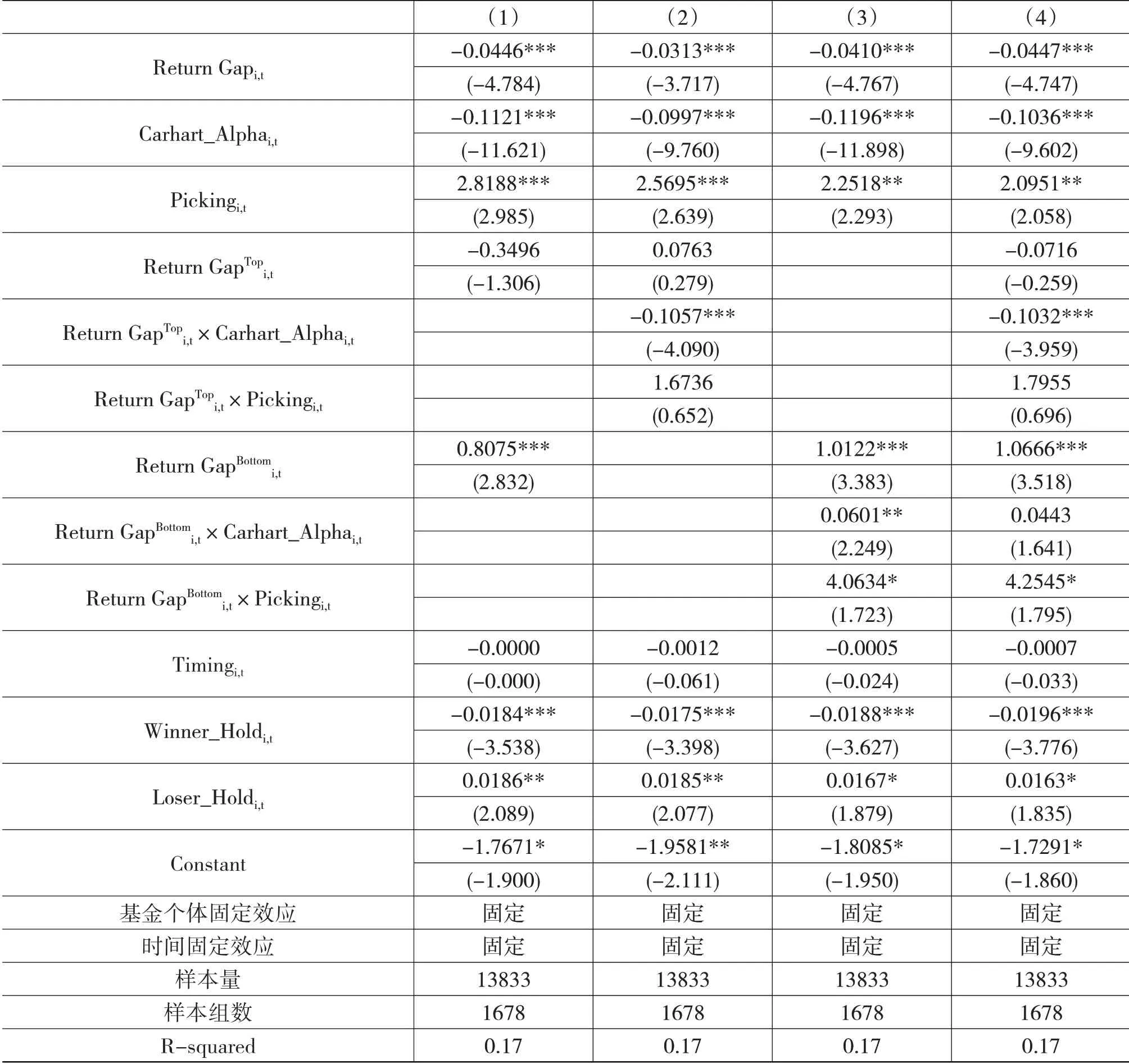

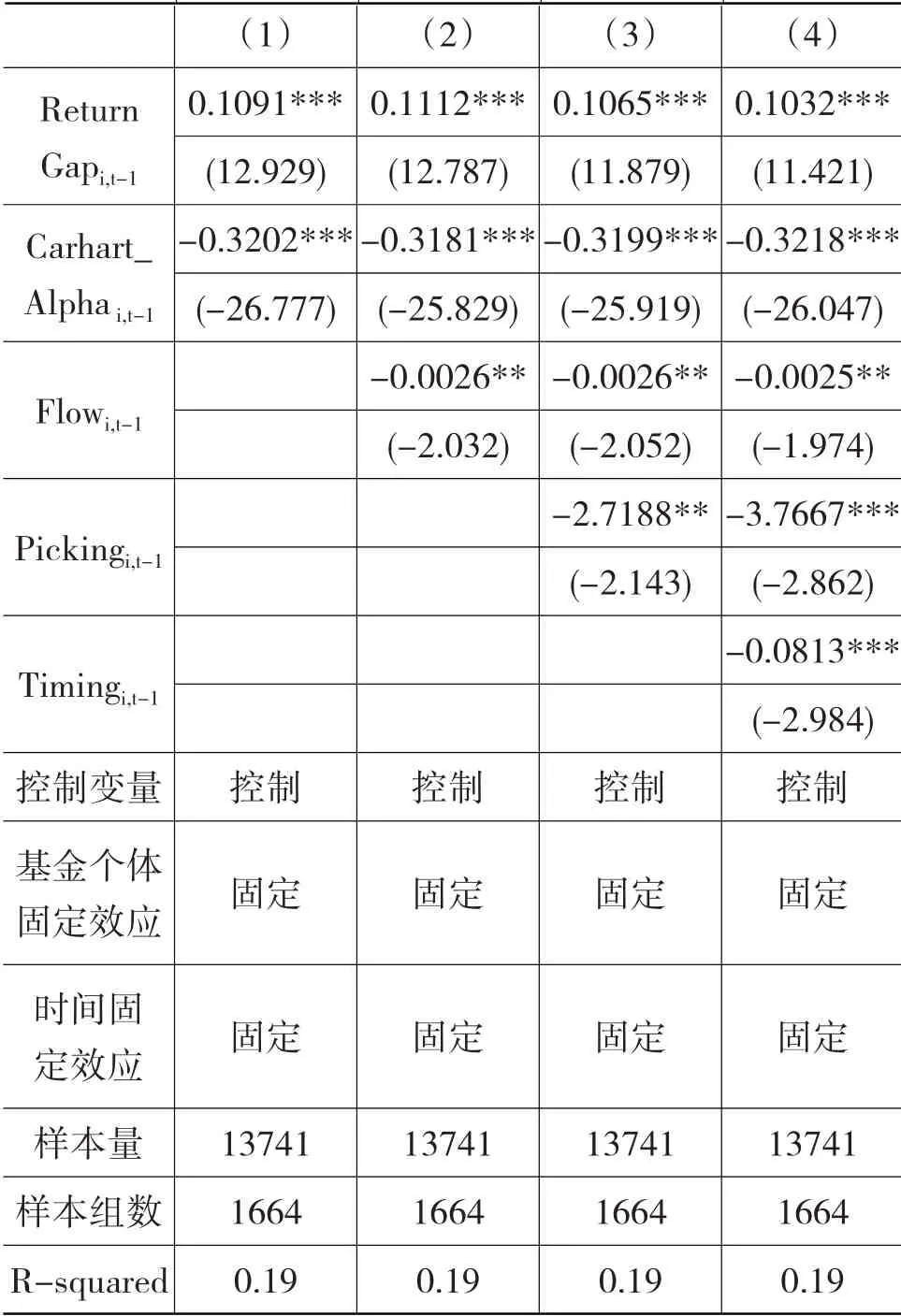

表5 展示了窗口粉饰行为对基金下一期业绩影响的回归结果。表中第(1)列—第(3)列分别展示窗饰行为、基金报告期业绩以及基金经理选股能力对于基金下一期业绩影响。表中第(4)列展示各解释变量对基金未来业绩的共同影响结果。结果表明窗口粉饰行为与基金下期业绩呈现显著负相关,这说明窗口粉饰程度高的基金未来业绩差,即假设3 成立。此外基金本期风险调整后收益与下一期风险调整收益显著负相关,前期业绩优秀的基金经理无法保持良好的业绩。投资者选择历史业绩好的基金不一定能在下一期获得好的收益。另外,回归结果发现,基金经理择时能力对未来收益的影响不显著,这说明对于股票持仓比例相对较高的基金,其业绩主要受到基金经理选股能力的影响。

表5 窗饰行为对基金未来业绩影响回归结果

本文还引入了窗饰强度虚拟变量进行回归,研究了在窗口粉饰强度调节效应下,影响基金未来业绩的因素,结果如表6 所示。Return GapBottom系数显著为正,这说明报告期内窗口粉饰程度弱或不存在窗口粉饰行为的基金下一期获取优秀业绩的可能性更大。Return GapBottomi,t×Pickingi,t系数显著为正,这说明基金经理窗口粉饰程度低且选股能力强能够为基金未来带来良好的业绩。Return GapTopi,t×Pickingi,t系数不显著,这表明当基金经理进行较大程度的窗口粉饰时,即使基金经理在报告期间表现出出色的选股能力,也无法显著提升基金未来业绩。可见窗口粉饰行为和选股能力的联合指标,适合作为投资者选择基金的参考指标。

表6 窗饰强度调节下的回归结果

(六)基金投资组合策略研究

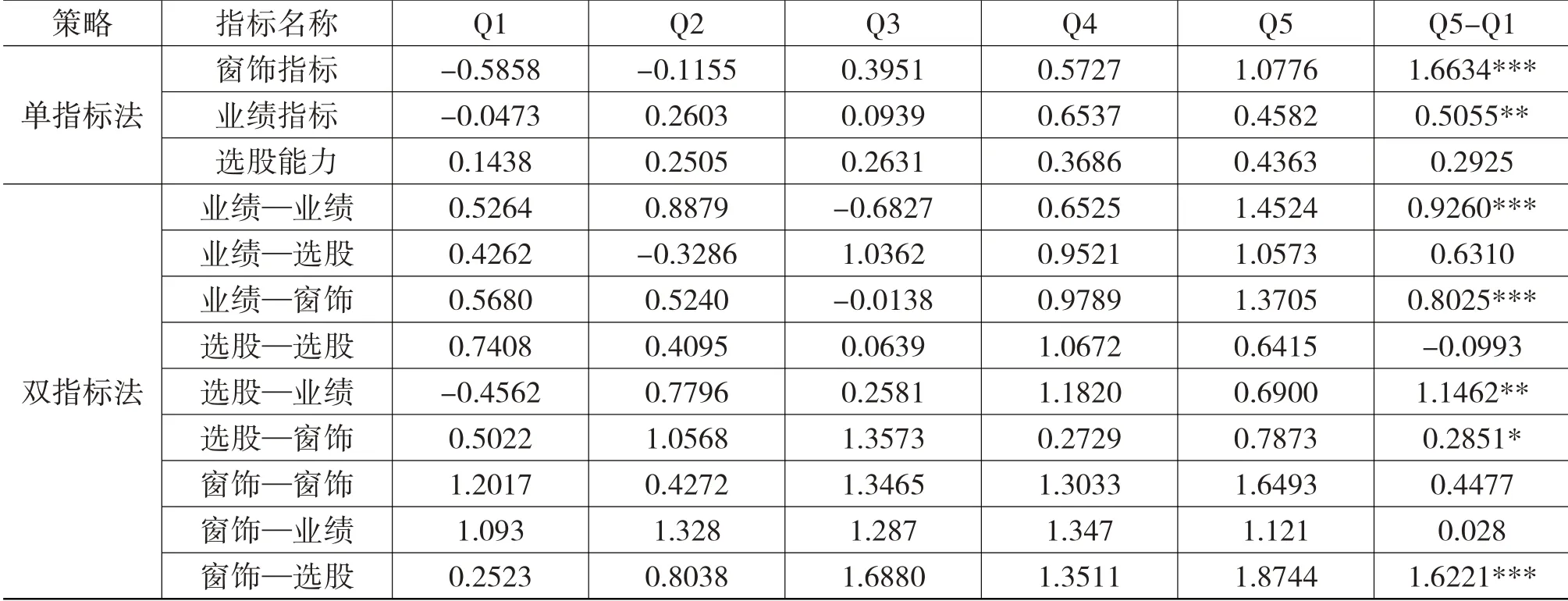

前文研究表明,窗口粉饰程度低且选股能力强的基金下一期业绩表现更佳。基于此结论,本文结合基金窗口粉饰行为以及基金经理选股能力构建投资组合策略。首先对基金样本进行分层,分别检验窗口粉饰指标Return Gap、基金业绩指标Carhart_Alpha 和选股能力指标Picking 的基金选择效果。表7 的结果表明,结合窗口粉饰和选股能力指标所选出来的基金下期收益分层效应较为明显,且该基金选择方式下Q5 组样本下一期业绩均值比其他方式更高,可作为基金投资组合策略指标。

表7 基金组合策略分层检验

双指标法首先以前一个指标进行第一次筛选,挑选出每一报告期中指标值排名前10%的基金,构建基金备选池(窗口粉饰最低的10%基金、选股能力最强的10%基金或本期业绩最佳的10%基金);再根据后一个指标对基金备选池进行五分位划分,统计每分位组下一期Carhart_Alpha 的均值(Q1 组为窗口粉饰程度最高、选股能力最弱或本期业绩最差组;Q5 组为窗口粉饰程度最低、选股能力最强或本期业绩最佳组)。

变量Carhart_Alpha 由于值过小,乘100 处理。对Q1组和Q5组进行差异性检验。

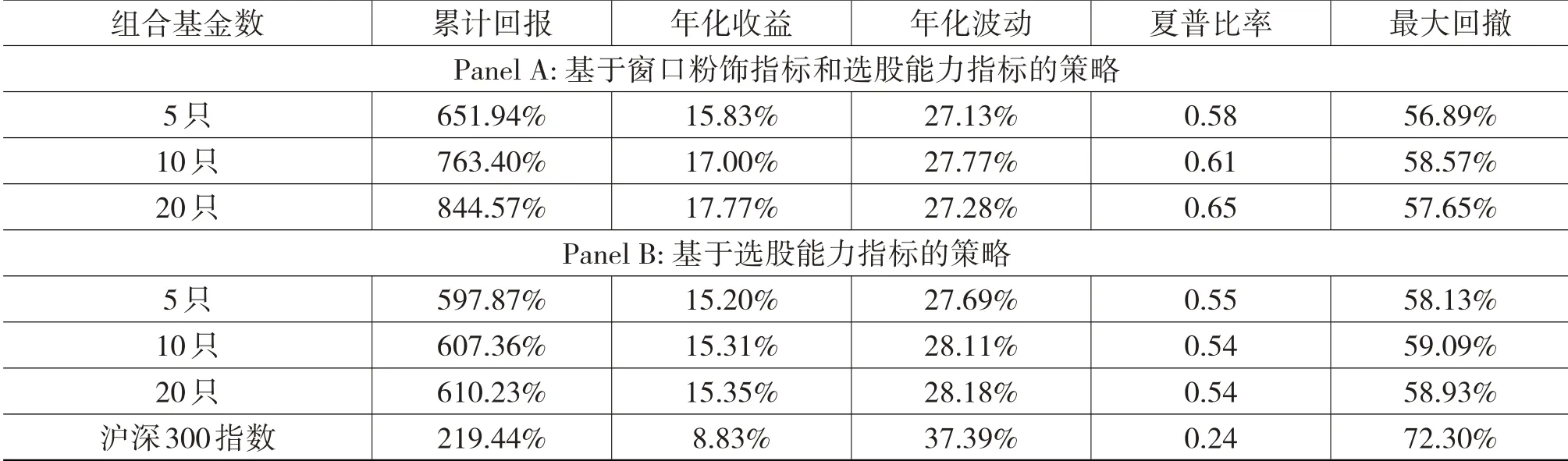

根据上述检验结果,本文基于窗口粉饰指标和选股能力指标构建基金投资组合策略。策略思路为选取每一报告期中Return Gap 指标值后20%(即窗口粉饰嫌疑最低)的基金作为备选池,再从备选池中挑选出选股能力排名靠前的若干只基金,构建基金投资组合。值得注意的是,基金年报和半年报是在报告期结束后三个月才公布(每年3月末和9月末),实际投资时需要考虑该延时期。因此组合调仓时点选择每年3月31日和9月30日。窗口粉饰计算周期为1 月1 日至6 月30 日,7 月1 日至12 月31 日,与之对应的选股能力计算周期为1 月1 日至9 月30 日,7月1日至次年3月31日。

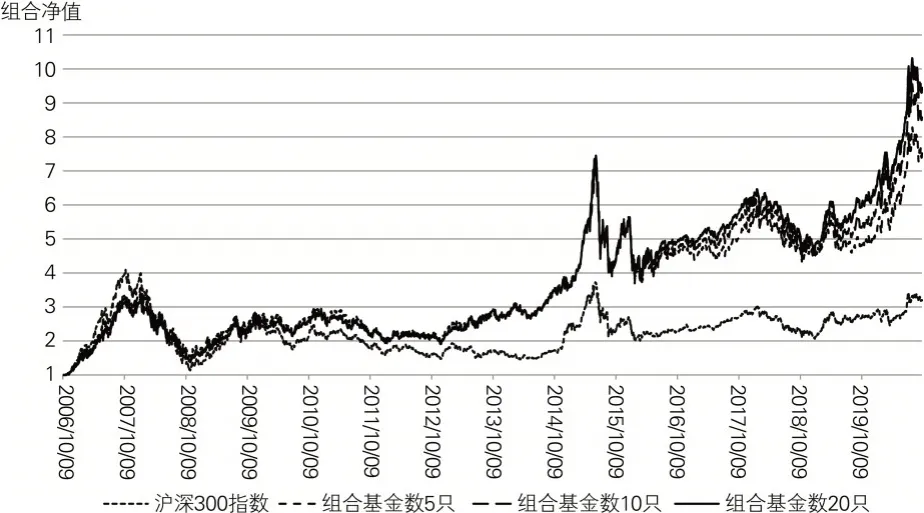

为匹配2006 年1 月至2019 年12 月的基金持股数据,策略回测区间选取2006 年10 月至2020 年9月。基准选取沪深300 指数。为了对比策略有效性,对仅基于选股能力指标的投资组合策略(选取选股能力最强的若干只基金构建基金组合)也进行回测。回测结果如表8 和图1 所示。基于窗口粉饰指标和选股能力指标的策略在长期运作中获取17.77%的年化收益率,是沪深300 指数年化收益的两倍,高于基于选股能力指标的策略。该策略年化波动率比沪深300 指数更低,最大回撤更小。这说明基于窗饰指标和选股能力构建的基金投资组合策略具有投资价值。

表8 策略回测结果

图1 基于窗口粉饰指标和选股能力指标策略组合净值曲线

(七)内生性检验

窗口粉饰时点到报告期结束的基金收益,由窗口粉饰后的基金组合决定。因此基金经理的窗口粉饰行为会影响基金当期收益,倘若用当期收益作为解释变量解释窗口粉饰行为,可能会存在反向因果问题,即内生性问题。针对该问题,本文使用了两种处理方式。一是参考Agarwal 等(2014)[1]和孟庆斌等(2019)[12]的观点,调整解释变量计算周期。二是参考Vaisey和Miles(2017)[24]、Leszczensky 和Wolbring(2022)[25]的观点,构建含滞后解释变量和固定效应的动态面板模型。

Agarwal等(2014)[1]和孟庆斌等(2019)[12]为了避免窗口粉饰行为对解释变量的影响,计算报告期内业绩等相关变量时,计算周期不考虑报告期最后一个月,以此避免基金经理在报告期结束前一个月内的窗口粉饰行为对解释变量的影响。本文参考类似的处理方式,重新选取报告期结束前一个月作为风险调整收益、选股能力和择时能力计算的截止时点。即上半年报告期的计算周期修改为1月至5月,下半年报告期计算周期修改为7月至11月。模型一重新回归结果如表9所示,前述结论仍成立。

表9 基金窗饰行为动机检验

Renders等(2010)[26]、Maghyereh和Abdoh(2020)[27]通过对模型所有解释变量滞后一期以控制可能的内生性问题。Vaisey 和Miles(2017)[24]、Leszczensky 和Wolbring(2022)[25]指出含有滞后解释变量和固定效应的动态面板模型能够有效处理反向因果问题。参考上述文献,对模型一中解释变量进行滞后一期处理,并在解释变量中加入滞后期窗口粉饰指标,以构建动态面板模型四。回归结果如表10 所示,关键解释变量仍然显著支持前述结论。

表10 窗饰动机动态面板检验结果

模型四:

(八)稳健性检验

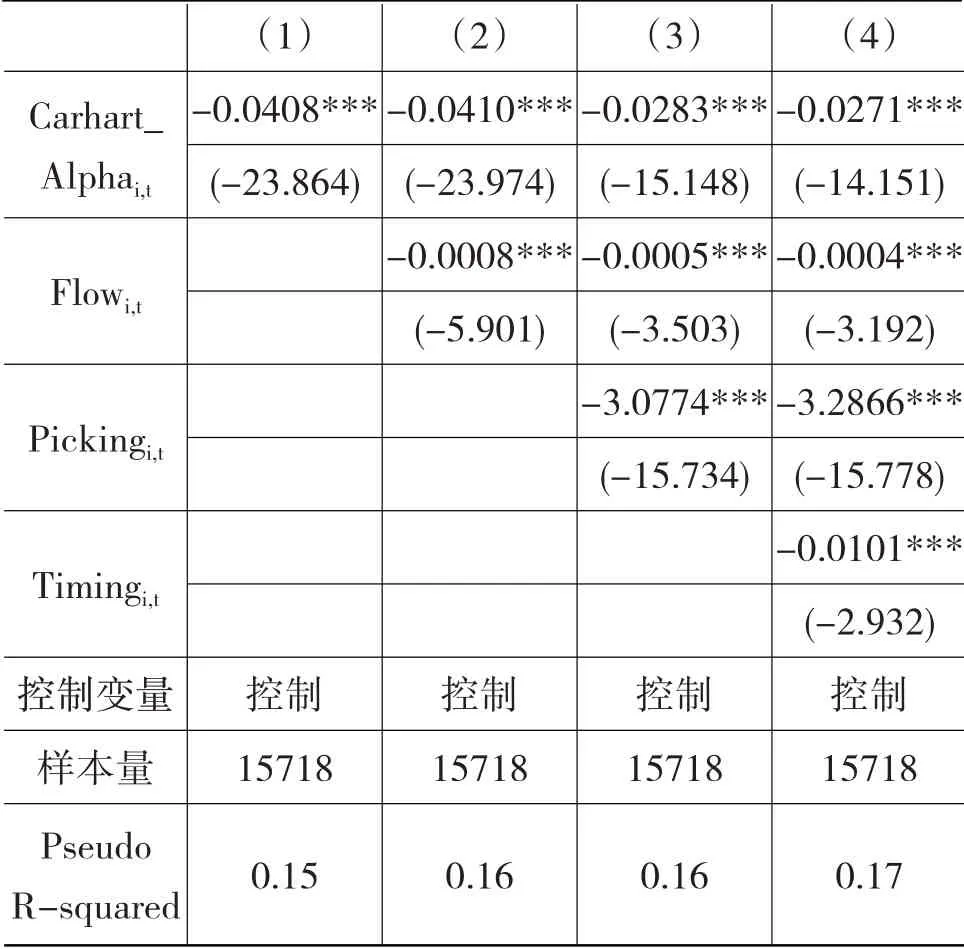

1.Probit回归

受到市场环境等因素的影响,相同程度调仓行为所带来的收益差水平可能会有差异,单纯控制时间效应无法消除这种情况所带来的偏误。为了检验前述研究结论是否稳健,本文借鉴Hung 等(2020)[7]的思路,从基金经理是否进行了窗口粉饰的角度,研究各变量对于基金窗口粉饰出现概率的影响。根据样本窗口粉饰指标构建虚拟变量Return Gap_Dummyi,t,当Return Gap 值大于零时取1,否则取0。Return Gap_Dummyi,t代替模型一中的Return Gapi,t,并进行Probit 回归。Probit 回归结果表明,当变量变化一单位时会带来基金窗口粉饰多大的概率提升。回归结果如表11 所示,Probit 回归结果仍显著支持前述结论。

表11 Probit回归稳健性检验

2.更换窗口粉饰测度

为了避免单纯使用Return Gap 作为窗口粉饰测度使得实证结论不稳健,本文根据Agarwal 等(2014)[1]提出的排名差指标(Rank Gap)作为窗口粉饰测度对模型一至模型四重新进行检验。Rank Gap检验结果显著支持本文结论。限于篇幅,Rank Gap回归结果并未在正文中汇报。

五、结论

本文研究表明,我国公募基金市场存在明显的窗口粉饰行为。出于业绩压力,报告期内业绩不佳或是资金净流出的基金,窗口粉饰可能性更大。基金经理管理能力与窗饰行为也存在显著关系,选股能力或择时能力较弱的基金经理基金窗口粉饰可能性更大,以掩饰其真实管理水平。基金经理窗口粉饰行为与基金下一期风险调整后业绩显著负相关,窗口粉饰程度越高,基金下一期业绩越差。在此基础上,本文还发现在窗口粉饰强度调节效应下,窗口粉饰程度低且选股能力强的基金可以在下一期中获得良好的收益。本文以此构建基金投资组合策略,回测结果表明此策略可获得年化17.77%的收益,远优于沪深300指数。

基金经理窗口粉饰行为可能会损害基金未来业绩,不利于基金长期运作。基金经理在报告期前由于窗口粉饰带来的大幅调仓会导致市场短期剧烈波动,严重的话会导致市场恐慌。为此,有必要对基金交易行为加强监管,具体建议如下。

(1)强化基金信息披露机制。在现有基金信息披露管理办法下,逐步提升基金运作信息透明度。可参考美国证券交易委员会(SEC)对于美国股权资产机构的信息披露管理办法,要求基金在季报中也披露详细基金持仓信息,提升投资者对基金信息获取的密集度。

(2)完善基金换手率披露制度。要求基金在季报中披露其季度换手率数据,方便投资者把握基金在全年各时段中投资组合调整频率。

(3)提升对基金大额交易行为的监管。目前中国证监会仅对基金同日反向交易过高行为进行监管,建议对基金单日同向交易也进行监管。当基金同日内对单一资产调整超过基金资产一定比例时(如5%),须要进行公告。

(4)限制基金单日换手率过高的情形。可考虑设置绝对阈值,以此限制基金单日换手率;或设置相对阈值,基金月度换手率不可超过该基金月度换手率滑动平均值的阈值倍数。以此有效限制基金在报告期前进行的窗口粉饰行为所引起的市场波动。

从投资基金的角度,本文提出如下建议。

(1)建议投资者应当客观理性对待基金报告中披露的持仓信息,切忌单纯通过基金持仓信息断定基金经理的管理能力,或是盲目复制基金的投资组合配置。

(2)本期业绩表现良好的基金业绩不一定具有持续性,建议投资者不要单纯根据基金历史业绩挑选基金。

(3)建议专业基金评价机构将基金窗口粉饰行为纳入基金评价体系中。专业投资者可通过结合窗口粉饰指标与选股能力指标优选基金,构建基金组合,提升投资绩效。

——基于招商蛇口的案例研究