把握窗口期 中国对美出口大概率延续高增长

文/沈建光 编辑/孙艳芳

新冠肺炎疫情以来,中美为应对疫情冲击采取了截然不同的策略。中国着眼于供给侧,全力保障产业链、供应链稳定运转;美国践行现代货币理论(MMT)政策强力刺激需求,供给恢复则显著滞后。由此导致疫情以来美国高度依赖中国制造,中国对美出口持续高增长,完全逆转了特朗普政府时期(2018—2019年)的颓势。

展望2022年,供需缺口短期难以消除、通胀高企等因素决定了美国对中国商品的需求依然旺盛,中国对美出口大概率延续快速增长态势。长远来看,中美博弈具有长期性与复杂性,但经贸关系始终是中美关系的压舱石,应对策略的核心仍然在于顺应全球化潮流,对内不断深化改革,对外持续扩大开放、强化合作。

疫情促使美国高度依赖中国制造

疫情以来美国等发达经济体纷纷践行MMT政策,供给修复显著慢于需求。拜登政府大规模实施财政赤字货币化,依靠“直升机撒钱”强力刺激需求侧,对经济复苏起到了积极作用,但也导致复苏结构极不均衡,突出表现为供给侧恢复滞后(见图1)。2021年美国零售超预期上涨,截至2021年11月已达到2017年11月水平的131.3%,显著超过疫情之前;供给侧恢复则显著滞后,在疫情反复延缓复工复产、港口货物处理能力有限推动运价飙升、原材料短缺等因素影响下,制造业产能始终无法完全释放,截至2021年11月美国工业总产值仍不及疫情前水平。

图1 美国工业生产与零售恢复情况(2017年11月=100)

中国的应对则截然不同,更加着眼于供给侧,总体呈现供过于求的恢复态势(见图2)。相较于美国直接补贴居民、刺激需求侧的做法,中国采取的“六保”政策更加倾向于从企业端发力,如对中小企业减税降费、提供专项贷款、财政贴息、发放定向补助、支持地方政府“两新一重”和抗疫相关支出等,为保障产业链、供应链稳定运转、疫后经济企稳回升提供了强有力的支撑。

图2 中国工业生产与零售恢复情况(2017年11月=100)

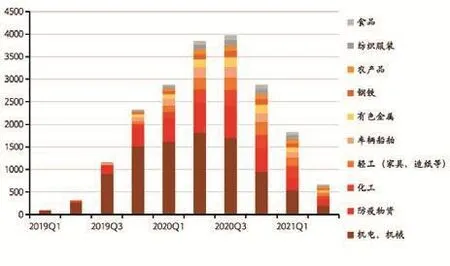

不同应对策略导致中美供需基本面差异,成为推动疫情以来中国对美出口高增长的主因。凭借稳定的产业链、供应链,中国制造成为美国填补其商品需求缺口的主要来源。海关数据显示,2020年中国对美出口逆势增长7.9%,2021年前11个月累计同比增长28.3%,美国重新成为中国第一大出口目的地,与中美经贸摩擦期间中国对美出口不断下滑形成鲜明对比(见图3)。

图3 不同口径下的中国对美国出口增速(同比,3个月移动平均)

疫情以来美国对中国制造的依赖,并非加征关税等因素可以扭转。中国海关数据显示,疫情以来美国对中国机电、机械、中间品等进口依赖度有所提升。2020年前11个月中国对美出口构成中,机电、机械类商品份额高达43%,塑料橡胶、车辆船舶、玻璃陶瓷、化工产品等中间品份额较疫情前(2019年)水平均有抬升。美国对关税排除商品的选择也印证了这一点,2019年至2021年5月美国陆续公布33批关税排除清单,其中机电产品、机械设备占全部近2000种商品数量的比重接近一半(见图4)。美国国际贸易委员会(USITC)的数据测算结果显示,2020年以来中国4批关税清单商品对美出口金额均显著修复,加征关税对中国出口的影响已大幅降低。

图4 美国关税排除清单与延长清单生效的商品数量

2022年美国对中国需求依然旺盛

展望2022年,供求关系仍将主导中美经贸走势。疫情反复之下美国经济不确定性持续存在,供需缺口短期难以消除、通胀高企等因素决定了其对中国商品的需求依然旺盛。

美国供需缺口短期难以消除,中国制造仍不可或缺

一是劳动力短缺依然严重。一方面,美国市场结构失衡严重。最新数据显示,美国私人部门合计职位空缺数仍为疫情前水平(2020年3月)的2.11倍,其中制造业、休闲酒店业、零售业、批发业分别为2.77倍、2.65倍、2.48倍、2.19倍(见图5)。另一方面,疫情冲击下“永久性失业”的影响也不容忽视。2020年8月至今,美国劳动参与率修复十分迟缓,几乎稳定在61%—62%区间,仍低于疫情前水平近1.5个百分点。

图5 美国2021年10月分行业职位空缺数相对变化(2020年3月=100)

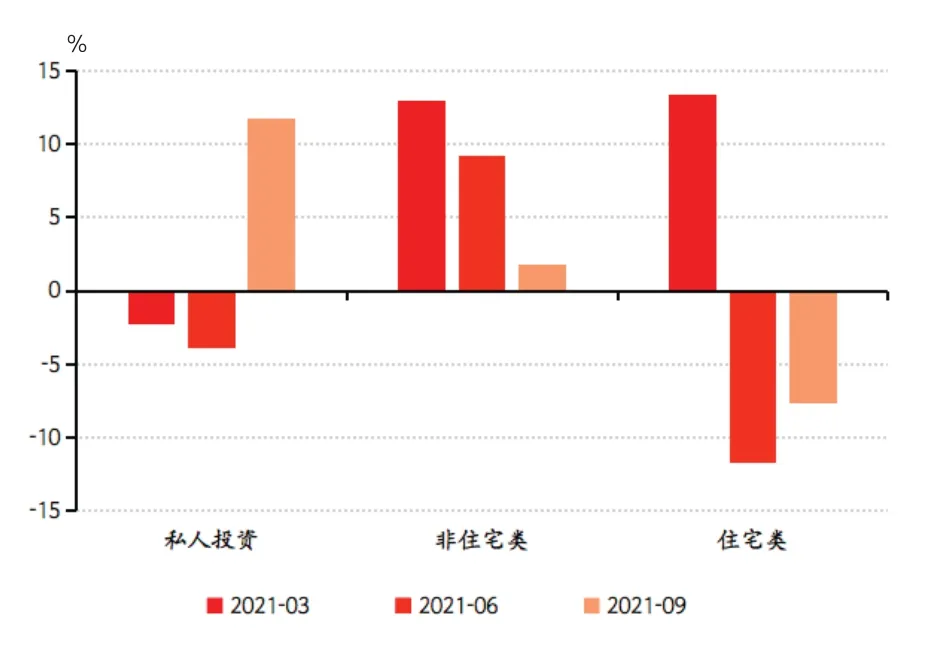

二是生产端修复仍然滞后。2021年12月美国制造业产能利用率刚刚接近疫情前水平(见图6),但近期奥密克戎新毒株已开始大流行,叠加劳动率短缺,为复工复产再次带来不确定性。原材料涨价正持续压缩下游行业利润,美股2021年三季报数据显示,能源、金属等大宗价格大幅抬升之下,原材料、公用事业(电力等)等行业净资产收益率(ROE)水平较疫情前明显提升,下游工业、消费品行业的利润空间被明显打压。制造业投资也处于低位,2021年三季度末,反映企业投资状况的非住宅类固定资产投资环比折年率仅为1.8%(见图7),较上期大幅下滑,投资恢复缓慢对制造业扩大产能形成制约。此外,全球缺芯仍将拖累汽车产业链。国际半导体产业协会(SEMI)和国际信息技术服务公司Gartner的数据显示,截至2021年四季度,全球晶圆厂产能利用率已达到92%,接近饱和,芯片扩产能周期在1—2年左右,本轮芯片短缺可能持续至2022年第二季度。

图6 美国制造业产能利用率变化

图7 美国国内私人投资变化

三是运输瓶颈解决仍须时日。国际运输方面,长滩港和洛杉矶港合计约占美国海运集装箱吞吐量的40%,但疫情以来上述两个港口运营效率低下,2021年11月洛杉矶港出口空箱比仍高达77%,平均轮班在港时间依然超10天;受此影响2021年以来美西航线与美东航线的中国出口集装箱运价指数价格(CCFI)持续高位运行(见图8)。国内运输方面,根据美国卡车运输协会2021年11月预测,当前美国卡车司机欠缺数量比新冠疫情前增加了30%,缺口达8万人,司机短缺也制约运输瓶颈的解决。

图8 中国出口集装箱运价指数变化

劳动力短缺、生产修复滞后叠加运力瓶颈,预计美国供给瓶颈或持续到2022年上半年,商品需求缺口短期内难以消除,中国制造对美仍不可或缺。

美国通胀高企,价格压力之下对中国商品需求进一步抬升

非均衡复苏之下的供需缺口扩大是本轮全球通胀的直接肇因,极度宽松货币政策下的流动性泛滥也是重要推手。2021年至今全球已有80多个国家和地区的通胀率创下近五年新高;2021年11月美国消费者物价指数(CPI)同比上涨6.8%,创下1982年6月以来同比涨幅最高纪录。

六大因素将推动美国通胀继续保持高位。一是欧美货币政策正常化进程滞后,极度宽松的货币政策仍将持续。二是产出缺口仍然存在,供不应求引发价格上涨压力,供需方面的不匹配短期之内难以缓解。三是工资上涨过快。在劳动力短缺之下,2021年11月美国私人非农时薪两年平均同比增长4.7%(见图9),其中休闲酒店业、专业商业服务、仓储运输等行业涨幅排名靠前。四是能源短缺。全球推动碳中和战略导致供需矛盾,决定了能源价格在相当长的时期内仍有动力保持高位,美国2021年11月CPI能源分项大幅走高,同比上涨33%。五是美国楼市热度较高。房贷利率宽松、居民部门杠杆率不高、补库存需求旺盛和企业乐观预期,将共同支撑2022年美国房价与房租保持在较高水平。六是输入性通胀。疫情暴发后,美国自各经济体进口制成品价格明显攀升;与2020年初相比,当前各经济体制成品价格大多涨幅在3%—8%之间,其中加拿大更是上涨15%。

图9 美国私人非农时薪变化

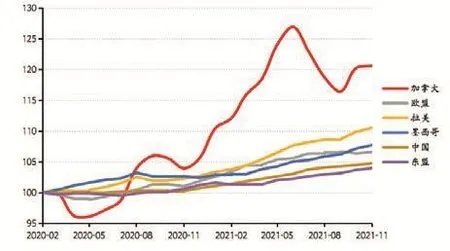

加大对中国进口力度有助于美国平抑价格水平。从美国主要进口来源地的制成品进口价格指数来看,中国在美国加征关税的情况下,商品价格上涨幅度仍显著低于加拿大、拉美、墨西哥、欧洲(见图10)。这意味着美国加大自中国进口,对其抑制国内通胀将产生显著的正向贡献。

图10 美国制成品进口价格指数变化(2020年3月=100)

守好中美经贸关系“压舱石”

中美关系作为全球最重要的双边关系,远远超过经贸关系的范畴,同时涉及技术、金融、政治、意识形态等多个维度。但在笔者看来,经贸关系始终是中美关系的“压舱石”,推动经贸关系稳定健康发展,对于中美来讲都至关重要。

对中国而言,应对策略的核心仍然在于坚持顺应全球化潮流,不断深化改革、扩大开放、强化合作。做大对美出口一举两得,对内可支撑国内经济增长,对外可持续筑牢中美经贸关系这一“压舱石”,2022年,中国如能充分把握美国供需缺口仍较大的窗口期,多措并举保障产能,则对美出口延续高增长仍可期待。

一是持续落实“六稳”“六保”政策,围绕保市场主体、应对经济下行压力,综合运用新一轮减税降费、中长期贷款、再贷款等工具,加大对制造业助企纾困和发展的定向支持力度。二是坚持高水平对外开放,深化和拓展国际合作,加快构建高标准自由贸易区网络,维护产业链、供应链稳定。三是加大高技术制造业投资力度,支持“专精特新”“小巨人”企业成长,加快实施产业基础再造和产业链提升工程,着力促进产业基础高级化、产业链现代化,增强产业链、供应链自主可控能力,持续推动中国制造向全球价值链中上游迁移。四是大力支持数字经济发展,推动数字科技创新、完善成果应用转化体制,完善相关立法政策,制定数据交易和技术等相关规范,加快制造业数字化转型。