考虑碳排放成本的铜矿采矿权价值评估

石会田

(中国科学院 科技战略咨询研究院, 北京 100190)

随着温室气体的不断排放,全球平均地表温度将不断攀升,极端天气出现的频率明显增加,造成了极大的社会经济损失[1],并对人类可持续发展造成了严重威胁,因此气候变化问题越来越受到人们的重视。联合国政府间气候变化专门委员会(IPCC)于2018年发布的《全球1.5 ℃增暖特别报告》比较了不同温升情景对社会系统造成的影响,报告指出,到2100年将全球温升控制在1.5 ℃以内,可以有效降低极端天气出现的频率[2],各国必须积极采取措施控制温室气体排放,减缓全球温升速度[3]。

调整能源消费结构,大力发展新能源,已经成为全球共识。铜是发展新能源的一种关键金属原材料[4],新能源在全球范围的推广极大地刺激了金属铜的需求和消耗[5]。中国在《全国矿产资源规划(2016—2020年)》中将铜列为战略性矿产资源,充分体现出铜在未来经济发展中的重要性。碳达峰碳中和目标的提出,将加速中国能源消费结构的转型和新能源汽车的推广[6-8]。新能源电力和新能源汽车的推广将大幅增加对金属铜的需求,其中风力发电机组每兆瓦耗铜量约为6 t,光伏发电每兆瓦耗铜量约为4 t,是传统发电系统耗铜量的8~10倍[9,10]。根据国际铜业协会的测算,生产新能源汽车所消耗的金属铜要远大于内燃机汽车,每辆内燃机汽车的铜使用量约为23 kg,每辆纯电动汽车的铜使用量约为83 kg,每辆纯电动公共汽车的铜使用量约为369 kg[11],铜或将成为未来制约新能源发展的重要原材料之一[12]。增加铜的回收利用可以部分缓解金属铜供应紧张问题,但不能完全解决[13-15],这将刺激中国铜矿资源的开发。然而,中国铜矿资源品位较低[16],随着铜矿资源开采量的增加和矿石品位的下降,铜矿开采将消耗更多的能源[17-18],加剧温室气体的排放。

全国碳排放权交易市场的成立为核算铜矿采矿权的碳排放成本提供了机遇。已有研究多从能源消耗、材料消耗两方面核算建设项目的碳排放量[19-21],2015年国家发改委印发的《中国矿山企业温室气体排放核算方法与报告指南(试行)》为矿山企业核算碳排放量提供了依据。全国碳排放权交易市场已于2021年7月正式启动,虽然前期仅将电力行业纳入覆盖范围,但是交易市场的碳配额价格可以为矿山企业核算碳排放成本提供参考依据。

1 影响碳排放成本的因素

矿山项目生命周期包括基建期、建产期、稳产期、闭坑等阶段,由于矿山项目闭坑阶段对环境影响较小,因此主要考虑基建期、建产期、达产期的碳排放成本。根据现行的《矿业权评估指南》,在对铜矿采矿权进行评估时,最终产品可以是铜精矿或阴极铜,需要根据项目具体情况进行选择。所选案例编制有《湿法冶炼铜厂初步设计说明书》,因此在进行评估时选定金属铜为最终产品。铜矿资源需要经过采选、冶炼两个流程才能形成最终产品金属铜,因此,在对采矿权价值进行评估时,需要考虑基建期、建产期、稳产期的采选流程和冶炼流程的碳排放成本。

根据生态环境部2020年12月发布的《碳排放权交易管理办法(试行)》,全国碳排放权交易市场成立初期碳排放配额分配以免费分配为主,后期将适时引入有偿分配。因此,拟设置不同比例免费碳配额的情景,以分析碳配额分配制度对铜矿采矿权价值的影响。

1.1 碳排放量

借鉴孙广远[22]、张蕊娇等[23]的研究成果,并参考《省级温室气体清单编制指南(试行)》《中国矿山企业温室气体排放核算方法与报告指南(试行)》的相关规定,主要从能源消耗角度核算矿山项目碳排放总量。其中,化石能源燃烧的碳排放核算参考《2006年IPCC国家温室气体清单指南》中关于矿物燃料燃烧活动的温室气体排放核算方法,电力消耗的碳排放核算参考国家气候战略中心发布的《中国区域电网二氧化碳基准线排放因子OM计算说明》,采矿权的碳排放总量等于项目消耗的能源实物量乘以相应的碳排放因子。各种能源的碳排放因子数据见表1。

表1 能源的碳排放因子

1.1.1 采选流程碳排放核算

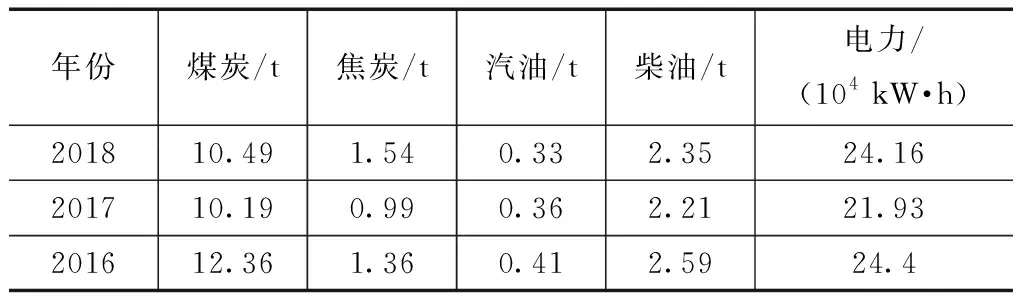

所选案例项目属于新建矿山,没有往年的能源消耗数据可以参考。因此,参考《中国有色金属工业年鉴》中关于全国铜矿石出矿量和能源消耗实物量的统计数据,核算生产每万吨铜矿石消耗的能源实物量。与案例铜矿项目评估期内每年铜矿石产量相乘,得到每年的能源消耗实物量,再乘以相应的碳排放因子,核算评估期内铜矿采矿项目每年采选流程的碳排放量。每万吨铜矿石消耗的能源实物量数据选取近3年数据的算术平均数,见表2。

表2 2016—2018年采选流程每万吨铜矿石的能源消耗实物量

1.1.2 冶炼流程碳排放核算

参考《中国有色金属工业年鉴》中历年金属铜产量和能源消耗实物量统计数据,核算历年生产每吨金属铜的能源消耗实物量。与铜矿采矿项目评估期内每年金属铜产量相乘,得到每年的能源消耗实物量,再乘以相应的碳排放因子,核算评估期内每年金属铜冶炼流程的碳排放量。生产每吨金属铜的能源消耗实物量数据选取近3年数据的算术平均数,见表3。

表3 2016—2018年冶炼流程每万吨金属铜的能源消耗实物量

1.2 碳配额价格

全国碳排放权交易市场建成时间较短,目前仅将电力行业纳入交易范围。自2013年开始,先后在北京、上海、天津、重庆、湖北、广东、深圳、福建等8个省市开展了碳排放权交易试点,各交易试点的碳配额价格较好地反映了区域性的均衡碳价。2021年7月正式启动全国统一碳排放权交易市场,目前仅将部分电力行业的重点排放单位纳入交易范围。由于成立时间较短且仅覆盖电力行业,目前全国碳排放权交易市场的碳配额价格不能较好地反映全国层面的均衡价格[24-27]。《2020年中国碳价调查报告》对全国碳交易市场的价格进行了预测,指出全国碳排放权交易碳市场的碳配额平均预期价格为2020年49元/t,2025年71元/t,2030年93元/t,2050年167元/t[28]。拟选用《2020年中国碳价调查报告》中2020年碳配额的平均预期价格,即49元/t作为碳排放成本核算的依据。

1.3 免费配额比例

碳配额分配的方式主要有免费分配和有偿分配两种。根据生态环境部2020年12月发布的《碳排放权交易管理办法(试行)》,全国碳排放权交易市场成立初期碳排放配额分配以免费分配为主,后期将适时引入有偿分配。免费的碳配额比例对行业的发展有较大影响[29-30],因此,拟根据免费碳排放配额比例的不同设置不同的场景,以分析碳配额分配制度对采矿权价值的影响。

2 评估模型

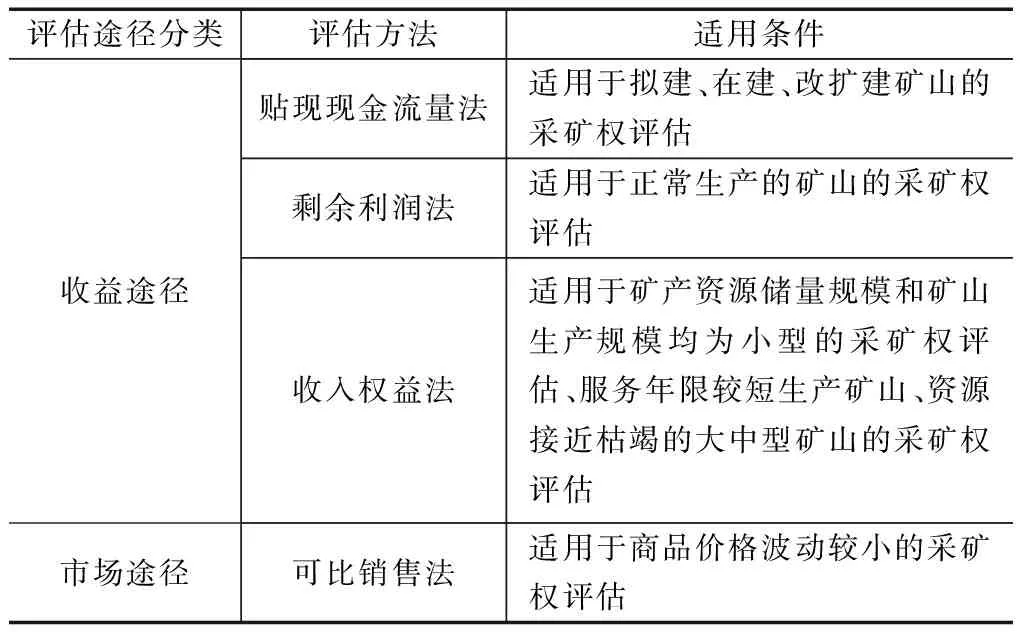

根据现行的矿业权评估准则及实践经验[31-32],实务中常用的采矿权评估方法主要有收益途径评估方法和市场途径评估方法(表4),收益途径评估方法主要包括贴现现金流量法、剩余利润法和收入权益法等评估方法,收益途径评估方法主要为可比销售法[33]。贴现现金流量法是实务中最常用的采矿权评估方法。

表4 常用采矿业权评估方法及适用条件

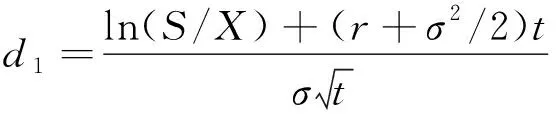

实物期权是指以实体资产为基础,在未来的某个时间或在该日期之前的任何时间有权利以固定价格买进或卖出某种实体资产的权利[34]。由于采矿权项目具有投资周期长、最终产品价格波动大、投资结果不确定性高等特点,采矿权持有人可以根据市场情况选择持有或卖出采矿权。可以看出采矿权具有明显的实物期权属性,因此在对采矿权价值进行评估时需要考虑其期权价值[35]。目前应用最广泛的期权定价模型主要有B-S模型和二叉树模型[36],拟采用B-S模型对所选案例采矿权的期权价值进行评估。

2.1 贴现现金流量模型

矿业权评估中的贴现现金流量法是将矿业权所对应的矿产资源勘查、开发作为现金流量系统,将评估计算年限内各年的净现金流量,以与净现金流量口径相匹配的折现率,折现到评估基准日的现值之和,作为矿业权评估价值[33]。主要影响因素包括现金流入量、现金流出量和折现率等。

(1)

CO=CO′+Pcarbon(Emining+Esmelting)(1-c)

(2)

式中:P表示新的矿业权评估价值;CI表示现金流入量;CO表示考虑碳排放成本的现金流出量;CO′表示未考虑碳排放成本的现金流出量;Pcarbon表示碳配额价格;Emining表示采选流程的碳排放量;Esmelting表示冶炼流程的碳排放量;i表示折现率;t表示年序号(t=0,1,2,…,n),n表示评估计算年限;c表示免费分配碳配额的比例。

2.2 B-S模型介绍

B-S模型以Stewart Myers教授提出期权理论为基础,将企业或项目未来现金流的不确定性视为一种决策选择权,将企业的柔性管理作为重要指标纳入企业或项目评估体系[36]。

C=SN(d1)-Xe-rtN(d2)

(3)

(4)

(5)

式中:C表示矿业权的期权价值;S表示矿业权预期未来现金流的现值;X表示矿业项目的投资成本;r表示无风险利率;σ表示矿产品价格波动率;t表示矿业权评估时间区间;N(d)表示标准正态分布小于d的概率(d=d1,d2)。

3 案例分析

案例铜矿位于山西省某县,矿区水文地质条件中等,工程地质条件简单。该矿于2017年11月取得采矿许可证,尚未建设投产。根据矿区资料和原采矿权评估报告,关键参数取值如下:

可采储量414.33万t(矿石量),设计生产规模30 万t/年,基建期2.5年,达产期3年,评估计算年限18.5年,产品方案为阴极铜,折现率8.45%(其中无风险利率为3.10%)。铜产品价格波动率取2018年LME铜期货价格波动率,即σ=22.5%。项目基建期为2年,建产期3年,稳产期为13.5年。

3.1 碳排放量核算

3.1.1 采选流程碳排放量核算

根据《矿山开采初步设计方案》,该矿设计开采规模为30万t/年,结合表1和表2可以得出稳产期采选流程每年的碳排放量。建产期生产规模按设计规模的40%、60%、80%递增,因此建产期每年碳排放量分别按稳产期碳排放量的40%、60%、80%计算。由于基建期的铜矿石产量为0,不能通过铜矿石的产量测算基建期的碳排放量。经专家访谈,认为基建期每年的碳排放量取达产后年碳排放量的10%较为合适,因此选取达产期采选流程碳排放量的10%作为基建期的碳排放量并进行核算。

3.1.2 冶炼流程碳排放量核算

根据《矿山开采初步设计方案》,该矿山原矿品位1.76%,矿石贫化率8%,选冶综合回收率85%,得出稳产期矿山金属产量约为4 128.96 t。结合表1和表3可以得出稳产期采选流程每年的碳排放量。建产期每年碳排放量分别按稳产期碳排放量的40%、60%、80%计算,基建期不进行冶炼,不需要考虑基建期冶炼流程的碳排放。评估期(2019—2037年)内各年的碳排放总量见表5。

表5 评估期(2019—2037年)内各年的碳排放总量 单位:t

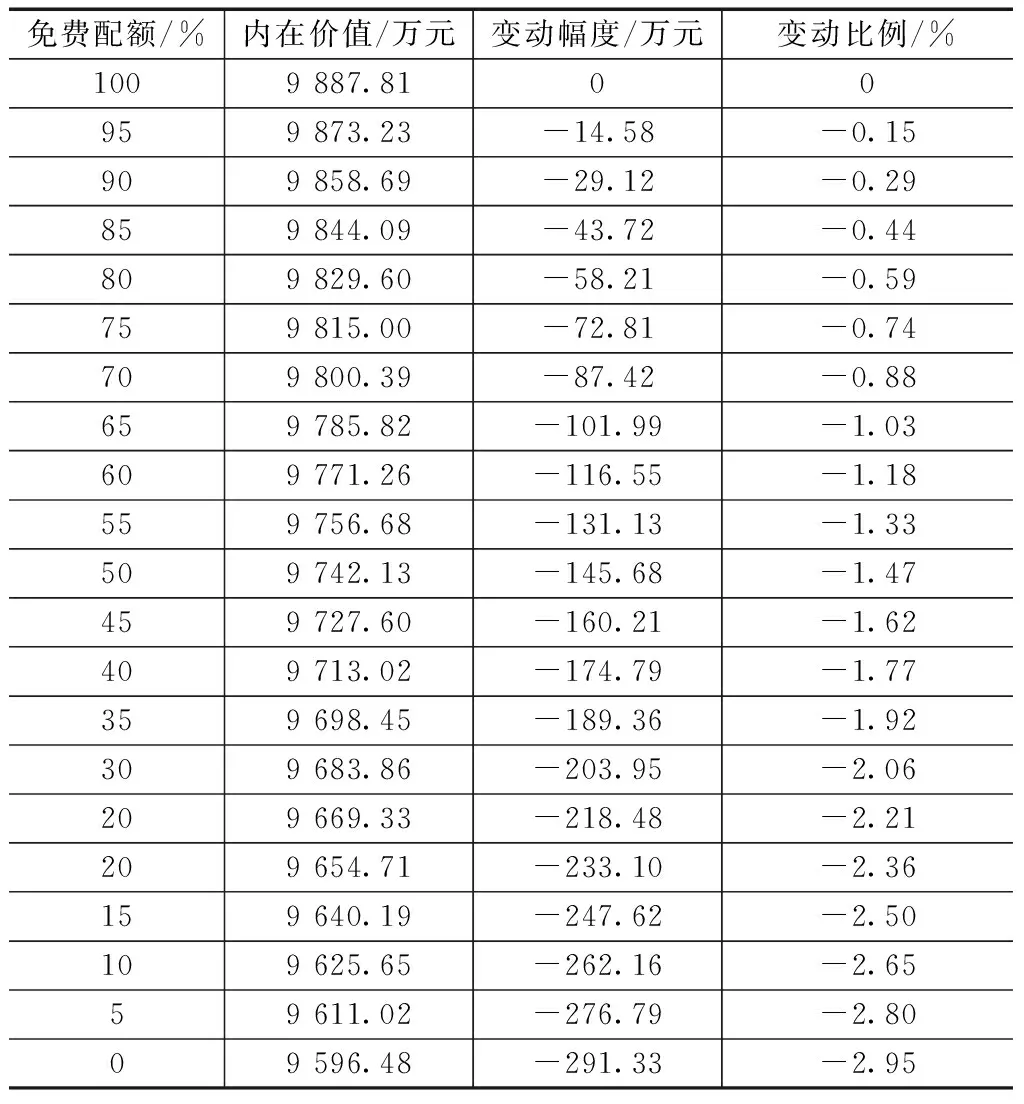

3.2 采矿权内在价值评估

为了比较不同的碳排放权免费配额比例对采矿权价值的影响,拟按照碳排放总量的100%、95%、90%、85%、80%、75%、70%、65%、60%、55%、50%、45%、40%、35%、30%、25%、20%、15%、10%、5%、0设置不同的免费配额比例情景,计算采矿权的内在价值并进行比较,见表6。

表6 不同情景下采矿权内在价值比较

3.3 采矿权实物期权价值评估

当免费配额为100%,即企业不需要承担碳排放成本时:矿业权预期未来现金流的现值S,即销售收入的现值为108 323.59万元,固定资产投资现值为6 429.97万元,更新改造资金现值为7 806.66万元,流动资金现值为1 338.46万元,经营成本现值为61 313.94万元,税负现值为18 328.93万元。

因此,矿业项目的投资成本X为固定资产投资现值+更新改造资金现值+流动资金现值+经营成本现值+税负现值,等于95 217.97万元。

将以上数据代入B-S模型可得:矿业权预期未来现金流的现值S=108 323.59万元,矿业项目的投资成本X=95 217.97万元,无风险利率为r=3.1%,铜产品价格波动率σ=22.5%,代入公式可得

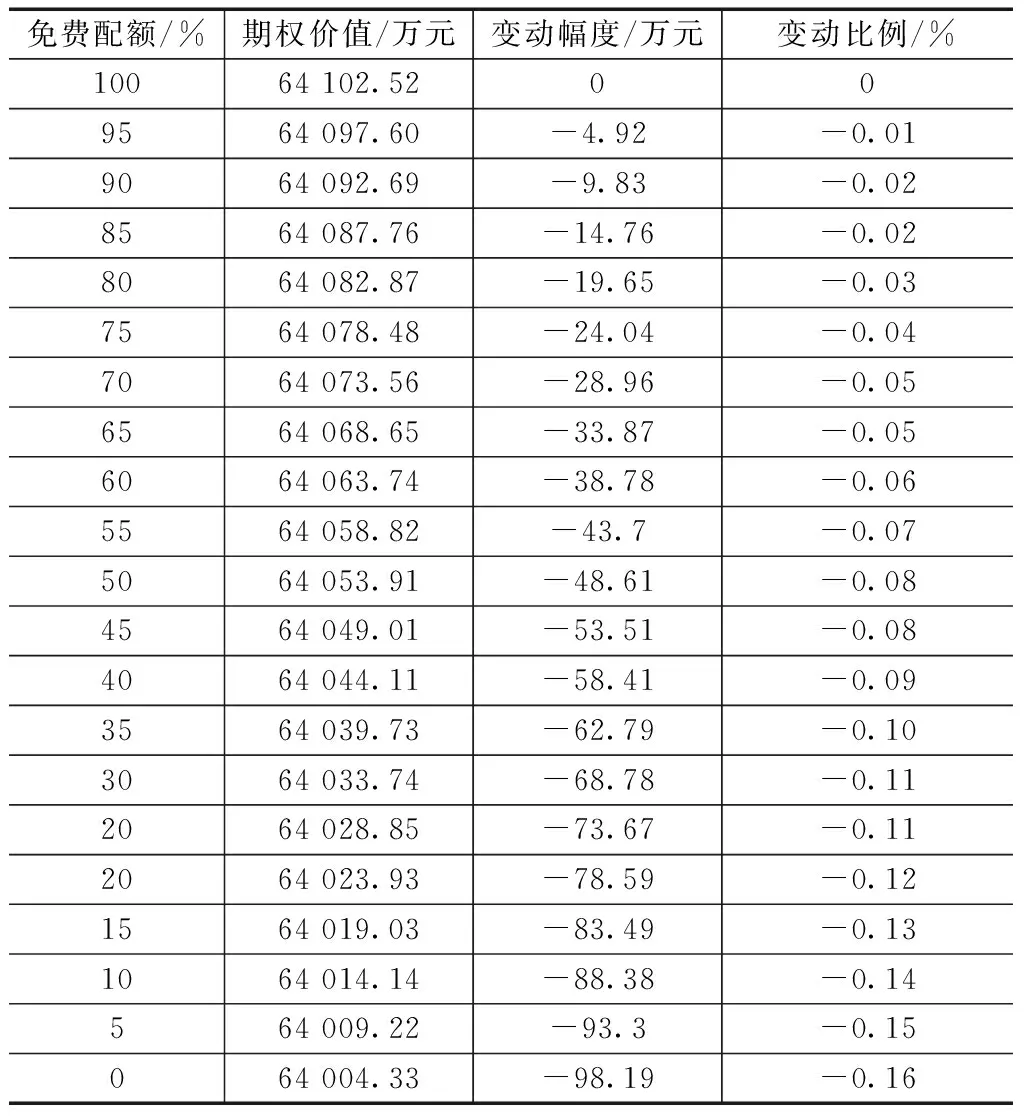

求得:N(d1) =0.886 81,N(d1) =0.595 60,代入公式C=SN(d1)-Xe-rtN(d2)可得C=64 102.52。即,当免费配额比例为100%时,案例铜矿采矿权的实物期权价值为64 102.52万元。同理可得其他免费配额比例情况下采矿权的实物期权价值,结果见表7。

3.4 结果分析

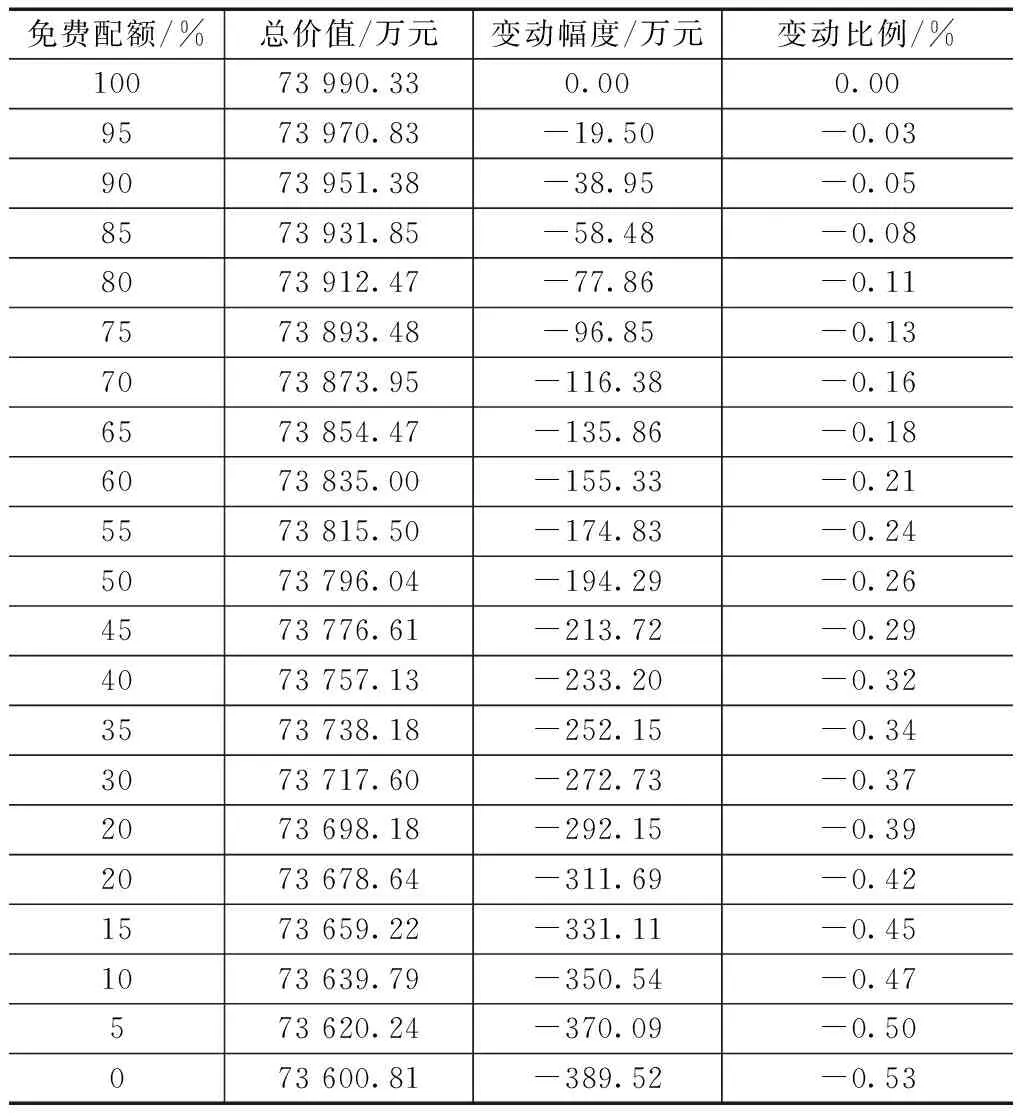

铜矿采矿权的价值包括内在价值和实物期权价值两部分,将采矿权内在价值评估值和实物期权价值评估值相加,可以得到采矿权的总价值(表8)。

由表6可知,随着免费配额比例的降低,碳排放成本对采矿权内在价值的影响逐渐增大;当免费配额比例为95%时,对内在价值的影响最小,约为-0.15%,当免费配额比例降低为0时,对内在价值影响最大,影响幅度约为-2.95%。从表7的结果可以看到,随着免费配额比例的降低,碳排放成本对采矿权实物期权价值的影响程度也是逐渐增大;当免费配额比例为95%时,对实物期权价值的影响最小,约为-0.01%,当免费配额比例降低为0时,对实物期权价值的影响最大,约为-0.16%。从表8的结果可以看到,随着免费配额比例的降低,碳排放成本对采矿权总价值的影响逐渐增大;当免费配额比例为95%时,对采矿权总价值的影响最小,约为-0.03%,当免费配额比例降低为0时,对采矿权总价值的影响最大,约为-0.53%。

表7 不同情景下采矿权实物期权价值比较

表8 不同情景下采矿权总价值比较

4 结论

当免费的碳配额比例逐渐降低时,对采矿权的内在价值和实物期权价值都会产生负面影响,且对内在价值的影响要大于对实物期权价值的影响。总的来看,碳排放成本对采矿权价值的影响程度较小,当免费配额比例降低为0时,即采矿权持有人需要承担所有的碳排放成本,对采矿权的价值影响约为-0.53%,可能是因为国内碳配额价格较低和核算范围较小导致。碳价格高级别委员会在2017年发布报告称,若想以高成本效益方式减少全球碳排放总量,碳配额价格在2020年前至少需达到40~80美元/t。世界银行发布的《2021年碳定价现状及趋势》中指出,2020年全球碳排放交易总量中只有3.76%的碳价高于该水平,所选碳配额价格亦明显低于该水平。此外,已有研究多从能源消耗和材料消耗两方面核算项目的碳排放量[19-22,37-38],本项目总投资中材料费在总投资中占比约为46%,外购燃料及动力费约为11%,将材料消耗的碳排放量剔出核算范围后,项目碳排放总量或将明显降低。