申洲国际:“纺织业台积电”的崛起神话

胡晓琪

在中国的商业版图里,宁波的存在感一直被严重低估。

这个毗邻东海的港口城市既非旅游胜地,也不是省会中枢,但港口吞吐量雄踞全球第一,2020年其GDP高达1.24万亿元,在全国城市里排名第12,超过了合肥、郑州、青岛等城市。

甚至中国人的服装品味,有一段时间也是被宁波人定义的。

改革开放初期,宁波作为沿海“三来一补”的桥头堡之一,迅速跃升为中国纺织重镇,大批宁波籍企业家崛起于80-90年代,比如李如成的“雅戈尔”,郑永刚的“杉杉”和张江平的“太平鸟”……

但随着消费浪潮的变向,这些品牌选择了不同的道路:太平鸟仍然在服装领域坚守,从商务男装到休闲男装,又切换到女装;杉杉股份则先是进军稀土产业,随后试水整车业务,如今彻底远离服装行业,化身锂电材料冲浪者;雅戈尔大手一挥,确立了服装、地产、投资“三驾马车”战略,而李如成不止一次表态:“通过投资房地产和金融证券所赚取的利润,是雅戈尔服装做30年也赚不到的。”

服装真的不行了吗?给出不同答案的,仍然是来自宁波的企业:申洲国际。

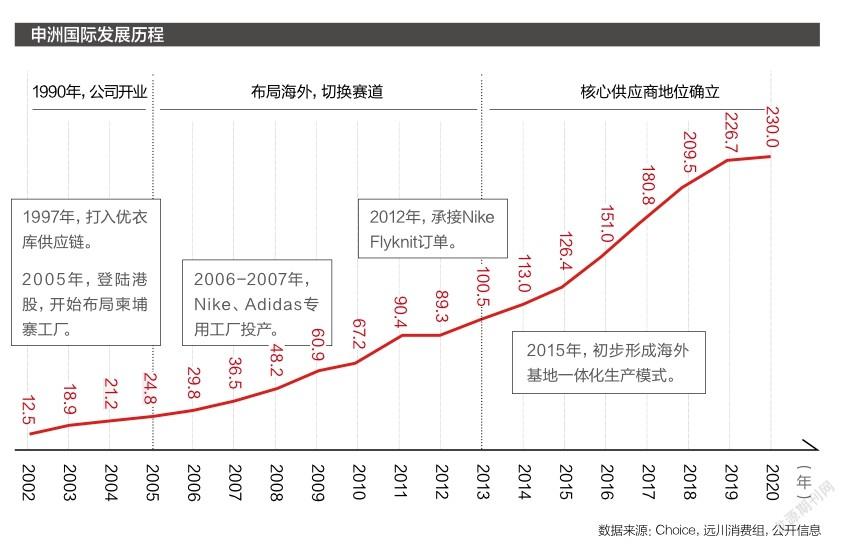

2020年,申洲国际成衣产能4.4亿件,营收 230亿元,在全球同业上市公司里规模最大,且赚钱能力让同行羡慕—净利润51亿元,净利率高达22%。

要知道,一般服装代工厂的净利率仅有6%左右。即便是毛利率高达50%的服装品牌,剔除掉庞大的渠道和品牌营销费用,实打实的赚钱能力也难与申洲国际匹敌。比如耐克的净利率为12.8%,安踏为14.5%,李宁为11.7%。

在很多行业,代工厂的盈利超过品牌已经不是秘密。而纺织服装代工这门生意,基本处于产业链和鄙视链的双重底端,和它挂钩的词不是“腾笼换鸟”就是“产业转移”。

但就是这样一个行业,却出现了一家千亿级规模的代工厂。这个神话是怎么诞生的?

申洲国际开挂之旅的第一个注脚,是优衣库的基本款帝國。

1988年接手申洲之后,马宝兴决定切入中高端服装制造领域。当时日本婴儿服装的利润高,但对质量要求也高,许多指标远超行业标准。当年申洲出产的一批衣服遇水掉色,马宝兴立即选择烧毁。

1997年,当时名气还不够大的优衣库与申洲国际签了一个35万件的大单,但要求在20天内完成。刚上任不久的马建荣果断拿下这笔订单并顺利交付,成功与优衣库连接。

此后几年里,申洲以优衣库、伊都锦、伊藤洋华堂等品牌为主,日本客户订单大幅度增长,其产值从1997年不到1亿元迅速增长到了2005年的25亿元。

2005年,申洲国际登陆港股,位列中国第一大针织服装出口商。同年,申洲国际做了一个也许是公司迄今最正确的决定:进军运动鞋服市场。

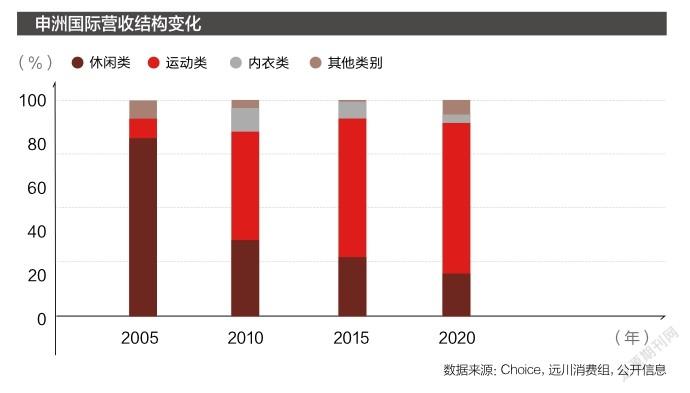

经过严苛的供应商考核,申洲国际逐步拿下了耐克(Nike)、阿迪达斯(Adidas)、彪马(Puma)等头部品牌。从2005年到2009年,运动鞋服占其收入比重从9%增长到42%,日本市场的收入占比则从81%下降到了53%。

2008年前后,金融危机引发了服装代工业一轮供给侧改革,中小代工厂相继出局,反倒是运动市场由于北京奥运会效应逆势增长。2012年起,申洲国际逐步形成了4大品牌(耐克、阿迪、优衣库、彪马)、4大市场(中国、欧洲、日本、美国)的稳定格局。

2012年,耐克找到中国台湾的老搭档丰泰,希望将拳头技术Flyknit飞线鞋面进行量产。丰泰买来了150台编织机尝试,但又考虑到连耐克都对Flyknit的市场化有疑虑,就放弃了这笔订单。

由于Flyknit这类面料技术需要专用设备,制成品也只能耐克的产品专用,对于代工厂来说,一旦产品在市场表现不好,就意味着代工厂大部分设备投资都打了水漂,风险极大。

丰泰的退出让申洲国际趁机捡漏,大笔投入近7亿元,陆续购入2 000台设备,拿下了全部订单。

Flyknit的问世,被称作运动鞋历史性的技术升级。拿常见的球鞋来说,仅仅是鞋面就包括鞋舌、脚踝泡棉、后跟护片、鞋头等多个部分,这些部分通常由不同的帆布或皮质材料构成,需要分别生产再进行粘合、组装。而Flyknit能够编织出一个完整的鞋面。

依靠这项技术,耐克半年就赚了6.5亿美元。2012-2016年,Flyknit鞋面订单在申洲国际营收中的占比从2%涨到了6%。

在Flyknit的助推下,申洲国际成功获得了耐克的优先供应权,业务能力也顺势上了一个新台阶。其营收从2005年上市之初的24.8亿元,一路涨到了2020年的230亿元,年均复合增长率超过了16%。

制造业的很多环节,规模就代表着壁垒。

一方面,作为4大品牌的全球第一大成衣供应商,申洲国际在一定程度上享有订单的优先权。今年上半年,优衣库销售低迷,但仍然优先保障了申洲国际的订单,申洲国际面向优衣库的销售不减反增。

另一方面,龙头可以依靠规模向上下游转嫁成本:今年上半年,棉花价格从15 000元/吨上升到16 000元/吨,奈何申洲的采购数量太大,能够提早订货锁定价格,因而真正的采购价格每吨只增加了50元。全球海运涨价一箱难求,而申洲国际采用FOB离岸价交易模式,货运价格由品牌方承担。

如果单从公司角度复盘,显然无法清晰解释申洲国际的崛起,但倘若从产业角度观察,就会发现:这其实又是一个“选择大于努力”的故事。

服装行业有3个大市场:快时尚、运动鞋服和奢侈品。对于背后的代工厂而言,这是3套截然不同的工艺流派与发展逻辑。

1. 快时尚拼的是款式多、上新快、高周转,核心在于工厂的短期交付能力,反而不追求生产的质量与单个品类的生产规模。

以SHEIN为例,靠着强大的供应链管理系统,管理着300多家核心成衣供应商、1 000多家次级供应商,还有部分订单分散在广州番禹区的小车间中。

2. 奢侈品依靠的是工艺的繁复和供给的稀缺。

路易威登(LV)至今仍以传承1854年以来的传统手工艺为豪;爱马仕“平平无奇”的皮革表带要比苹果手表贵得多;也许SHEIN的员工一天能缝衣边几百件,而古驰(Gucci)的工匠一天只能缝一条袖子。可见,大规模标准化的制造,反而是奢侈品的天敌。

3. 运动鞋服则是靠功能性获取溢价,同时拉长产品的生命周期。因此,代工厂的核心价值在于高水平的研发、大规模的生产。

人们对时尚的追求各有不同,但对“柔软”“透气”的理解却能做到求同存异。因此,无论是阿迪达斯的stan smith还是耐克的Air force 1,无论是探路者的冲锋衣还是lululemon的瑜伽裤,都是经久不衰的畅销大单品。而代工厂可以在这个过程中形成技术沉淀,获得议价权。

对于代工厂来说,制造工艺、快速周转、订单规模组成了一个“不可能三角”。选择在哪个市场做代工,往往决定了一家公司的命运。

快时尚代工的代表是成立于1970年的晶苑国际,其创始人罗乐风来自中国香港制衣业四大家族之一。在它的营收结构里,占比最高的产品类别依次是休闲服、牛仔服、贴身内衣、运动、毛衣,主要客户为优衣库、GAP、H&M。

2018年时,晶苑国际有20个工厂、7万多名员工,每年成衣出货量3.5亿件,在产能规模上与申洲国际相差无几,但利润率常年徘徊在富士康水平。原因就在于,快时尚的“快”是品牌的蜜糖,却是代工厂的砒霜。

高周转的特点,导致代工厂单一款式的订单规模很小,很难实现大规模的标准化生产,也就难以实现技术沉淀,这两者导致代工厂在品牌面前没有任何议价权。因此,即便是将规模效应发挥到极致的晶苑国际,也难逃有收入无利润的漩涡。

而奢侈品的代工厂这几年的命运更加坎坷,比如给博柏利(Burberry)和古驰等品牌代工的鲁泰,2020年营收大跌30%,净利润不到1亿元。

靠着毛纺业务、大牌代工起家的山东如意,近10年来陆续收购了日本男装集团RENOWN、法国轻奢集团SMCP,一度被称作是中国版的LVMH,如今却深陷财务危机,买来的RENOWN也宣告破产。

奢侈品代工的困境在于,产品稀缺性的要求,导致生产规模的天花板非常低;工艺复杂性的要求,让标准化生产成为天方夜谭。

和快时尚与奢侈品相比,运动鞋服代工的优势就非常明显了:一方面,运动鞋服侧重功能性,产品生命周期长,所以单品订单规模大,代工厂有足够的空间摊薄工艺研发成本;另一方面,运动品牌的市场格局稳定,代工厂不用担心客户突然倒闭,导致研发投入打水漂。

更重要的是,在过去十年里,运动品牌是增长最快、市场集中度提升最快的细分市场。

2003年前,申洲国际开始从休闲品类代工转向运动鞋服代工,同时全球运动品牌进入洗牌阶段:2003年,耐克收购匡威;2005年,阿迪收购锐步,TOP2的品牌格局确立;2006年,申洲国际获耐克、阿迪及彪马3家客户的面料与成衣检测许可,专用厂房相继投入运行。

头部品牌集中的好处在于,品牌通常会提前制定3~5年的生产计划,申洲国际出钱建厂、买设备,形成一种以销定产的双向绑定关系。品牌享受了从设计研发到生产的一条龙服务,又能對竞争对手保密,代工厂拿到了“铁饭碗”,是真正的双赢。

2012年,申洲国际初步形成了以运动品牌为核心的产品矩阵,运动品类占比过半,前4大客户为耐克、阿迪、优衣库、彪马。时至今日,运动鞋服品类为其贡献了超7成的营收。

运动鞋服的产业链与消费电子领域的“苹果产业链”有一些相似:品牌对于供应商有准入考核,该过程普遍需要1年;从合格供应商再到核心供应商,还要经过5~6年的考察。成为核心供应商,就意味着协同研发的双向绑定关系确立。

而过去几年运动鞋服市场的另一个趋势,是品牌为了缩减供应链管理成本,导致订单越来越向核心供应商集聚。以耐克为例,其服装产品供应商由2013年的430家缩减至2019年的329家,并且前5大供应商承接订单量占比接近一半。

目前,耐克和阿迪两大寡头市占率合计达到27.6%,除了运动品牌整体增长快之外,头部品牌的增速也要高于市场整体的增速。这导致运动鞋服市场形成了一种有趣的“双边规模效应”:品牌市场份额越大,代工厂的订单规模就越大;而代工厂做大规模,又能促使品牌精简供应商,增强头部品牌的壁垒。

总结下来,快时尚赚的是高周转的钱,奢侈品赚的是稀缺性的钱,运动鞋服赚的是功能性的钱。而只有运动品牌,能给代工厂留下足够多的“高附加值空间”。

但这还不能完全解释申洲国际的成功—卡住运动市场的身位,只能算踩准了行业;在一个富矿行业里想找到盈利方向,则要靠公司自身努力,而申洲国际的盈利方向,其实是“面料”。

无论是运动鞋服的功能性,还是运动品牌的溢价,抑或是代工厂的高毛利,核心都源自面料环节。

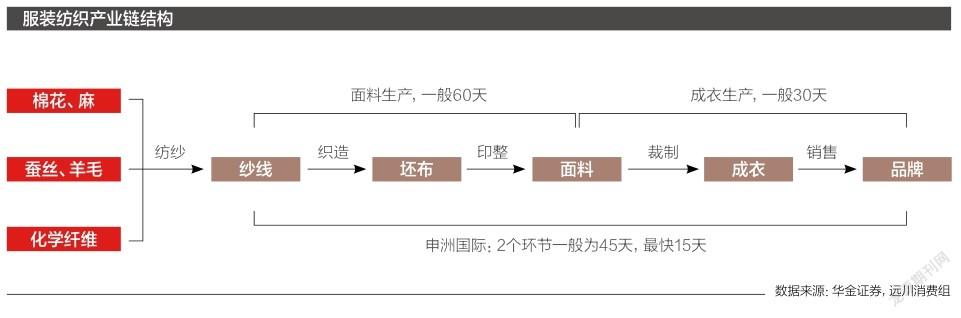

从原材料到成衣,是由纺纱-坯布-面料-成衣这几个阶段组成的链条。优衣库创始人柳井正在《一胜九败》里曾描述过早期摇粒绒衫的生产链条:原料来自日本供应商东丽,接着在印度尼西亚纺成丝,最后在中国完成纺织、染色和缝制。

在这个链条上,上游的纺纱和下游的成衣制造,都属于典型的劳动密集型产业。纺纱的问题是技术非常成熟、设备极端同质化,大家只能拼“人口红利”;成衣制造,主要都得靠工人踩缝纫机,所以标准化与高毛利无法兼得,规模和利润的天花板,总得撞上一个。

以奢侈品代工厂鲁泰为例,生产一件工序多达70多道、讲究版型和剪裁的衬衫,尽管毛利率可达30%,但也要为之付出更高的单位成本。鲁泰每100元的衬衫成本里,工人工资就占了35元,这还没算上动辄半年的培训时间。

相比奢侈品和快时尚,运动品牌产品差异化的核心往往在于面料的功能性,对设计和剪裁工艺反倒不那么强调。因此,各大品牌在面料环节都有自己的“镇宅之宝”:比如耐克的快速排汗专利技术Dri-FIT;阿迪的360度散热技术CLIMACOOL;lululemon的独家弹性尼龙纤维Luon。

优衣库的第一个高光时刻,就是在1998年自研出摇粒绒,凭借不到3 000日元的极致低价,当年卖出了850万件。

时值优衣库正在用SPA模式改造供应链,核心是减少中间环节,缩短供应链长度,这需要与供应商的密切配合。优衣库直接组织了一支400人的团队,专门负责品质、生产进度管理及技术咨询,几乎常驻在工厂所在地,每周前往合作工厂探视及解决问题。

在这个过程中,申洲国际和优衣库分享了彼此的成长红利。此后,优衣库陆续推出了HEATTECH、AIRism等面料技术,靠着“面料黑科技+低价基本款”伪装成快时尚的优衣库一路火了20年。

而其拳头科技AIRism,正是与申洲国际合作的产物。这款主打透气、吸湿、不起球的聚酯纤维面料,主要用作生产优衣库的内衣、防晒衣等产品。疫情期间,优衣库推出了AIRism可水洗口罩,靠着这款高科技口罩,申洲国际在2020年的其他针织品营收暴涨9倍,来自口罩的销售高达14亿元。

换句话说,在纺纱-坯布-面料-成衣这个链条里,能够让代工厂形成技术壁垒、最赚钱的就是面料环节。比如优衣库的主要面料供应商互太纺织,其2020年净利润7.68亿元,员工只有5 000人。

另外,每一家客户,申洲国际都有常驻的设计和研发团队,通过专用工厂在保证供货的同时,严格保护商业机密,这也是维系“双向绑定”关系的基础。

截至2020年末,申洲国际累计拥有专利536项,其中新材料面料专利有183项,设备工艺改造及制衣模板类的相关专利共353项。

除了面料研发上的优势,申洲国际的另一张王牌是“一体化生产”,即从面料生产到成衣制造的环节都攥在自己手里,能够协同管理生产全流程、灵活地安排生产。

一般而言,成衣制造厂要想开工,需要先去市场上“找布”。但市场里的面料批发商只负责流通,不负责产能协同。上游纺织厂库存积压,下游成衣厂等米下锅,这是市场常态。

按照行业惯例,从接单到产品上架往往需要3个月,但申洲国际的平均交货周期仅为45天,备料充足的情况下最快可15天交付。可见,“一体化生产”不仅节省了中间环节的物流及交易成本,还能避免面料厂和成衣厂互相甩锅的问题。

而对申洲国际来说,一体化生产的最大好处是加强了自身的议价能力—由于客户多与面料绑定,申洲国际能够将成本上升的压力转移给下游客户,并且拓宽自身的利润空间。

当然,也不是谁都能做“一体化生产”,主要原因有2点:

1. 服装的非标准化环节非常多,多环节一体化的经营管理难度呈指数级上升。同时,面料有着严格的环保准入条件,配套的自来水厂、污水处理厂等设施的成本甚至超过了成衣车间,并不是所有公司都能承担如此庞大的资本开支。

早在1997年,申洲国际就拿出3 000万元建设污水处理厂,还投资建立了自备热电厂,改进染色设备,并且建设了国内最大的中水回用系统。

2. 一体化生产的本质是一种利润获取的延伸,其前提是面料科技的研发投入带来的单一款式足够规模的订单量。一旦失去了订单规模,反倒容易陷入非标准化的困境。

2005年上市时,申洲国际将融到的9亿港元全部用于设备升级改造,其中有1/4用于升级运动服装面料的研发技术,还扩建了一所6 000平方米的面料实验室。这些研发投入的基础,都来自下游品牌稳定的订单量,能够摊薄代工厂的研发成本。

申洲国际的崛起,可以总结为2个切面:

1. 在每一个行业变化的节点都做出了正确决定:跟随优衣库,分享了商业帝国的成长红利;在运动品牌沸腾的前夜,选择了长坡厚雪的赛道;在整条服装代工产业链上,占据了一个最有可能做出附加值的环节。

2. 在代工领域的高价值环节十年如一日的探索与挖掘,这也是所有制造业公司“卡脖子”的秘密。

一件优衣库的羽绒服和波音747客机会有什么共同点?

答案是羽绒服和客机的碳纤维复合材料都来自同一家供应商—东丽株式会社(Toray Industries)。除了服装和飞机,学名为Carbon Fiber Reinforced Polymer(简称CFRP)的材料还应用于F1赛车、高尔夫球具和笔记本电脑。

日本东丽是日本材料与化工业的一个缩影,在过去的30年,日本在3大自然科学领域共计收获了16个诺贝尔奖,其中有6个都属于是化学领域,这其实是日本在材料学上所向披靡的基础。

而在中国,“产业升级”已成为了近几年大家频繁讨论的热门词汇。但关于产业升级本身,舆论其实存在一定程度的误解。

每当提起产业升级,似乎与之挂钩的都是以芯片设计、半导体先进制程为代表的“高精尖”科技。但实际上,产业升级的内涵,远远不止光刻机和7nm制程。

產业升级的真正含义,更多在于站稳产业链上的高附加值环节,继而带动整条产业链的创新方向。从这个角度看,无论是精细化工、新材料、生物医药,还是工业设计软件,抑或是处于产业链与鄙视链双重底端的服装代工领域,都有大量高附加值的战略高地。

“中国制造”的自我革命也许才刚刚开始。我们需要一个以举国之力堆出来的中芯国际,也需要100个从各个行业草根中锤炼出来的申洲国际。