资本市场开放与分析师盈余预测行为探究

作者简介:黄炜(1997-),男,汉族,硕士,研究方向:公司财务。

摘 要:本文借助沪港通和深港通交易制度实施的自然实验,研究资本市场开放与分析师预测行为的影响。实证结果发现,资本市场开放增大了分析师盈余预测偏差和乐观性偏差。进一步研究发现,机构投资者的大量持股和明星分析师可以抑制资本市场开放对分析师盈余预测行为的负面作用。

关键词:资本市场开放;盈余预测;观性偏差

中图分类号:F23 文献标识码:A doi:10.19311/j.cnki.1672-3198.2022.10.050

0 引言

我国资本市场自成立以来进行了一系列的制度改革和创新,正逐步扩大向外开放的程度。其中,沪港通和深港通交易制度分别于2014年和2016年实施,首次实现了国内外资本市场的双向互通,是我国对外开放政策的重要制度创新。

现有研究表明,资本市场开放具有促进经济发展、优化公司治理以及提高公司价值等正面效应(钟覃琳和陆正飞,2018),但也有可能激发国际投机行为,并降低金融市场的稳定性(文凤华等,2015)。因此,客观评价我国现行对外开放制度极具理论与现实意义。

卖方分析师是提高资本市场信息效率和资源配置效率的重要媒介。一方面针对分析师盈余预测的研究认为,分析师能够降低投资者与企业间的信息不对称程度(张友棠和陈瑜,2020),但分析师也可能出于个人能力以及对利益关系的权衡,从而出具有偏的盈余预测报告(许年行等,2012)。目前针对沪深港通交易制度对分析师盈余预测行为的影响还相对较少。

基于2007—2019中国A股上市公司的数据,本文研究资本市场开放对分析师盈余预测行为的影响。结果表明,资本市场开放降低了分析师盈余预测偏的准确性,而明星分析师和机构投资者能够缓解这一现象。

1 理论分析和假设提出

资本市场开放引入的国外投资者以机构投资者为主,对上市公司的治理环境、信息披露和审计质量具有更高的要求(周东华等,2016),而标的企业在两地证监会的监督下,隐瞒负面信息或作出损害投资者利益决策的成本会提高。上述治理效应能降低公司与分析师之间的信息不对称程度,有利于分析师作出更准确的盈余预测。此外,更多交易者的关注会提高市场对上市公司分析准确度的需求,分析师出具偏差较大的预测报告将对自身声誉和职业生涯造成更大的负面影响,迫使分析师在进行盈余预测时更加谨慎。因此本文提出假设H1a。

假设H1a:资本市场开放会降低分析师的盈余预测偏差。

资本市场开放为股市所带来的更大的交易量可能进一步强化分析师所面临的利益冲突,从而提高分析师的预测偏差。分析师所能获得的佣金与证券交易量挂钩,而乐观的盈余预测一般能对证券交易量产生正面影响,从而促使分析师作出更加乐观的盈余预测(Gu et al.2013),沪深港通实施为国内股市带来了更多的境外投资者,为了吸引这些投资者购买标的股票,其做出的盈余预测报告偏差较资本市场开放前可能更高。因此本文提出假设H1b。

假设H1b:资本市场开放会提高分析师的盈余预测偏差。

2 研究设计

2.1 样本数据

本文选取2007-2019年中国A股上市公司作为研究样本,剔除了金融类公司、2019年进入沪深港通名单的公司、样本期间内被剔除标的公司、数据缺失的公司,并仅保留分析师每一年对同一家公司发布的最后一次预测數据,得到17811个观测值。

本文机构投资者持股比例的数据来源于Wind数据库,其他财务数据均来源于Csmar数据库。本文对所有连续变量进行了上下1%的缩尾处理。

2.2 变量定义

2.2.1 被解释变量

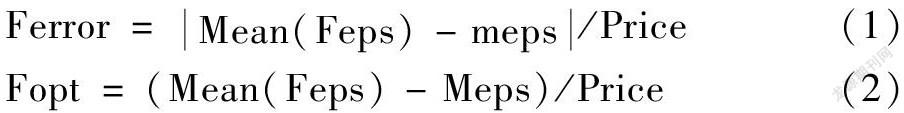

参考诸剑等(2019)的研究,本文构建分析师盈利预测偏差(Ferror)和乐观偏差(Fopt):

Ferror=Mean(Feps)-meps/Price(1)

Fopt=(Mean(Feps)-Meps)/Price(2)

Mean(Feps)为分析师对个股盈余预测的均值;Meps为实际每股盈余;Price为公司期初股票价格。

2.2.2 解释变量

HSSC是政策虚拟变量,公司纳入沪深港通标的后的年度取值为1,之前的年度取值为0。

2.2.3 其他控制变量

参考现有研究,本文控制了以下变量:产权性质、公司规模、资产负债率、总资产收益率、分析师预测预测期间、分析师关注度、分析师关注度和市账比。

2.3 模型设定

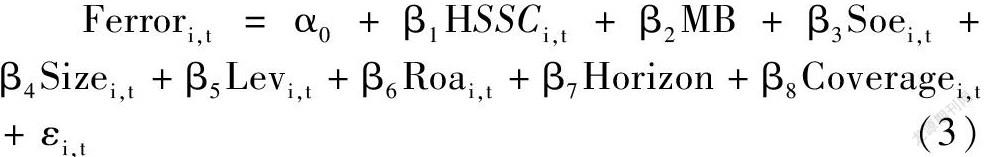

本文设定以下主效应模型:

Ferrori,t=α0+β1HSSCi,t+β2MB+β3Soei,t+β4Sizei,t+β5Levi,t+β6Roai,t+β7Horizon+β8Coveragei,t+εi,t(3)

若β1为正,说明沪深港通制度降低了分析师盈余预测的准确性。本文控制了年度公司固定效应,并对所有回归的标准误差在公司层面上进行了Cluster调整。

3 研究分析

3.1 描述性统计

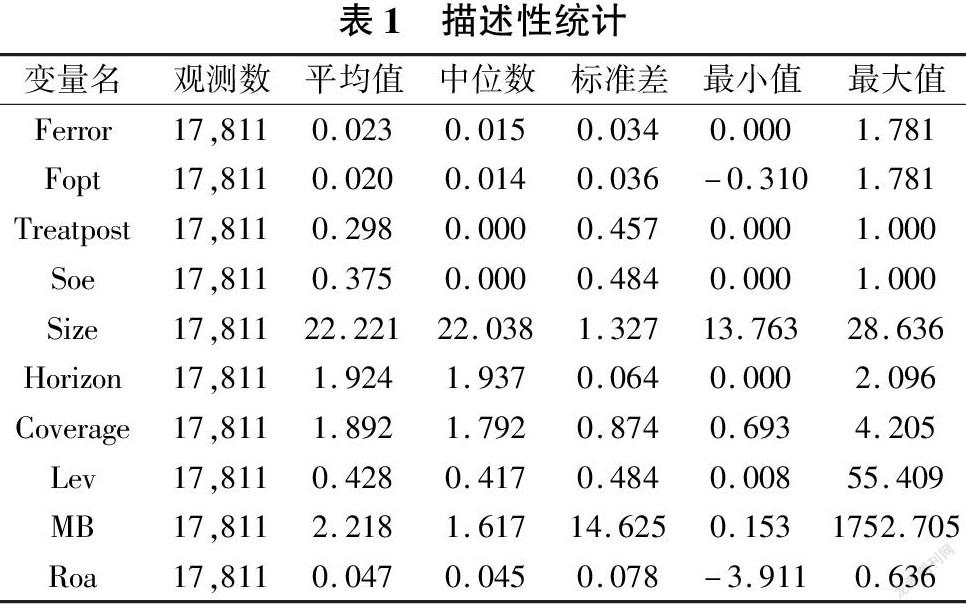

在描述性统计中,Ferror和Fopt的均值分别为0.023,0.020,表明我国卖方分析师对于个股的盈余预测普遍存在偏差,且乐观性偏差严重。参考现有研究,本文的变量取值均在合理范围内。

3.2 主效应分析

表2的回归(1)和(2)中,HSSC的系数均显著为正,证明资本市场开放后,分析师的盈余预测偏差和乐观性偏差显著上升,这说明,相比于资本市场为上市公司和分析师带来的监管效应和治理效应,沪深港通所引发的分析师利益冲突效应更强,假设H1b得到验证。

3.3 进一步研究

3.3.1 机构投资者持股比例的影响

本文认为,机构投资者较普通投资者更加规模化和专业化,有助于降低企业信息的不对称程度(甄红线,王谨乐2016),同时也有助于监督分析师盈余预测行为,从而减少分析师出具偏误报告的可能。本文将HSSC变量与衡量机构投资者持股比例是否大于中位数的虚拟变量Inst交乘,重新检验主效应模型。表2的回归(3)和(4)中,交乘项系数均显著为负,说明机构投资者的持股有助于缓解资本市场开放对分析师盈余预测偏差和乐观性偏差的影响。

3.3.2 明星分析师的影响

本文预计,明星分析师具有更强的信息分析能力以及更高的声誉损失成本,因此可以抑制资本市场开放对分析师盈余预测偏差的促进效应。本文将跟踪个股的“新财富最佳分析师”比例变量SR与HSSC交乘,重新检验主效应模型。在表2的回归(5)和(6)中,交乘项系数均显著为正,说明明星分析师可以抑制资本市场开放对分析师盈余预测偏差和乐观性偏差的影响。

3.4 稳健性检验

本文还对主效应分析进行了平行趋势检验,和更换核心被解释变量为乐观分析师的稳健性检验,未列示的结果显示,本文的主要结论保持不变。

4 结论

现有研究表明,分析师盈余预测行为可能受到利益冲突的影响,出具有偏的、更为乐观的盈余预测报告。沪港通和深港通为国内资本在股票市场的流动打通了渠道,提高了国内股票市场的竞争程度,增加了市场对分析师盈余预测报告准确性的需求,却也为分析师谋取私人利益提供了契机,理应对分析师行为产生较大的影响作用。

本文发现,沪港通和深港通交易制度不仅降低了分析师的预测精度,还促使分析师发布更乐观的盈余预测报告。进一步分析表明,机构投资者的大量持股和明星分析师的声誉机制可以限制分析师盈余预测偏差和乐观性偏差的机会主义行为。

参考文献

[1]钟覃琳,陆正飞.资本市场开放能提高股价信息含量吗?——基于“沪港通”效应的实证检验[J].管理世界,2018,34(01):169-179.

[2]文凤华,杨鑫,龚旭,等.金融危机背景下中美投资者情绪的传染性分析[J].系统工程理论与实践,2015,35(03):623-629.

[3]张友棠,陈瑜.分析师跟踪对自愿性信息披露作用机制探究[J].财会通讯,2020,(19):21-24.

[4]许年行,江轩宇,伊志宏,等.分析师利益沖突、乐观偏差与股价崩盘风险[J].经济研究,2012,47(07):127-140.