货币政策中介目标与我国股市波动的互动关系研究

杨珂欣

摘 要:本文选取2005年11月至2020年11月货币供应量、银行间7天同业拆借加权平均利率、人民币名义有效汇率、沪深300指数的月度数据,构建施加短期约束的SVAR模型,实证检验了货币政策中介目标与我国股票市场波动的互动关系。研究结果表明,货币政策中介目标与股票市场存在双向作用关系,但是二者交互影响的显著性不同。中介目标会对股票市场产生显著影响,而股票价格波动也能在一定程度上反作用于中介目标,其中利率与股票市场的互动关系最强,货币供应量次之。

关键词:货币政策;中介目标;股票市场;SVAR模型

一、引言

“十三五”期间,我国宏观调控体系改革的重要内容之一是推动货币政策由数量型为主向价格型为主转变,其核心在于中介目标由数量型指标向价格型指标的转变。货币政策作为国家宏观调控的重要手段,不仅可以促进经济增长,也会对股票市场产生影响。2015年6月,我国股市连续出现三次暴跌,上证指数从5178点跌至2850点,跌幅超过45%。为了防范系统性金融风险的发生,我国政府从两个方面采取措施:一是以保证金公司为代表的“国家队”进行救市,缓解股票市场的持续下跌;二是我国货币当局采取积极的货币政策,在进行了三次降准和四次降息后,我国股市逐渐平稳运行。2020年我国受到新冠肺炎疫情的影响,为了确保资金流动性充足,稳定市场利率,央行开展1.2万亿元公开市场逆回购操作,上证指数和深证指数都有所上涨。货币政策是否能够有效调节股票市场,股票价格波动是否会对中介目标的有效性产生影响,都是本文要研究的问题。

货币政策与股票市场的关系一直是金融领域研究的热点问题,但是由于研究方法和所处阶段不同,学术界一直没有统一的结论。作为货币政策传导过程的关键环节,中介目标对于促进经济增长、稳定物价、充分就业、平衡国际收支具有重要作用;同时股票市场作为资本市场的重要组成部分,它与货币政策的关联性也在不断增强。因此研究货币政策中介目标与股市波动的关系,可以帮助投资者更加深入地了解货币政策的股市传导机制,提高央行在制定货币政策时对股市的关注程度,加强监管部门对股票市场的监督管理和对投资者的保护。

二、文献综述

目前,国内外学者主要通过实证研究的方法对货币政策与股票市场间的关系进行分析,具体使用的研究方法有格兰杰因果关系检验、协整检验、VAR模型等。研究内容大致分为两个方面:一方面是货币政策的实施对股票市场的影响作用,另一方面是股市波动对货币政策传导机制的影响。然而由于研究方法和所处阶段的不同,学者一直没有得出统一的结论。

货币政策的实施对股票价格波动的影响方面,国内外学者从不同角度进行了深入研究。易纲和王召通过分析货币政策的股市传导机制模型,得出货币政策会对金融资产的价格产生影响,特别是股票市場价格。康海斌和王正军认为货币政策对股市波动的影响效果不显著,但是随着股市的不断发展,影响作用逐渐增强。Homa和Jaffee发现货币供应量及其增长率与股票价格存在线性相关关系,其中,货币供应量与股票价格存在正向相关关系。Galí和Gambetti认为利率会对股票价格波动产生影响,并且提出货币政策可以通过调整利率影响股票市场。Bjrnland和Leitemo研究了美国货币政策与股票指数之间的动态相互关系,得出利率与股票价格之间具有高度相关性。Kurov认为股市对货币政策的反应程度与经济周期有关,在经济景气阶段,股票价格与利率波动的方向相反;在经济萧条阶段,股票价格与利率波动的方向相同。肖洋等采用VAR模型,得出利率对股市的影响是通过货币供应量实现的。邹昆仑则认为利率和货币供应量对股市波动的影响效果不显著。史永东等发现在不同市场行情中,货币供应量和利率对股票市场的影响程度不同。胡援成和曾超通过使用格兰杰因果关系检验、协整检验等方法,得出货币供应量对股市的影响程度比利率更大。吴丽华和傅广敏认为汇率通过影响短期资本流动间接作用于股票市场,而且人民币汇率对股市的影响作用不断增强。

研究股票市场波动对货币政策中介目标反作用方面的相关文献比较有限。张蕙显分别从货币政策中介目标和最终目标两个角度,理论分析了货币政策的股市传导机制,得出股票市场通过对利率变动的预期间接影响货币供应量。李戎等认为股票价格的波动对货币供应量M2的影响作用较为显著。张琦和徐璋勇采用协整分析法,得出我国股市的发展对货币供应量有较强的吸收作用。Bernanke和Gertler将通货膨胀因素考虑在内,得出货币政策的传导机制会受美国股票价格指数变动的影响。

总结梳理相关文献发现,国内外学者基本认同货币政策的实施会对股票市场波动产生影响,但是由于选取的中介目标和使用的实证方法不同,在影响程度大小和作用方向上没有得出一致结论,而且股票价格波动对中介目标的反作用研究明显不足。在视角的选择上,学者更侧重于分析货币供应量、利率两个指标对股票市场的影响,对于汇率对股市波动的影响研究少之又少。本文的主要创新如下:第一,通过构建施加了短期约束的SVAR模型,研究货币政策中介目标与股票市场的双向互动关系;第二,将价格型中介目标汇率考虑在内,对外汇市场与股票市场间的关系进行研究,并提出相应的政策建议。该研究既能帮助投资者更好地了解货币政策的股市传导路径,又能使央行在选择中介目标时考虑股市波动对其有效性的影响。

三、模型设定

(一)VAR模型

Sims在1980年提出了VAR模型(向量自回归模型),该模型是以数据的统计性质为基础,将系统中的每个内生变量作为全部内生变量的滞后值的函数构造模型,从而将单变量自回归模型推广到由多元时间序列变量构成的向量自回归模型,它是对AR模型的扩展。一般VAR模型的数学表达式如下所示:

其中,yt是k维内生变量向量, xt是d维外生变量向量,p是滞后阶数,t=1,2,…,T。T为时间序列长度,A1,…,Ap为k×k维系数矩阵,B为k×d维系数矩阵,εt是k维随机扰动向量。

VAR模型常用于预测具有关联性的时间序列系统,以及分析随机扰动项对变量的动态冲击,从而解释经济冲击对经济变量的影响,因此,近年来VAR模型被广泛应用于经济研究中。但是VAR模型研究的是变量与滞后期之间的关系,并没有给出变量之间当期相关关系。因此,需要引入SVAR模型。

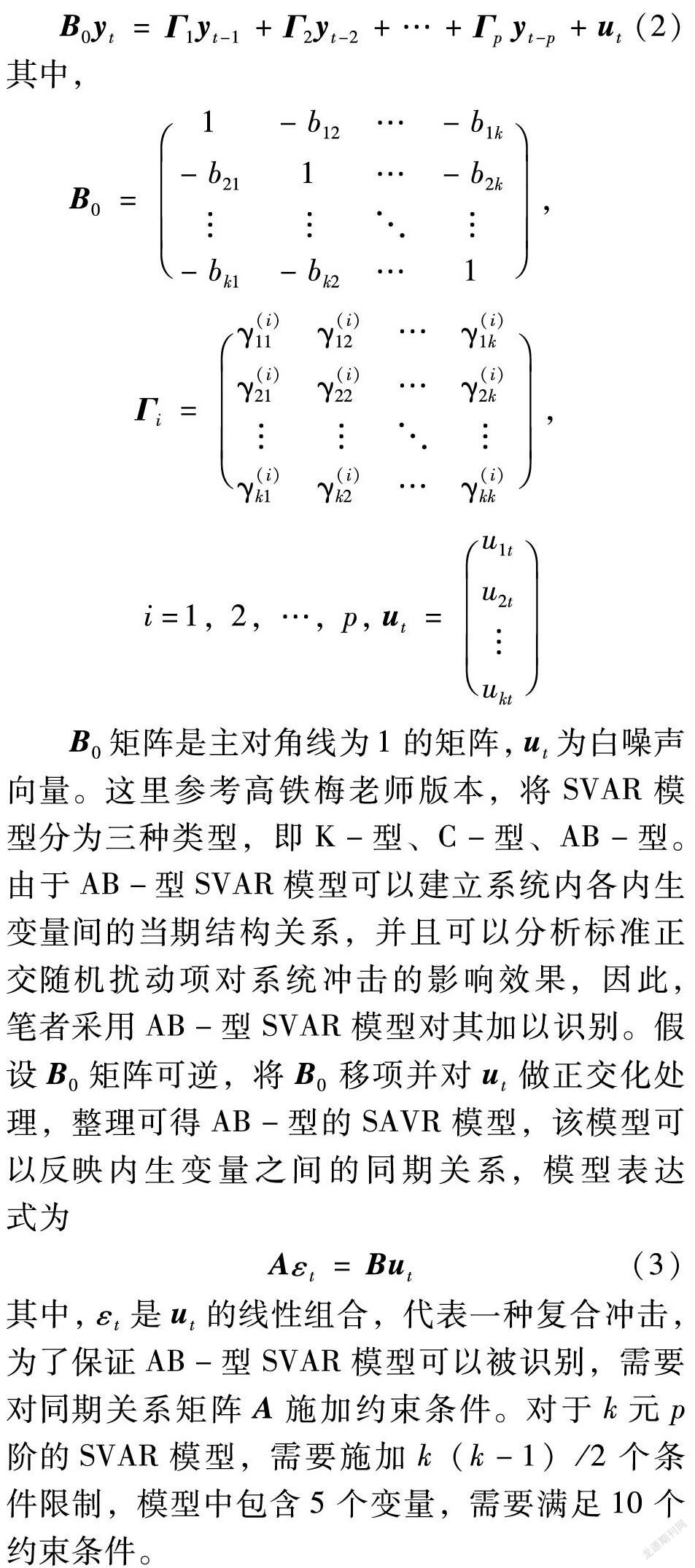

(二)SVAR模型

SVAR模型(结构向量自回归模型),实际是指VAR模型的结构式,它的建立基于经济理论基础,在SVAR模型中包含变量之间的当期相关关系。结构向量自回归模型SVAR(p)的数学表达式如下所示:

B0矩阵是主对角线为1的矩阵,ut为白噪声向量。这里参考高铁梅老师版本,将SVAR模型分为三种类型,即K-型、C-型、AB-型。由于AB-型SVAR模型可以建立系统内各内生变量间的当期结构关系,并且可以分析标准正交随机扰动项对系统冲击的影响效果,因此,笔者采用AB-型SVAR模型对其加以识别。假设B0矩阵可逆,将B0移项并对ut做正交化处理,整理可得AB-型的SAVR模型,该模型可以反映内生变量之间的同期关系,模型表达式为

其中,εt是ut的线性组合,代表一种复合冲击,为了保证AB-型SVAR模型可以被识别,需要对同期关系矩阵A施加约束条件。对于k元p阶的SVAR模型,需要施加k(k-1)/2个条件限制,模型中包含5个变量,需要满足10个约束条件。

四、变量选取与数据处理

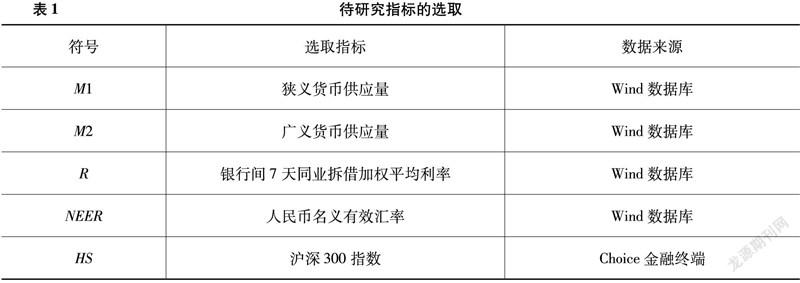

(一)变量选取

本文研究货币政策中介目标与股市波动的相互影响关系,因此,主要从货币政策中介目标、股票市场价格波动两个方面选取变量。本文选取的变量区间均为2005年11月至2020年11月,共计180个月度数据,具体介绍如下:

1.货币政策中介目标变量

(1)货币供应量

本文选取狭义货币供应量M1、广义货币供应量M2作为货币供应量的代理变量。我国现行的货币统计制度根据货币流动性的强弱将货币供应量划分为M0、M1、M2。流通中的现金(M0)是指银行体系以外单位的库存现金和居民手中持有的现金之和,一般用于居民的日常生活,它与股票市场的相互关系很小,这里不作为研究对象。狭义货币供应量(M1)是指M0与活期存款之和,相比M2而言,M1的流动性较强,居民可以随时将其变现并且投资于股票市场,因此本文选取M1作为货币供应量的代理变量之一。广义货币供应量(M2)是指M1与定期存款、储蓄存款之和,由于我国是一个储蓄率很高的国家,而且M2是我国货币当局实施货币政策的主要途径,因此本文选取M2作为货币供应量的代理变量之一。

(2)利率

本文选取银行间7天同业拆借加权平均利率R作为利率的代理变量。作为市场基准利率之一,银行间同业拆借利率既能够准确反映货币的供求情况,还可以通过影响投资者的融资成本,进而改变投资者的投资意愿。

(3)汇率

本文選取人民币名义有效汇率NEER作为汇率的代理变量。随着我国股票市场对外开放程度的加深,外汇市场与股票市场间的关联性也在不断增强,人民币名义有效汇率可以准确反映出外汇市场的资金供求情况。

2.股票市场价格波动变量

本文选取沪深300指数HS作为股票市场价格波动方面的代理变量。沪深300指数具有较为科学的编制方法,并且能够准确反映股票价格的波动状况。

综上,本文选取的指标总结如表1所示。

(二)数据处理

本文选取2005年11月至2020年11月的月度数据,为了消除季节因素的影响,使数据平滑,首先利用CensusX-12季节调节法对所有时间序列数据进行季节调整。同时为消除时间序列数据的“异方差”现象,对各变量的时间序列进行取对数处理,其中m1、m2、r、neer和hs分别表示取对数后的狭义货币供应量(M1)、广义货币供应量(M2)、银行间7天同业拆借加权平均利率(R)、人民币名义有效汇率(NEER)以及沪深300指数(HS)。本文实证过程均通过EViews10软件完成。

五、实证研究

(一)单位根检验

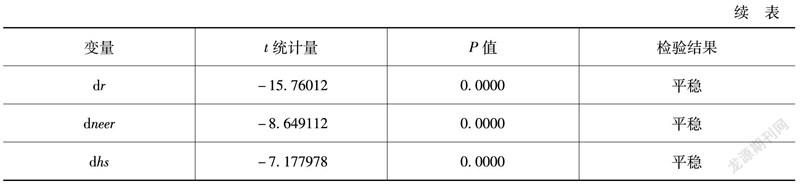

在建立SVAR模型之前需要保证数据的平稳性,而大部分时间序列数据存在非平稳的现象,为了避免“伪回归”问题的出现,在建模前对所有时间序列数据进行单位根检验,常用的单位根检验方法有ADF检验和PP检验。本文采用ADF检验对各时间序列及其一阶差分序列的平稳性进行检验,检验结果如表2所示。

根据表2的ADF检验结果可得,在5%的显著性水平下,m1、neer、hs三者为非平稳序列,m2、r为平稳序列。为构建SVAR模型,对所有变量进行一阶差分。ADF检验后的dm1、dm2、dr、dneer、dhs序列都是平稳的,即对数差分后的各变量均为一阶单整I(1)的时间序列,因此可以使用dm1、dm2、dr、dneer、dhs序列构建SVAR模型。

(二)模型滞后阶数的确定

SVAR模型的滞后阶数是根据相应的VAR模型的滞后阶数确定的,表3为0~8阶VAR模型滞后阶数的检验结果。

根据表3滞后阶数检验的结果,以及AIC和SC最小的准则可得,SVAR模型的最优滞后阶数为0阶或者3阶,本文选择滞后三阶,并且建立SVAR(3)模型。

(三)SVAR模型稳定性检验

为了保证脉冲响应和方差分解的结果有效,需要对SVAR(3)模型进行稳定性检验,图1是对SVAR模型的AR根检验的结果。从图中可以看出,由于AR根均在单位圆内,即构建的SVAR(3)模型是稳定的,可以进行脉冲响应和方差分解。

(四)脉冲响应分析

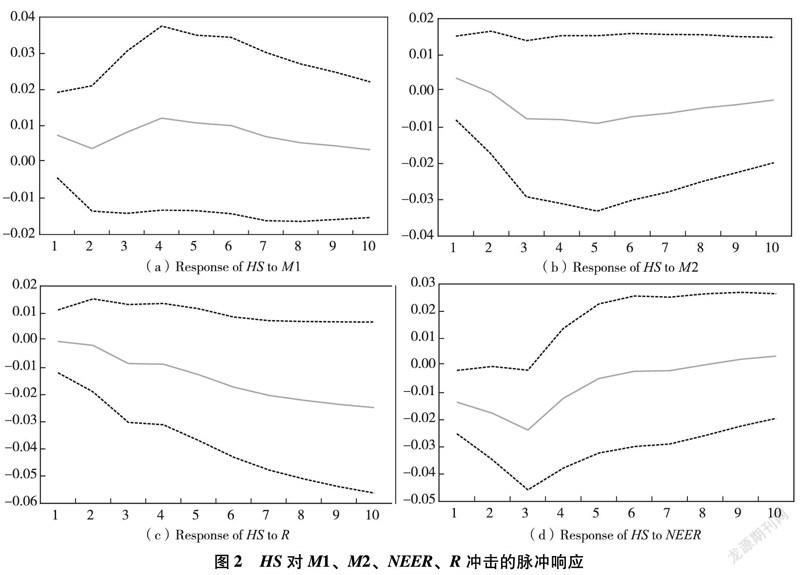

SVAR模型的脉冲响应函数是研究随机扰动项一个标准差的冲击对内生变量的影响情况,即模型中的变量对单位冲击的动态响应。本文为了研究货币政策中介目标与股市波动变量之间的相互影响关系,假设二者之间存在当期相关关系,同时假设中介目标变量对股票市场不具有长期影响作用,对SVAR(3)模型进行脉冲响应分析。由于在研究的过程中变量的排列顺序不同,会导致SVAR模型脉冲响应的结果存在一定的差异,因此,本文按照符合我国现行经济情况的结果对变量进行排序,得到图2研究结果。

首先研究货币政策中介目标对股票市场波动的影响作用,图2(a)、(b)、(c)、(d)是沪深300指数(HS)对一单位狭义货币供应量(M1)、广义货币供应量(M2)、银行间7天同业拆借加权平均利率(R)和人民币名义有效汇率(NEER)冲击的脉冲响应结果。其中横轴表示滞后期数,纵轴表示沪深300指数(HS)的变化,实线表示脉冲响应函数,虚线表示正负两倍标准差偏离带。如图2(a)所示,当给

予狭义货币供应量(M1)一个正的结构标准差冲击后,沪深300指数(HS)立即出现上涨趋势,而且(HS)的脉冲响应均为正值,在第4期时达到正向峰值,并且影响效果随时间的推移逐渐减弱,直到第10

期时影响作用基本消失。如图2(b)所示,当给予广义货币供应量(M2)一个正的结构标准差冲击后,在第1期时HS脉冲响应达到最大,且随着时间的推移正向影响作用不断减弱。货币供应量会对股票价格波动产生影响,而且当央行实施扩张性的货币政策时,股票价格会立即作出反应,这表明我国货币政策信息公告的效应较强。随着资金的不断充足,短期内由于股票数量不变,人们对于股票的需求大于供给,股票价格上涨。比较图2中(a)和(b)可以得出,M1对股票价格的影响程度大于M2,这是由于M1在我国代表的是现金和活期存款,而M2代表的是定期和储蓄存款,因此M1的变动对股市的影响作用要大于M2。

如图2(c)所示,当给予R一个正的结构标准差冲击后,沪深300指数的初始值为0,第1期时HS变为负值,且随着时间的推移,负向影响效果增大。这表明当利率上升时,企业的融资成本增加,在其他条件不变的情况下,企业利润下降,投资者选择将资金存入银行或者购买债券类产品以获取收益,对股票的需求相对降低,进而导致股票价格下降。根据脉冲响应的结果可以得出,股票市场对利率的反应存在时滞,这说明我国货币政策与股票市场间的传导路径并未得到有效的疏通,仍需继续推进利率市场化改革。如图2(d)所示,当给予NEER一个正的结构标准差冲击后,HS的脉冲响应结果先为负值,在第3期时负向响应效果最大,并且这种负向影响随着时间的推移逐渐减弱。可以得出,短期内当人民币汇率上升时,企业的出口需求会降低,在其他条件不变的情况下,企业利润相对减少,从而导致股票价格的下降。

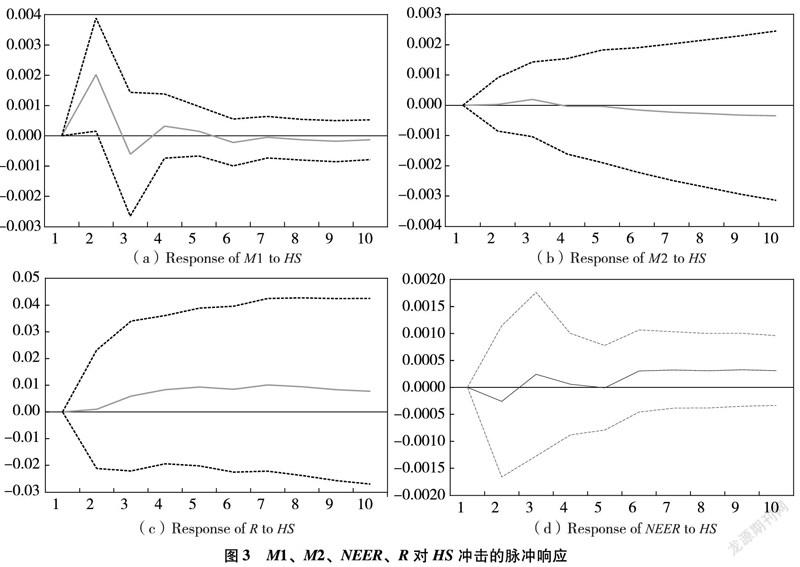

其次,分析股票市场波动对货币政策中介目标的反作用。图3是M1、M2、R和NEER对一单位HS冲击的脉冲响应结果。如图3(a)所示,当给予HS一个正的结构标准差

冲击后,M1的脉冲响应效果先增强,在第2期达到正向最大值,随后正向影响效果逐渐减弱,直至第10期影响效果基本消失。从图3(b)中可以看出,M2对HS冲击的响应效果不显著,当给予HS一单位正的标准差冲击后,M2持续四期表现为正向响应,随后影响作用逐渐减弱。根据上述分析可以得出,我国股票价格的波动会对货币供应量产生一定的影响,这是由于短期内股票价格上升,投资者交易动机和投机动机的货币需求增加,商业银行的贷款量增加,倒逼中央银行增加货币供应量。通过比较M1与M2的脉冲响应结果可得,股票价格上升对M1的影响程度较大,影响周期较长。

如图3(c)所示,沪深300指数对利率R的脉冲响应结果都是正值,在第4期时达到正向峰值,且随着时间的推移,脉冲响应的效果趋于平稳。可以看出短期内,当股票价格上升时,投资者的资金从银行流入股市,倒逼银行提高流动性,使银行间同业拆借业务繁忙,进而导致同业拆借利率上升。从图3(d)可以看出,HS对NEER的脉冲响应效果先为负值,第2期时达到负向最大值,随后脉冲响应的效果逐渐增强,在第3期时变为正值,并且随着时间的推移,正向响应效果逐渐趋于稳定。这是由于股票价格上升将在短期内释放潜在的资产回报,使人民币汇率下降,但从长期来看,随着股票市场与外汇市场间的关联性不断增强,我国股票价格的上升会使国外资本流入,在其他条件不变的情况下,人民币汇率相对升高。

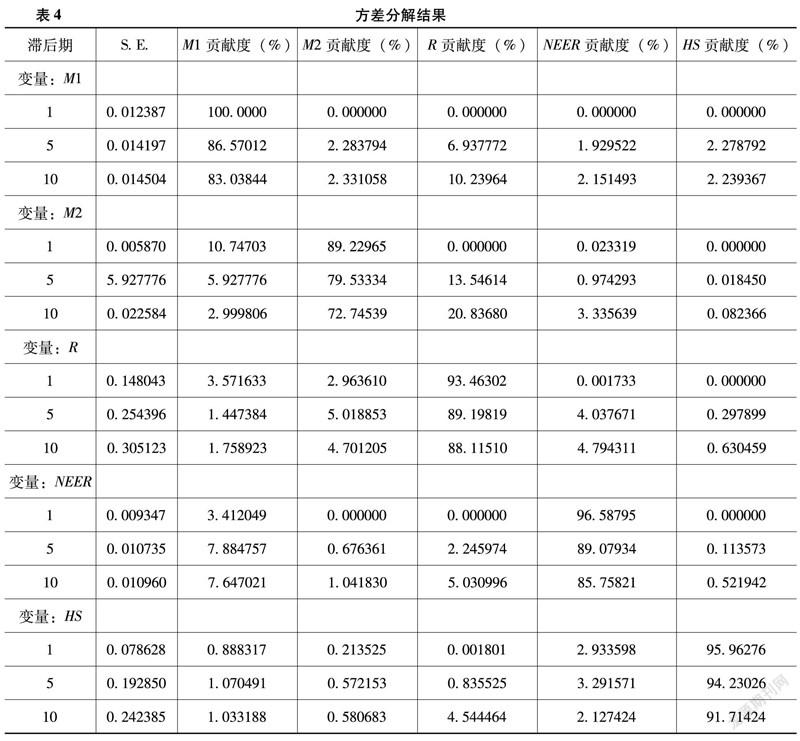

(五)方差分解分析

SVAR模型中的方差分解是指通过分析所有影响内生变量结构冲击的贡献度,从而分析不同冲击对变量解释的重要程度。本文为探究货币政策中介目标与股市波动的相互解释程度进行了方差分解分析,其中每个数值都代表不同時期X的冲击对变量Y变动的贡献度,结果如表4所示。

根据表4方差分解的结果可以得出,在第10期,当以沪深300指数HS为研究对象时,其变动的91.71%可以由其自身解释,银行间7天同业拆借加权平均利率R对HS的解释程度为4.54%,人民币名义有效汇率NEER对其的解释程度为2.13%,狭义货币供应量M1对其的解释程度为1.03%,广义货币供应量M2对其的解释程度为0.58%。可以看出利率和汇率是股市变动最重要的解释变量,其后依次是狭义货币供应量、广义货币供应量。

然而当以M1、M2、R、NEER为研究对象时,沪深300指数HS对它们变动的解释程度依次为2.24%、0.08%、0.63%、0.52%,即HS对狭义货币供应量和利率的解释力度较强,对汇率和广义货币供应量的解释力度较弱。

六、结论与建议

本文选取狭义货币供应量M1、广义货币供应量M2、银行间7天同业拆借加权平均利率R、人民币名义有效汇率NEER作为货币政策中介目标的代理变量,沪深300指数HS作为股票市场代理变量,选取的样本区间为2005年11月到2020年11月。构建施加了短期约束的SVAR模型,通过脉冲响应和方差分解对货币政策中介目标与股票市场波动的互动关系进行了实证研究。结果表明,货币政策中介目标与股票市场存在双向互动关系,但是二者交互影响的显著性不同,中介目标对股票市场的影响作用显著,而股票市场也能在一定程度上对中介目标产生反作用。以不同层次的货币供应量为研究对象时,狭义货币供应量与股票市场的互动关系更密切,这说明股票价格的变动会对投资者的货币需求产生影响,进而改变货币供应的分配格局和货币的流动性。以利率为研究对象时,货币市场利率与股票市场的相互影响关系显著,股票市场对利率冲击的反应程度最大,但是这种反应存在时滞,表明我国货币政策与股票市场之间的传导渠道并未得到有效疏通,仍需继续推进利率市场化改革。以汇率为研究对象时,人民币汇率变动对股票的影响程度较小,这说明我国当前的金融市场尚不完善,汇率的变化难以准确地反映在股票价格波动上。总而言之,无论是数量型中介目标还是价格型中介目标都与股票市场存在一定的关联性,因此央行在进行宏观经济调控时要将两种类型的货币政策工具结合起来使用,并且考虑股票价格波动对货币政策中介目标有效性的影响。基于我国的基本情况和实证结果,提出如下几点建议。

第一,制定和实施货币政策时考虑股票市场状况。股票价格波动在一定程度上会对货币供应量、利率等指标产生冲击,使中介目标的可控性降低,因此我国货币当局在实施货币政策时要充分考虑股票价格波动对其有效性的影响。现阶段,中央银行可以将股票价格指数波动率作为中介目标的参考,同时配合货币政策工具的使用,使股票价格水平与流通中的货币量达到适度均衡的状态。

第二,增强货币市场与资本市场的关联性。根据上述结论可以得出,利率与股票市场存在显著的双向互动关系,然而股票市场对利率变动的反应存在时滞。要想使货币政策的股市传导渠道得到有效疏通,必须充分发挥利率在股票市场中的传导作用,进而提高货币市场与资本市场间的关联性。继续推进利率市场化改革,进一步完善中央银行的利率体系,提高央行对市场利率的调控能力,将市场机制与直接管制有效结合。

第三,完善外汇市场与股票市场间的传导机制。随着金融自由化和经济全球化的发展,外汇市场的作用不断凸显。由于汇率的变动能在一定程度上影响股票市场,因此,必须进一步深化人民币汇率机制改革,完善外汇市场与股票市场间的传导机制。同时要不断加强对国际资本流动的监管,避免当人民币贬值时国内资本出现大量外逃的现象,从而减少人民币汇率频繁波动对我国股票市场的冲击。

参考文献

[1]易纲,王召.货币政策与金融資产价格[J].经济研究,2002(3):13-20,92.

[2]康海斌,王正军.投资者情绪与货币政策对股市波动影响的实证[J].统计与决策,2019,35(13):174-176.

[3]HOMA K E, JAFFEE D M. The supply of money and common stock prices[J]. The Journal of Finance, 1971, 26(5): 1045-1066.

[4]GAL J, GAMBETTI L .The effects of monetary policy on stock market bubbles:Some evidence[J]. American Economic Journal: Macroeconomics, 2015, 7(1):233-257.

[5]BJRNLAND H C, LEITEMO K. Identifying the interdependence between US monetary policy and the stock market[J].Journal of Monetary Economics,2009,56(2):275-282.

[6]KUROV A. What determines the stock markets reaction to monetary policy statements?[J]. Review of Financial Economics, 2012,21(4): 175-187.

[7]肖洋,倪玉娟,方舟.股票价格、实体经济与货币政策研究——基于我国1997—2011年的经验证据[J].经济评论,2012(2):97-104.

[8]邹昆仑.中国财政政策和货币政策的股市效应研究——基于SVAR模型的分析[J].宏观经济研究,2020(12):29-37.

[9]史永东,赵智勇,张立斌.我国货币政策对股票市场影响非对称效应研究[J].投资研究,2014,33(5):50-67.

[10]胡援成,曾超.中国汇率制度的现实选择及调控[J].金融研究,2004(12):59-74.

[11]吴丽华,傅广敏.人民币汇率、短期资本与股票价格互动[J].经济研究,2014,49(11):72-86.

[12]张蕙显.我国股市传导货币政策的效果分析[J].华东经济管理,2009,23(11):73-76.

[13]李戎,钱宗鑫,孙挺.我国货币政策有效性及其与股票市场的交互影响——基于SVAR模型的实证研究[J].经济理论与经济管理,2017(3):48-60.

[14]张琦,徐璋勇.中国股票市场发展对货币政策冲击效应的实证检验[J].中国社会科学院研究生院学报,2007(1):23-29.

[15]BERNANKE B S, GERTLER M. Should central banks respond to movements in asset prices? [J].The American Economic Review, 2001, 91(2): 253-257.

[16]SIMS C A.Macroeconomics and reality[J]. Econometrica,1980,48(1):1-48.