全球海域油气开发形势与展望

常毓文,李宏伟,郜峰,王子健,王作乾

( 中国石油勘探开发研究院)

随着开发技术与装备的进步,海域油气开发成本不断下降,作为全球油气开发战略接替区,海域油气开发得了各大石油公司的重视。截至2021年底,全球海域在产油气田共计2580个,在建油气田189个,日产油气4322万桶油当量。占全球已投产油气田总数24%的海域已投产油气田,贡献了全球累积油气产量的28%;占全球在产油气田总数18%的海域在产油气田,贡献了全球油气产量的30%。进入2022年以来,国际油价屡创新高,为全球海域的油气开发注入了新的生机和活力,欧洲北海、波斯湾、墨西哥湾等海域的油气开发活动重新回暖,深水、超深水资源已成为海域油气产量增长的重要源泉。

本文依据伍德麦肯兹公司油气数据库2125万个数据(样本总数),利用空间分析、时序分析、群集分析以及帕累托分析等数据挖掘技术,分析了当前全球海域的油气资源和开发现状、油气田所处开采阶段以及重点海域油气田建产周期、开采方式、开发成本等,以期为中国的石油公司进行全球海域的油气资源开发提供参考和借鉴。

1 全球海域油气资源及开发现状

1.1 海域油气剩余经济可采储量近80%在浅海,超过一半在中东波斯湾海域

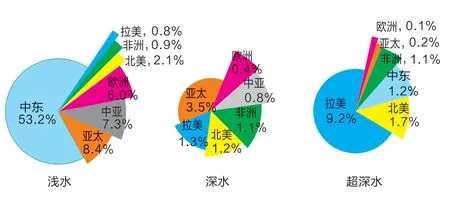

海域蕴藏着全球近1/3(27.5%)的油气剩余经济可采储量(14138.84亿桶油当量)。油气在海域的分布极不均衡,按其分布的水深,接近80%的海域油气剩余经济可采储量分布于浅水海域;按油气分布的资源区海域,中东波斯湾无疑是全球海域油气资源最为丰富的地区,波斯湾聚集了全球海域油气剩余经济可采储量的近55%(见图1)。

图1 海域油气剩余经济可采储量占比与分布

分析油气资源在不同水深的分布可以发现,中东海域的油气剩余经济可采储量主要分布在浅水,中东浅水海域蕴藏着全球海域53.2%的油气剩余经济可采储量,仅有0.2%的全球海域油气剩余经济可采储量分布于中东的超深水海域;亚太海域的油气资源主要分布于浅水,其浅水油气剩余经济可采储量在全球海域油气剩余经济可采储量中占8.4%,亚太海域另有占全球海域3.5%的油气剩余经济可采储量分布在深水区;拉美海域的油气主要分布于超深水,其超深水区的油气剩余经济可采储量在全球海域的占比为9.2%;北美海域的油气在深水和超深水区各占一半,其深水和超深水区的油气剩余经济可采储量在全球海域的占比均为1.2%;非洲海域的油气主要分布于深水,其深水区的油气剩余经济可采储量在全球海域的占比为1.1%(见图2)。

图2 海域各资源区浅水、深水、超深水油气剩余经济可采储量在全部海域总量中的占比

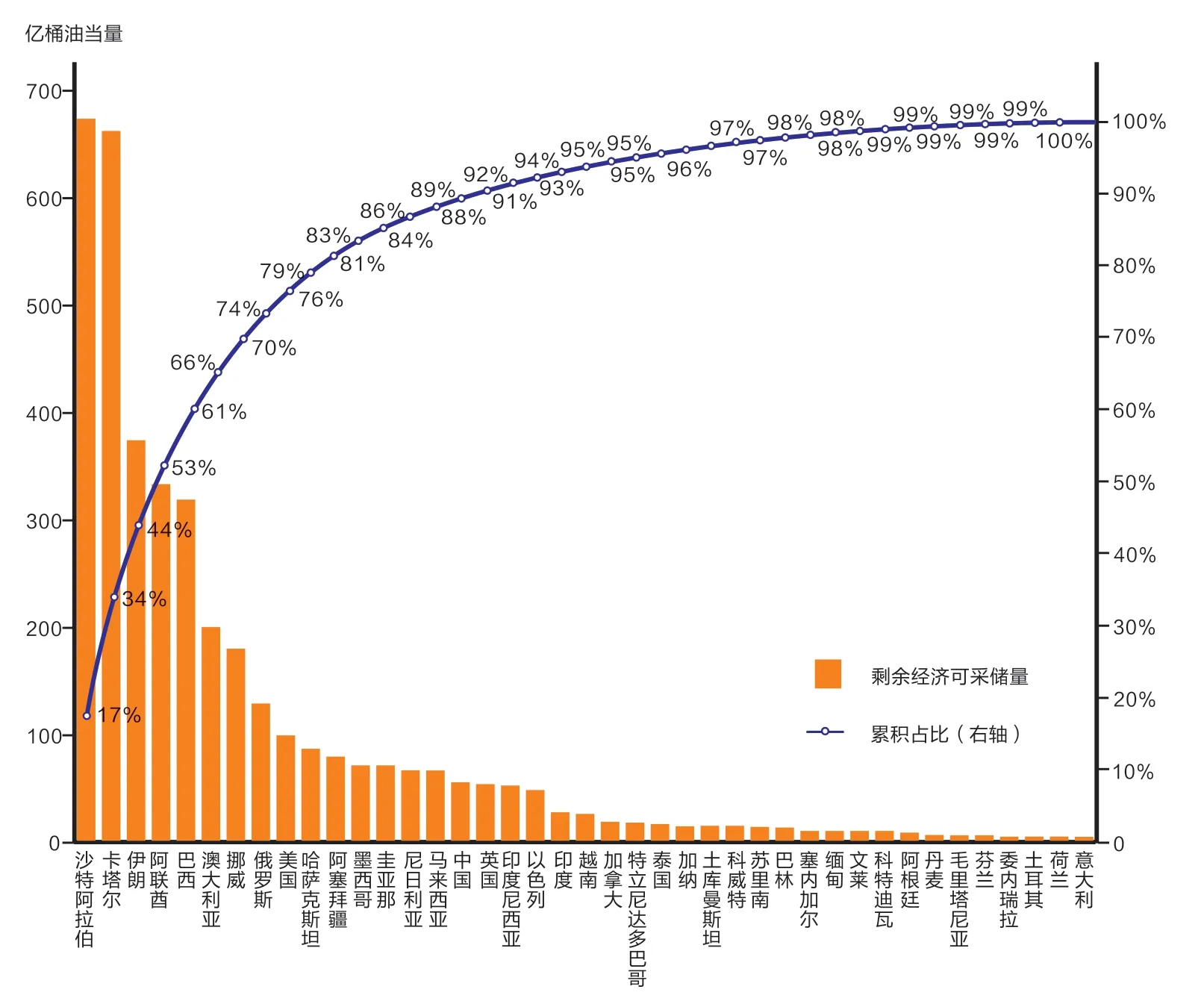

通过对全球82个海域资源国剩余油气经济可采储量的帕累托分析发现,中东海域的剩余油气资源主要分布于沙特阿拉伯、卡塔尔、伊朗、阿联酋四大资源国,这4个国家的海域油气剩余经济可采储量在全球各资源国中排名前4位,在全球海域剩余油气经济可采储量的占比达到53%;拉美海域的剩余油气资源主要集中在巴西东部海域,但巴西东部海域的油气剩余经济可采储量仅占全球海域剩余油气经济可采储量的8%;亚太海域剩余油气资源主要分布在澳大利亚海域(5%);欧洲海域的剩余油气资源主要分布在挪威(4%);中亚海域的剩余油气资源主要分布在俄罗斯(4%);北美海域的剩余油气资源主要分布在美国墨西哥湾(2%)(见图3)。

图3 全球各海域资源国油气剩余经济可采储量排名与累计占比

1.2 海域油气产量主要来自浅水油气田的贡献

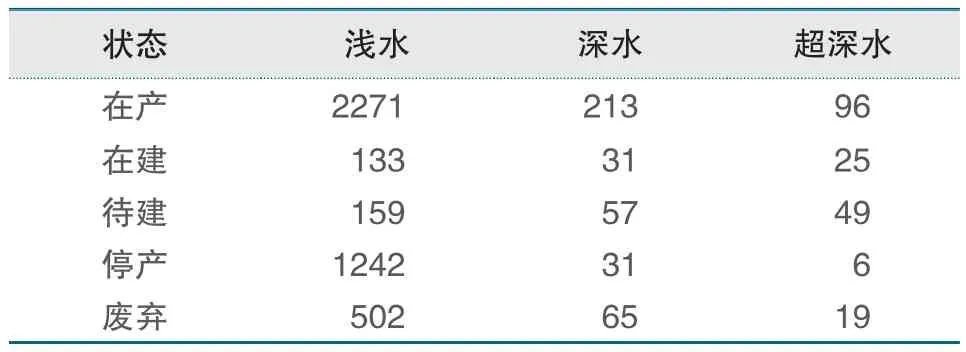

现阶段,全球浅水海域在产油气田数量多达2271个,在海域全部在产油气田数量中的占比高达88%;与浅水相比,深水与超深水的在产油气田数量合计仅309个,在海域全部在产油气田数量中的占比仅为12%(见表1)。

表1 全球海域不同水深的在产、在建、待建产油气田数量 单位:个

当前,全球浅水海域年产油气3378.9万桶油当量,占海域全部年油气产量的80.2%;与浅水相比,深水与超深水的在产油气田年产量合计仅为831.9万桶油当量,在海域全部油气田年产量中的占比为19.6%(见表2)。

表2 全球海域不同水深的在产、在建、待建产油气田产量 单位:万桶/日

1.3 海域油气在产油气田多数处于二次采油阶段

分布于浅海海域的在产油气田,多数是开采历史已久的老油气田,因产层亏空,开采能量不足,现阶段需要依靠注水、注气等开采方式来提高油气田的采收率。统计表明,全球海域在产油气田中,有66.6%处于二次采油阶段,另有27.1%处于一次采油阶段,仅有6.3%处于三次采油阶段。

不同海域油气田所处的开采阶段存在较大差异。欧洲北海一带进入二次采油阶段的在产油气田数量占比较高,在全球海域在产油气田中占比达23.6%,其中浅水海域进入二次采油阶段油气田占比为23.2%;其次是亚太海域,该地区海域进入二次采油阶段的在产油气田在全球海域在产油气田中数量占比为15.0%,其中浅水海域进入二次采油阶段油气田占比为14.1%(见表3)。

表3 全球海域不同开采阶段的油气田数量占比

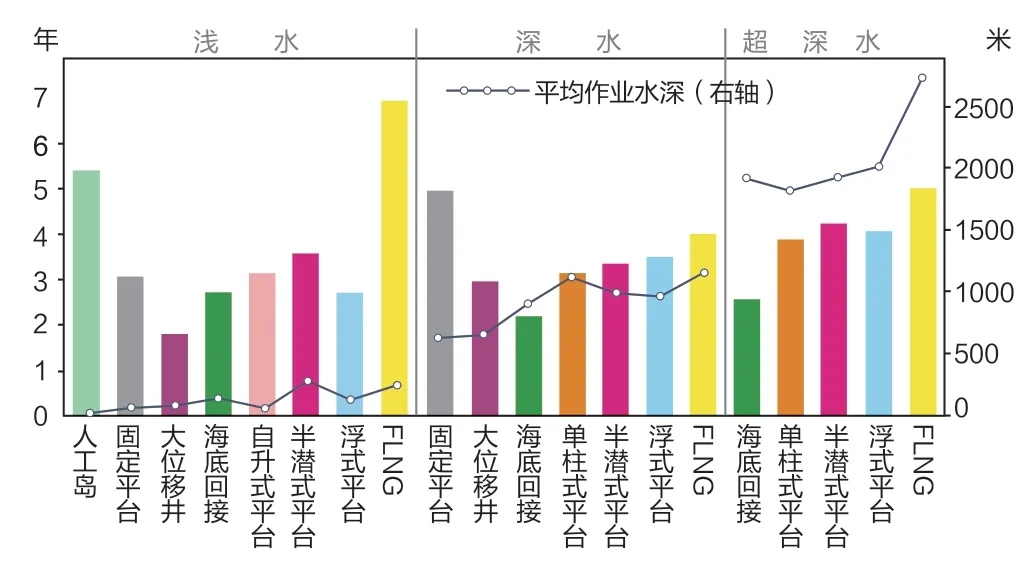

1.4 海域油气田建产周期受油气田类型、水深、开采方式影响较大

建产周期是指从取得油气田开发投资许可之日起,到正式投产之日止的时间。海上油气田的建产周期受油气田类型、水深及开采方式等因素影响,往往存在一定规律的变化。

最初浅水海域的油气田开发多数采用人工岛或固定平台方式开采,油气田建产周期长达5年以上,如果仅采用在岸上钻大位移井的方式开采,则油气田的建产周期随水深增加从2年左右可拉长到3年左右。随着海域油气田开发逐步向深水和超深水领域拓展,深水、超深水油气田的开发不再采用人工岛,固定平台也较少使用,更多的是采用单柱平台、浮式平台或半潜式平台方式开采,油气田建产周期从浅水到深水、超深水可以缩短到平均3~4年。随着深水油气田开采技术与装备的进步,不论是深水、超深水还是浅水,都普遍采用海底井口回接方式开采油气田,油气田建产周期可以进一步缩短到2~2.5年。海域的气田和凝析气田一般要用FLNG(浮式液化天然气生产和储卸装置)海面漂浮装备将天然气压缩后存储其中,建产周期延长到4~7年(见图4)。总体来看,采用海底井口回接方式开采的海域油气田建产周期最短,因此得到了越来越广泛的推广与普及,从浅水到深水以及超深水,几乎都能见到海底井口回接开采方式被广泛地应用。

图4 浅水、深水、超深水海域不同采油方式的油气田平均建产周期

1.5 深水、超深水油气开发实际成本明显低于浅水油气开发成本

受油气田所处海域的地理环境、地质条件、开采方式、建产周期、采油工程技术装备条件等诸多因素影响,不同海域的油气开发成本变化较大。近年来,海域油气特别是深水油气生产成本大幅下降。主要原因包括:一是项目优化,例如优化井数、采用分阶段开发、优化生产方式等;二是提升效率,例如墨西哥湾、巴西、安哥拉、尼日利亚等海域的钻井效率提高了30%~40%;三是降低作业费用,例如低油价导致的钻机日费、水下生产设施费用、供应链成本等大幅下降;四是实施标准化管理,提高了项目执行水平。

总体上看,全球海域油气开发成本一般在每桶60~100美元,平均开发成本在每桶80美元左右。一个值得思考的现象是,浅水海域的油气开发成本在全部海域中是最高的,平均每桶达104美元左右,而深水、超深水海域的油气开发成本反而更低,平均每桶的开发成本在60~70美元。通过数据挖掘不难找到问题产生的原因。海域油气田的开发、开采始于浅水,且大量开发作业集中于浅水海域,最初浅水油气田的开采需要建设大量的固定式平台、人工岛,岛上还要钻大位移井,完成这些工程的投资很容易将油气开发成本推高到每桶100美元以上。从1996年开始,深水、超深水油气田采用了能够实现降本增效的海底水下井口回接采油方式,海域桶油开发成本普遍降到了每桶80美元以下。不论是深水海域还是超深水海域,广泛采用海底水下井口回接方式开采的油气田,桶油平均开发成本基本上能够控制在65~70美元(见图5)。近年来,浅水油气开发也逐渐开始广泛采用了能够降低成本的海底水下井口回接方式进行油气田的开采,但对于高温高压的气田、凝析气田的开采,则广泛使用漂浮于海面的FLNG技术装备。

图5 近年来全球浅水、深水、超深水海域油气田实际开发成本

2 全球海域油气开发形势

近两年,受地缘政治事件和突发疫情以及国际油价大跌等影响,全球海域油气产量震荡下滑,但随着国际油价的反弹和不断攀升,油气开发投资以及新投产油气田数量将迎来增长。预期海域新投产油气田数量和海域油气产量将逐步回暖,2022年以后或将重拾上升态势;海域油气开发活动由浅水向深水和超深水海域的拓展力度将不断加大,深水和超深水海域的油气开发和建产活动正在升温。

2.1 深水和超深水海域油气产量占比增长,海域油气产量将重回升势

2012年以来,随着国际油价从高位下跌,全球海域尤其是浅水新投产油气田的数量大幅减少,海域油气产量呈震荡下滑态势。2017年,因委内瑞拉、伊朗受到制裁的影响,海域油气产量一度出现暂时反弹;2020年以来,因受新冠肺炎疫情影响,全球原油需求疲软,海域油气产量再创近年来的新低。

重新梳理近10年来全球海域油气产量与新投产油气田数量变化,可以发现,全球海域新投产油气田数量变化的拐点大致出现在2014年下半年,正是国际油价大幅下跌之时。2005-2012年,随着海域新投产油气田数量不断增长,海域油气产量在波动中不断上升;2012-2020年,随着浅水新投产油气田数量逐年减少,海域原油产量开始震荡下行(见图6)。实际上,全球海域新投产油气田数量减少主要来自浅水海域,深水和超深水海域新投产油气田数量不仅没有减少,反而还略有增加。因此,海域油气产量的变化主要是浅水海域油气产量的减少,深水和超深水海域的油气产量在全球新增油气产量中的占比是增长的,甚至在2018-2019年出现了连续高增长。未来,随着深水油气田投产数量的重新回暖,预期海域油气产量将逐步增长,2022年以后或将重拾上升态势。

图6 全球海域油气产量与新投产油气田数量变化

2.2 2021年海域油气开发加速,新投产油气田数量与产量齐增

2021年受油价回暖、新油气田建产以及最终投资决定(FID)项目投产影响,海域油气开发重回升势,主要表现在海域新投产油气田的数量与产量齐增。

2021年,全球海域新投产油气田32个,在当年全球新投产油气田中的占比从2020年的31%大幅上升至2021年的60%(见图7);全球海域新投产油气田日产油气45万桶油当量,在全球新投产油气田中的产量占比从2020年的57%上升至62%(见图8)。油气产量主要来自墨西哥湾、几内亚湾以及挪威海域。海域新投产油气田的数量与产量双双增长,反映了2021年海域油气开发正在升温。

图7 近年来海域新投产油气田在全球的数量占比

图8 近年来海域新投产油气田在全球的产量占比

2.3 海域油气开发活动由浅水向深水和超深水不断拓展

一方面,全球新投产油气田水深在不断加大,另一方面,浅水海域采油平台数量在减少的同时,深水尤其是超深水海域采油平台数量在增长。这表明,海域油气开发活动由浅水向深水和超深水海域的拓展力度在不断加大,深水和超深水海域的油气开发活动正在升温(见图9)。

图9 近年来海域新投产油气田的数量与所处水深变化

尽管全球浅水海域的油气田投产数量逐年萎缩,但由于深水和超深水勘探开发技术、工程技术与装备能力日趋成熟,开发成本大幅下降(见图5),北美、西非海域的深水和超深水油气田开发和建产活动持续升温。

海域采油平台数量的变化,可以更好地反映海域油气开发活动的变化趋势。浅水海域的采油平台的数量大致在2014年前后出现了明显拐点,2014年以前浅水海域的采油平台数量总体上是逐年增长的,2014年以后开始大幅减少,与此同时,深水尤其是超深水海域的采油平台数量在2014之后依然保持增长势头(见图10)。这主要是因为,随着国际油价复苏,国际石油公司(例如壳牌、bp)和一些国家石油公司(例如巴西国家石油公司)纷纷将深水、超深水海域的大油气田作为重点油气资产,并投入开发建产。

图10 近年来海域浅水、深水、超深水采油平台类型与数量变化

在北美海域,壳牌、bp、墨菲等石油公司在墨西哥湾水深超过1000米的深水区开展油气开发作业的油气田达13个,其中3个深水油气田已于2021年投产,还有10个深水油气田正在建产,预计将于2022年陆续投产;在南美海域,巴西国家石油公司在巴西东部海域水深超过1500米的超深水区开展油气开发作业的油气田达11个,其中4个超深水油气田已于2021年投产,还有7个超深水油气田正在建产,预计将从2022年起陆续投产;在西非海域,bp、图洛、埃尼等石油公司在几内亚湾及其西部水深超过1000米的深水和超深水区开展油气开发作业的油气田达6个,目前这6个深水油气田正在建产,预计将从2023年起陆续投产(见图11)。

图11 2021-2022年全球重点海域在建油气田及其作业者和作业水深

2.4 海域油气实际开发成本与保本价格均降至历史最低水平

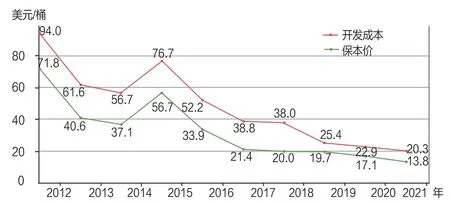

油气实际开发成本(Real development cost per oil equivalent)是指油气田从有产量开始至今发生的资本成本、操作成本、弃置费之和除以至今的累计产量。海域油气开采的平均成本通常在32美元/桶左右,但由于深水、超深水油气田开发中引入了更先进的海底水下井口回接、浮式生产平台、集成化作业等海洋技术装备,极大缩短了深水、超深水油气田的建产周期和开发成本,海域的实际开发成本已由10年前的平均83.1美元/桶下降至目前的平均20.7美元/桶。与海域油气开发成本变化亦步亦趋的是,海域的油气保本价(Breakeven oil price)也随之不断下调。保本价格也叫盈亏平衡价格,是在当前的折现率下,随着油价的下调,油气资产的净现值为零时的油价,也就是说,油气资产的保本价和开发成本越低于当前或今后的油价,油气资产就越有利可图。10年前海域的油气保本价高达71.8美元/桶,目前已大幅降至13.8美元/桶(见图12)。海域的油气开发成本与油气保本价双双处于历史低位。

图12 近10年来全球海域平均开发成本与保本价变化

较低的油气开发成本以及较短的建产周期,对于快速收回成本更为有利。从各大海域实际油气开发成本统计分析来看,除欧洲海域的桶油开发成本高达42美元/桶外,其他海域的油气开发成本普遍低于海域的平均开发成本32美元/桶,北美、亚太海域油气开发成本降到平均每桶23~24美元;南美和非洲深水、超深水油气田的开发成本降至平均每桶27~30美元;中亚俄罗斯海域与中东波斯湾海域的油气开发成本最低,平均在每桶15~17美元。显然,中东波斯湾海域以及中亚滨里海海域的油气资产对于海外油气开发选区更具吸引力(见图13)。

图13 全球各资源区海域实际开发成本

3 全球海域油气开发形势展望

3.1 未来5年全球海域的开发钻井投资将带动海域油气产量迎来新的增长

油气田从建产到投产、达产主要依靠逐步增加开发井数量来带动油气产量的增长,因此,今后开发钻井投资的变化对未来油气产量的增长将产生一定的影响。按照全球海域的油气开发钻井投资计划,全球海域开发钻井投资将从2021年的281亿美元逐年增长,2026年将达到540亿美元。但随着全球能源转型的加速,2027年以后全球海域油气开发钻井投资的增速将逐年放缓,从2023年的18%降到2025年以后的4%~6%。全球海域油气开发投资增速变化的拐点出现在2027-2028年,预计将影响2028年以后全球海域的油气产量,2028年全球海域油气产量将呈现先升后降的趋势(见图14)。

图14 全球海域开发钻井投资与油气产量预测

3.2 海域油气开发的景气度有望进一步提升,优质海域油气资产将受到更多青睐

近年来,随着技术与装备的进步,海域油气项目的建产周期被合理压缩,开发成本普遍降低,在高油价背景下,国际大石油公司新一轮战略性投资将更多地由陆上转向海域。

群集分析是一项高效评价优选资产的数据分析技术,其方法原理是将具有相近经济指标的资产归入同一群集,成为同一资产组合,不同群集之间资产的经济指标存在明显差异。基于大数据分析平台的群集分析技术,可以从多个维度对油气资产进行综合评价与快速优选,按剩余经济可采储量(Commercial recoverable remaining reserves)、税后净现值(ATNPV)、保本价(Breakeven oil price)、实际开发成本(Real cost)以及内部收益率(IRR)等经济指标,自动将全球5804个在产、在建海域油气资产分为若干个资产组合,每个资产组合内部的油气资产都具有相近的经济指标。群集分析结果显示(见图15),橙色群集2中的油气资产组合均由低成本、低保本价、高收益率、高净现值的优质海域油气资产所组成。据此,各大海域的优质油气资产一目了然。浅水海域的油气项目首选中东海域,其次是中亚滨里海海域;深水海域的油气项目首选北美的墨西哥湾海域,其次是非洲海域;超深水海域的油气项目首选墨西哥湾海域,其次是拉美的巴西东部海域。

图15 全球各大海域浅水、深水、超深水优质油气资产(橙色部分)群集

3.3 抓住西方石油公司退出的机会,适时介入俄罗斯油气业务

机遇来自外部环境的变化。近一段时期以来,中亚地缘政治动荡,部分西方石油公司宣布退出俄罗斯油气业务,这为其他公司介入该区油气业务提供了机会。

自乌克兰危机爆发以来,已有8家西方石油公司宣布暂停或退出俄罗斯油气资产。西班牙雷普索尔公司(Repsol)已完全退出俄罗斯油气资产,已向俄罗斯天然气工业股份公司(Gazprom)出售资产;奥地利OMV集团不再新签俄罗斯油气资产,并将重新评估北溪-2天然气管道项目;埃尼宣布退出南溪(South Stream)管道项目;道达尔能源公司表示不再投资俄罗斯新的油气项目;埃克森美孚将停止在萨哈林-1项目的运营,不再在俄罗斯进行新的投资;壳牌决定退出与俄罗斯天然气工业股份公司及相关实体的合资企业,停止参与北溪-2项目;挪威艾奎诺公司(Equinor)决定停止对俄罗斯的新投资并退出俄罗斯的合资企业;bp公司退出其在俄罗斯石油公司(Rosneft)东西伯利亚Taas-Yuryakh石油项目19.75%的股权,此外还将退出在俄罗斯Yermak Neftegaz公司49%的股份以及Kharampur项目49%的权益。

不论是滨里海地区的油气资产,还是东萨哈林、亚马尔、北极2的LNG项目,都曾是以往国际大石油公司竞相收购的优质油气资产,尤其是bp此前拥有49%权益的Kharampur油田,该油田未来产量具有翻一番的潜力。建议中国石油公司抓住西方石油公司退出的机会,通过股权并购等方式适时介入俄罗斯的油气业务。