《区域全面经济伙伴关系协定》成员国油气资源与炼油业现状及展望

余功铭,王轶君

( 中国石油集团经济技术研究院)

《区域全面经济伙伴关系协定》(Regional Comprehensive Economic Partnership,RCEP)是2012年东盟发起,由中国、日本、韩国、澳大利亚、新西兰和东盟10国(印度尼西亚、马来西亚、菲律宾、新加坡、泰国、文莱、越南、老挝、缅甸、柬埔寨)共15个成员国签署的协定。2022年1月1日,RCEP正式生效。首批生效的国家包括文莱、柬埔寨、老挝、新加坡、泰国、越南东盟6国和中国、日本、新西兰、澳大利亚;2月1日,RCEP对韩国生效;3月18日,对马来西亚生效。RCEP生效标志着当前世界上人口最多、经贸规模最大、最具发展潜力的自由贸易区正式启航。

RCEP区域(不包括中国,下文同)不仅油气资源较为丰富,在全球油气消费中也占有重要地位。RCEP区域油气资源主要分布在东盟地区及大洋洲地区。其中,东盟地区油气资源国主要分布在印度尼西亚、马来西亚、越南等国家,大洋洲地区(本文指澳大利亚和新西兰)油气资源主要在澳大利亚。

1 东盟地区油气资源状况

1.1 油气资源量及分布

1.1.1 油气资源主要分布于海上

东盟地区已发现油气资源主要位于南海及印度尼西亚周边海域,少部分位于苏门答腊岛陆上。2020年,东盟地区石油储量为18.2亿吨,占亚太地区石油储量的28.2%,占全球石油储量的0.7%。石油储量主要位于马来西亚(6.2亿吨)、越南(6.0亿吨)和印度尼西亚(3.4亿吨),3国合计占东盟地区石油储量的80.8%(见表1)。

表1 2010-2020年东盟地区分国家石油储量 单位:亿吨

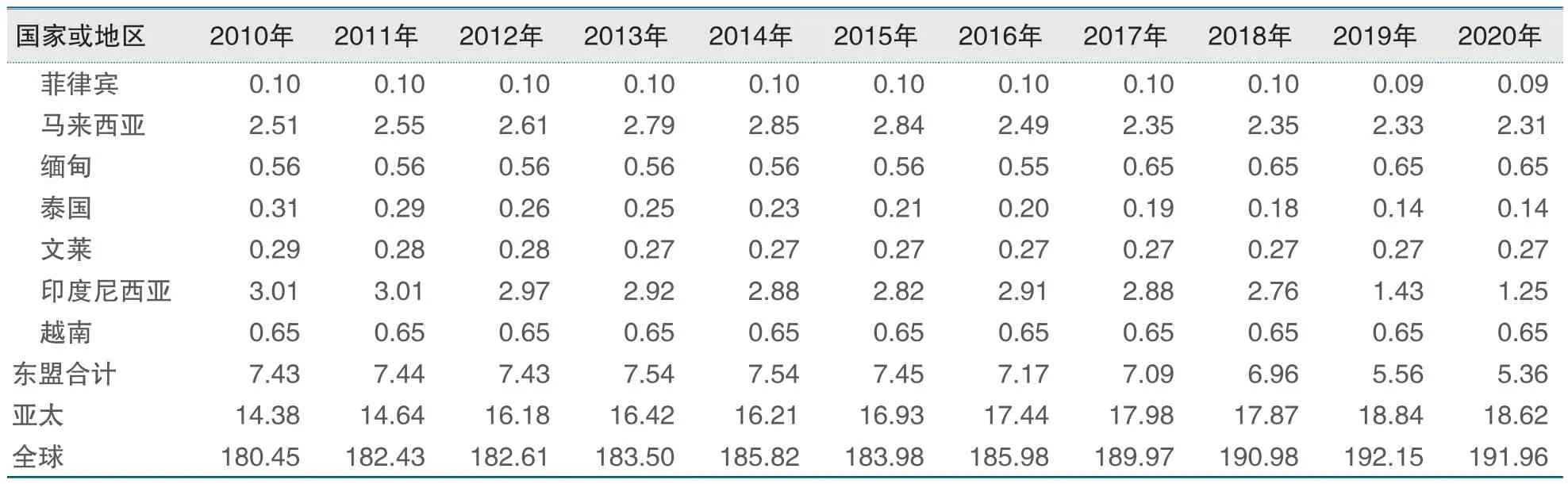

2020年,东盟地区天然气储量为5.36万亿立方米,占亚太地区天然气储量的28.8%,占全球天然气储量的2.8%。该地区天然气储量主要位于马来西亚(2.31万亿立方米)、印度尼西亚(1.25万亿立方米)和缅甸(6500亿立方米),3国合计占东盟地区天然气储量的78.5%(见表2)。目前,老挝和新加坡没有探明油气储量,柬埔寨仅有少量石油探明储量。

表2 2010-2020年东盟分国家天然气储量 单位:万亿立方米

1.1.2 待发现油气资源丰富,勘探潜力大

据中国石油勘探开发研究院和睿咨得能源咨询公司的评价数据,东盟地区石油与天然气待发现资源集中分布在印度尼西亚、越南和马来西亚等国家[1];老挝和新加坡待发现油气资源缺乏数据,柬埔寨仅有少量待发现天然气资源。

2020年该地区待发现石油可采资源量为36.0亿吨,占亚太地区的66.5%,占全球的2.3%。其中,越南、印度尼西亚和马来西亚待发现石油可采资源量分别为12.7亿吨、10.9亿吨和3.6亿吨,3国合计占东盟地区待发现石油可采资源量的75.4%。该地区待发现天然气可采资源量为2.78万亿立方米,占亚太地区的40.1%,占全球的1.2%。其中,印度尼西亚、马来西亚和越南待发现天然气可采资源量分别为1.37万亿立方米、0.37万亿立方米和0.33万亿立方米,3国合计占东盟待发现天然气可采资源量的74.3%(见表3)。

表3 2020年东盟地区分国家待发现石油天然气可采资源量

1.1.3 新增油气探明储量少,储量接替率低于1.0

2010-2021年,东盟地区共获得438个油气发现,新增石油探明储量34.12亿桶,新增天然气探明储量2.04万亿立方米;年均新增探明石油储量2.84亿桶,年均新增天然气探明储量1697亿立方米(见图1、图2)。近10年该地区新增石油探明储量不到待发现可采资源量的12%,新增石油探明储量少。考虑到老油气田的储量增长,石油储量接替率为0.92,天然气储量接替率为0.86;油气新发现主要位于马来西亚、印度尼西亚和越南等国[2]。

图1 2010-2021年东盟地区新增石油探明储量

图2 2010-2021年东盟地区新增天然气探明储量

1.2 油气生产

1.2.1 石油产量不高

2021年,东盟地区石油产量为8734万吨,占亚太地区石油产量的25.6%,占全球石油产量的2.1%。印度尼西亚、马来西亚和越南是该地区的主要石油生产国,2021年石油产量分别为3275万吨、2845万吨和1121万吨,合计占东盟地区石油产量的82.9%。柬埔寨、老挝以及新加坡不生产石油。近年来,东盟地区石油产量呈稳中略降态势(见表4)。

表4 2010-2021年东盟地区分国家石油产量 单位:万吨

1.2.2 天然气产量相对较高

按油当量计算,东盟地区天然气产量高于石油。2021年,东盟地区天然气产量为2049亿立方米,占亚太地区天然气产量的30.5%,占全球天然气产量的4.9%。马来西亚、印度尼西亚和泰国是该地区主要的天然气生产国,2021年天然气产量分别为689亿立方米、580亿立方米和340亿立方米,3国合计占东盟地区天然气产量的78.5%。柬埔寨、老挝以及新加坡不生产天然气。近年来,东盟地区天然气产量呈小幅下降态势[3](见表5)。

表5 2010-2021年东盟地区分国家天然气产量 单位:亿立方米

1.3 油气对外合作

东盟地区油气上游领域对外合作历史悠久。尤其是印度尼西亚,作为全球第一个推出产品分成合作模式的国家,其长期稳定的投资环境吸引了众多外国石油公司参与投资,以欧美公司为主的西方公司早在20世纪70年代以前就进入该国,发现了80%的石油储量。

东盟地区油气工业主要由外国公司主导。目前在东盟油气资源国上游领域开展合作的外国公司包括国际石油公司和国家石油公司,它们在多个国家都占有较高份额的油气储量[3]。其中,外国公司在缅甸占有的石油和天然气储量分别高达61%和82%。外国公司在东盟地区的天然气生产中也占据重要地位,其中泰国、缅甸以及文莱等国家一半以上的天然气产量来自外国公司(见表6)。

表6 2021年外国公司在东盟国家油气上游领域合作概况

国际石油公司在部分资源国上游领域独占鳌头。在东盟地区油气合作中参与程度较高的国际石油公司主要是雪佛龙、壳牌和埃克森美孚,其次为bp和道达尔能源。2021年,在石油领域,国际石油公司在文莱、印度尼西亚、菲律宾和马来西亚等国占有的储量份额均超过30%,其中在文莱的占比高达51%以上;在文莱和马来西亚占有的产量份额较高,在30%左右。在天然气领域,国际石油公司在文莱、菲律宾、越南和泰国占有的储量份额均超过30%,其中在文莱的占比高达59%;国际石油公司在文莱、泰国占有的产量份额较高,分别为58%和44%。由于印度尼西亚国家石油公司对本国到期区块拥有优先购买权,近年国际石油公司在该国油气上游领域的地位有所下降,但油气储量份额仍分别超过33%和23%,油气产量份额则分别超过12%和15%。

国家石油公司也是东盟地区油气上游领域重要的外资参与者。在东盟地区开展油气合作的国家石油公司主要来自亚洲地区,包括泰国国家石油公司勘探和生产分公司(PTTEP)、马来西亚国家石油公司(Petronas)、韩国国家油气公司(KNOC)、印度国家石油公司(ONGC)以及中国海油(CNOOC)等。其中,作为区内表现活跃的国家石油公司之一,泰国国家石油公司勘探和生产分公司主要在缅甸和马来西亚开展作业,其在缅甸占有的天然气储量和产量份额分别是23%和29%。来自亚洲地区以外的国家石油公司主要有俄罗斯天然气工业股份公司(Gazprom)、西班牙雷普索尔(Repsol)公司、俄罗斯石油公司(Rosneft)、奥地利石油天然气集团(OMV)等。其中,俄罗斯天然气工业股份公司在越南占有的天然气储量和产量份额分别为6%和11%,雷普索尔在印度尼西亚占有的天然气产量份额为5%。

2 大洋洲地区油气资源状况

2.1 油气资源量及分布

大洋洲地区已发现油气资源主要位于澳大利亚西北部海域[2],少部分位于澳大利亚中东部陆上。2020年,澳大利亚和新西兰石油储量分别为4.4亿吨和0.1亿吨,合计石油储量占亚太地区石油储量的6.9%,占全球石油储量的0.2%;大洋洲地区天然气储量为2.44万亿立方米,占亚太地区天然气储量的13.1%,占全球天然气储量的1.3%。其中,澳大利亚和新西兰天然气储量分别为2.39万亿立方米和550亿立方米[4]。

待发现油气资源丰富,主要分布于澳大利亚。据中国石油勘探开发研究院和睿咨得能源公司的数据,大洋洲地区待发现石油可采资源量为10.1亿吨,占亚太地区的18.6%,占全球的0.6%,主要分布在澳大利亚,该国待发现石油可采资源量高达10亿吨。大洋洲地区待发现天然气可采资源量为1.93万亿立方米,占亚太地区的27.8%,占全球的0.9%,几乎都来自澳大利亚[1]。

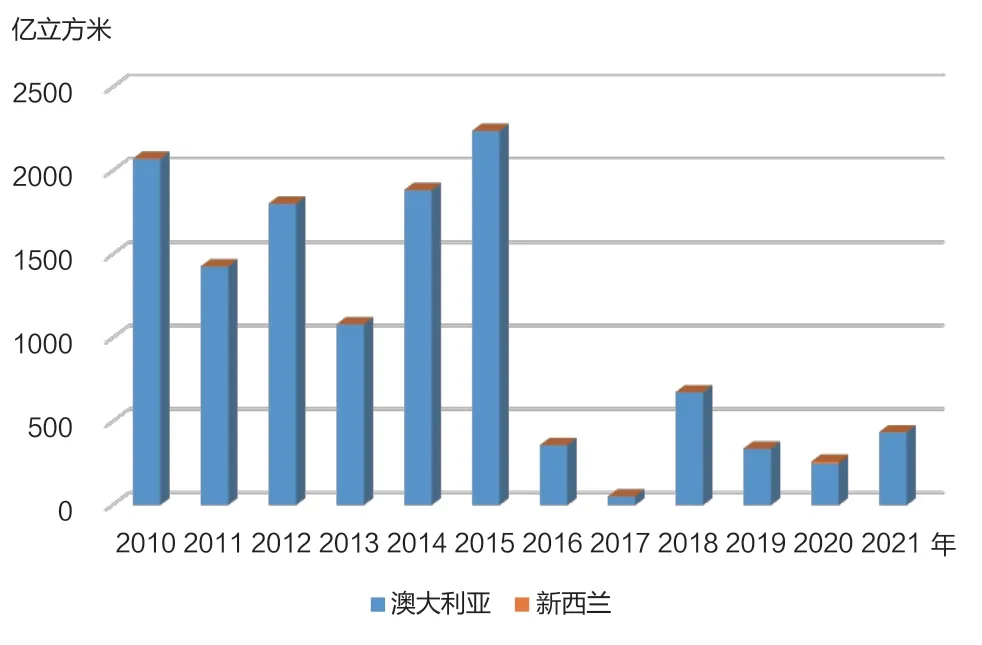

新增油气探明储量多,储量接替率高于1.0。2010-2021年,大洋洲地区共获得326个油气发现,新增石油探明储量6.47亿桶,新增天然气探明储量1.26万亿立方米,新发现主要位于澳大利亚;石油年均新增探明储量0.54亿桶,天然气年均新增探明储量1026亿立方米,居全球新发现规模的较高水平[2](见图3、图4);石油储量接替率为2.10,天然气储量接替率为1.02。

图3 2010-2021年大洋洲地区新增石油探明储量

图4 2010-2021年大洋洲地区新增天然气探明储量

2.2 油气生产

石油产量较低。2021年,大洋洲地区石油产量为1604万吨,占亚太地区石油产量的4.7%,占全球石油产量的0.4%,产量主要来自澳大利亚。近3年来,大洋洲地区石油产量呈下降态势[5],主要原因在于澳大利亚老油气田产量递减(见表7)。

表7 2010-2021年大洋洲地区石油产量 单位:万吨

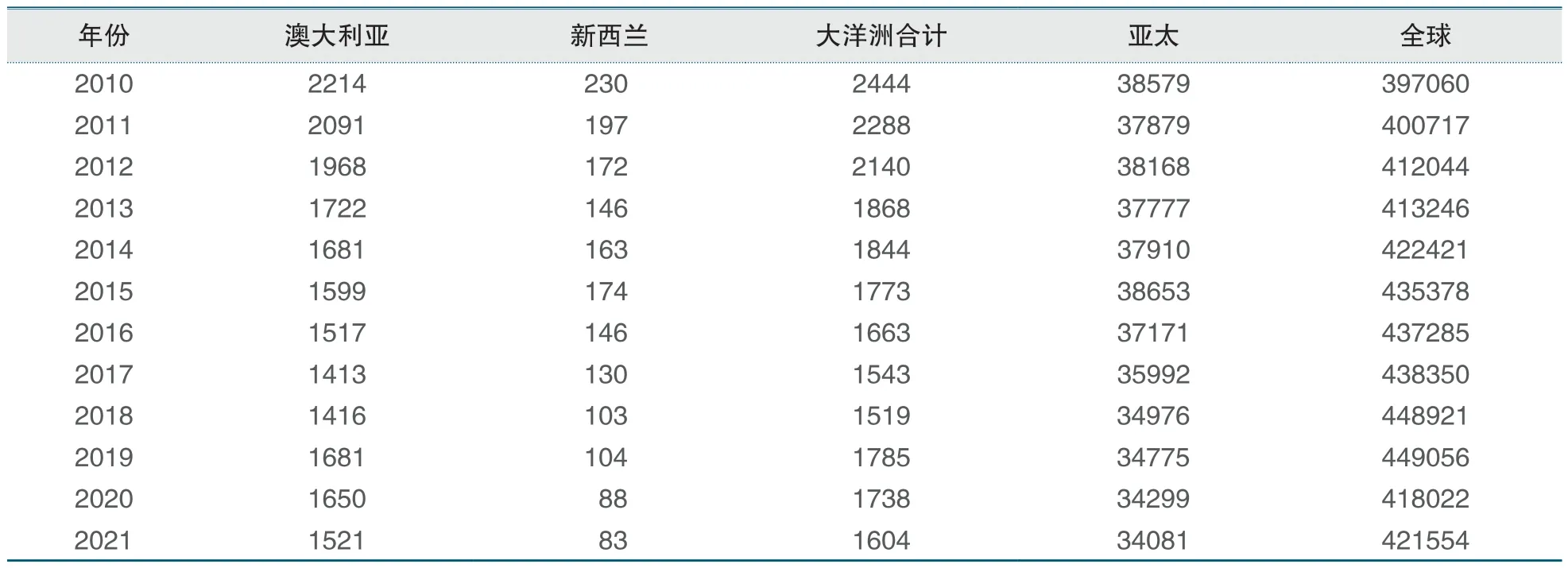

天然气产量相对较高。按油当量计算,大洋洲地区天然气产量远高于石油。2021年,大洋洲地区天然气产量为1594亿立方米,占亚太地区天然气产量的23.8%,占全球天然气产量的3.8%,产量几乎全部来自澳大利亚。近年来,大洋洲地区天然气产量呈较快增长态势(见表8)。

表8 2010-2021年大洋洲地区天然气产量 单位:亿立方米

2.3 油气对外合作

外国公司在油气勘探开发领域参与程度高。大洋洲地区国家没有自己的国家石油公司,且油气上游领域全面对外开放,吸引了以国际石油公司为主的多家外国公司投资。目前,外国公司在澳大利亚占有的石油与天然气储量份额别为53%和64%,在新西兰占有的石油与天然气储量份额分别为42%和31%;外国公司在澳大利亚占有的石油与天然气产量份额分别为38%和54%,在新西兰占有的石油与天然气产量份额分别为32%和30%。在大洋洲地区油气上游领域开展合作的外国公司以国际大石油公司为主,此外还包括日本国际石油开发株式会社(Inpex公司)、中国海油以及奥地利石油天然气集团等[2]。

国际石油公司主要在澳大利亚开展上游业务。在大洋洲地区作业的国际石油公司主要有壳牌、雪佛龙、埃克森美孚和道达尔能源等公司。2021年,国际石油公司在澳大利亚持有的石油资产超过4.6亿桶,占该国石油储量的份额为30%,天然气资产超过60亿桶油当量,占该国天然气储量的份额为55%。2021年,澳大利亚石油产量排名前三的国际石油公司是雪佛龙、壳牌和埃克森美孚,产量合计近500万吨;天然气产量排名前三的国际石油公司是壳牌、雪佛龙和埃克森美孚,产量合计超过500亿立方米。

3 RCEP区域油气资源勘探开发前景

截至2020年底,东盟和大洋洲地区待发现石油可采资源量合计为46.1亿吨,待发现天然气可采资源量合计为4.89万亿立方米,未来勘探新发现潜力较大。根据目前的评价数据,未来新发现潜力区主要位于南海及西澳大利亚周边海域,且天然气发现的概率远高于石油。

3.1 油气储量呈下滑趋势

近年来,东盟地区石油和天然气储量总体呈下滑态势,大洋洲地区石油储量保持稳中略升、天然气储量保持稳中略降态势。综合分析目前RCEP区域主要资源国的上游政策及激励措施,以及在该区域开展业务的国际石油公司和国家石油公司的相关发展战略以及勘探投资计划等,同时考虑国际油价波动和油气产量增减等影响因素,预计未来东盟和大洋洲地区的油气储量将呈递减趋势。

3.2 石油产量总体呈下滑趋势

近年来,东盟和大洋洲地区石油产量均出现不同程度下降。综合分析目前主要资源国的油田生产状态,包括在产、在开发、已发现未开发和待发现油田的储量对未来石油产量的影响,以及经营公司的油田开发投资计划进展,预计未来东盟地区石油产量将持续下降,下滑幅度保持在年均5%的水平,到2025年和2030年,预计东盟地区石油产量分别降至6440万吨和4810万吨(见图5)。

图5 东盟资源国石油产量预测

近年来,大洋洲地区石油产量也呈下滑态势,主要是由于澳大利亚北部海上油气田产量快速递减,未来随着新项目陆续投产,该地区石油产量将会回升。根据上述同样的分析方法估算,预计2025年大洋洲地区的石油产量下降至1040万吨,2030年将回升至1260万吨(见图6)。

图6 大洋洲资源国石油产量预测

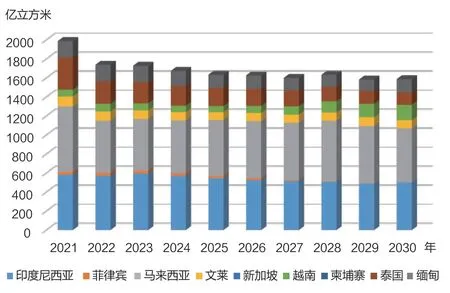

3.3 东盟天然气产量小幅下降,大洋洲天然气产量先抑后扬

近年来,东盟资源国天然气产量均出现不同程度下降。采用与石油产量分析预测类似的方法,预计未来东盟地区天然气产量将会持续下降,但年均下滑幅度低于1%,小于石油产量的下降幅度。到2025年和2030年,预计东盟地区的天然气产量分别降至1630亿立方米和1580亿立方米(见图7)。

图7 东盟资源国天然气产量预测

近年来,随着澳大利亚多个液化天然气项目相继投产,大洋洲地区天然气产量持续稳步增长。由于澳大利亚部分老油气田产量出现递减,同时一些新项目开发出现延期,预计短期内大洋洲地区的天然气产量会有所下降,而后随着新项目陆续投产,天然气产量还会逐步回升。根据上述同样的方法估算,预计2025年大洋洲地区的天然气产量下降至1440亿立方米,2030年将回升至1580亿立方米(见图8)。

图8 大洋洲资源国天然气产量预测

4 RCEP成员国炼油工业现状与展望

目前,RCEP区域各国炼油工业发展不平衡。其中,以新加坡、韩国和日本为代表的发达国家炼油工业趋于成熟,炼油技术先进,产能已出现过剩。在全球前10大炼厂排名中,韩国和新加坡的炼厂合计有4家。区域内其他国家炼油设施大多陈旧,技术落后,产能相对不足。短期内预计RCEP区域炼油行业的这种现状不会有太大改观。

4.1 炼油工业现状

4.1.1 新加坡、日本和韩国炼油工业较为发达

新加坡、日本和韩国的炼油工业起步较早,各国炼油厂普遍规模大,总计30座炼厂中,年炼油能力在1000万吨级以上炼厂总数占到近一半。3国合计炼油能力为800万桶/日,在RCEP区域国家总炼油能力中的占比达63%。其中,新加坡因地理位置优越,拥有良好的港湾、完备的社会基础设施以及发达的石油产品现货交易市场,加之政局稳定,税收待遇优惠,吸引了大量外国投资。上世纪80年代,新加坡发展成为世界三大炼油中心和石油贸易枢纽之一。目前,炼油工业是新加坡的支柱产业。2021年,新加坡现有的3座炼厂总炼油能力为140万桶/日,原油加工量为83.3万桶/日,炼厂开工率为59.5%。

日本现有21座炼厂,2021年总炼油能力为337万桶/日,原油加工量为243万桶/日,开工率为72.1%。韩国有6座炼厂,2021年总炼油能力为324万桶/日,原油加工量为261万桶/日,开工率为80.6%。3个国家炼厂深加工能力普遍较强,轻油收率达到65%以上(见表9)。从对外合作情况看,新加坡炼油工业的外资占比很高,其次是韩国,日本炼油行业的外资参与程度很低[6]。

表9 RCEP区域内炼油工业发达国家炼厂状况

4.1.2 泰国和马来西亚炼油工业发展较快

泰国炼油工业起步于20世纪60年代,目前已具一定规模。截至2020年底,泰国共有6座运营炼厂,炼油能力为123万桶/日。其中最大的炼厂是泰国PTT全球化工公司(PTTGC)位于该国罗勇府的炼厂,炼油能力为28万桶/日,占泰国总炼油能力的23%。目前,在泰国炼厂的产品结构中,柴油占比较高,约为37%,旨在满足运输、建筑和工业部门的强劲需求。泰国炼厂生产的成品油品质较高,已达到欧Ⅳ标准。

马来西亚炼油工业相对发达,近年来原油加工能力得到较大提升。截至2020年底,该国共有8座炼油厂,总炼油能力为98.3万桶/日,较2015年增长近1倍,主要归因于大型综合炼化项目投产。除近年新投产的综合炼化项目外,其余炼厂规模不大,装备工艺水平较低,设备存在不同程度的老化现象。2020年,马来西亚成品油产量为48万桶/日,其中柴油占32%,汽油占23%,煤油占13%。外国公司在该国炼油领域的参与程度不高,主要包括壳牌、康菲、中国石化等公司。

文莱2019年之前的炼油能力仅为1.2万桶/日,随着文莱大摩拉岛(Pulau Muara Besar)炼厂投产,2020年该国炼油能力大幅提升到18.7万桶/日。

4.1.3 其他东盟国家炼油工业发展缓慢

目前,老挝和柬埔寨的炼油工业还是空白;缅甸、菲律宾和印度尼西亚等国炼油工业落后,多数炼油设施老化,深加工能力不强,炼油能力无法满足国内消费需求。

缅甸共有3座炼厂,总炼油能力为5.7万桶/日,炼油工业由缅甸国有石化公司垄断。由于设施严重老化及原料供应短缺,3座炼厂近年的开工率基本在30%左右的较低水平,炼油产品结构也较为单一。菲律宾有2座炼厂,均建于上世纪60年代,设施老化严重,生产规模小,总炼油能力为30万桶/日。

越南炼油工业起步较晚,发展缓慢,现有2座炼厂,总炼油能力为33万桶/日。榕桔(Dung Quat)炼厂是越南的第一座炼厂,2009年底投产,炼油能力为13万桶/日,主要生产汽油和柴油。第二座炼厂宜山炼厂2018年投产,炼油能力为20万桶/日,由越南、科威特和日本三方合资运营,科威特为其长期供应原油。

印度尼西亚炼油工业起步于20世纪30年代,但发展迟缓,炼油能力长期不足。目前共有7座炼厂,总炼油能力为104万桶/日,在东盟地区排名第三,但千万吨级以上炼厂仅有2座。该国现有炼厂普遍老旧,2/3的主力炼厂已运营35年以上,2000年以后的新炼厂只有1座。近10年来,印度尼西亚炼厂平均开工率仅为78%,且炼厂深加工能力不足,生产的汽柴油标准在欧Ⅲ到欧Ⅳ之间。除炽布(Cepu)炼厂以外,现有炼厂作业者均为印度尼西亚国家石油公司。

4.1.4 大洋洲地区炼厂经营困难,部分炼厂已关停

澳大利亚和新西兰的炼厂规模较小,设施陈旧,导致生产成本高,加之靠近亚洲炼化中心新加坡,两国炼厂缺乏市场竞争力的劣势更加明显。2021年,澳大利亚宣布关停位于西澳大利亚州的Kwinana炼厂和位于维多利亚州的Altona炼厂,剩余的两家炼厂目前在澳政府资助下维持生产[6]。新西兰仅有的一家炼厂也宣布将停止生产。

RCEP区域炼油工业相对落后的国家炼厂情况见表10。

表10 RCEP区域炼油工业相对落后的国家炼厂情况

4.2 炼油工业发展趋势

目前,日本、韩国和新加坡炼油产能已出现过剩,未来其炼油行业发展重点将集中在设施和技术更新、继续提高产品附加值等方面,预计产能扩充不会成为其发展方向。

基于现有的炼油能力或工艺水平,预计短期内东盟国家中马来西亚和文莱不会推出大型炼化新项目;为满足不断增长的成品油消费需求,印度尼西亚、越南和缅甸等国家仍将重视炼化工业发展,着力推进各自的炼厂升级改造、扩建或新建项目等。其中,印度尼西亚计划升级、扩建多座现有炼厂,并计划新建30万桶/日的图班(Tuban)炼厂;缅甸计划在土瓦经济特区建设一座15万桶/日的炼厂;柬埔寨一直希望发展本国炼油工业,计划建设首家炼厂,设计炼油能力为10万桶/日。

在RCEP区域范围内,新加坡、韩国和日本的大型综合炼油厂具有突出的竞争优势[6],包括距离

消费市场近、具备规模经济效益等,受其影响,东盟多国推出的炼厂升级改造或是新建计划能否顺利推进,将面临诸多不确定因素。同样地,大洋洲地区炼油工业发展也面临类似的市场竞争压力。短期内RCEP区域炼油工业发展不均衡的现状难以根本扭转。

5 结论

RCEP区域油气资源较为丰富,主要分布在东盟地区和大洋洲地区,资源类型以天然气为主。近年来,东盟地区石油和天然气储量总体呈下降趋势,大洋洲地区石油储量则保持稳中略升态势,天然气储量保持稳中略减态势。综合考虑多种因素,预计未来这两个地区的油气储量将呈递减趋势。2022-2030年,预计东盟地区石油产量将以年均5%的速度继续下滑,大洋洲地区石油产量前期呈下降趋势,后期将会回升;预计东盟地区天然气产量小幅下降,而大洋洲地区天然气产量先抑后扬。

外国公司在RCEP区域油气上游领域的参与程度较高,国际石油公司在其中占主导地位。知名国际石油公司均不同程度地在RCEP区域开展油气合作,部分国际石油公司在一些资源国的油气勘探开发和生产活动中独占鳌头。国家石油公司也是RCEP区域油气上游领域重要的外资参与者。

RCEP区域炼油工业发展不平衡,短期内难以根本改变。新加坡、韩国和日本炼油工业发达,在全球炼油行业占有较为重要的地位。除泰国和马来西亚以外,东盟国家炼油工业发展缓慢,炼油设施陈旧老化,部分国家虽然有炼油能力提升计划,但短期内面临诸多不确定因素。从长期看,东盟多国都有炼油设施技术升级与改造以及炼厂新建需求,该地区炼油工业有着较大的提升空间;受制于来自新加坡、韩国和日本等炼油业较发达国家的市场竞争压力,大洋洲地区炼油工业难有新的发展空间。