全球流动性冲击下双向直接投资与经济复苏:基于DSGE模型的分析*

黄新飞,刘 爽

一、引言

2008年金融危机后,国际贸易环境的不确定性加剧以及主要经济体的经济增速持续下降共同抑制了全球经济复苏。2018 年3 月起美国决定对中国企业出口征收额外关税,中国面临的贸易保护主义日益凸显,加上席卷全球的新冠肺炎疫情的深度冲击,严重影响了中国经济增长和企业发展,同时也影响了中国宏观经济政策的选择。面对不确定性的国际经济环境和国内高质量经济发展的要求,习近平总书记2020年提出“逐步形成以国内大循环为主体、国内国际双循环相互促进的新发展格局”,“这决不是封闭的国内循环,而是更加开放的国内国际双循环,这不仅是中国自身发展需要,而且将更好造福各国人民”①见2020 年5 月23 日和2020 年11 月4 日习近平在看望参加全国政协十三届三次会议的经济界委员和第三届中国国际进口博览会开幕式的重要讲话。。《十四五规划纲要》在第十三章“促进国内国际双循环”中也指出“提高国际双向投资水平”。中国的双向直接投资水平自加入WTO后不断提升,2020年成为全球外商直接投资第一大流入国和对外直接投资第二大来源国②据联合国贸发会议报告,2020 年美国吸引外商投资金额1340 亿美元,降幅为49%。中国吸引外商直接投资1630亿美元,增长4%,首度超过美国成为全球第一大外商投资目的国。,促进了中国对外开放的水平和经济快速发展,尤其是金融危机之后资本开放和双向直接投资对于中国经济稳定和复苏起着重要作用。但是从理论层面来看,尚未有研究将双向直接投资纳入理论框架层面整体分析其对一国经济发展和社会福利的影响。

从国际政策互动来看,金融危机后为了应对量化宽松的货币政策带来的影响,美联储自2015 年12月16日宣布将联邦基金利率上调25个基点到0.25%至0.5%的水平,美联储频繁的改变利率增加了全球货币政策的协调成本,对新兴经济体的经济波动带来了极大的影响(Uribe&Yue,2006)。美国货币政策本身的不确定性对新兴国家也产生一定的负面影响(Lakdawala et al.,2020)。利率作为资本的价格,其变化带来的流动性冲击不仅会引起短期宏观经济的波动,也可能改变经济长期均衡增长趋势。在外资逐步全面开放的进程中,双向直接投资是利率冲击影响宏观经济的重要载体和渠道之一,因此在当前世界经济发展放缓、不确定性及冲击频繁发生的复杂环境下,本文研究利率冲击、双向直接投资与经济波动及复苏增长之间的关系具有重要的参考意义。

二、文献综述

国内外学者近20年来的研究成果中,与本文主题相关的研究主要集中在以下两类文献:

(一)政策冲击与经济波动及增长

Afonso&Jalles(2012)的实证研究指出,财政政策不确定性对产出的影响是不确定的,该结论表明财政政策不确定性可能抑制,也可能促进产出增长,为了进一步拓展该实证发现,Born&Pfeifer(2014)构建动态随机一般均衡(Dynamic Stochastic General Equilibrium,DSGE)模型,分析了货币政策不确定性和财政政策的不确定性对产出的影响,研究发现两者对产出增长的影响均为负但作用很小。Born &Pfeifer(2014)的研究是封闭经济条件下展开的,Shi(2019)则构建了开放的DSGE 模型解释汇率政策波动与短期FDI 净流量的决定关系,并检验FDI 对社会福利影响,结果表明短期源于名义货币冲击的FDI波动会加剧社会福利效用损失,不利于经济增长,其研究没有涉及利率冲击讨论。Husted et al.(2020)进一步构建了创新的货币政策不确定性指标,并利用这些指标估计政策不确定性的传导效应,该研究提供了货币政策不确定性冲击对宏观经济造成不利影响的证据,但其主要是基于短期的金融市场的视角进行论证,没有涉及对长期对外直接投资的分析。

国内学者基于中国国情关于政策冲击与宏观经济影响的研究也比较丰富,戴金平和陈汉鹏(2013)、陈昆亭等(2015)、马骏等(2016)、王胜等(2019)均构建了DSGE 模型研究利率冲击对宏观经济的影响,但大多也是基于封闭模型从短期金融市场角度去分析。邓贵川和彭红枫(2020)研究分析了厂商定价货币选择通过实际利率渠道对经济波动产生的影响,其将利率作为传导渠道而不是冲击进行分析。郝大鹏等(2020)探究了美联储货币政策变动对我国宏观经济的影响和作用机制,虽然在国际投资者的资本规模设定中体现了FDI,但其没有构建两国开放模型。

(二)外资开放与宏观经济波动及增长

Hausmann&Arias(2000)表明无法确定FDI的流入是否会提升一国宏观经济增长的稳定程度,但制度差异会改变FDI对宏观经济波动及增长的影响方向和程度。Eichengreen(2001)的这篇综述也进一步表明关于资本账户开放对经济增长影响的研究一直存在较多分歧,以往研究没有得出令人信服的结论。随后,国内外学者陆续对这一问题进行持续分析,Edison et al.(2002)指出资本账户开放提高国际分配效率,资本稀缺国在国际资本的帮助下加速国内资本积累,使得消费平稳化,有利于经济稳定和增长。Stiglitz&Pike(2004)、Bussiere&Fratzscher(2010)均认为资本开放自由化会让一些国家经历增长过程中的危机,给经济带来不利影响。Chang et al.(2015)构建开放经济的DSGE 模型,发现在国外利率冲击下,资本账户开放能减轻宏观经济的波动,使得央行更好地稳定经济,但其主要以私人部门和央行的投资组合配置作为关键的传导机制,并未分析FDI 的作用。Davis&Presno(2017)发现资本流入小型开放经济体的冲击会导致资产价格和信贷供应的波动,为了减轻资本流动对经济不稳定的影响,使用国内利率来“管理”资本账户是最佳选择,允许最优货币政策减少对外国利率的关注,而更多地关注国内变量,这与本文的结论主张部分类似。

国内学者用DSGE 分析FDI 对经济影响文献相对较少,其中李巍和张志超(2008)从汇率影响角度,分析了FDI与以资产组合投资和对外借贷为主的非FDI开放对宏观经济稳定的影响,认为FDI账户开放相比非FDI 引起了更大经济波动。孙俊和于津平(2014)研究发现外商直接投资过度开放存在局限性,有让经济陷入“低增长、高波动”这种极端陷阱的风险,当一国出现大规模资本流出时,国内资金供给的下降将迫使企业减少投资并导致固定资产价格下跌。熊衍飞等(2015)的实证研究表明从长期看,资本账户开放显著降低了OECD 国家的人均实际GDP 增长率波动和人均消费增长率波动;却提高了新兴市场发展中国家人均实际GDP增长率的波动。

从文献综述可知,不少学者都深入分析了跨境资本流动对宏观经济的影响,但大多数学者的研究主要集中于短期资本流动,相对于短期资本流动,直接投资流动更加缓慢,是国内资本的主要补充渠道,分析其对经济增长的影响趋势和程度非常关键,但仅用实证方法难以解决双向因果的识别难题。孙俊和于津平(2014)以及Shi(2019)在动态随机一般均衡框架下分析了直接投资对宏观经济的影响,但他们只分析了单向直接投资下外部冲击对宏观经济的影响,没有考虑双向直接投资情况下全球流动性冲击对本国经济的影响。

随着中国经济的发展,对外直接投资的规模和范围日益扩大,同时,外商直接投资仍高速增长,二者的互动机制及其对宏观经济的影响更值得学者们关注。本文同时引入FDI 和OFDI 构建一个两国开放经济DSGE 模型,分析全球流动性冲击下FDI与OFDI 的互动机制及其对本国宏观的影响。相对于现有研究,本文的可能边际贡献主要为两点:(1)从理论上阐明了FDI 与OFDI 的互动机制,及其对宏观经济的影响,进一步拓展现有关于直接投资的理论研究;(2)后金融危机时代,美国频繁调整利率以减小其经济波动,但这对世界造成重大影响。本文在一个中等规模的DSGE 模型中分析了全球性流动冲击对本国经济复苏的影响,并为本国政府应对全球流动性冲击提供了相应的政策建议。

本文结构安排如下:第三部分为DSGE 模型构建;第四部分为存在双向FDI情形下外国利率冲击下的经济波动分析;第五部分为模型的异质性分析及福利分析;第六部分为结论与政策建议。

三、模型构建

假设开放经济中有本国(用下脚标H表示)和外国(下脚标F和上角标“*”均表示“外国”含义)两个代表性国家,两国世界的无数代表性家庭和厂商联合构成[0,1]上的连续统,厂商归家庭所有,一个家庭拥有一个中间产品厂商并垄断生产一种产品。

(一)家庭问题

以本国代表性家庭为例,家庭通过消费、休闲获得效用:

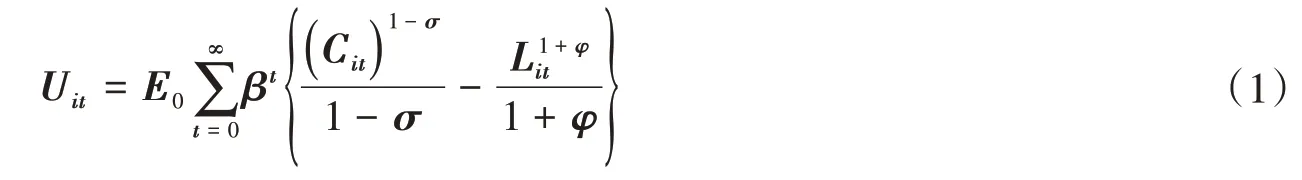

下脚标i表示家庭,t表示代表性家庭的决策时期,σ>0 衡量产品间替代弹性或相对风险厌恶系数,φ>0 表示劳动闲暇替代弹性倒数,Lit表示本国代表家庭的总劳动时间。其中本国家庭i的总消费Cit定义如下:

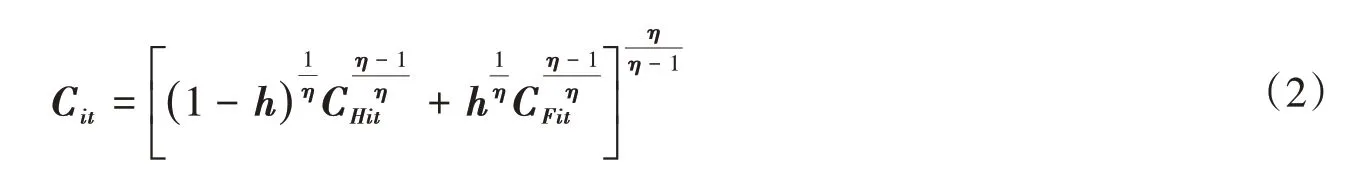

h表示贸易开放度。η>1表示国内外产品消费替代弹性。本国代表性家庭面对的效用最大化目标函数及预算约束为:

其中Bit表示实际债券购买量,表示无风险实际利率,Wt表示实际工资;表示t期初本国家庭实物资本存量,表示本国实物资本收益率,δ表示本国实物资本折旧率,Ωit表示本国家庭拥有企业所有权所获得的利润,Tit表示本国向居民i的征税。家庭拥有的实物资本积累方程为:

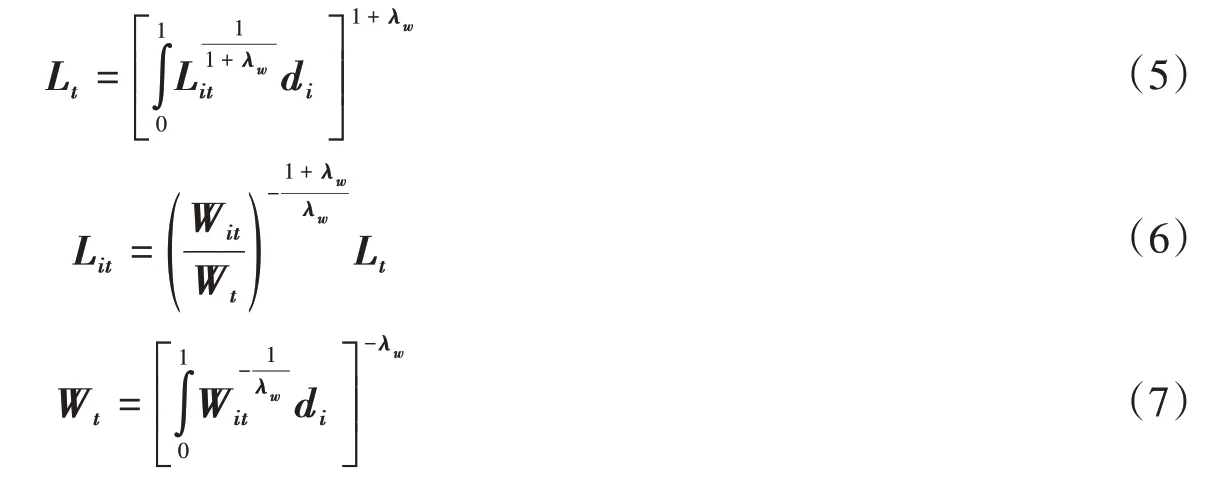

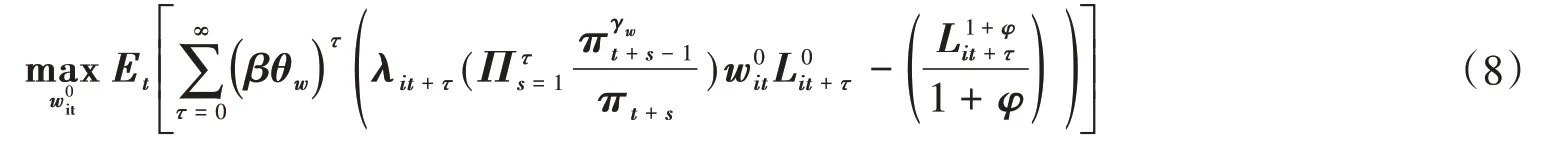

家庭在劳动供给时具有垄断地位,家庭的劳动总需求及工资指数决定如下,

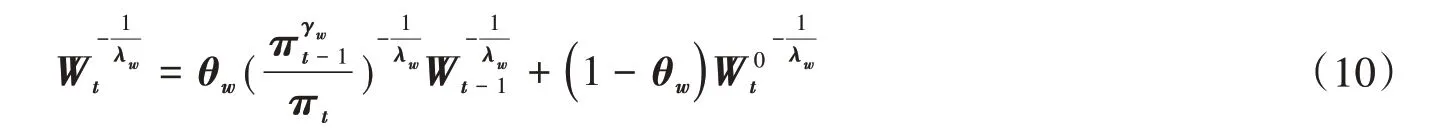

其中λw为工资加成率间接决定参数,假设每一期有(1-θw)比例的家庭接受信号“主动”设定垄断工资,余下θw比例的家庭不能主动设定垄断价格。不能设定垄断价格的家庭工资按照如下通胀调节方式调整:

其中πt=表示消费价格通胀。

求解家庭最优化问题得到:

根据大数定律,一部分家庭可重新调整工资,一部分家庭根据通胀指数化调整工资,因此,

两边加总得劳动市场有效供给Lit与总劳动力Lt之间关系如下:

(二)中间产品厂商

外国资本(外商直接投资)对本国经济的影响主要体现在两个方面:资本积累和技术溢出。首先,尽管外商直接投资能增加本国总资本积累(孙力军,2008),但这种增加存在两种相反的效应:(1)挤入本国投资;(2)挤出本国投资。当外商直接投资挤入本国投资(罗长远,2007)时,本国总资本会加速积累;当外商直接投资挤出本国投资(杨柳勇和沈国良,2002)时,本国总资本积累速度则会逐渐下降;也有研究发现外商直接投资对本国投资没有明显的挤入或挤出效应(王志鹏和李子奈,2004)。1983—2020年期间,外商直接投资与全社会固定资产投资金额的比例从1983年的3.1%逐渐上升,截止到1994年,该比例上升至最高水平21.9%,这意味着,在中国现代化建设初期,外商直接投资的确对中国资本积累具有重要作用。其次,学术界对外商直接投资的技术溢出效应影响进行了大量研究(Javorcik,2004;杨红丽和陈钊,2015;Shi,2019),具体而言,外商直接投资的技术溢出效应可以区分为水平溢出和垂直溢出两个方面。然而,学术界关于外商直接投资技术溢出效应的结论却不一致。考虑到外商直接投资主要通过资本积累和技术溢出对一国经济产生影响,为了刻画这一特征,本文参考Anderson et al.(2019),代表性中间产品厂商生产函数为:

其中At表示全要素生产率。由本国生产率水平和外商直接投资总量组成,即

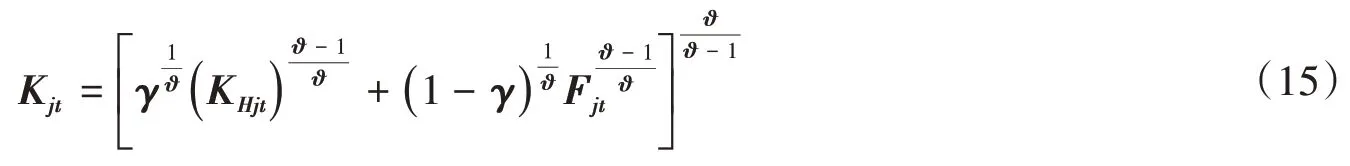

其中aHt=,AH是AHt的稳态水平表示技术冲击。Ljt表示劳动投入,Kjt表示总实物资本投入,由国内资本KHjt和由Fjt表示的FDI存量共同组成:

其中γ∈(0,1)表示总生产资本中本国国内资本的份额,ϑ表示本国厂商利用本国资本与外国FDI 之间的替代弹性。

本国厂商向外国租借的资本即FDI,其累积方程为:

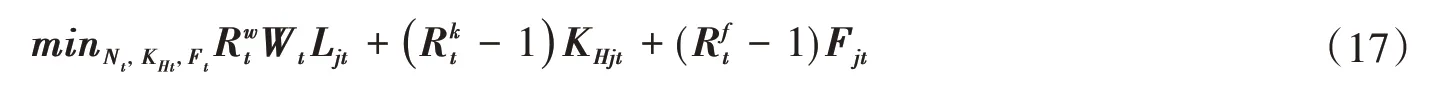

其中IFjt表示每期从外国到本国厂商j的FDI净流入,δf表示本国利用FDI资本时的折旧率。每期支付的工资总额WtNt全部向金融中介部门融资获取,融资成本为,假设中间产品厂商垄断竞争,本国代表性中间产品厂商在方程上述约束下选择劳动投入、国内资本投入和FDI投入最小化厂商成本:

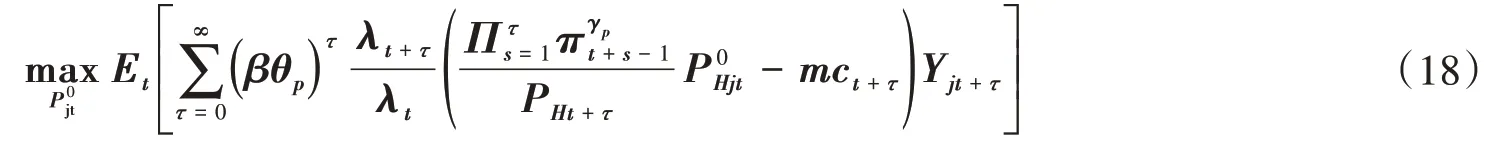

厂商按照Calvo(1983)设定产品黏性价格,即假设每一期有(1-θp)比例的厂商接受信号“主动”设定垄断价格,余下θp比例厂商不能主动设定垄断价格,但可以“被动”以上一期的通胀率作为适应性价格调整比例。本国中间产品厂商的利润最大化目标函数为:

约束条件为:

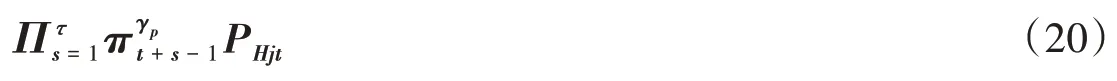

其中πt-1=,实际通胀率定义为,指数参数γp表示依据前期通胀率进行价格调整执行的程度。假设厂商持续τ期没有重新设定价格,则t+τ时刻的价格等于

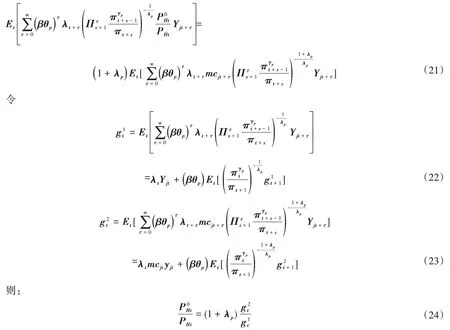

本国中间产品厂商利润最大化FOC:

(三)最终产品厂商

最终产品厂商完全竞争,向中间产品厂商购买产品,按如下CES形式加总:

单个厂商的需求函数为:

本国产品价格指数为:

(四)本国市场出清条件

表示本国的总产出用于本国消费、出口、本国投资和OFDI。

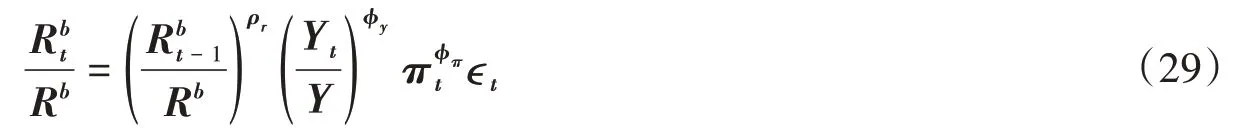

其中Y为稳态均衡产出,Rb为稳态均衡债券利率,稳态通胀π值为1,ϵt为AR(1)外生冲击:

其中ξt服从i.i.d.N(0,1)。本国运营成本简化定义为:

据对称性外国各部门的设定及最优求解结果类似本国,在此不重复赘述①完整的两国动态系统方程、稳态解析解的求解过程及Dynare分析代码备索。。

(五)利率冲击方程

利率扰动项服从如下一阶自回归模式:

ρ表示自回归系数,ξ表示外生冲击。

四、外部流动性冲击与经济波动分析

(一)参数校准

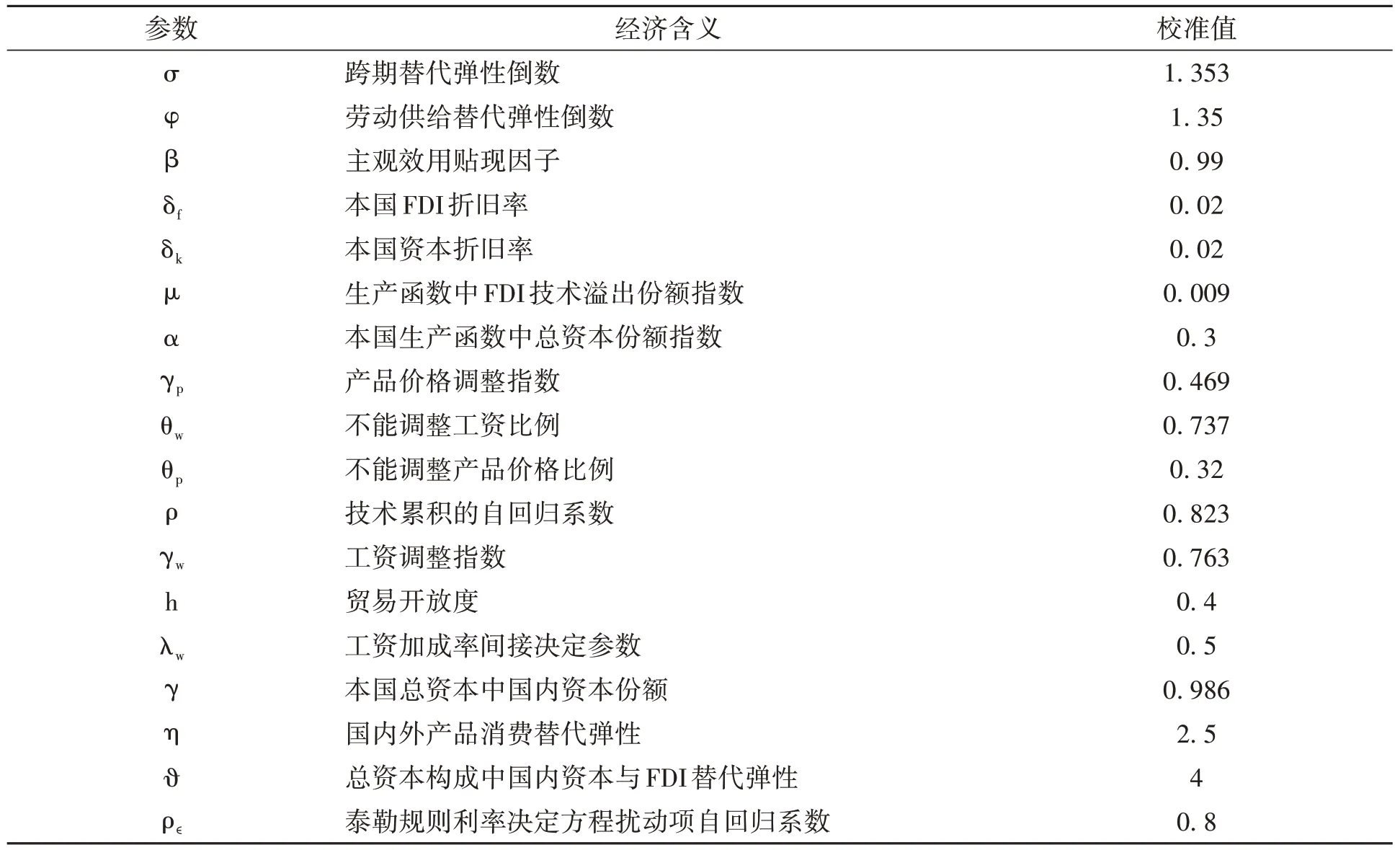

2006 年10 月至2019 年11 月SHIBOR 的3 个月期利率平均值为3.67,因此设定β=0.99。参考Grzegorz et al.(2015)的设定,本文取σ=1.353。Smets&Wouters(2003)取φ=2.4,何国华和李洁(2018)取φ=0.3,本文取其均值φ=1.35。参考王彬等(2014)取θw=0.75。参考Smets&Wouters(2003)取λw=0.5、ρ=0.823、γp=0.469。刘斌(2008)对中国经济的分析中,设定进出口产品替代弹性为2.5,本文以此参考设定消费替代弹性η=2.5。王立勇等(2012)估计不含金融加速器时的价格黏性为0.3108,邓贵川和谢丹阳(2020)取产品价格黏性为0.33,本文参考取均值θp=0.32。资本折旧率一般文献中的估计或采用的季度折旧率取值范围约(0.0125,0.025)之间,王立勇等(2012)设定季度折旧率为0.025,本文综合参考设定资本季度折旧率δk和δf为0.02。国家统计局数据表明,近三年来,中国实际使用外资金额占全社会固定资产投入平均比重约为1.4%,据此设定γ=0.986。一般文献将生产函数中资本份额α设定为0.3。参考唐琳等(2016)设定贸易开放度h 为0.4。参考Gertler &Karadi(2011)设定ρϵ=0.8。各参数取值汇总于表1。

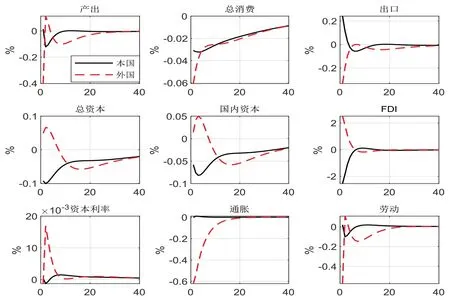

(二)存在双向FDI时外部流动性冲击与本国经济动态分析

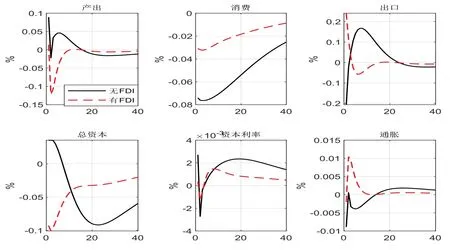

图1 是存在双向FDI 情形下本国与外国各主要经济变量的脉冲反应对比图,图示表明在外国利率1%标准差正向冲击下,本国各变量相比外国整体的波动幅度较小,收敛速度更快。其中本国总产出在期初下降0.1%,随后从负方向持续收敛到稳态。本国产出下降的传导路径分为供给和需求两端,首先从供给端来看,外国债券利率的正向冲击会带来外国资本回报率上升的预期和趋势,由于存在双向FDI,本国的资本会流向外国逐利,而外国流入本国的FDI则减少,这点由FDI脉冲图可以直观验证。根据生产函数的设定,FDI 是本国的生产要素组合之一,FDI 的流出导致资本投入下降进而直接迅速引起产出下降,由于本国资本与外国资本存在替代关系(参见式15),FDI的减少会导致厂商部门对国内资本需求的增加,国内资本投入的增加会一定程度缓解产出的下行压力,对应产出脉冲图第3期峰值后的拐点,但这种对国内资本需求的增加也会带来资本利率的上升(与资本利率脉冲图一致),进而长期来看又抑制了国内资本投入,因此FDI 与国内资本双重下降导致了本国产出的持续下降。另外本文引入了厂商劳动薪酬通过融资发放的运营成本,本国资本利率的上升导致运营成本增加,从而厂商雇佣的劳动减少,进而也引起产出下降,但从长期整体看外国的产出平均下降幅度比本国更大。

表1 参数经济意义及校准值

从需求端来看,债券利率上升导致外国的通胀下降,外币升值购买力上升,刺激了本国的出口需求,根据市场出清条件(式28),本国出口产品的需求增加对产出具有拉动作用,但与此同时,本国资本利率的上升又挤出了消费,出口需求增加的幅度小于国内消费挤出的幅度,因此总消费整体是下降趋势(与总消费脉冲图趋势一致)。从利率脉冲图可以发现,在有双向FDI 时,外国利率冲击对本国利率和通胀的波动影响相对较小,证明双向FDI 具有较好的利率和通胀平滑作用,能有效稳定和促进本国经济复苏。

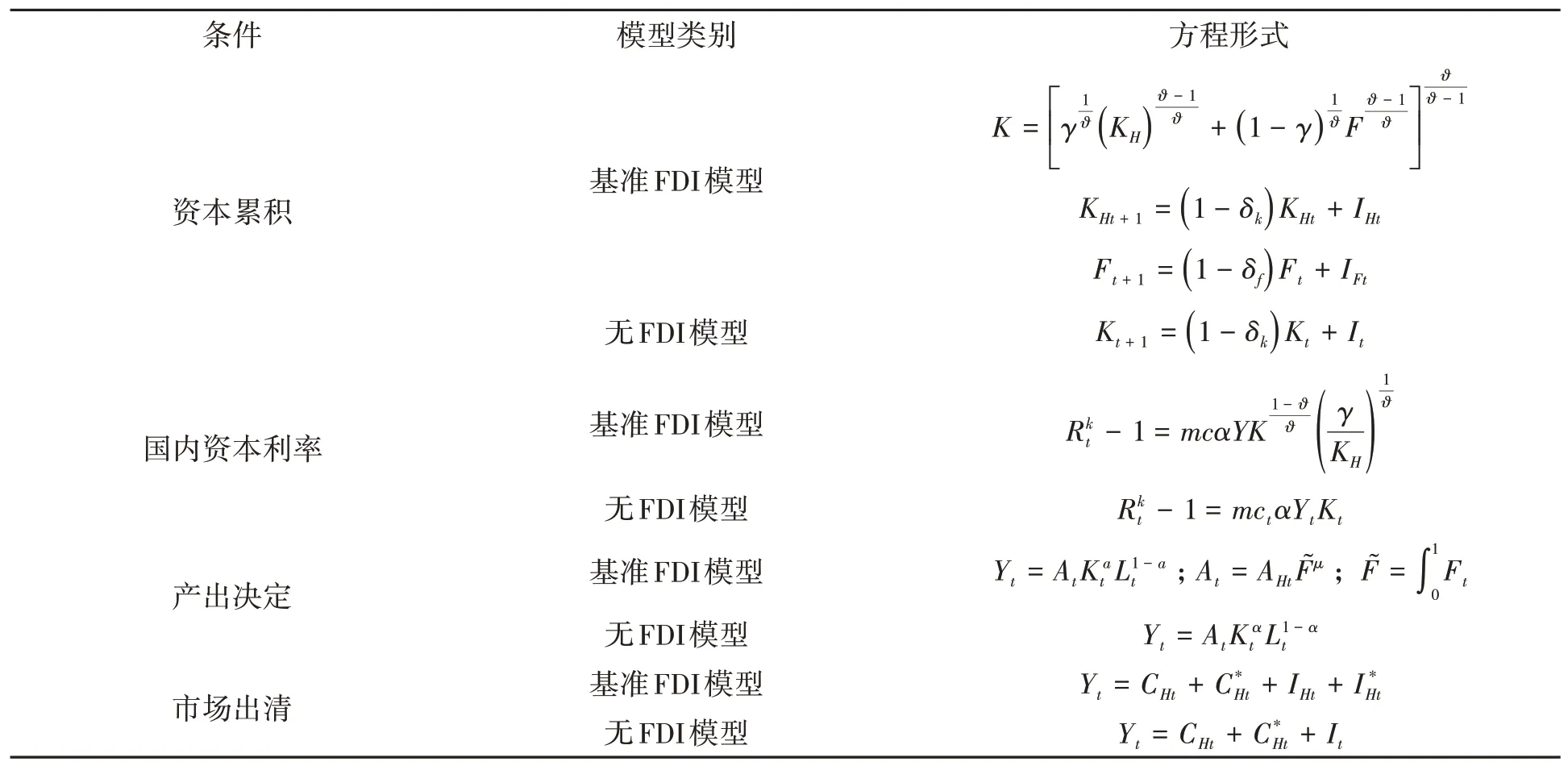

(三)存在双向FDI的情况下外部流动性冲击与本国经济动态比较分析

我们将去掉基准模型中所有与FDI 相关的方程及变量后的模型定义为不存在FDI 的模型,对比分析探讨两种情形:不存在双向FDI和存在双向FDI,本国各主要经济变量在面对外部流动性冲击下动态表现的差异。以本国为例,无FDI模型与基准模型的主要设定区别参见表2。

图1 各主要变量对外国债券利率1%标准差正向冲击的脉冲响应图

表2 无FDI模型与基准模型的主要设定差异

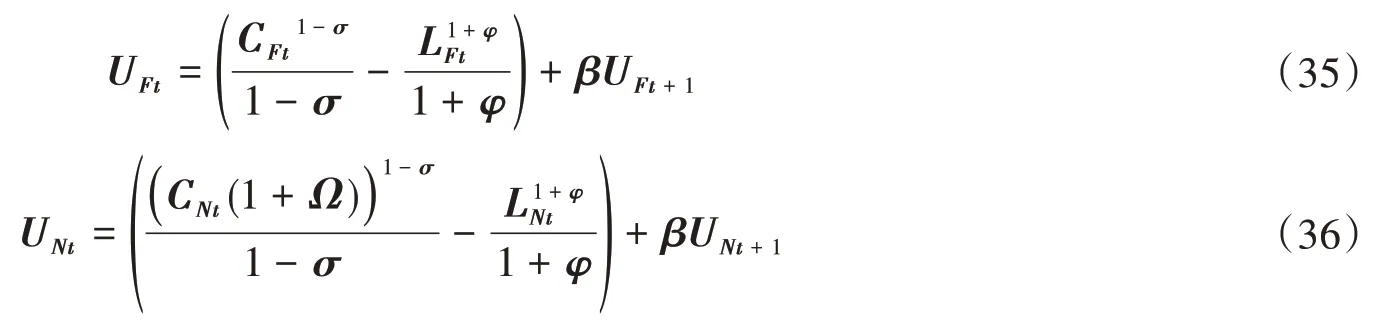

图2是分别在上述基准模型与不存在FDI模型下,本国各主要经济变量的脉冲反应对比图,图示表明,在面临外国利率1%标准差的正向冲击下,本国各主要经济变量在存在双向FDI 时情形下平均收敛速度相比无FDI 情形下要更快,且波动幅度也略小。产出方面,不存在FDI 情形时面对外国加息冲击,本国资本缺少了通过FDI进行对外逐利的流出渠道,因此本国相比外国的资本成本也相对下降,从而促进和保障了期初本国资本的更多充分投入,从生产供给端带来产出的增加。同时限于市场出清约束,初期本国资本投入的增加更多挤出了总产出中消费和出口份额。另外初期对本国资本需求的增加,会引起本国资本利率的逐步上升,导致在长期中本国资本投入的逐步减少(与不存在FDI 时资本脉冲图一致)又进一步抑制了产出的增长,因此在第17期后,不存在FDI时的产出从负方向持续收敛到稳态。对比存在FDI 情形时,从短期看,不存在FDI 产出前中期均高于有FDI 情形,因为存在FDI 时,增加了资本流出的渠道,从供给端更大程度抑制了产出,进而使得经济遭受外国利率冲击时,本国产出下降,这与无FDI 的情形相反。但从长期看存在FDI 时的产出以更快的速度收敛于稳态水平,整体更有利于经济复苏。

另外由于存在双向FDI,本国资本调节和流动更畅通,同样起到了平滑利率的作用,从利率脉冲图可以看出,存在FDI情形下利率的整体波动幅度更小,收敛更快,因此由利率上升和波动对消费的挤出,平均来看在存在FDI情形下要明显小于不存在FDI情形。通胀情况来看,在有无FDI情形下的波动幅度峰值都约为0.01%,但存在FDI情形下,通胀偏离稳态整体幅度为正,无FDI情形下相对为负,因此双向FDI相比无FDI能带来一定细微的通胀拉力,也有利于经济复苏。

值得注意的是,有FDI和无FDI的情况下,全球流动性冲击下出口变化方向是反的,具体而言,存在双向FDI 时,外国加息下本国出口上升,不存在双向FDI 时,外国加息下本国出口下降。这主要是因为存在双向FDI 时,外国加息使得外国资本回报率上升,资本流入外国,进而外国产品供给上升,价格下降,外国居民对产品的需求上升,这使得本国出口增加。然后,无FDI时,上述渠道消失,出口下降。

图2 外国利率1%标准差正向冲击下本国主要经济变量在有无FDI时的脉冲反应图对比

五、福利分析

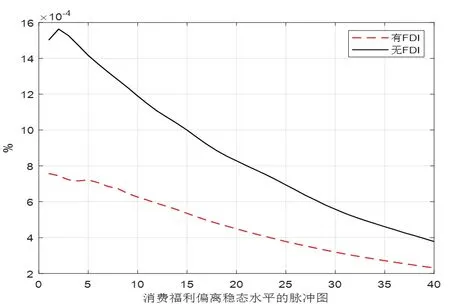

本节以FDI模型的福利为基准,采用消费等价法对比分析无FDI模型与有双向FDI基准模型时的消费福利水平差异。双向FDI基准模型福利效用水平参见式(1),记为UFt,同时将无FDI的福利效用水平记为UNt,均写成如下递归形式后分别加入对应的原模型:

参照消费福利等价补偿规则(Chang et al.,2015),将家庭部门的效用对其稳态的偏离等价于消费对其稳态的偏离。其中Ω 为消费等价法参数,当UNt=UFt时,Ω 为正则表示双向FDI 相比无FDI 情形下能增进福利。本文分别运行两个加入效用递归方程的模型后,提取各自效用均值,进一步设定Ω初值范围为[-0.005,0.005],迭代步长为0.0001,循环终止控制条件 精度为|UNt-UFt|<10-6,采用Matlab 循环搜寻得到当Ω=0.31%时两种模型消费福利等价,表明存在双向FDI的开放经济相比无FDI的经济能提升0.31%的社会消费福利水平。其脉冲图如图3所示。

图3 在外国利率1%标准差正向冲击下本国消费福利有无FDI时的脉冲反应图对比

从图3 中可以直观看出,在有FDI 情形下,消费福利水平偏离稳态的波动幅度明显较小,且收敛速度更快,有利于居民形成稳定的消费预期和习惯,消费福利水平提升主要机制在于双向FDI对利率冲击的平滑作用,缓解了本国消费的挤出,图3的趋势也与图2的消费脉冲图相呼应。

六、结论建议

本文构建开放经济中体现双向FDI特征的两国DSGE模型。首先分析基准模型下,面对外国利率冲击时,本国主要宏观经济变量与外国的动态差异,发现本国各主要宏观变量脉冲反应图相比国外整体波动幅度较小,收敛速度更快,尤其对本国的利率和通胀仅产生轻微的波动影响。随后在基准模型基础上,重新建立无FDI 模型,重点分析面对外部利率冲击时,在有无双向FDI 情形下本国主要经济变量的动态表现差异,结论显示,在面对外部流动性冲击时,从长期平均来看,双向直接投资能有效平滑经济波动,促进经济复苏;从短期来看,双向直接投资会导致资本流出,不利于本国资本积累和经济复苏。最后基于消费等价法,测算了双向FDI对消费福利具体提升的幅度相比无FDI时约增加了0.3%。总体看双向直接投资的长期效应优于短期效应,整体能促进社会消费福利水平的提升。

本文的模拟结果进一步支持中国外资逐步放开的策略和以内循环为主的双循环发展格局,因为短期从产出和资本积累角度来看,无FDI情形优于双向FDI,因此以内循环为主外循环为辅的发展战略是现阶段相对更优选择。但中长期脉冲图和福利分析表明双向FDI对经济的稳定复苏和社会福利有明显的积极促进作用,因此长期看,外资逐步开放符合发展规律。

基于以上主要结论,本文提出如下政策建议:

1.中国经济正在经历改革探索和创新,资本账户逐步开放的过程中,因为双向FDI 有利于平滑冲击,我国需要更多关注国内流动性冲击给经济带来的不稳定性和不确定性,对本国内部系统性风险冲击的防范相比国外冲击更加重要。

2.在后疫情时期,各国政府都在陆续出台复工复产,恢复经济的政策,本文分析提示外部流动性冲击对本国利率和通胀影响幅度不大,因此我国在货币政策层面应审慎采取跟随策略。