数字普惠金融对城乡收入差距的影响路径

万业成

摘 要:数字普惠金融是实现普惠金融可持续发展的全新途径,也是缓解收入差距的重要手段。本文对数字普惠金融影响城乡收入差距的理论基础进行了系统梳理,主要分析经济增长和城镇化的中介效应,并基于2013-2018年的省级面板数据采用固定效应回归进行实证检验。研究表明:第一,数字普惠金融能增加农村金融服务的可得性,从而直接缩小城乡收入差距;第二,数字普惠金融能通过促进经济增长和加速城镇化进程间接缩小城乡收入差距。

关键词:数字普惠金融;城乡收入差距;中介效应;经济增长;城镇化

一、引言

改革开放以来,我国经济建设取得了巨大成就,人民生活水平显著提高,但与之伴随着的是严重的居民收入差距问题。党的十九大报告指出:当前我国社会的主要矛盾已经转化为“人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾”,而居民收入不平衡正是其中最突出的问题之一。中国收入分配不均问题较为严重,2020年中国城乡人均收入比值为2.56,虽然相对于近些年来的峰值3.33已有所下降,但依然处于较高水平。如果忽视这一问题一味地追求经济的高速发展,很容易对我国的经济发展速度和质量产生负面影响,也不利于社会公平正义的实现。

与城镇居民相比,农村居民普遍缺乏信用记录和质押物,再加上高昂的贷款成本使得他们很难享受到金融服务。为提升金融服务的“普惠性”,联合国于2005年提出了“普惠金融”的概念,有研究表明普惠金融能起到降低金融服务门槛的作用[1],但信息不对称、运营成本过高等问题的存在使普惠金融的发展受到了限制。为解决这一问题,中国在2016年G20杭州峰会上与其他成员共同提出了“数字普惠金融”的概念,通过将大数据与人工智能等技术与普惠金融结合在一起,降低获取金融资源的门槛与成本,提高运用金融资源的安全性和便捷性,为普惠金融发展提供了全新的发展方向。

近年来,众多学者围绕数字普惠金融对收入不平等的缓解作用展开了研究。其中一部分将研究重心放在了数字普惠金融的“普惠性”上,一方面数字普惠金融能够提高农村家庭对风险的抵抗能力[2];另一方面能够改善农村居民的创业环境,缩小城乡之间创业机会的差距[3],进而带动了农村经济发展。也有学者重点研究数字普惠金融的“数字化”特性,认为相对于传统的金融服务模式,数字普惠金融能够通过发挥信息效应来增加农村居民的金融知识,提高农村金融服务的可得性[4]。总体上,多数研究认为数字普惠金融的发展能显著缓解城乡收入差距过高的问题,但已有文献缺乏对潜在的传导机制的研究和探讨。为此,本文为探究数字普惠金融对城乡收入差距的影响路径,在理论层面分析了数字普惠金融对城乡收入差距的影响,并结合当前国内现状选择经济增长和城镇化作为中介变量,以2013-2018年中国省级面板数据作为研究样本,实证检验了数字普惠金融影响城乡收入差距的中介效应。

二、理论分析与研究假说

对于传统的金融服务模式,金融机构往往会对金融需求群体进行区分,低收入群体受缺乏抵押资产以及缺少征信记录等因素的限制而被拒于金融服务门槛之外。相对于城镇居民,农村居民收入水平较低,而且传统的金融服务模式受到地理因素的极大限制,因此金融服务机构多集中于城镇地区,这就对农村居民产生了“排斥效应”和“门槛效应” [5]。“排斥效应”将农民排除在金融服务范围之外,而且在马太效应的作用下,农村地区的生产要素会受资本吸引向城市聚集,致使农村经济发展迟缓;“门槛效应”增加了农村居民获取金融服务的困难程度,阻碍其通过金融投资增收。数字普惠金融所具有的“普惠性”与“数字化”的特性,能有效缓解这两点:一方面,“普惠性”决定了它的本质是要克服金融资源分布不均衡,通过将资金引导至农村地区,使农村地区金融基础得到强化;另一方面,数字普惠金融依托“数字化”技术实现空间的跨越,网上服务的模式使交易成本大大降低,在市场竞争的驱使下金融机构会以更低的价格提供金融服务。根据上述分析,提出如下研究假说:

研究假说1:数字普惠金融能够直接缩小城乡收入差距。

数字普惠金融可通过提供个人信贷给予消费者金融支持,降低消费风险,进而影响其长期投资和消费决策。进一步,数字化信息技术可以利用匹配技术形成规模化的需求与供给,从而使资金和资源得到更有效的配置,最终带动经济发展。除此之外,数字普惠金融还能够通过促进技术创新和创业行为来推动经济增長[6]。而经济增长具有“益贫性”,在“涓滴效应”下经济增长能够实现收入分配的自动矫正,高收入地区的经济收益会自发地流向低收入地区,消费和就业机会的增长也因此惠及到农村地区,从而实现城乡共享经济发展成果。在金融服务的“长尾市场”中,除了低收入消费者外还遍布着大量的微小企业,他们在面对传统的金融服务模式时同样存在着借贷困难的问题,而数字普惠金融惠及“长尾市场”,帮助微小企业解决资金匮乏问题,增加企业抗风险能力,使其有能力维持甚至扩大生产。而企业扩大生产的过程伴随着劳动力需求的增加,与大中型公司偏爱高技术人才不同,微小企业对于低技术和非熟练劳动力的需求更强,这会吸引农村剩余劳动力逐步向城镇地区转移,与城镇劳动力形成竞争,城镇劳动力由于竞争收入下降,农村劳动力由于要素回报率提升收入增加,最终降低了城乡收入差距。根据上述分析,提出如下研究假说:

研究假说2:数字普惠金融能通过促进经济增长间接降低城乡收入差距。

研究假说3:数字普惠金融能通过促进城镇化间接降低城乡收入差距。

三、模型构建、变量说明与数据来源

(一)模型设定

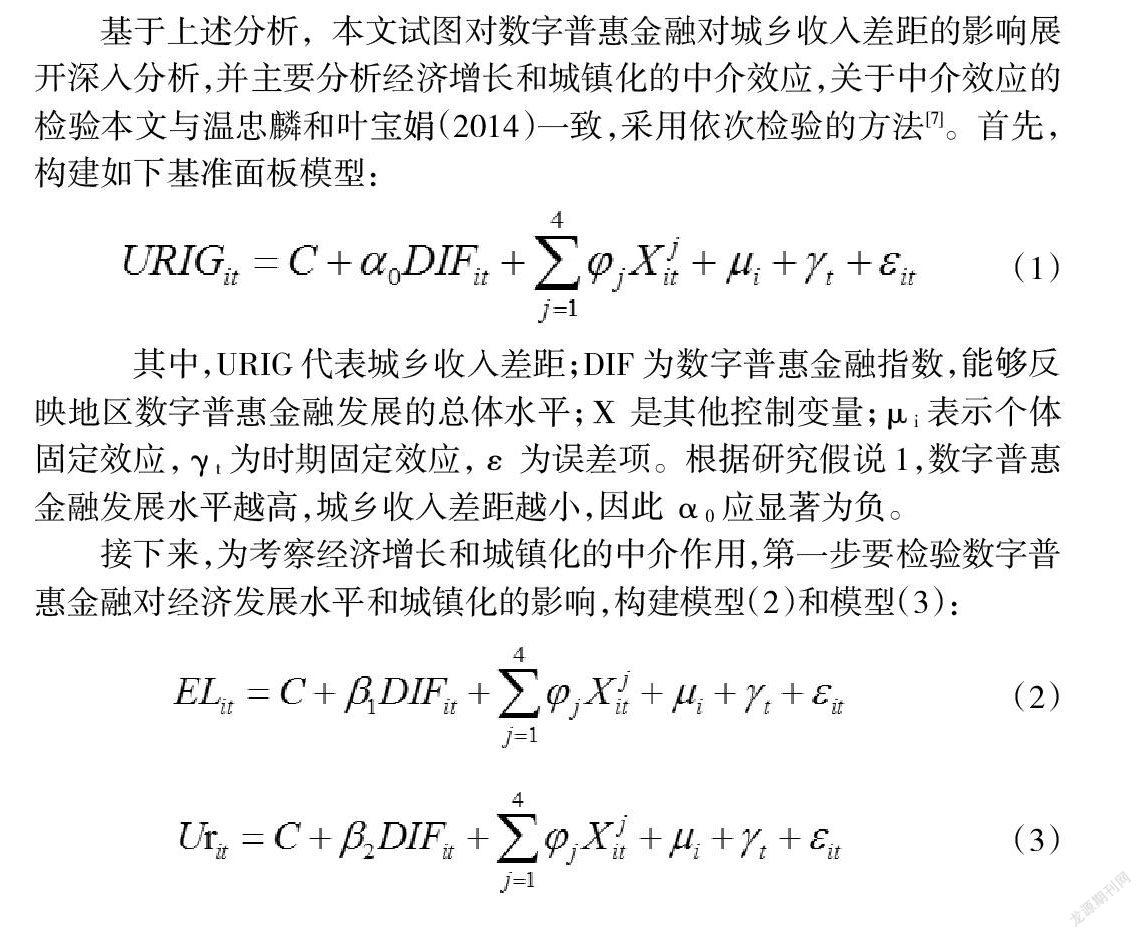

基于上述分析,本文试图对数字普惠金融对城乡收入差距的影响展开深入分析,并主要分析经济增长和城镇化的中介效应,关于中介效应的检验本文与温忠麟和叶宝娟(2014)一致,采用依次检验的方法[7]。首先,构建如下基准面板模型:

(1)

其中,URIG代表城乡收入差距;DIF为数字普惠金融指数,能够反映地区数字普惠金融发展的总体水平;X是其他控制变量;μi表示个体固定效应,γt为时期固定效应,ε为误差项。根据研究假说1,数字普惠金融发展水平越高,城乡收入差距越小,因此α0应显著为负。

接下来,为考察经济增长和城镇化的中介作用,第一步要检验数字普惠金融对经济发展水平和城镇化的影响,构建模型(2)和模型(3):

(2)

(3)

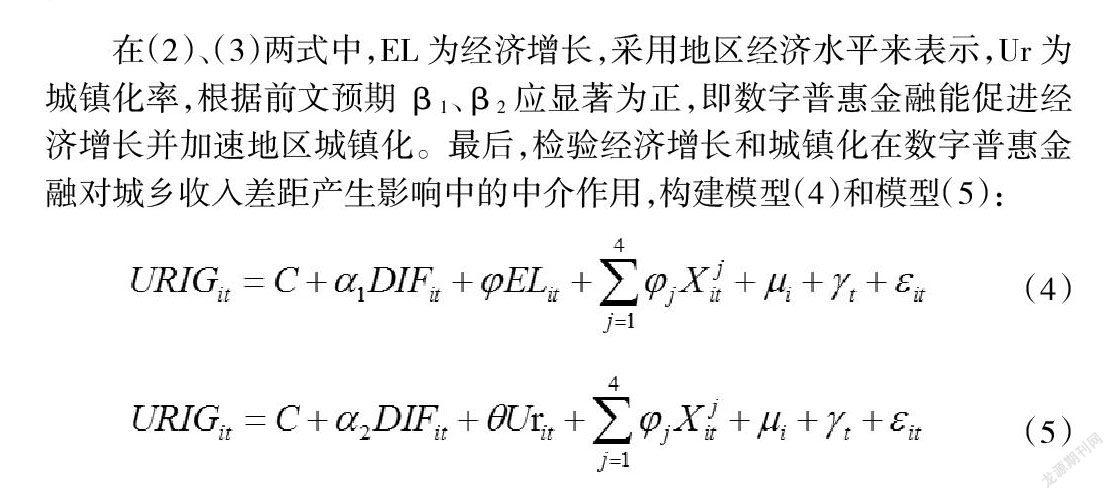

在(2)、(3)两式中,EL为经济增长,采用地区经济水平来表示,Ur为城镇化率,根据前文预期β1、β2应显著为正,即数字普惠金融能促进经济增长并加速地区城镇化。最后,检验经济增长和城镇化在数字普惠金融对城乡收入差距产生影响中的中介作用,构建模型(4)和模型(5):

(4)

(5)

若θ和φ均显著为负,且α1和α2的绝对值均应小于α0的绝对值,则研究假说2和3成立,即数字普惠金融能够通过促进经济增长和加速城镇化来间接缩小城乡收入差距,且经济增长和城镇化为部分中介变量。但是若θ和φ不显著,则经济增长和城镇化为完全中介变量。

(二)指标选取

被解释变量,选择城乡人均收入的比值来衡量城乡收入差距(URIG)。

核心解释变量,鉴于数据的权威性,选择北大互联网金融研究中心发布的数字普惠金融指数来反映各省数字普惠金融发展水平(DIF),由于该指数量级过高,将其进行除以100的处理再加入后续实证分析。

中介变量,以城镇居民总数与地区人口总数的比值来衡量城镇化率(Ur);以地区人均GDP来测度经济增长(EL)。

控制变量,使用进出口总额占GDP的比重衡量对外开放(OU);以政府财政支出占GDP的比重衡量政府支出(GE);以固定资产投资与地区GDP的比值衡量固定资产投资(IFA);选取每百人中初中以上学历在校学生的人数来衡量地区教育水平(Ed)。

四、实证结果分析

(一)基准回归分析

根据Hausman检验结果,本文选择基于固定效应模型进行估计。表1列(1)与列(2)为数字普惠金融对城乡收入差距影响的基准回归估计结果,可以看出,无论是在加入控制变量之前还是在加入控制变量之后,DIF系数始终显著为负,这表明数字普惠金融发展有利于缩小城乡收入差距。关于控制变量,由列(2)可知,政府支出和教育水平对城乡收入差距的影响均显著为正,此外固定投资和对外开放对城乡收入差距的影响并不显著。

(二)中介效应分析

上述分析描述了数字普惠金融发展水平对城乡收入差距的综合影响,接下来要验证数字普惠金融是否能通过经济增长和城镇化对城乡收入差距产生影响。表1列(3)报告了数字普惠金融与经济增长之间存在正相关关系且估计结果显著,表明数字普惠金融的发展有利于推动地区经济增长。同理由列(5)也能看出数字普惠金融能显著提高地区城镇化率,数字普惠金融的发展促进了城镇地区从农村吸纳更多的低技术劳动力,从而使城镇化的进程加快。

进一步,观察列(4)和列(6)中DIF的系数,两模型中系数均为负且通过了1%水平的显著性检验,这证明数字普惠金融发展水平对城乡收入差距有显著为负的直接影响,研究假说1得以验证。再观察列(4)中EL的系数显著为正,DIF的系数与列(2)进行对比绝对值出现了下降,这证明数字普惠金融通过促进经济增长间接降低了城乡收入差距,符合研究假说2的预期。同样,观察列(6)中Ur系数显著为正,DIF的系数与列(2)相比也出现了下降,数字普惠金融通过促进城镇化进程间接降低城乡收入差距,符合研究假说3的预期。

五、结论与启示

本文基于2013-2018年省级面板数据,通过中介效应估计,验证了数字普惠金融对城乡收入差距的直接和间接影响,主要结论如下:第一,数字普惠金融本身所具有的“普惠性”和“数字化”特征能够提升金融服务对于农村居民的可获得性,使更多的金融资本流向农村地区,从而直接缩小城乡收入差距;第二,数字普惠金融能够通过促进经济增长和城镇化进程来间接减小城乡收入差距,一方面数字普惠金融能够带动经济水平的提高,经济发展所带来的“涓滴效应”使农村居民享受到经济发展所带来的益处,另一方面数字普惠金融惠及“长尾市场”,对于小微企业的扶持增加了市场活力,促使农村剩余劳动力向城镇转移,有效推动了城镇化的进程,农村居民的收入也从而得到了提升。

根据以上结论,继续大力发展数字普惠金融将有利于缩小城乡收入差距和地区发展差异,因此针对数字普惠金融发展提出如下具体政策建议:第一,为扩大数字普惠金融缩小城乡收入差距的直接影响,应大力鼓励引导金融机构开展数字普惠金融服务,充分发挥数字普惠金融的“普惠性”和“数字化”特点,在客户群体选择上瞄准农村居民,信息技术建设上继续促进普惠金融与5G技术、大数据等新型数字技术的融合,并将线上与线下服务结合在一起,丰富金融服务内容、简化业务办理程序,提升金融服务的数量和质量,从而提升农村金融服务的可得性;第二,地方政府要适当调整其政策偏向,在经济政策上更加倾向农村,通过资金以及技术手段加大对于农村农业生产的扶持力度,鼓励农村结合自身优势实现产业转型,完善教育资源分布以降低城乡人力资本差距;第三,一方面开发完善适用于数字普惠金融的商业服务模式,并且通过大力打击网络金融欺诈等手段加强网络金融服务的安全性,为微小企业发展提供更加优良的发展环境,另一方面通过税收、土地等政策大力扶持微小企业发展,增加其就业吸引力,引导农村剩余劳动力实现非农就业。

参考文献:

[1]Corrado G, Corrado L. Inclusive Finance for Inclusive Growth and Development[J]. Current Opinion in Environmental Sustainability,2017(2):19-23.

[2]张栋浩,尹志超.金融普惠、风险应对与农村家庭贫困脆弱性[J].中国农村经济,2018(4):54-73.

[3]张勋,万广华,张佳佳,何宗樾.数字经济、普惠金融与包容性增长[J].经济研究,2019(8):71-86.

[4]陳宝珍,任金政.数字金融与农户:普惠效果和影响机制[J].财贸研究,2020(6): 37-47.

[5]宋晓玲.数字普惠金融缩小城乡收入差距的实证检验[J].财经科学,2017(6):14-25.

[6]钱海章,陶云清,曹松威.中国数字金融发展与经济增长的理论与实证[J].数量经济技术经济研究,2020(6):26-46.

[7]温忠麟,叶宝娟. 中介效应分析:方法和模型发展[J]. 心理科学进展,2014(5):731-745.