基于哈佛分析框架的申通快递财务分析

□ 李翛然

(南京林业大学 经济管理学院,江苏 南京 210037)

2009年,新《邮政法》取消快递业专营政策后,民营公司进入快递市场,涌现出了以顺丰和申通等公司为首的全国性物流企业。随着近年来电子商务的快速发展和居民消费习惯的改变,快递市场正在不断扩张,成为国民经济中不可缺少的一部分。2020年,突如其来的新冠疫情给全国经济造成重大影响,为全力抗疫,一季度经济几乎停摆,尽管如此,2020年全年国内快递业务量和行业收入仍然实现了增长,行业收入同比增长超过15%,增幅远超其他行业。在行业稳步发展的同时,部分企业的经营业绩却出现了下滑,作为国内规模较大的快递企业,申通快递2020年业绩下滑严重,利润同比下降96%。这说明尽管快递行业整体向前向好,行业内企业的竞争仍然激烈。同时,外部环境的变化与转型发展的趋势都影响着企业的长远发展,这更需要企业认清发展优势短板,找准自身战略定位,从而保持长久竞争力[1]。哈佛分析是一种较为全面的分析方法,从战略、会计、财务和前景四个维度出发,重视对企业外部环境和自身竞争力的分析,将财务数据分析的结果应用于实际的战略选择上,为投资者甄别出真实可靠、高质量的财务信息,合理预测企业未来提供了更全面、更宏观的视角。本文以申通快递为例,应用哈佛分析框架对申通进行剖析,找出影响其业绩大幅下滑的因素,分析快递行业发展动向,为其调整发展方向、扩大盈利空间提出参考建议。

1 战略分析

1993年,申通快递在上海成立,从民营快递属于灰色产业的时代一路走来,发展成为全国性大型快递企业,建设了遍布全国的业务点和运输站。申通快递的主要业务可以分为三类,一是标准快递业务产品,二是快递业务增值服务,包括承诺达、代收货款等;三是快递辅料产品,包括提供信封、文件袋、纸箱等快递包装物。此外,在仓储业务产品方面,其为电子商务行业提供仓储、包装及配送管理一站式服务,还积极拓展国际市场,业务范围已经覆盖美国、澳大利亚等45个国家和地区。

1.1 优势

在国内快递行业企业中,申通快递起步时间早,服务范围广,站点遍布全国,经过近30年的发展已经成为行业头部企业,且近几年业务量仍然保持扩张态势。在核心业务模式上,其贯彻“中转直营、网点加盟”的经营模式,截至2020年年底,公司快递服务网络转运中心自营率约为94.12%,在与同类型轻资产快递企业竞争中保持服务竞争力。下一步,申通快递将通过进一步优化内部运营流程,完善中转集散布局,推广小集散模式,建立更加现代化的高效快递网络。申通快递根植行业多年的丰富经验、直营与加盟结合的高效模式、逐步完善的信息化水平以及品牌效应带来的人才聚集构成了其强大的竞争能力。

1.2 劣势

中国幅员辽阔,全国范围内的快速物流服务须依托航空运输,申通快递在航空运输业务中依托航空公司民用航班,不能自主调配航线,运输时效无法保障。此外,申通快递的经营网点实行加盟制,由于各地加盟商的综合实力、人力资源与管理水平参差不齐,快递末端配送的时效和服务质量同样难以保证,导致其难以摆脱与其他快递企业的价格竞争,阻碍其开拓高端业务市场、塑造更好的品牌形象。

1.3 机会

在业务种类上,随着新型零售业的发展,短链物流服务迎来机遇。[2]申通快递在城市内拥有完善的配送体系,且阿里巴巴成为申通大股东后,大润发、盒马鲜生等到家业务与申通现有产业基础结合,将提供更高质量服务,同时其业务种类也将得到扩展。在业务地理分布上,2020年,其划分的7个业务大区中,华东大区与华南大区业务占全国业务的比重分别为29.94%、44.16%,这一方面是因为公司的业务规划,另一方面是因为内陆与北方地区经济不够发达,随着全国经济的均衡发展程度提升,国内市场仍存在很大的上升空间。

1.4 挑战

由于我国快递行业迅速发展,行业已经进入寡头竞争阶段,且各个企业提供的快递服务同质化严重,在无法短期内提高业务能力和服务质量的情况下,行业企业陷入了长期残酷的价格竞争,以争取更多的市场份额[3]。根据邮政局2021年一季度发布的邮政行业经济运行情况通报,快递与包裹服务品牌集中度指数CR8为80.5,2020年同期为85.9。这是继续厮杀的通达系快递公司市占率差距逐步拉大的一个表象,表明快递头部企业分化愈发严重。业务量持续正增长、净利润却普遍负增长,一正一负凸显快递行业“增量不增收”的窘况,折射出快递市场价格战愈演愈烈的现状,考验着快递企业的成本优化能力。

2 会计分析

会计分析是财务分析的基础,确保财务分析的数据可靠。申通快递2016-2020年披露的年报显示,会计师事务所近5年均为其财务报表出具了无保留意见的审计意见,说明其财务数据真实可靠,以此为基础进行的财务分析结果具有可参考性。根据申通快递加强自身长期竞争力建设,扩大自营业务的策略,下面选取固定资产、应收账款2个会计科目进行具体分析。

2.1 固定资产分析

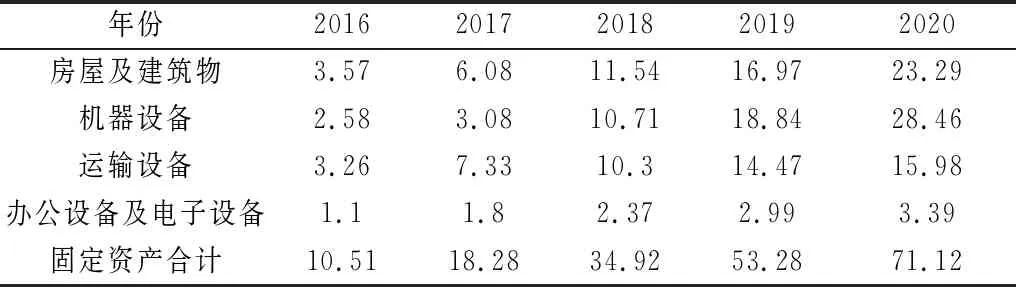

申通快递固定资产主要包括房屋及建筑物、机器设备、运输设备、办公设备及电子设备,折旧方法采用年限平均法,其2016-2020年固定资产具体情况如表1所示。

表1 申通快递2016-2020年固定资产指标 单位:亿元

由表1可知,申通快递近几年的固定资产一直呈现增长状态,年平均增长率为62.75%,2020年与2016年相比,固定资产增长了289.06%,可见申通快递重视固定资产投入与企业长期竞争能力的塑造。2016-2019年,房屋及建筑物占固定资产比例较为稳定,年平均占比32.97%;机器设备占总固定资产比例持续提高,占比由2016年的24.55%提升至2020年的40.02%,在固定资产中占比最大,这是因为申通快递转运中心自营率提升,并入原有设备及购置新增设备。

2.2 应收账款分析

申通快递依据信用风险,将应收账款划为快递行业与非快递行业不同组合,在组合基础上计算预期信用损失。对于划分为组合的应收账款,参考历史信用损失经验,结合当前状况及对未来经济状况的预测,编制应收账款账龄与整个存续期预期信用损失率对照表,计算预期信用损失。目前,申通快递针对快递行业应收账款计提坏账准备的比例为1年以内(含1年)计提5%,1年到2年(含2年)计提20%,2年至3年(含3年)计提50%,3年以上计提100%;针对非快递行业应收账款计提坏账准备的比例为1年以内(含1年)计提10%,1年到2年(含2年)计提50%。同行业内,韵达股份针对外部客户应收账款计提坏账准备比例与申通快递一致,顺丰股份未披露针对非关联方客户计提坏账准备具体比例,其2020年对非关联方应收账款组合计提坏账准备的比例为0.58%。可见,申通快递计提坏账准备的政策在行业内较为保守。表2为2020年年末申通快递应收账款账龄情况。

表2 申通快递2020年应收账款账龄 单位:万元

2020年年底,申通快递应收账款10.31亿元,其中9.57亿元账龄在1年以内(含1年),占比92.79%,可见其坏账风险较小,应收账款管理水平较高,这也与快递行业的日常业务多为现金收款有关。

3 财务分析

本文选取了申通快递2016-2020年的财务数据进行财务分析,从盈利能力、偿债能力、营运能力、发展能力四个方面分析其上市至今的企业财务情况。此外,本文还选取了行业内龙头企业顺丰股份、韵达股份2020年财务数据与申通快递进行横向对比。

3.1 盈利能力分析

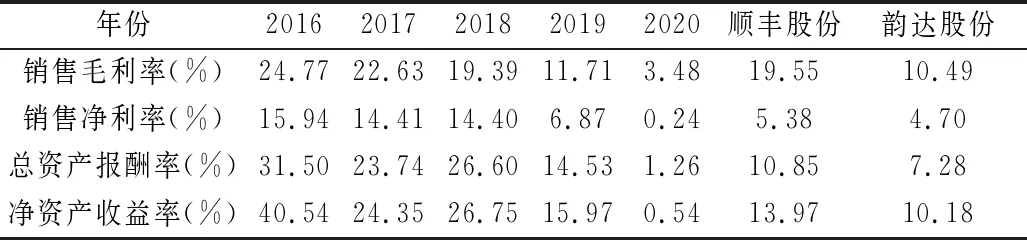

从表3中的财务指标来看,申通快递上市以来销售毛利率和销售净利率持续下跌,说明行业价格竞争压力一直存在,而且越来越大;总资产报酬率和净资产收益率仅在2018年短暂上涨,其他年度均呈持续下跌的态势,企业效益不容乐观。从5年数据看,销售毛利率和销售净利率在2016-2018年下跌较为缓慢;2019年,快递企业价格竞争愈发激烈,跌幅进一步增大,两项指标几乎腰斩;2020年,受新冠肺炎疫情影响,各快递企业为维持现金流和争取市场份额,在二季度国民经济初步恢复后陷入价格苦战,申通快递销售毛利率和销售净利率遭遇断崖式下跌,销售净利率跌至0.24%,企业处于亏损边缘。同样,其2020年总资产报酬率和净资产收益率同比下跌超过10倍。与顺丰股份、韵达股份相比,2020年申通快递各项盈利能力均远远落后,在行业竞争中处于弱势地位,需要利用好转运中心自营带来的优势,从技术升级角度入手,优化业务运营成本。

表3 申通快递2016-2020年盈利能力指标

3.2 偿债能力分析

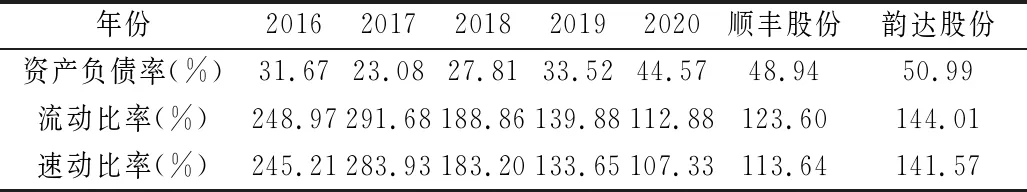

从表4中的财务指标来看,2016-2020年,申通快递资产负债率持续上升,流动比率和速动比率先升后降,近3年的偿债能力持续减弱,在盈利能力同样呈总体下降趋势的情况下,其债务存在一定违约风险。与顺丰股份、韵达股份相比,其资产负债率处于低位,长期负债偿还风险较低,但流动比率和速动比率均低于2家竞争企业,短期偿债能力偏弱。另一方面,在行业竞争激烈的环境中,资产负债率的上升也体现其积极应对利润下降趋势,进行业务流程改造和技术升级等有利于长期业务预期的商业行为,因此,申通快递更适合长期投资者。

表4 申通快递2016-2020年偿债能力指标

3.3 营运能力分析

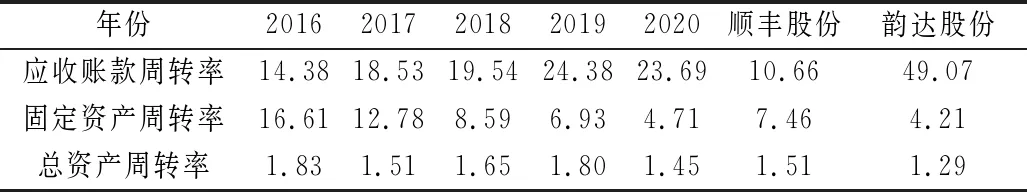

从表5中的财务指标来看,申通快递近5年应收账款周转率总体呈上升态势,应收账款周转速度持续加快,但与业务模式类似的韵达股份相比仍存在较大劣势,顺丰股份应收账款周转率较低的原因为企业客户占比较大,造成收款时间久,因此不具有比较意义。2016-2019年,申通快递固定资产周转率连年下降,尽管5年间固定资产增加近3倍,利用效率得不到提高,比同样采用“轻资产”经营模式的韵达股份略高,但低于资产规模更大的顺丰股份。此外,其总资产周转率也低于顺丰股份。申通快递建设自营转运中心、布局短链业务等固定资产投资定位长期收益,不能快速体现在营业收入增加上。

表5 申通快递2016-2020年营运能力指标

3.4 发展能力分析

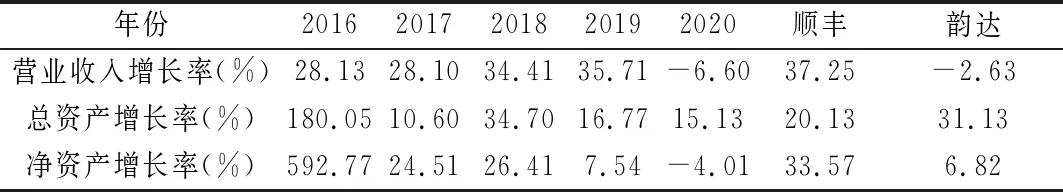

从表6中的财务指标来看,申通快递2016-2019年营业收入持续增长,且增长率也持续提高,但2020年受新冠肺炎疫情影响,营业收入下跌6.6%,跌幅高于韵达股份,而顺丰股份则逆势增长37.25%。2016年,申通快递借壳上市,总资产与净资产大幅增加,2018年后,净资产收益率开始下降,2020年降至-4.01%,远低于行业水平。从发展态势上看,呈现出顺丰股份一家独大的局面,相比之下申通快递盈利能力与短期偿债能力也较弱,未来营业收入增长不容乐观。

表6 申通快递2016-2020年发展能力指标

4 前景分析

国内快递市场伴随着电商平台的兴起而扩大,目前已发展为重要的国民经济产业,且仍然处于发展期[4]。2020年,国内快递企业整体业务量达到833.6亿件,同比增长31.2%,考虑到新冠肺炎疫情带来的负面影响,快递行业的发展在未来更值得期待。一是从全国范围看,快递市场在东南沿海地方较为发达,西部地区仍有较大发展空间。二是目前国内快递市场仅实现了量大,并未达到质优,发展之路仍然漫长。三是快递行业的很多细分领域在国内仍处于起步阶段,有待进一步开发[5]。此外,国家与地方都非常支持行业发展,2020年,国家发展改革委等部门发布《关于推动物流高质量发展促进形成强大国内市场的意见》,强调物流业是支撑国民经济发展的基础性、战略性、先导性产业。

目前,快递市场形成了寡头竞争的局面,民营企业中,顺丰股份明显优于其他企业,通达系快递紧随其后。申通快递作为国内老牌快递企业,在国内具有一定的品牌影响力,但近年来受制于发展转型与行业价格竞争,虽然业务规模较大,但盈利能力不强。从未来发展情况看,其通过自营转运中心的建设,可降低传统快递业务的运输和管理成本,此外,由于阿里巴巴的入股可以借助阿里和菜鸟网络的技术优势和体系优势,开拓快递行业细分市场,虽然目前财务数据不够好看,但整体发展前景仍然可观。

5 总结

2020年对于申通快递而言是沉重的一年,营业收入出现下跌,几乎处于亏损边缘,但长期来看,其品牌口碑可靠,负债结构良好,物流关键节点自营化率逐步提高,业务成本有望得到有效降低,未来发展值得期待。现阶段,应实行低成本战略,注重提高企业盈利能力,加大自动化设备投入,优化作业模式与运行网络;同时,要用好阿里的资源,密切关注新的电子商务商业模式的出现,在细分市场中夺得先机。