创始人控制、商业信用与企业金融投资

韩忠雪 高心仪 张玲

【关键词】 创始人; 最终控制人; 金融投资; 商业信用

【中图分类号】 F275.1 【文献标识码】 A 【文章编号】 1004-5937(2022)05-0019-08

一、引言

近年来,随着我国实体经济投资回报率日益下滑,金融市场不断发展,越来越多的企业开始热衷于进行金融资产投资。据Wind统计,2011年我国仅有两家非金融业上市公司购买金融资产,而自2018年以来,每年均有上千家上市公司购买金融资产,且年累计发生额高达近4万亿元。虽然金融资产投资能够提升企业闲置资金的利用率,最大限度地发挥短期富余资金的作用,但是随着企业资本不断流入金融资产,企业利润愈发倚仗金融资产的投资收益,企业过度金融投资趋势日益明显。针对这一现象,不少学者指出非金融企业的金融资产投资将对实体投资造成“挤压”效应[1],长远来看不仅阻碍企业市场竞争力的提升,加剧企业的经营和财务风险,而且给我国宏观经济发展增添了诸多不稳定因素[2]。

改革开放以来,民营企业在我国经济发展中的地位日益重要。据统计,我国民营经济贡献了全国50%以上的税收、60%以上的国内生产总值以及70%以上的技术创新成果,截至2020年6月2日,A股市场共3 852家上市公司,其中民营企业占比高达63.81%①。在民营企业中,创始人担任企业最终控制人的现象较为普遍,如百度的李彦宏、京东的刘强东、小米的雷军等。由于创始人是企业的缔造者,通常在企业股权和关键性资源方面存在绝对优势,对企业既有较强的显性控制力又有难以转移的隐性控制力,能够左右企业的经营决策和发展方向。同时,企业于创始人而言是心血的凝聚和情感的寄托,其个人声誉和利益与企业紧密交织在一起,难以分割,故创始人在经营决策过程中通常较少做出短视行为和盲目利己的行为,更加注重企业的发展壮大和传承。近年来,企业金融投资现象愈演愈烈,部分学者认为这主要是受到企业高层盲目逐利、美化短期业绩、攫取私利等目的的推动,那么,创始人控制的企业是否会受创始人特性的影响在企业普遍过度金融投资的当下做出不一样的投资选择,值得进一步研究。已有金融化的研究主要集中在宏观经济环境[3-4]、融资方式[5]、企业盈利能力[6]、CEO异质性[7]等方面,很少针对创始控制人展开研究。基于此,本文选取2007—2019年A股上市民营制造业企业为研究样本,针对创始人控制对企业金融投资的影响以及商业信用对创始人与企业金融投资关系的调节作用进行分析。

本文的可能贡献主要体现在两个方面。首先,本文从创始控制人角度,结合商业信用融资,研究了企业金融投资的特点和变化规律,拓展了现有金融化研究的理论视野。其次,通过其他内外部影响因素,更加全面展现了创始控制人对企业金融投资的影响和作用,资本支出和管理费用等中介机制的检验也阐明了创始控制人影响金融投资的内在逻辑和影响路径,为学术界和实务界更好地研究创始控制人与金融资产投资的关系提供了理论支持和实践证明。

二、理论分析与研究假设

(一)创始人控制与企业金融投资

创始人即企业的发起创办者,对企业经营发展、组织结构、企业文化等诸多方面产生深远影响。创始人与以投资并购或资本运作为目的的企业控制人不同,对企业有着更加深厚的感情[8],也对企业的发展壮大有着更高的期望,所以在经营决策过程中,创始人控制企业的主要目标为扩展主营业务规模,提升企业的竞争力。尽管近年来由于我国实体业投资利润微薄[9],而金融资产以流动性强、短期收益高、可操纵性强等优势受到越来越多企业的青睐,部分企业依靠金融资产投资获取的短期收益来平滑利润[10]。创始人控制的企业会一定程度遏制企业投资决策中的上述短视问题[11],引导企业积极开展创新研发活动[12],以求提升企业的竞争实力。

基于委托代理理论,现代企业的股东与高管、大股东与中小股东之间存在普遍的代理问题。创始人作为企业的最终控制人能够在一定程度上缓解企业的代理问题。一方面,创始人通常更加注重对自身控制权的维护,并有强烈的传承意愿[13],不仅在股权控制中独占优势,而且因对关键资源还拥有隐形控制权,创始人在企业的绝对权威地位将对企业的高管产生威慑作用,能较好遏制管理者的机会主义行为,尤其当创始控制人同时承担企业关键管理岗位时,股东与经理之间的代理问题得到很大程度上的缓解;另一方面,对于创始人来说,企业凝聚着其心血和梦想,所以虽然多数创始人控制的企业股权相对集中,但创始人出于对企业声誉和财富的维护[14],不会通过关联交易、资产转移等方式随意侵占中小股东的利益,相反,创始人作为大股东,与中小股东的关系更多表现为“联盟效应”,以求与外部投资者形成良好稳定的关系[15]。加上相对较高的家族所有权强化了控股股东的私人利益,且与公司利益具有一致性,更进一步降低了控股股东与中小股东之间的代理成本。由此,两种代理问题的相对消解提升了控股股东长期发展公司的欲望,这将有助于加强主业发展和研发投资[16],降低非主业金融投资的比例。同时,由于金融资产大多以公允价值计量,且管理层对于公允价值评估方法和计量模型有一定的选择权,企业利用金融资产进行利润操纵和财务舞弊的方式较多,企业为了攫取私人利益会更热衷于进行金融资产投资,而创始人控制的企业则由于双重代理问题的缓解,势必减少企业为谋取私利进行金融资产投资的行为。基于此,提出假设1。

H1:创始人控制能够抑制企业的金融资产投资行为。

(二)创始人控制、商业信用与企业金融投资

商业信用是企业日常经营中由于商品交易形成的一种短期信贷,其作为非正规金融的主要组成部分已然成为企业融资的重要来源[17]。创始人控制的企业多为民营企业,在融资过程中,不仅在企业规模和竞争实力方面存在劣势,而且缺乏政府的隐形担保,在银行借贷中普遍受到歧视[18]。商业信用具有获取成本低、灵活性高、应用性广等优势,并能够积极发挥金融中介作用,实现信贷资金的二次分配,將有效弥补资金缺口,加速商品流通,缓解创始人控制企业的融资约束问题[19]。同时,企业从供应商获取的商业信用融资也向外界传递了自身具备良好的企业信誉、供应商关系及企业实力的积极信号,间接促使其获取更多的银行信贷,从而进一步充实了企业的资金池[20]。

因此,一方面,当企业拥有足够的自由现金流时,创始控制人自然会产生相应的过度投资冲动,也会偏好将闲余资金投入到金融资产中,以获取更大的资金使用价值和投资收益。而且,拥有较高商业信用的企业往往处于产品供应链中较为强势的市场地位,也势必会拥有更多的商业信用资金,这必然也促使创始控制人提高金融投资比重,加大金融资产投资规模。另一方面,商业信用资金毕竟是一种短期融资,只能缓解企业短期的资金流动性问题[21],若企业无法按时还款,供应商会停止供货,从而影响企业的正常生产经营和企业信誉,与供应商的关系也会受到严重破坏,甚至陷入法律纠纷,不利于企业的长远发展。而金融资产项目流动性高、收益见效快、投资方式灵活,能够帮助创始控制人缓解短期商业信用偿还的风险,降低企业出现财务风险的可能,因而,随着企业商业信用的增加,创始控制人会相应加大金融投资的规模。基于此,提出假设2。

H2:商业信用水平越高,创始人控制对企业金融投资的促进作用越大。

三、研究设计

(一)数据来源

本文选取2007—2019年A股上市民营制造业公司为研究样本,剔除了样本期间被ST和?觹ST的、数据遗漏的和重大资产重组的企业,最终得到295家上市公司,获得3 655个观测值。同时,为了消除极端值的影响,本文对模型中所有的连续变量做1%和99%的缩尾处理。样本数据主要来源于国泰安数据库和上市公司年报(手工整理)。

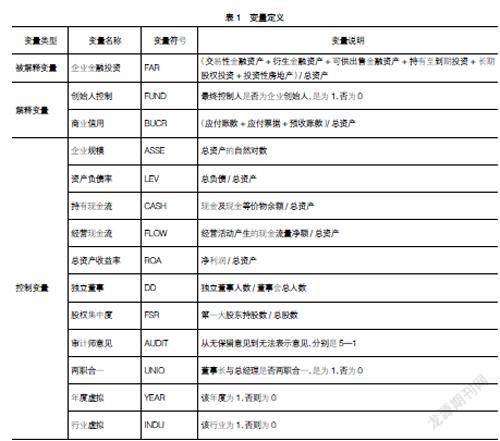

(二)变量定义

1.被解释变量

本文借鉴Demir[22]的方法,用企业金融资产规模在总资产中所占的比重来表示企业金融投资程度,其中,企业金融资产包括交易性金融资产、衍生金融资产、可供出售金融资产、持有至到期投资、长期股权投资和投资性房地产,变量由FAR表示。

2.解释变量

创始人界定为创立企业或早期经营企业的创业者,通过利用招股说明书和公司年报确定创始人和最终控制人,并利用百度搜索和企查查进行补充匹配,属于创始人团队的,以持股最多和职位最关键的为主。创始人控制的衡量采用虚拟变量,若创始人为企业最终控制人,则赋值为1,否则为0,变量由FUND表示。商业信用本文借鉴陆正飞等[23]的方法,由企业应付账款、应付票据及预收账款之和占企业总资产的比例衡量,以反映企业商业信用的融资能力,变量由BUCR表示。

3.控制变量

为了避免其他因素的影响,本文借鉴相关主流研究选取了如下控制变量:企业规模(ASSE)、资产负债率(LEV)、持有现金流(CASH)、经营现金流(FLOW)、总资产收益率(ROA)、独立董事(DD)、股权集中度(FSR)、审计师意见(AUDIT)、两职合一(UNIO)、年度变量(YEAR)和行业变量(INDU)。

各变量具体定义如表1。

(三)模型构建

为了研究创始人控制与企业金融投资的关系,以及商业信用对二者关系的调节作用,检验上述假设,本文设定如下回归模型:

FARi,t=β0+β1FUNDi,t+γControli,t+εi,t (1)

FARi,t=β0+β1FUNDi,t+β2BUCRi,t+β3FUNDi,t×BUCRi,t+γControli,t+εi,t (2)

四、实证结果与分析

(一)描述性统计分析与相关性分析

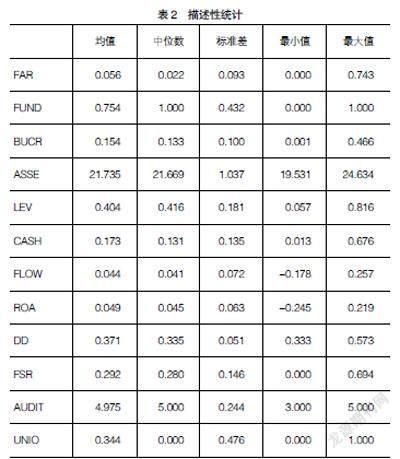

变量的描述性统计结果如表2所示,FAR的均值为0.056,表明样本企业进行金融资产投资的规模较小,但是FAR的最大值为与最小值相差甚远,表明不同企业的金融投资程度存在较大差异,FUND的均值为0.754,表明样本企业中由创始人作为最终控制人的现象比较普遍;BUCR的均值为0.154,最大值为0.466,最小值为0.001,表明样本企业的商业信用占总资产的比例达到15.4%,样本企业利用商业信用进行融资的整体能力有限,但企业之间存在较大差距。

主要变量的Pearson相关系数如表3所示,创始人控制与企业金融投资变量的相关系数显著为负,初步验证了创始人控制能够抑制企业金融投资的假设,为后续的检验提供一定支持。而商业信用与金融投资的相关系数显著为负,与创始人控制显著为正,商业信用的调节作用有待在实证分析中进一步验证。其余控制变量之间的相关系数均小于0.4,表明变量之间不存在严重的多重共线性。由于本文篇幅所限,未予列出。

(二)回归结果分析

基于上述回归模型和样本数据,本文得到的回归结果如表4所示。FAR(1)和FAR(3)为创始人控制与企业金融投资的回归结果,从表中可以看出,FUND的回归系数分别为-0.004和-0.003,均在1%的水平上显著,表明创始人为最终控制人的企业能够一定程度上抑制企业进行金融资产投资,与H1一致。究其原因,可能是由于创始人的特殊感情和利益与企业紧密交织在一起,使其更加注重企业的长远发展,且创始人控制能够缓解企业内部双重代理问题,进一步遏制企业做出机会主义行为。FAR(2)和FAR(4)为创始人控制、商业信用与企业金融投资的回归结果,从表中可以看出,商业信用与创始人控制的交互项FUND×BUCR均在1%的水平上显著为正,表明当企业的最终控制人为创始人时,随着商业信用水平的提高,企业会更加积极进行金融资产投资。这是由于商业信用短期内缓解了企业的融资约束,创始人为了提升资金利用率的同时避免出现严重的财务风险,更加积极选取流动性强、短期收益高的金融资产进行投资,与H2一致。

(三)稳健性检验

1.内生性检验

为避免变量之间互为因果、变量选择遗漏等的影响,本文选取解释变量FUND和BUCR的行业平均水平为工具变量进行了再次回归,结果如表5中FAR(1)和FAR(2)所示。從表中可以看出,创始人控制FUND的回归系数显著为负,创始人控制与商业信用的交互项FUND×BUCR显著为正,表明创始人控制显著遏制了企业金融投资行为,而随着商业信用的提高,创始人控制提升了企业的金融投资水平,结论与之前一致,验证了结论的稳健性。

为防止研究样本、变量选择偏误带来的内生性影响,本文使用倾向得分匹配法来控制此类内生性问题。以创始人是否为最终控制人作为因变量对控制变量进行回归,所得分数按照创始人是最终控制人作为处理组,创始人不是最终控制人作为对照组,进行一对一匹配,匹配后回归的结果如表5中FAR(3)和FAR(4),由回归结果可知,经过重新匹配后样本回归结果未发生明显改变,研究结论具有较强的稳健性。

2.变量替换

为检验回归结果的稳健性,本文选取了新的企业金融投资和商业信用变量重新进行回归检验。首先,本文将企业的其他流动性资产、应收股利和应收利息作为企业金融资产新的组成部分,并通过金融资产/总资产来衡量企业金融投资水平,定义为FAR1。依照原模型重新进行回归检验,未见差异。其次,本文选用金融资产投资收益率(FPRO)作为企业金融投资的变量,具体公式为:(利息收入+公允价值变动损益+投资净收益+汇兑净收益)/利润总额,回归结果未见异常。

此外,为了更全面真实反映企业的商业信用程度,本文用净商业信用(NBUCR)来替代原商业信用变量,具体公式为:[(应付账款+应付票据+预收账款)-(应收账款+应收票据+预付账款)]/总资产,回归结果未发生改变。

(四)进一步研究

1.两权分离对创始人控制与企业金融投资关系的影响

随着企业集团金字塔股权结构的日益普遍,企业控制权与现金流权的分离已然成为公司控股股东与中小股东代理问题的重要表现。当企业两权分离度大时,将激化控股股东侵占中小股东利益的动机,加剧企业的代理问题。而金融资产投资活动能有效帮助其美化业绩、谋取私利,故当两权分离度高时,企业代理问题加剧,创始人控制的企业会更热衷于进行金融资产投资。本文以企业最终控制人控制权与现金流权的比值衡量企业的两权分离度,用DEVI表示。从表6回归结果可以看出,创始人控制与两权分离的交互项在1%的水平上显著为正,即两权分离越高,创始人控制的企业会越积极进行金融资产投资。

2.产品市场竞争对创始人控制与企业金融投资关系的影响

产品市场竞争作为企业不可忽视的外部环境,对企业的经营发展亦有着重要影响。当产品市场竞争程度较高时,企业面临较高的经营风险,创始人控制的企业会更积极主动地加大实体项目的投资,提升企业的竞争能力,以求通过市场掠夺定价、抢占对手市场份额等方式获取更多的竞争优势。此外,产品市场竞争能够积极发挥外部治理作用,改善公司治理,降低代理成本,从而促使企业的投资决策更加科学合理,有效遏制企业盲目投资金融资产的行为。本文选取赫芬达尔指数作为衡量产品市场竞争程度的指标,以HHI表示并作负向处理。从表6回归结果可以看出,当企业面临较高的产品市场竞争环境时,创始人控制的企业抑制金融资产投资的作用会更加明显。

3.宏观经济环境对创始人控制与企业金融投资关系的影响

企业的经营发展不可避免会受到宏观经济环境的影响,当宏观经济环境充满不确定时,企业未来收益的不确定性提升,经营风险增加,创始人在投资决策中亦更加谨慎,周期长、不可逆程度高的长期投资项目会受到创始人的冷落,创始人会更积极利用金融资产投资获得额外收益以维持企业的正常经营,为企业现金流波动提供保障。其次,宏观经济波动性高使得银行借贷、商业信用融资的难度加大,企业面临更严峻的融资约束问题,故使得企业进行实体项目投资的能力和意愿会进一步削弱,而金融资产投资能够为企业收益“添砖加瓦”,提升企业的财务柔性,受到创始人的青睐。为分析宏观经济环境对创始人控制与企业金融投资关系的影响,本文参考Baker et al.于《南华早报》上披露的宏观经济不确定性指数构建变量EPU,以衡量宏观经济环境的不确定性程度。从表6回归结果中可以看出,FUND×EPU的回歸系数在1%的水平上显著为正,表明宏观经济不确定性越高,创始人控制的企业金融投资水平越高。

(五)机制检验

为深入研究创始人控制对企业金融投资的影响,本文对创始人控制与企业金融投资的影响机制进行分析。一方面,创始人作为企业的最终控制人通常在内部享有绝对权威,其能够左右企业的经营投资决策、管理机制和发展战略,且由于创始人较注重维护自身对企业的控制权,在日常经营中会更密切了解和监督管理者的行为,对管理层进行有效牵制,一定程度上缓解股东与管理者的代理问题。同时,创始人的个人利益和情感均与企业发展密切相关,故其会着眼于企业的长远发展目标,注重企业声誉和形象的维护,较少做出侵害中小股东利益,破坏自身与中小股东关系的行为。所以,当创始人为企业最终控制人时,企业的代理问题会得到缓解,为了美化短期业绩或攫取私人利益进行金融资产投资的行为会有所遏制。另一方面,企业凝聚着创始人的多年心血,也是创始人的精神寄托和毕生追求。所以创始人会更加热衷于将企业资金投放在主营业务的相关项目上,而不是只能为企业带来短期收益的金融资产项目。所以,当创始人为企业的最终控制人时,企业资金会更多流向固定资产、无形资产等长期项目,从而使得金融资产投资占比减少。

为了验证上述分析,本文选取资本支出水平(CAEX)和管理费用率(MAEX)分别衡量企业的实业投资程度和代理问题。具体回归结果如表7所示。表7中创始人控制FUND与资本支出水平CAEX显著正相关,而资本支出水平CAEX与企业金融投资FAR显著为负,表明创始人通过加大实体项目投资抑制了企业的金融投资问题。此外,创始人控制FUND与管理费用率MAEX显著为负,而管理费用率MAEX与企业金融投资FAR显著正相关,表明创始人控制能够有效缓解企业的代理问题,进而遏制企业的金融投资行为。

五、研究结论

本文以我国2007—2019年民营制造业上市公司为样本,实证分析了创始人控制对企业金融投资的影响。研究发现,创始人控制能够显著抑制企业的金融投资行为,而随着商业信用的提高,创始人控制会提升企业的金融投资水平。进一步研究发现,产品市场竞争程度越低、两权分离度越高,宏观经济环境越不稳定,创始人控制的企业越偏好进行金融资产投资。此外,资本支出水平和管理费用率在创始人控制与企业金融投资之间发挥着中介作用,表明创始人控制通过扩大企业的实业投资、缓解代理问题从而抑制了企业进行金融资产投资。最后,本文运用工具变量法、倾向得分匹配法和变量替换法进行了稳健性检验,进一步验证了结论的稳健性。

基于以上研究结论,本文得到如下启示:一方面,我国实体投资利润率低是导致民营企业金融投资的重要原因。为解决这一问题,政府应该推出相应政策积极扶持、引导企业进行实业投资,降低企业实业投资的成本,为民营企业营造良好的实业投资环境。另一方面,企业作为市场运行的微观主体享有自主的投资决策权,企业内部控制制度的健全和完善将有效缓解企业的代理问题,进而促使企业做出科学明智的投资决策,避免盲目选择金融资产投资。

【参考文献】

[1] 张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J].经济研究,2016(12):32-46.

[2] IGNACIO G,HECTOR S.Investment growing-out and labor market effects of financialization in the US[J].Scottish Journal of Political Economy,2014,61(5):589-613.

[3] GULEN H,ION M.Policy uncertainty and corporate investment[J].The Review of Financial Studies,2016,29(3):523-564.

[4] 刘贯春,刘媛媛,张军.经济政策不确定性与中国上市公司的资产组合配置——兼论实体企业的“金融化”趋势[J].经济学(季刊),2021(1):65-86.

[5] QI Y,YANG Y,YANG S,et al.Does government funding promote or inhibit the financialization of manufacturing enterprises? Evidence from Listed Chinese Enterprises[J].The North American Journal of Economics and Finance,2021,58(11):1-19.

[6] XU X,XUAN C.A Study on the motivation of financialization in emerging markets:the case of Chinese nonfinancial corporations[J].International Review of Economics & Finance,2021,72(3):606-623.

[7] 杜勇,谢瑾,陈建英.CEO金融背景与实体企业金融化[J].中国工业经济,2019(5):136-154.

[8] ZELLWEGER T M,NASON R S,NORDQVIST M,et al.Why do family firms strive for nonfinancial goals? An organizational identity perspective[J].Entrepreneurship Theory and Practice,2013,37(2):229 -248.

[9] 张成思,刘贯春.中国实业部门投融资决策机制研究——基于经济政策不确定性和融资约束异质性视角[J].经济研究,2018(12):51-67.

[10] HUTTON A P,MARCUS A J,TEHRANIAN H.Opaque financial reports,R2 and crash risk[J].Journal of Financial Economics,2009,94(1):67-86.

[11] BURGSTALLER J,WAGNER E.How do family ownership and founder management affect capital structure decisions and adjustment of SMEs? Evidence from a bank-based economy[J].Journal of Risk Finance,2015,16(1):73-101.

[12] LEE J M,KIM J,BAE J.Founder CEOs and innovation:evidence from CEO sudden deaths in public firms[J].Research Policy,2020,49(1):1-14.

[13] GOMEZ L R,CAMPBELL J T,MARTIN G,et al.Socioemotional wealth as a mixed gamble:revisiting family firm R&D investments with the behavioral agency model[J].Entrepreneurship Theory and Practice,2014,38 (6):1351-1374.

[14] ANDERSON R C,DURU A REEB D M.Investment policy in family controlled firms[J].Journal of Banking and Finance,2012,36(6):1744-1758.

[15] 張涛,李秉祥.超额控制权与企业现金持有——基于家族创始人控制的调节效应[J].运筹与管理,2021(1):225-233.

[16] SUN X,LEE S,PHAN P H.Family firm R&D investments in the 2007—2009 great recession[J].Journal of Family Business Strategy,2019,10(4):1-9.

[17] PETERSEN M A,RAJAN R G.Trade credit:theories and evidence[J].The Review of Financial Studies,1997,10(3):661-691.

[18] MURRO P,PERUZZI V.Family firms and access to credit.Is family ownership beneficial?[J].Journal of Banking and Finance,2019,101(4):173-187.

[19] MCGUINNESS G,HOGAN T,POWELL R.European trade credit use and SME survival[J].Journal of Corporate Finance,2018,49(4):81-103.

[20] NORDEN L,UDELL G F,WANG T.Do bank bailouts affect the provision of trade credit?[J].Journal of Corporate Finance,2020,60(2):1-17.

[21] DIAMOND D W.Debt Maturity structure and liquidity risk[J].The Quarterly Journal of Economics,1991,106(3):709-737.

[22] DEMIR F.Financial liberalization,private investment and portfolio choice:financialization of real sectors in emerging markets[J].Journal of Development Economics,

2009,88(2):314-324.

[23] 陆正飞,杨德明.商业信用:替代性融资,还是买方市场?[J].管理世界,2011(4):6-14.