企业金融资产配置与技术创新

王乙娜,侯为波

(淮北师范大学a.数学科学学院;b.财务处,安徽 淮北 235000)

0 引言

创新是引领发展的第一动力,是企业发展的第一战略支撑。金融市场作为目前全球最具活力以及提高资源配置效率的场所,在助力企业研发创新,驱动经济增长起着至关重要的作用。回顾中国的金融市场发展历程可以发现,其成立之初,金融资产配置极差,严重制约了企业的融资,使企业的资金得不到快速稳定的周转,阻碍了企业在经营与创新上的发展。自2005 年中国股权分置改革开始,中国的金融市场注入了新的活力,2010 年融资融券制度的启动与扩容等更大幅度地提升了资金的流动效率。随着对企业金融资产配置的深入研究,笔者发现在企业金融资产配置过程中存在一种发人深思的现象,即过度的“金融化”。过度“金融化”的动机主要分为两种:一种是“蓄水池”动机,即企业的金融资产配置是以预防和储备为目的的“预防性”。当企业所处货币环境紧张时,企业为了维持其经营与缓解资金压力,卖出金融资产;当货币环境宽松时,企业可以配置较多的金融资产,为维持将来资金的流动性做储备。另一种是“投机”动机,即企业为了短期快速地得到较高的回报而配置更多的金融资产,是收益较高的资产。

21 世纪以来,金融资产在GDP 中的比重越来越高,国内外学者认为金融市场存在自己内在的运行规律,其内在的不稳定性可能会有损企业的实质性创新,从长远的角度来看,会损害企业的盈利。Stockhammer(2004)运用企业的年度数据和时间序列估计,对美国(1963—1997)、英国(1976—1996)、法国(1978—1998)进行了研究,发现这些国家的金融化使得他们的投资和资本积累明显下降。Krippner(2005)对美国1950—2000 年的金融化用新的方法进行了衡量,发现在企业利润占比中,金融房地产业投资在上升,而制造业的投资在下降。中国目前是否也出现了这一过度金融化现象,引起了众多学者的关注。过度金融化意味着金融资产配置在企业的资产配置中占据了主要的地位。金融资产配置的动机又分为激励企业长期创新的“蓄水池”动机和抑制企业研发投资的“投机”动机。本文借助多元回归模型和双效固定模型分析金融资产配置对企业创新的影响,对企业预期的金融资产配置以及企业长期的经营与盈利具有重要的指导意义。而企业的全要素生产率主要是由企业的创新所推动的,若企业的金融资产配置合理,会促进企业的技术创新投入与产出,从而促进企业的全要素生产率提高。

1 金融资产配置、技术创新与企业全要素生产率的理论分析

1.1 理论分析框架

首先,金融资产的配置对技术创新的影响在于对研发技术创新的投入多少,研发技术创新的投入与企业的技术创新关系紧密且呈正相关,这是技术创新的早期影响;其次,金融资产配置对技术创新产出的影响,将金融资产配置对技术创新产出的影响称为事后影响;最后,金融资产配置与技术创新对企业全要素生产率的影响,被称为企业最终产出效应。企业对金融资产配置的决策通过影响技术创新的投入影响技术创新的产出,从而间接影响企业的生产率。

1.2 理论分析及研究假设

金融资产配置与技术创新。面对不同类型的金融资产配置,企业的技术创新投入会有所不同。何种功能的金融资产配置有利于企业的技术创新,是国内外的学者长期研究的内容。金融资产配置的“蓄水池”功能,即企业在资金富裕的时候购买短期的金融资产,在资金紧张的时候卖出,从而调节企业的资金水平,虽然会在当期显著降低技术创新投入,但在未来会推动企业的研发创新;而金融资产的替代功能,主要是企业的代理者为了自己当前的利益与名誉,有动机地将资产大量投入收益高风险大的金融资产、房地产等项目。这种行为提升了企业的经营风险,减少了企业对技术创新的投入,从而降低了技术创新的产出。因此,本文提出假设1 和假设2:

H1:金融资产配置的“蓄水池”功能在当前会显著抑制技术创新,但在未来会增加企业的技术创新投入,增加企业的创新产出。

H2:金融资产配置的“替代”功能减少了企业的技术创新投入,降低了企业的创新产出。

金融资产配置与全要素生产率。合理的金融资产配置能优化企业的内部结构,并且是促进企业全要素生产率提高的重要因素。在市场竞争日益激烈的情况下,企业为了生存,必须进行创新研究,只有资金充裕的企业,才会加大研发创新的投入。企业为了增加资金的利用率会将资金运用在“蓄水池”功能的金融配置上,使得企业的代理成本降低,提高生产效率。基于以上分析,提出假设3:

H3:在其他条件相同的条件下,金融资产配置越合理,越能提升企业的全要素生产率。

Schumpeter 提出技术创新是经济增长的原动力。合理的金融资产配置决定了企业的技术创新投入,从而提高企业的技术创新水平,在某种程度上提高了企业的生产率。一方面,企业的技术创新会加强企业的先发优势,使其快速占领市场的新份额,取得超额利润,会对企业产生积极的影响。另一方面,由于企业得到了技术创新所带来的超额利润,将会加大企业对技术创新的投入,不断地创新突破,来弥补企业技术单一的缺点,降低生产成本,增加产出,提高生产率。因此,合理的金融资产配置会通过影响企业的创新活动间接地影响企业的全要素生产率。基于以上分析,提出假设4:

H4:合理的金融资产的配置通过影响企业的技术创新投入、技术创新的产出间接影响全要素生产率。

2 金融资产配置、技术创新与企业全要素生产率关系的模型建构

2.1 变量选择

因变量。全要素生产率(TFP)是用于衡量经济主体生产和服务效率的总指标。为了避免同时性和样本选择性偏差问题,本文借助连玉君和鲁晓东(2012)的研究,采用半参数法LP 和OP 方法对全要素生产率进行测算,标记为TFP_LP 和TFP_OP;采用企业当年研发投入占总收入的比值来衡量技术创新投入(R&D),又称研发投入强度;本文采用企业当年的申请专利数目取对数来衡量技术创新产出(Patent),因专利授予具有较高的不确定性,所以专利数是研究中被广泛用于衡量技术创新产出的指标。

自变量。金融资产配置(Fa)。本文从“蓄水池”动机和“替代”动机两个层面来刻画,分别记为Fah 和Fpr,下脚标i,t 分别表示企业和时期。

控制变量。本文的控制变量包括企业规模(lnSIZE)、企业年龄(lnAGE)、盈利能力(Roe)、杠杆率(Lev)和现金流(Cfo)。此外还设置了时间虚拟变量(Dum year)来控制时间效应。

2.2 模型设定

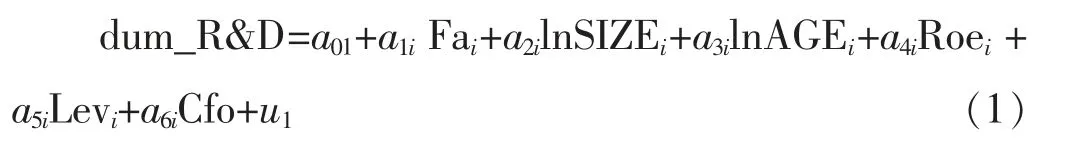

为了研究金融资产配置对企业生产率的影响,本文以CDM 模型为基础,参照Fulvio(2011),扩展了CDM 模型,将金融资产配置、技术创新投入、技术创新产出和全要素生产率纳入同一个系统里。扩展后的CDM 模型如下:

模型中有4 个递归方程,分为3 个阶段。第一个阶段考察的是金融资产配置对企业创新投入的影响,包括创新投入方程与决策方程,其中,决策方程主要说明金融资产配置是否影响创新投入决策;投入方程主要验证金融资产配置如何影响技术创新投入。第二阶段分析金融资产配置、技术创新投入以及其他因素影响技术创新产出的程度,主要列出创新产出方程。第三阶段以第二阶段为前提,分析金融资产配置、技术创新产出对生产率的影响,是关于全要素生产率的方程。

2.3 数据来源

由于中国证监会(CSRC)自2002 年起要求A 股上市公司发布季报,故本项研究的样本为2002—2014 年所有沪、深证券交易所A 股非金融类上市公司季度报告数据。其他数据来自Wind 数据库和CSMAR 数据库。本文采用如下步骤进行了严格的样本处理:①剔除数据存在严重缺失的样本;②剔除业绩极差的ST、ST公司。经过上述处理,最后获得5 677 个有效样本观测值。为了剔除异常值对回归结果可靠性产生的影响,本文对除了虚拟变量外的全部连续变量进行了上下1%分位数的Winsorize 处理。

3 金融资产配置、技术创新与企业全要素生产率关系的实证结果分析

3.1 回归分析结果

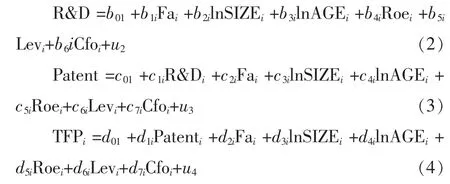

本文先研究金融资产配置与技术创新投入的影响,对于上市的制造业公司来说,并不是所有的公司都从事创新研发活动。为了避免样本选择性偏误,本文采用Heckman 两阶段法对方程(1)和(2)进行估计,结果如表1 所示。

在整体样本回归结果中,由于Mills Lambda 比值在1%的水平下显著为负,存在样本选择偏误,于是运用Heckman 两阶段法对样本进行估计。根据表1 中的回归结果可以得出结论,金融资产配置的蓄水池动机对创新决策、创新投入的影响显著为正,在1%水平上显著;而金融资产配置的投机动机对创新决策、创新投入的影响显著为负,在1%水平上显著。因此验证了假设1。

表1 技术创新决策、投入的回归结果

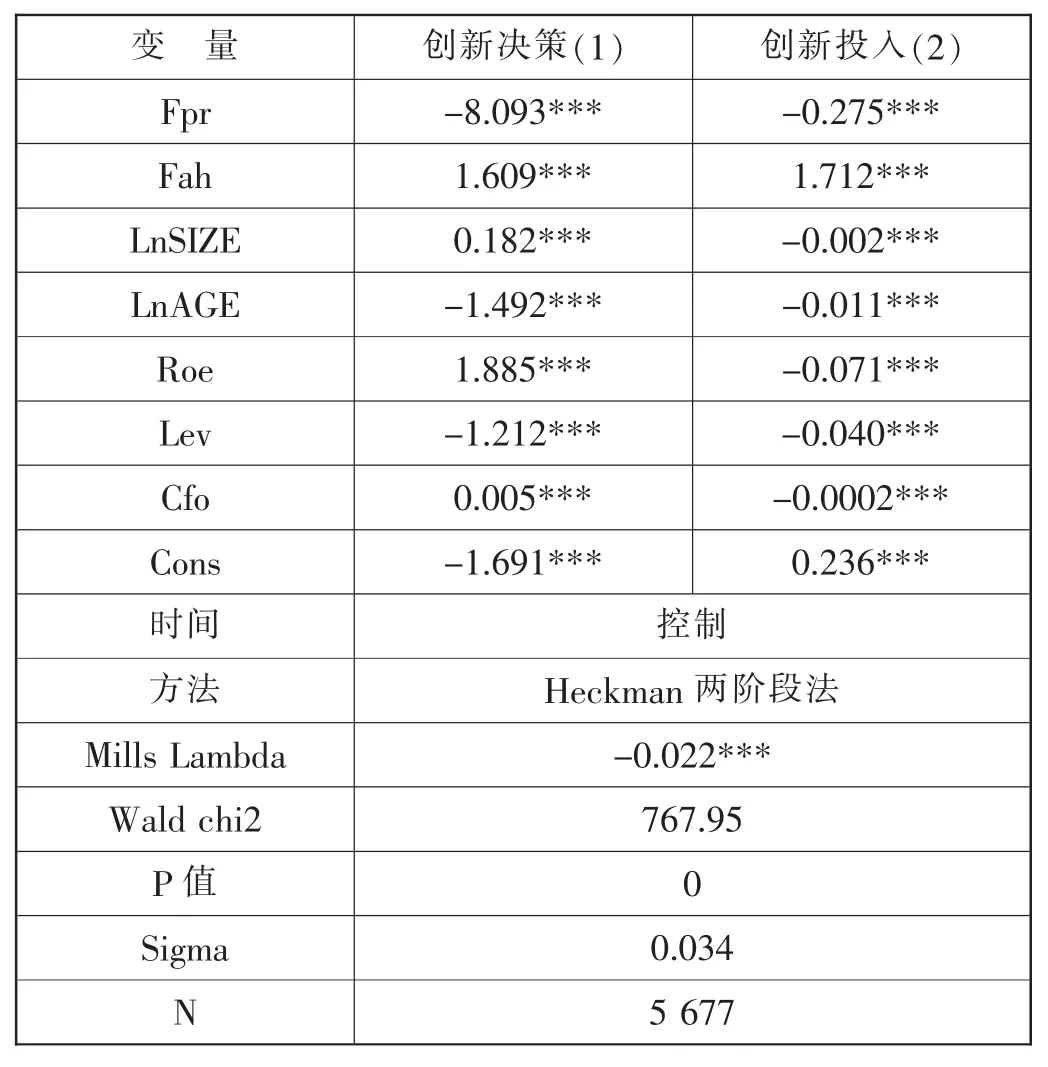

在创新产出方程中,考虑到内生问题,采用工具变量法,将PRO 作为工具变量,采用2SLS 估计方法。考虑到时滞性,分别对滞后1 期、滞后2 期的自变量进行回归,结论如表2 所示。在回归结论中,金融资产配置的蓄水池功能对技术创新产出的影响显著为正,在1%水平上显著,说明蓄水池功能对创新产出是激励作用。金融资产配置的替代功能对技术创新产出有抑制作用,因此验证了假设2,从技术创新产出的视角验证了金融资产配置的两种作用对企业的技术创新的正负影响。

表2 技术创新产出的回归结果

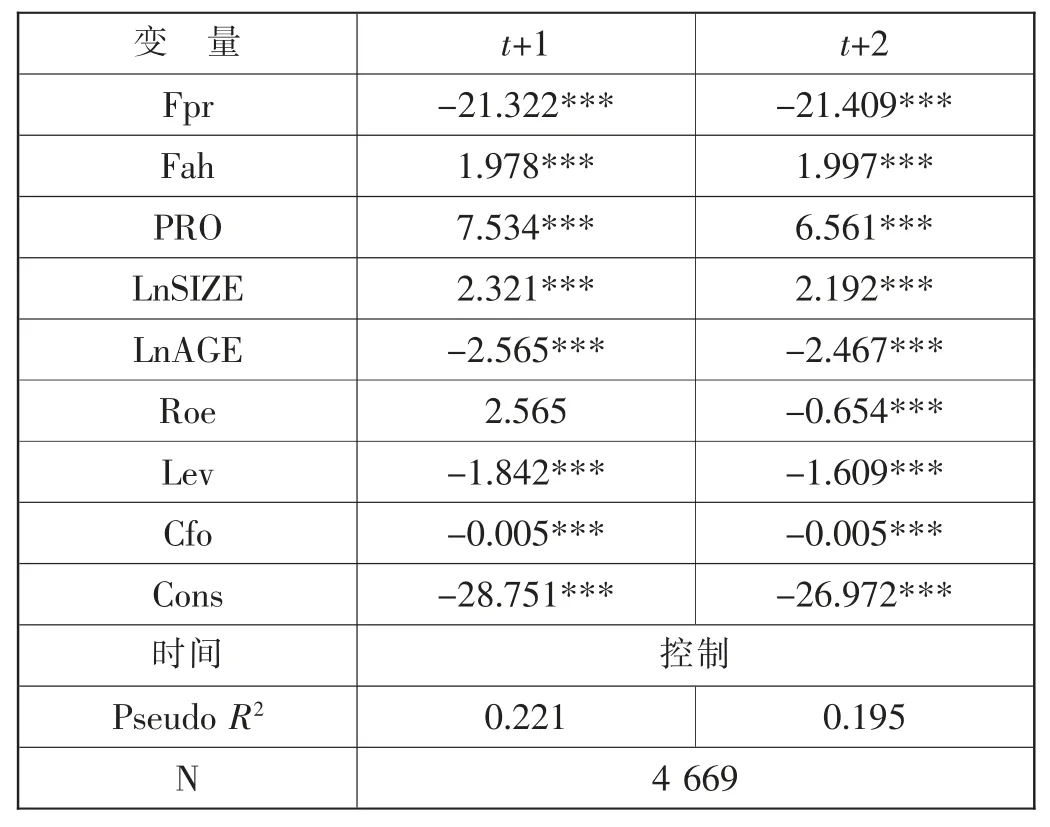

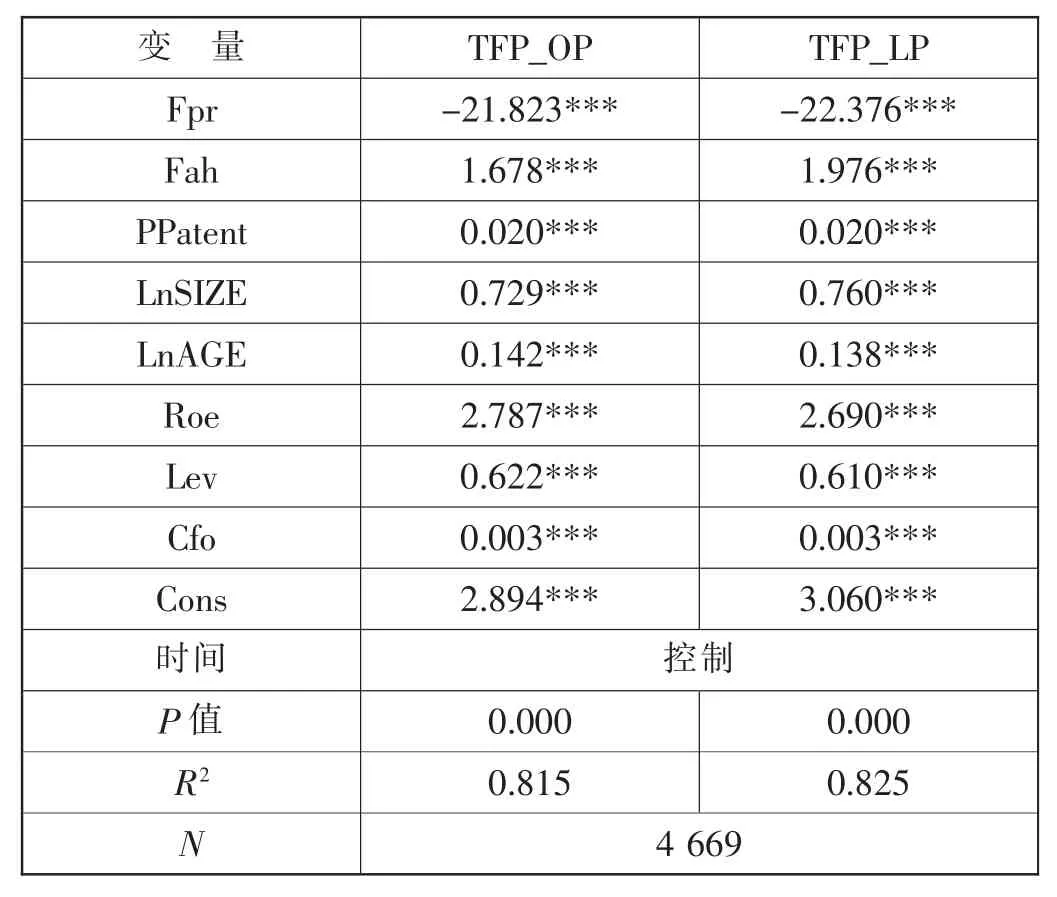

在研究全要素生产率时,经过Hausman 检验,发现存在内生性解释变量,故选用GMM 方法进行估计。将PPatent 作为创新产出的估计值,回归结果如表3 所示。

表3 全要素生产率的回归结果

金融资产的蓄水池配置对TFP 的影响显著为正,而替代动机对TFP 的影响显著为负,说明企业市场的金融资产配置越合理,越能促进生产率的提升,验证了假设3。创新产出PPatent 对TFP 的影响显著为正。因此,金融资产配置会通过影响技术投入和技术创新产出间接影响生产率,验证了假设4。

3.2 稳健性检验

本文构造结构方程模型,分析金融资产配置对技术创新投入、产出以及全要素生产率的影响,研究结果并没有发生实质性的改变,所以模型具有稳健性。

4 结论与建议

本文利用沪深上市的非金融公司数据,构建CDM模型,实证分析了金融资产配置对技术创新的投入、产出与全要素生产率的影响:金融资产的合理配置促进了企业的技术创新投入、产出。金融资产配置的“蓄水池”功能在当前会显著抑制技术创新,但在未来增加了企业的技术创新投入,加大了企业的创新产出。而金融资产配置的“替代”功能减少了企业的技术创新投入,降低了企业的创新产出。企业的金融资产配置的蓄水池功能对全要素生产率具有促进作用,通过正向影响企业技术创新的投入与产出间接正向影响全要素生产率。基于研究的结果,得出如下结论:

(1)金融资产持有份额与金融渠道获利在企业的技术创新中扮演着重要的角色,在进行宏观政策调控时,应多关注金融渠道获利的指标,因为这一指标可用于监控企业金融资产配置动机是蓄水池动机还是替代动机。

(2)金融渠道获利的增加会促进企业金融资产配置的自发行为,改善实体经济的投资收益率与投资环境,比如:降低税收、贷款利率等,使金融资产配置不能过度金融化,从而预留资金增加技术创新的投入,从而推动全要素生产率的提高。