百济神州迷途

韩璐

2021年12月15日,百济神州登上科创板。集合美国纳斯达克、港交所与上交所三张上市船票,它在生物科技圈开创先例。

更耀眼的是造富规模。本次上市,百济神州公开发行1.15亿新股,募资超200亿元,加上之前多次募资,这家11岁的医药新贵,融资总额超过700亿元人民币,可谓“豪横”。

它很赚钱吗?恰恰相反。2018年以来,百济神州累计亏损255亿元,神奇的是,公司市值一直飙涨,甚至逆势上涨。

不过,本次IPO首日,赶上生物医药板块集体跳水,百濟神州开盘破发,当日收盘报160.98元/股,总市值约2149亿元。

“人傻钱多”,这是百济神州创始人王晓东的评价。“(我们)就是认真做药,从世俗眼光看‘很傻’,科学家团队也都灰头土脸;也是这样认真的态度,得到了股东方、合作伙伴的认可。”

他用“傻”来形容专注,从团队来看,百济神州绝对是“高亮”“华丽”。2010年成立时,他们就高举高打,核心两人组分别为科学家、创业者。

王晓东是癌症领域的权威,美国国家科学院院士、中国科学院外籍院士和北京生命科学研究所第一任共同所长。他并不介入日常运营,官方说辞为“提供科学及战略顾问服务”,每年收取10万美元的咨询顾问费。

公司的联合创始人欧雷强(John V. Oyler)领导过多家生物科技公司,身兼董事长、CEO,圈内资源深厚,为经营核心的话事人。

2017年,百济神州拿下与美国制药企业新基(Celgene)的合作,涉及后者药物的独家授权代理,PD-1研发与商业化,总包价格达到14亿美元。这笔有钱、有药、有研发的好生意,欧雷强出力尤多,他在次年拿到了2780万美元的报酬,进入全球制药行业薪资Top10。

过往两三年,百济神州着力从名企挖角核心高管,尤其商务拓展人员。其总裁、COO为吴晓滨博士,担任过辉瑞中国总经理,2018年加入公司,尚未进入董事会。

这样的豪华配置,自然也贵。

2020年,公司董事、高级管理人员及核心技术人员薪酬总额达到3.1亿元,欧雷强最多,高达1580.9万美元;其次为王晓东640.7万美元,主要均为股权奖励;欧雷强的基本薪金是70万美元。

就在数天前,百济神州又以邮件官宣,阿斯利康中国肿瘤事业部原总经理殷敏,将在2022年1月正式加入,担任大中华区首席商务官(CCO),直接领导商业和市场。据悉,已有大量阿斯利康的骨干入职。

“医药领域的宇宙尽头就在百济神州。”有圈内人士调侃说。

有一个细节是,百济神州的大中华区首席商务官变动频繁。2018年5月,西安杨森原副总裁边欣加入担任CCO,只过了10个月即离职;2019年6月,赛诺菲中国特药事业部原副总裁吴清漪接棒,2021年9月,他又旋即离开。

即将扛起大旗的殷敏,来头也不简单,她接手阿斯利康中国肿瘤事业部起,其业务IMS排名已跃居行业第二,销售额达到20亿美元。

对于百济来说,着实需要一个这样的商务官。

目前,百济神州上市的自主研发产品,仅有百悦泽、百泽安和百汇泽,且获批时间较短,而授权引进的商业化产品共7款。

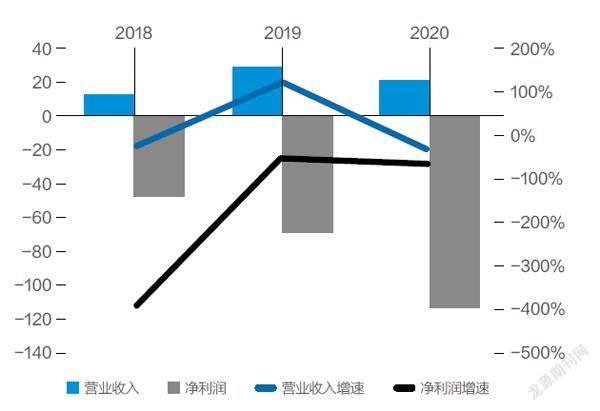

这些产品的收入,尚不能支持公司的投入。2018年以来,百济神州的亏损分别为47.5亿元、69.1亿元、113.8亿元,2021年上半年为24.9亿元,共亏掉了255亿元。

而其产品所在的赛道,竞争同样激烈。以大热的PD-1为例,包括百泽安在内,全国有8款产品同台竞技,分别来自恒瑞医药、君实生物、信达生物等,而且还有后来者。

PD-1这样的大单品,自身优势在哪里,百济神州的说辞也在漂移。

早期,PD-1未上市时,吴晓滨说,主要竞争不是价格,而是产能。国产4款PD-1均进入医保后,格局大变。吴晓滨又更新说,扩张、商业化才是竞争点,要扩大医院和患者的覆盖面。

单就PD-1药品来说,市场因素一直在变,它的竞争压力不小。

首先,是适应症。2020年,进入医保的4款PD-1产品中,百泽安的获批适应症,用于经典型霍奇金淋巴瘤和尿路上皮癌。

恒瑞的PD-1产品艾瑞卡,医保的适应症则包含肺癌、肝癌、食管癌以及经典型霍奇金淋巴瘤。这样一来,空间大小立判。

2020年,艾瑞卡(上市定价1.98万元,最低年治疗费11万元)销量48.9亿元,占据首位;百泽安(上市定价1.07万元,最低年治疗费10.69万元)销量11.2亿元,只及前者1/4。

2021年医保谈判中,百泽安的非小细胞肺癌与肝癌适应症也已谈判成功。

适应症差异即便减少,价格因素又会凸显。

一进入医保后,4款PD-1产品,降价幅度达到60-80%,年治疗费用基本拦腰砍半,百济神州为7.4万元,君实5.4万元,恒瑞的艾瑞卡约5万元,个人支付的范畴基本都控制在1万-2万元。

医保谈判的逻辑是以价换量,价格降幅太大,量大了,收入增幅也有限。截至2021年上半年,百泽安一共才贡献19.2亿元收入。其中二季度卖了4.8亿元,三季度增加了肺癌、肝癌适应症,也只卖4.9亿元。

“白菜价”一来,充满商业想象力的明星产品,顿时逊色不少。有行业人士调侃,直接千亿规模变百亿。

而百济神州的投入数以十亿计,其PD-1的研发费用,自2018年到2021年上半年共投入了46亿元,针对更多适应症的临床试验,迄今仍在国内外进行。?

现在看来,PD-1的市场有点变幻莫测,百济神州不是必然的赢家,在其他管线,它面临相似的挑战。

在圈内,这是一家最会砸钱、最能融资的企业。百济神州一路拿钱,且越拿越多,离不开其研发进度和商业化的良好匹配。

2010年,百济神州成立,创立初期,百济神州获得了中信产业基金、高瓴资本等机构的注资,金额有限。有知情人士表示,其早期资金链紧张,一度陷入生死危机,创始团队中,有人难以坚持离开了。

2013年,百济神州就将两款自研的抗癌药物,以License-out的形式向默克转让海外权益,获得4亿多美元,度过暂时的难关。

2016年,其在美国纳斯达克IPO,为中国本土生物科技公司的首例,仅募资1.82亿美元。

2017年,百济神州的自研管线尚处于临床阶段,却拿下了美国制药企业新基(Celgene)在华的运营权,且拥有其在中国获批产品的独家授权。这项合作很重要,它找到了PD-1产品共同开发和商业化的好伙伴,是一个巨大的加持。

更重要的是,钱!

百济神州获得了约2.63亿美元的预付款、1.5亿美元的股权投资,以及高达9.8亿美元的里程碑付款(包含研发、注册和销售)及新基销售BGB-A317的特许权费,总包价格高达14亿美元。

一举抱回近百亿元人民币,百济神州告别拮据,走向主流视野。它于2018年成功登陆港股,再募资9.03亿美元。

好事多磨。2019年,BMS以740亿美元收购新基,PD-1的合作研发暂停,一款药物Abraxane又在中国被叫停使用,陡增变数。旋即,百济神州又及时锁定了更强的伙伴——医药巨头安进(Amgen)。

2019年11月,安进以27亿美元(約合180亿元人民币)的代价,购入百济神州20.5%股份,获得一个董事席位;还给予后者三款肿瘤药物在华的销售权益,且约定共同开发20款安进抗肿瘤管线药物。

趁着这项合作,百济神州马不停蹄,于2020年7月向主要股东发行1.46亿股新股,再收到约20.8亿美元。

高瓴尤其下了大赌注,从A轮开始,它连续投资8轮,2020年就认购10亿美元以上的份额,现在合计持有1.47亿股,为第三大股东。现在,这笔股权价值达238亿元。

2021年1月,百济神州又宣布与诺华合作,开发和商业化其PD-1抗体“替雷利珠单抗”,获得6.5亿美元预付款,并能获得至多15.5亿美元的潜在款项,以及产品销售特许使用费。

迄今为止,这是首付金额最高的中国新药授权合作项目。巧合的是,它在2021年1月末向科创板递交IPO申请。每次好事临近,百济神州总会及时补一轮巨额融资。

就目前来说,百济神州的估值一路上扬,并能屡屡坐上谈判桌,赢下高额合作和融资,底牌就在于靶点丰富、候选药物多、研发实力强。

根据招股书,百济神州商业化产品及临床阶段候选药物共有48款,包括10款商业化阶段药物,2款已申报候选药物和36款临床阶段候选药物,超过50项临床前项目,多个为同类首创潜力的研究项目。

2019年以来,BTK抑制剂泽布替尼(百悦泽)获FDA授予的“突破性疗法认定”,同年,正式获得美国FDA批准上市,实现中国原研抗癌新药出海“零的突破”。之后,重磅产品PD-1百泽安、PARP抑制剂百汇泽陆续商业化,不同适应症获批。

过去3年半,公司研发投入达到243亿元,其科研团队超过2800名,占员工总数超过36%。其大部分的资金,也砸在昂贵的临床试验上。

另外,估值高的部分原因,也在于它描绘的全球市场潜力。

“未来会有更多机会走出去。”提及PD-1这样的品种,吴晓滨表示,中国企业最终要走向国际。出海,这是逃离国内医保“杀价”“内卷”的大机会。

百济神州已通过出售权益,分全球市场的一杯羹。2021年1月,它与诺华达成的22亿美元交易,即许可后者在多国开发、生产与商业化PD-1产品替雷利珠单抗。

它正不遗余力地拓展海外机会。

截至2021 年9 月,百济神州执行超过95 项计划中或正在进行的临床试验,包括38 项Ⅲ期或潜在注册可用的临床试验,总入组患者及健康受试者超过1.3万人,涉及超过40 个国家和地区,其中海外入组接近半数。

其招股书则声称,它在全球范围内正着手超过100项临床试验的开发,正在进行超过50 项临床前项目,这也是一笔巨大的开销。

百济神州财务表现2018-2020。数据来源:Wind、开源证券研究所

“临床成本主要看适应症,肿瘤类的相对贵,病例越少、入组越难的价格越高。另外,海外多中心的临床试验,肯定比国内的更贵。”一位行业人士表示,百济的临床实验全球多中心分布,甚至加入难度、成本更高的头对头试验,耗资巨大。

“制药业的费用和成本,大部分发生在开发阶段,除非能让你的药物惠及全球尽可能多的人,否则没有办法覆盖前期成本。”欧雷强这样公开表示过。

目前,百济神州有11 款自主研发药物已进入临床试验或商业化阶段,包括具备独特性和差异化设计的抗肿瘤药物,以及具有成为同类首创(First-in-class)潜力的候选药物。

一位资深人士告诉《21CBR》记者,PD-1可能在中国市场增长有限,但全球并不过剩,真正能做PD-1的国家又不多,再者,临床实验只要符合欧美的标准,就能再转让使用权。

“对一些药企来说,一款PD-1要在国内卖10亿元才能赚钱。但只要产品走向国际,一上市,国际的收益可能会比国内要大。”有业内人士告诉记者。

只是,那需要漫长的10年、10亿级美元的投入,才能见成效。