网络结构、资本缓冲与银行系统性风险传染效应

——来自2007~2017年中国14个上市商业银行数据

刘 超, 高凤凤, 陈维国

(北京工业大学 经济与管理学院,北京 100124)

0 引言

防范化解银行系统性风险既是服务实体经济的内在要求,是自身转型变革、实现高质量发展的现实需要[1]。自美国次贷危机爆发以来,银行间信贷市场出现了大规模的违约,给整个银行体系造成了剧烈冲击,因此,各国金融监管当局开始重新审视现有监管体系,中央银行也积极实施宏观审慎监管政策,以提高金融监管的有效性,实现金融体系稳定发展[2]。与此同时,《巴塞尔协议III》以及我国银监会在2014年颁布的《商业银行流动性风险管理办法(实行)》,对我国商业银行资本有了更为严格的监管标准,在银行间信贷资产出现违约时,增加资本缓冲有利于吸收风险带来的资产损失,在一定程度上降低了银行间信贷风险[3]。在我国银行间信贷业务交易主要是以同业资金为核心,银行间市场为银行流动性短缺提供了资金支持,银行间市场的债务债权关系将银行机构紧密的联系在一起,但是这种紧密的债务债权联系,也使得银行间债务网络结构成为了影响系统性风险快速传播的主要因素[4]。

随着世界金融全球化、银行自由化、利率市场化进程的加快、资本流动性的冲击以及全球贸易摩擦加剧,我国银行业面临着复杂多变的外部环境以及严峻的国际形势,给我国银行业带来了更多的风险,一旦银行业爆发系统性风险,银行间市场双边风险敞口可能会导致“多米诺效应”[5,6]。正因如此,在2008年美国次贷危机、2013年钱荒事件之后,我国监管部门从未放缓压缩银行同业资产的步伐,在2018年银监会工作部署中也强调要“继续压缩同业投资”,降低银行间市场双边风险敞口。与此同时,商业银行也面临着较大的资本“补血”压力,为了提高风险抵御能力,加快转变经营模式成为拓宽商业银行资本补充渠道的必要途径。因此,在新一轮经济转型背景下,如何确保我国银行业和金融系统乃至实体经济健康平稳发展,显然已成为现阶段亟需研究的核心问题。

1 文献综述

随着银行之间业务联系日益密切,显著增强了银行间资产负债表之间的关联程度,使得整个银行体系成为一张极其复杂的网络关系图。国外学者开始关注银行间资产负债敞口,利用复杂网络方法,对银行系统性风险进行研究,如Mistrulli、Lux等提出将单个银行作为诱导因素,来测度银行系统性风险的大小,该方法有效识别了网络结构中引发风险传染的关键性银行[7,8]。然而银行间系统性风险有多种传染渠道,不仅仅局限于银行间资产负债敞口,Podstawski和Velinov基于MSH-SVAR模型实证研究,发现银行风险对主权国家风险具有促进作用[9],黄聪和贾彦东基于银行间支付清算数据,研究发现支付结算体系的网络结构中只存在一个中央对手方时,系统性风险发生的概率最小[10]。

国内外学者对网络结构与银行风险展开了深入研究。国外学者Teteryatnikova利用无标度网络分析银行间网络个体连接集中程度差异对风险传染的影响,发现无标度结构越集中,风险传染可能性就越小[11]。Craig和Peter研究表明银行间市场在非标准随机网络结构中具有层次化特征[12]。胡宗义和黄岩渠等研究发现风险传染与网络结构中心化密切相关[13]。杨海军和胡敏文研究结果表明核心-边缘网络结构比无标度网络更容易受到风险传染的影响[14]。

大量文献研究表明,商业银行资本缓冲对防范化解银行系统性风险具有重要的作用。如学者Ayuso et al.研究表明西班牙商业银行和储蓄银行资本缓冲水平呈现出顺周期性[15],李红坤和许可研究表明投资银行也具有顺周期性[16],而张小波则认为我国上市商业银行资本缓冲也存在显著的逆周期性[17]。此外,Benes、李育峰和李仲飞等研究发现宏观经济运行状况较差时,银行通常会增加资本缓冲来弥补因信贷风险造成的亏损[18,19]。而Bui、杨新兰认为适度的资本缓冲有助于降低银行系统性风险传染,也有助于维护金融体系稳定[20,21]。

综上所述,部分文献探讨了风险敞口引发银行系统性风险传播途径及传染特征,其他文献则研究了网络结构对银行系统性风险的影响,也有文献抛开网络结构只探讨资本缓冲与银行之间的关系,尚未发现有文献从网络结构和资本缓冲的角度来研究银行系统性风险。因此,本文以中国14家上市银行2007~2017年数据为例,利用矩阵法构建了银行间市场有向加权无标度网络,分析了网络结构和资本缓冲对我国银行系统性风险传染的贡献,探讨了不同诱导银行和网络结构对我国银行系统性风险传染的影响。

本文的创新点与贡献主要在于:其一,将复杂网络方法与无残差完全分解模型相结合,有效分解了系统性风险的诱导因素,并识别出影响我国银行系统性风险传染的关键性因素。其二,基于网络结构和资本缓冲的全新视角,考察了单个银行倒闭在银行系统性风险传染过程中的作用。本文有助于评估银行危机救助措施的合理性和有效性,为监管当局制定银行系统性风险防控策略提供了重要的理论依据。

2 模型设定

2.1 银行间市场网络型

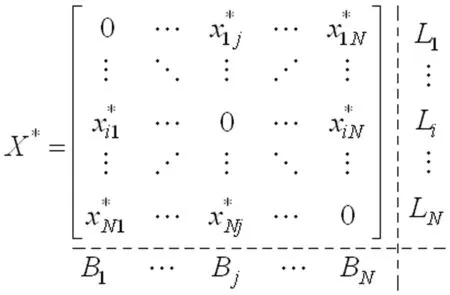

由于银行同业交易数据以及双边敞口数据难以获得,因此,本文参照Sheldon和Maurer提出的最大熵来估算银行同业拆借市场资产负债关系[22]。假设银行间为完全市场结构,以每家银行为网络结构节点,以银行间债务联系作为网络结构的边,银行间网络结构用矩阵X*来表示:

(1)

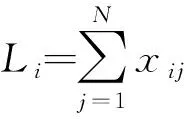

通过最大熵来估计X*的元素,可求得银行间资产负债数据:

(2)

其中:xij=Li×Bj。

2.2 无残差完全分解模型

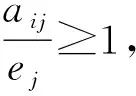

其中Vij=1表明银行i的风险敞口超过银行j的资本缓冲,银行i的违约将会导致银行j的违约;Vij=0则表明银行j可以吸收由银行i违约造成的损失。

(3)

(4)

2.3 银行系统性风险传染效应

在外生冲击下倒闭的银行,银行可能会出现连续违约,从而引发风险传染。因此,本文利用诱导银行对未担保银行间市场风险传染过程进行分析。

(2)债权银行j面临潜在风险时,将召回其他债务银行k的同业资产来获取流动性,假设可立即召回的比例为α,且α∈[0,1],召回比例α对每个银行相同且在整个同业资产召回过程中保持不变。若银行j召回的同业资产大于银行k的流动性资产,则债务银行k也将面临倒闭清算。

3 实证结果

3.1 银行系统性风险分解

(1)敏感性影响力分析

图1为网络结构和资本缓冲对银行系统性风险敏感性影响力。从图1(a)可以看出,在金融危机期间,网络结构对整个银行体系的敏感性影响力较大,其中最易受到影响的有中国银行、中国交通银行、中国建设银行和中国工商银行,北京银行和平安银行基本没有受到影响。表明危机期间风险不断聚集,银行网络结构非常脆弱,容易形成更多的风险潜在路径,加剧了银行市场的动荡,这一发展趋势与现实也是高度相符的。之后在2013年网络结构敏感性影响力出现较小峰值,这可能与2013年“钱荒事件”给银行间市场带来的资金流动性冲击有关,意味着风险将会通过网络结构在银行体系中传播,此时中央银行以及监管当局采取措施对危机银行进行规范和救助,能够有效降低银行系统性风险,对于防范化解银行业风险传染有着重要意义。

图1(b)结果表明,资本缓冲敏感性影响力主要集中在0~40之间,在2016年各银行敏感性影响力在研究期内最大且基本保持一致,最大峰值高达109.3,与网络结构敏感性影响力基本相一致,这也表明了中国建设银行、中国工商银行、中国交通银行和中国银行与网络结构中其他银行联系密切,容易受到其他银行的影响。如果处于网络结构中重要位置的银行发生风险,那么即使各银行有着充足的缓冲资本,也难以吸收风险带来的所有损失,这一结果也充分说明了资本缓冲与风险之间存在着显著的负相关性。随着巴塞尔协议对资本充足率做出了调整,我国银监会对银行自有缓冲资本有了更为严格的要求,该阶段各银行资本缓冲敏感性影响力较小且呈现下行趋势。因此,调整银行的缓冲资本,可起到缓冲风险作用,为银行业以及金融业健康发展提供了保障。

(a)网络结构敏感性影响力分析

(2)风险贡献度分析

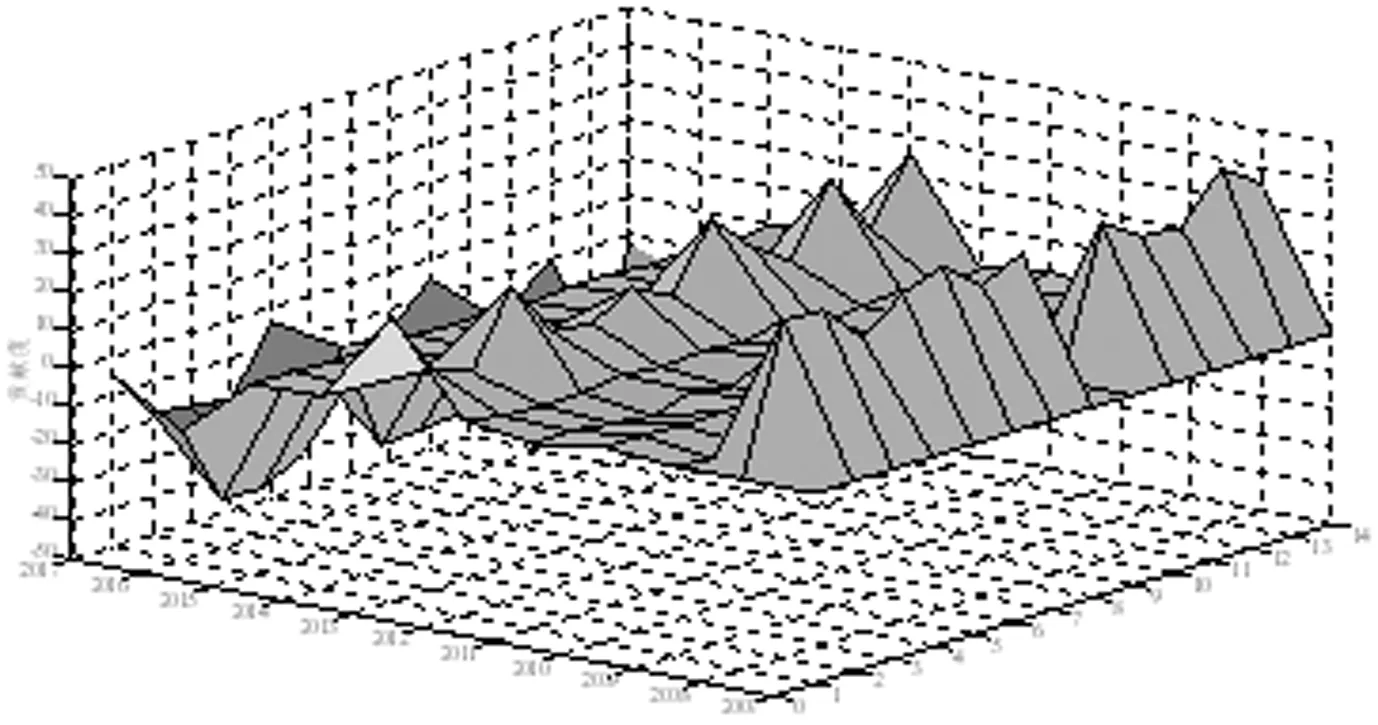

根据无残差完全分解模型,可得网络结构和资本缓冲对银行系统性风险的贡献度结果如图2所示。图2(a)显示,在2007~2009年期间,网络结构对各银行系统性风险的贡献均为正,在2008年出现研究期内唯一的峰值,达到43.1的高峰,表明此时网络结构对银行系统性风险起到了推动作用,这也意味着金融危机期间,网络结构是影响银行系统性风险波动的关键性因素。其中,中国建设银行、中国工商银行、中国交通银行和中国银行对银行系统性风险的贡献最大,相比较而言,北京银行和平安银行一直处于网络结构中边缘位置,不易受到网络结构中其他银行的冲击。之后六年除各别银行以外,网络结构对银行系统性风险的贡献始终保持小幅度波动,这主要得益于近年来我国银行业大刀阔斧的改革。紧接着在2016年呈现出快速下降趋势,并达到了历史最低点-41,表明在危机严重程度较低时,网络结构中的债务银行有利于分担风险并起到抑制风险的作用,这也意味着网络结构与银行系统性风险之间存在着复杂的关联性。

(a)网络结构变化贡献度

由图2(b)可知,在2007~2009年,资本缓冲对各银行系统性风险的贡献基本为负值,且在2008年形成最小谷值-38.5,其中,中国建设银行、中国工商银行、中国交通银行和中国银行以及中信银行对银行系统性风险的贡献最大,北京银行和平安银行基本没有影响,表明此时资本缓冲抵御风险能力较弱,易发生传染性风险。之后资本缓冲对银行系统性风险的贡献基本不显著,始终保持在[-20,10]之间波动,但在2011年形成了较小的峰值,此时降低资本缓冲对各银行系统性风险起到了促进作用。随后在2016年形成了研究期内最大的峰值,并且资本缓冲对中国建设银行、中国工商银行和中国银行的系统性风险贡献更为强烈,最高值达85左右。由此可见,当网络结构不变时,一旦危机程度严重,降低资本缓冲使得风险更易在银行体系中传播,这一结果也表明了充足的资本缓冲不仅可以加强自身抵御风险的能力,而且还能降低传染性风险发生的概率。

3.2 银行系统性风险传染效应分析

2011年全球经济迎来了从“调整巩固”向“平稳增长”转变的重要“拐点”,与此同时《巴塞尔协议III》也颁发了更为严格的监管标准,给我国商业银行发展带来了巨大的挑战,在经济结构和商业银行结构优化调整关键期,如何确保商业银行整体风险可控,对维护金融体系稳定和实体经济健康发展具有重要意义[26]。因此,本文选取2011年我国商业银行数据样本为例,对银行系统性风险传染效应进行研究。

(1)单个诱导银行风险传染效应分析

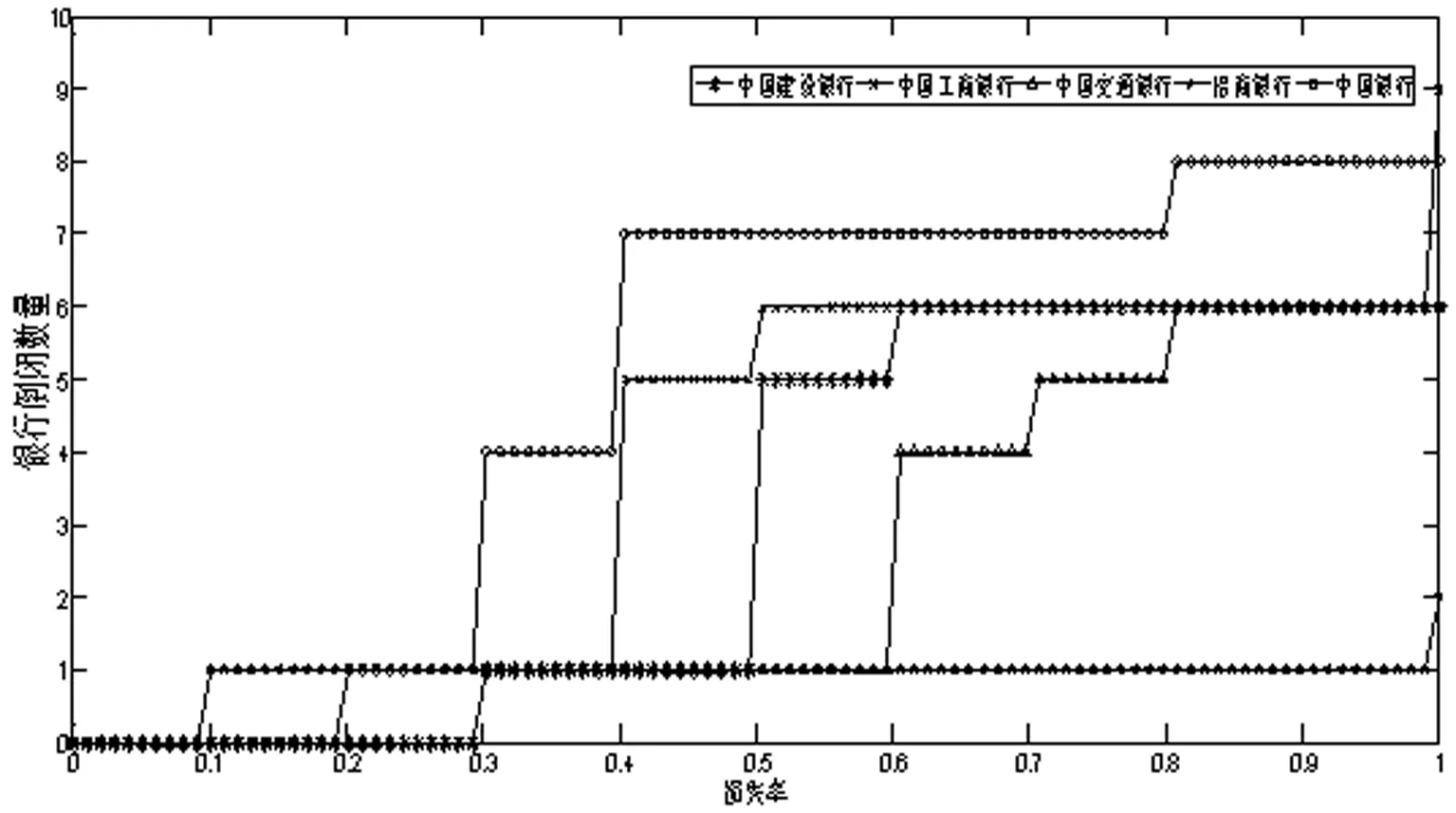

由无残差完全分解模型结果可知,国有商业银行与其他商业银行对系统性风险贡献存在着显著差异性,中国工商银行、中国建设银行、中国交通银行和中国银行对银行系统性风险贡献较大且基本保持一致,而招商银行在其他商业银行中对系统性风险贡献较小,因此,本文将以上五个银行倒闭作为诱导因素,分析由单个诱导银行引发其他银行倒闭数量见图3。

图3 不同诱导银行引发银行倒闭数量

当中国工商银行和中国建设银行以及中国交通银行作为诱导银行时,引发倒闭银行数量较少且整体上呈现先平稳后缓慢上升的发展趋势,诱导其他银行倒闭需要较大的损失率。在初始传染损失率θ为0.2时,首次倒闭的是光大银行,当损失率时,银行倒闭数量处于平稳状态,只有6个银行倒闭,表明随着损失率θ的增加,网络结构中其他银行受中国工商银行和中国建设银行以及中国交通银行的影响敏感程度不强,并且在整个风险传染过程中没有出现大规模的银行倒闭。当损失率θ<0.4时,曲线斜率较大,出现大幅度水平上升,此时有一半银行倒闭;在损失率θ∈[0.5,0.9]时,银行处于倒闭浪潮,表明随着损失率θ的变化,中国银行对其他银行的影响敏感性较强。由此可见,中国银行与网络结构中其他银行债务联系非常紧密,表明中国银行处于网络结构中重要位置,这也意味着中国银行与网络结构中其他银行风险有着高度关联性,且风险传染性更强。

由中国工商银行和中国银行诱导其他银行发生风险传染冲击次数受损失率θ影响较大,风险传染冲击主要集中在第一轮,银行倒闭顺序也有着明显差异,表明对其他债权银行结构也存在着显著差异,并且在每一轮风险传染过程中都不存在因同业资产召回而导致银行倒闭的情形,说明网络结构中银行体系有足够的清偿能力,不会出现因流动性短缺而倒闭的银行。而招商银行风险传染冲击次数较多,在整个风险冲击完成时,网络结构中仍有四个银行并未发生倒闭。此外,当网络结构中所有倒闭的银行完成冲击时,中国农业银行和平安银行总是最后倒闭,意味着这两个银行与网络结构中其他银行债务关联程度较低,或者是二者在网络结构中有着较高的资本缓冲,从而不容易受到其他银行的影响。

(2)不同网络结构银行风险传染分析

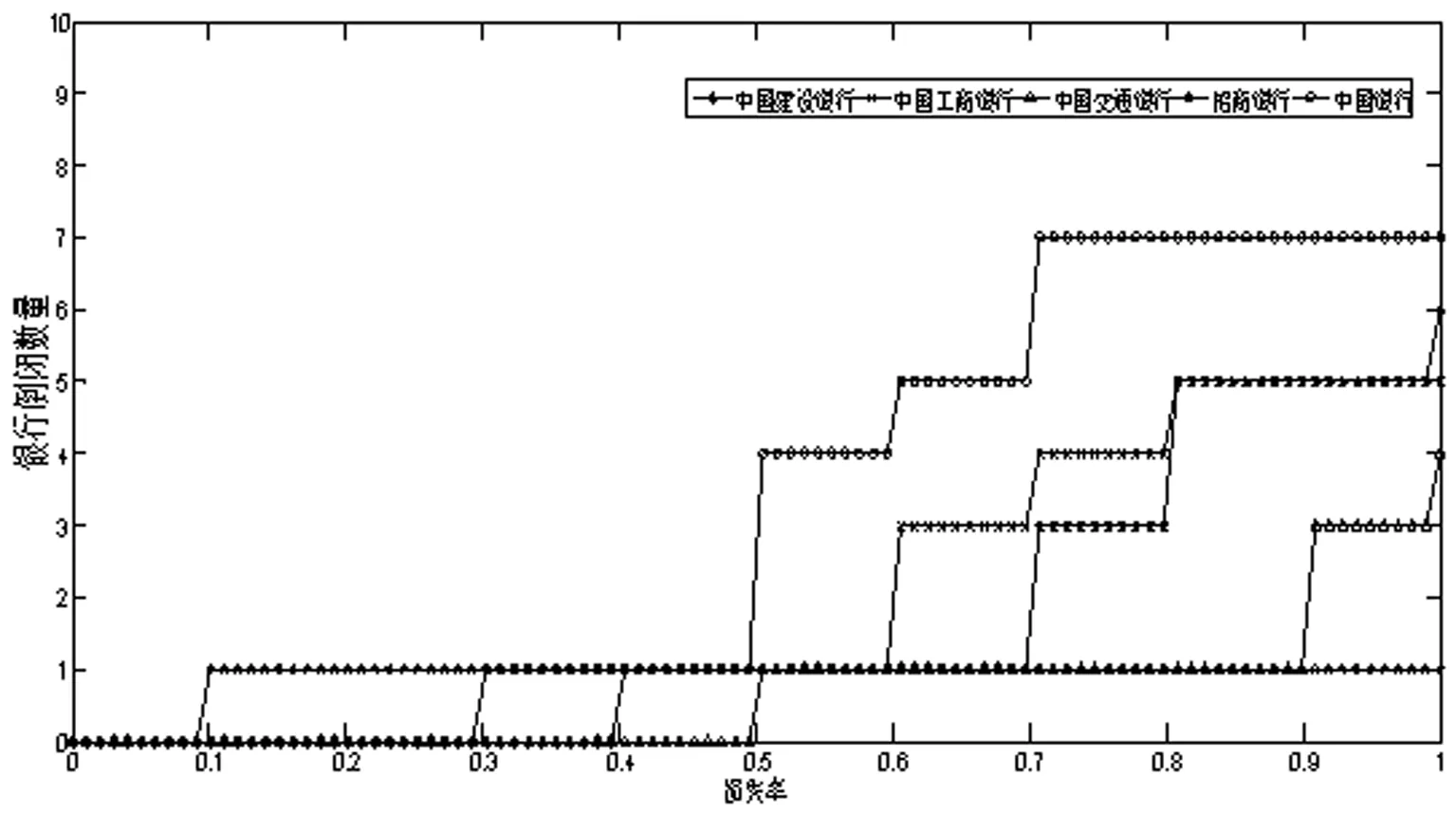

本文依照无残差完全分解模型来改变银行间市场双边风险敞口、资本缓冲以及同时改变银行间市场双边风险敞口和资本缓冲,依然将上述五个银行作为诱导银行,触发其他银行倒闭数量以及风险传染过程见图4。

(a)风险敞口变换网络结构倒闭银行数量

由图4可知,银行间市场双边风险敞口改变时,在一定程度上减少了网络结构中银行倒闭数量。当损失率θ为0.7时,由中国银行引发其他银行倒闭数量占所有银行比重超过50%,中国工商银行引发其他银行倒闭数量占所有银行比重为26%,而中国建设银行和中国交通银行以及招商银行对网络结构中其他银行影响较小。当损失率θ为1时,中国工商银行和中国建设银行引发其他银行倒闭数量分别为5个和6个银行,而中国银行引发其他银行倒闭数量达到最大时,所需损失率θ为0.7,表明中国银行对损失率θ的依赖程度不高,中国工商银行引发其他银行倒闭时则需要较大的损失率θ。当资本缓冲改变时,诱导银行对损失率θ的依赖性较强,除招商银行以外,其他四个银行在损失率θ较小时,就会触发网络结构中大规模的银行倒闭,尤其是中国工商银行和中国银行引发其他银行倒闭数量最多,中国建设银行和中国交通银行次之。由此可见,当银行间市场双边风险敞口较小时,对损失率θ的敏感程度较低,网络结构更加牢固,而当网络结构中银行自有资本缓冲下降时,无论银行间同业资产规模多小、质量多好,在损失率θ较小的情况下,就会触发银行倒闭浪潮。

通过对不同网络结构风险传染过程分析,发现网络结构和资本缓冲对损失率θ的敏感程度不同,银行倒闭顺序以及风险传染次数也有明显的差异。限于篇幅并未列出中国银行和中国建设银行风险传染结果,若改变银行间市场双边风险敞口,则风险传染冲击次数受损失率θ的影响较小,说明降低银行间市场双边风险敞口,风险传染需要多轮才能扩散到整个银行体系中,表明了缩减银行间信贷资产规模,可以有效降低银行系统性风险发生的概率。当资本缓冲发生变化时,风险传染冲击次数受损失率θ影响较大,风险传染最多需要三轮就会引发银行倒闭浪潮,由此可以看出,资本缓冲降低时,银行无法通过自有资本来吸收风险,风险将会快速传播到与之相邻的债务银行,使得整个银行体系剧烈波动,最终导致网络结构变得更加脆弱。当同时改变银行网络结构和资本缓冲时,风险传染共计发生三轮,银行倒闭数量以及风险传染过程与网络结构和风险敞口不变时存在显著差异,进一步验证了网络结构、资本缓冲与银行系统性风险传染过程密切相关。

4 结论与政策建议

本文基于复杂网络方法和无残差完全分解模型,以我国14个上市商业银行为例,探讨了网络结构、资本缓冲与银行系统性风险传染效应,研究发现:

(1)在研究期2007~2017年,中国银行对系统性风险敏感性影响力总是最大的,其次为中国工商银行和中国建设银行。在金融危机期间,网络结构对我国各银行系统性风险敏感性影响力的变化最大,而资本缓冲并未引起较大波动。(2)网络结构与我国银行系统性风险之间存在着复杂的关联性,意味着网络结构不仅有助于分担风险并起到屏蔽风险的作用,而且也会成为风险传播的重要渠道。而资本缓冲则恰好相反,这也表明了资本缓冲不仅可以降低单个银行风险发生的概率,同时对抑制银行系统性风险也起着重要的作用。(3)损失率θ是决定诱导银行触发网络结构中风险传播方向和传染大小的重要因素。通常情况下,随着损失率θ的增加,网络结构中倒闭的银行数量会不断增多,说明了我国银行间信贷资产规模较大,且信贷资产规模与银行系统性风险存在着高度的相关性。(4)在对不同网络结构风险传染效应研究中,我国银行间市场呈现出主要以中国银行为核心的复杂网络结构,即中国银行处于网络结构中主导地位,而中国工商银行和中国建设银行处于网络结构中次重要位置,招商银行与网络结构中其他银行债务关联程度较弱。

基于上述研究结果,提出以下建议:其一,要切实加强对同业资产规模较大的银行重点监管,采用“货币政策与宏观审慎政策”双调控措施有效阻断风险传染发生的可能,并开拓更多渠道来补充资本,降低我国银行体系中个体风险以及传染性风险发生的概率。其二,要重点监管网络结构中处于重要位置的银行,紧密围绕资本充足率这一核心,着重对银行间市场双边风险敞口进行监管,同时也要考虑更多其他风险指标,形成能够避免银行系统性风险蔓延的关键手段,从而确保银行业不发生系统性风险,为维护金融市场和实体经济健康平稳发展提供重要依据。