发动机维修市场缓慢爬升

■ James Pozzi and Sean Broderick

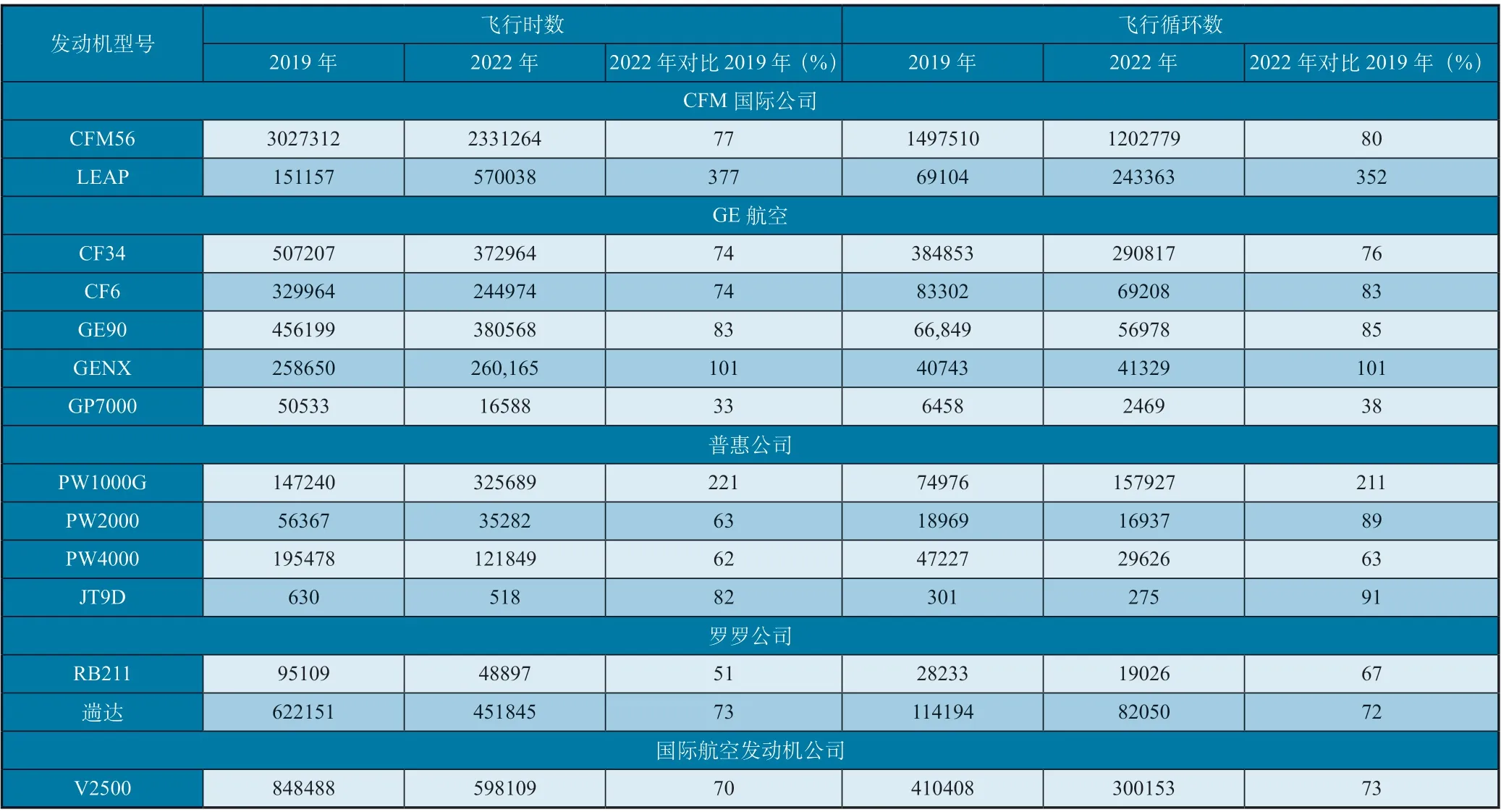

基于部分国家国内和跨区域的航班回升速度快于长航程航班这一复苏特点,截至目前,大部分维修活动主要针对窄体客机发动机,其中,CFM国际公司的CFM56和国际发动机联盟的V2500两型发动机的返厂维修需求是维修活动增多的主要来源。

据CFM国际公司的股东之一赛峰公司预计,Leap发动机的返厂维修数量将从2025年开始迅速增长,具体将由2025年的约500次增加到2030年的约2000次。届时,Leap发动机的返厂维修量将与CFM56发动机的旗鼓相当,整个CFM发动机机队的年返厂维修量将达到4000次。

而V2500发动机的返厂维修量在此过程中也在回升,因为该发动机系列的使用率正在提高。根据《航空周刊》的飞机使用率跟踪(TAU)数据显示,2019年8月V2500发动机的月使用循环为73%,略低于CFM56发动机的77%。2021年,V2500的返厂维修量总计约为600次,预计今年将达到700次,并在2025年左右攀升至每年850~1000次的峰值。而对于普惠新一代PW1000G发动机,预计到2027年左右,其返厂维修量将开始大幅增加。

供应链受限正在严重影响着Leap发动机的大修周期。

在宽体飞机发动机方面,自从北美、欧洲以及亚太等地区的航空公司开始重新恢复使用之后,疲软的宽体客机发动机市场出现了一些复苏的迹象,再加上宽体货机使用率持续飙升,宽体飞机发动机的维修量也在缓慢上升。例如,GE公司的CF6和普惠公司的PW4000等传统发动机的维护工作量一直保持相对稳定,且退役率极低。

许多OEM的半年财务报告可以证实这一点。例如,罗罗在8月发布的财务报告称,2022年上半年其完成了涵盖长期服务协议的发动机返厂维修次数约为321次,其中包括大修、性能恢复以及小型维修工作。与2021年同期的326次相比,这一数字略有下降。

但罗罗预计,今年下半年的维修需求将大幅增加,部分原因是遄达系列发动机的飞行活动有所增加。TAU数据显示,2022年8月在遄达发动机运营总数有所下降(相比疫情前)的前提下,机队总飞行循环数达到了2019年8月数据的72%,且这一数据仍在急剧上升。同样在8月各型机队运营总数有所下降的前提下,GE公司的CF6和GE90系列则更接近于疫情前的飞行循环数,均为83%;普惠PW4000机队也达到了63%。

与其他OEM一样,罗罗公司还接受了一些第三方服务供应商。今年上半年,罗罗公司共完成了477次返修,其中包括大修和小型维修。最近,罗罗公司重申了全年目标是1100~1200次,较去年的953次增加了15%~20%。

MTU认为,CFM56发动机和V2500发动机的返厂维修市场正在快速回升。

汉莎技术公司认为,通货膨胀正在影响发动机原材料和部件的价格、物流以及劳动力招聘。

随着宽体飞机飞行的持续复苏,各公司返厂维修的工作范围组合也在发生变化。2021年,罗罗公司22%的返厂维修集中在宽体飞机发动机的大修和性能修复,42%是宽体飞机发动机的小型维修。该公司在9月初的投资者更新报告中表示,性能修复的占比预计2025年左右将会增长,部分原因是由于遄达XWB-84发动机将完成首次返厂维修,目前在役的720台遄达XWB-84中,大约有80%尚未完成第一次大修。而《航空周刊》的数据显示,目前全球空客A350客机机队配备的遄达XWB-84发动机有992台正在服役,包括60台备发或停场。

另一家发动机制造商GE公司今年夏季也表示,它将考虑通过第三方MRO供应商提供一些服务,法国赛峰公司也采取了同样的行动,交由新加坡科技工程公司(ST Engineering)为CFM56发动机提供快速灵活的快速修理(quick-turn)服务。在过去的两年半中,由于一些在意现金流的航空公司仍不愿意为全面大修提供资金,MRO纷纷选择适应不断变化的市场动态,推出了快速修理服务。现在,快速修理服务已经逐渐成为赛峰公司等发动机维修服务供应商的业务关键增长点,而且预计在未来数年这样的需求还将持续。

此外,通胀成本和不断上升的利率对于发动机售后市场的影响开始显现,2023年由于利率的进一步上升,预计影响将会更大。

各型号系列发动机的飞行小时数和循环数(2022年8月 VS. 2019年8月)

赛峰集团预计,Leap发动机的返厂维修数量将从2025年开始迅速增长,到2030年将增至约2000次。

在9月初举行的摩根士丹利投资者会议上,雷神公司首席执行官格雷格·海耶斯表示:出于供应链成本上升的情况,他们正在考虑调整定价。今年早些时候,他们推出了上涨价格目录,预计很快就会生效。雷神公司认为,虽然这并不受航空公司欢迎,但整个供应链价格上涨的状况是大家有目共睹的。

因为通货膨胀和利率上升不仅影响到原材料和零部件的定价,还影响到物流成本等其他因素。一些航空公司报告称,长途运输成本增长了4倍,而且能源价格也大幅增长,特别是欧洲地区,在欧洲努力寻找替代俄罗斯的能源供应过程中,能源价格尤其受到影响。

汉莎航空表示,在人员招聘等方面,通货膨胀带来的问题可能会变得越来越严重。成本增加的影响甚至有可能渗透到包括发动机租赁在内的售后市场领域,如不断上升的薪酬和维修费率最终必将对租赁业务产生影响。而且如果通货膨胀持续上升,二手航材(USM)的价格也会进一步上涨。

MRO市场关注的另一个主要问题是为未来大修市场复苏做好准备。在OEM降低生产率和部分供应商裁员导致的供应链出现瓶颈之后,产能受限问题已经持续了一段时间。从产能的角度来看,发动机OEM和MRO专 业公司已经在着手制订长期计划,宣布将在现有场地增加产能或建造额外设施。

就近期而言,还有更为紧迫的挑战——航 空 公 司越来越发现很难争取到合适的维护时段(maintenance slots)。即使当发动机已经进厂维修,维修的周转时间(TAT)也比疫情前更长。虽然相比在去年供应链受限时最严重的60~90天有了一些改善,但TAT仍然明显长于疫情前,特别是对于新一代Leap发动机。在过去几年中,该发动机的平均 TAT为212天,远超平均水平。导致TAT变长的一个重要原因是缺乏人力,尤其是缺乏熟练的维修人员,因为有的质量问题经常是在返厂维修后期才发现的,而不是在初始检查阶段。

因此,为了满足未来产能扩张的需求,发动机部门也必须储备足够多的熟练劳动力。本来吸引熟练劳动力进入民航市场一直就是一个大挑战,经过所谓的“大离职”(过去两年半大量熟练工人离开了民航业),后果预计将会更加严重。尤其是在发动机售后市场,劳动力短缺一直是导致TAT较长、材料短缺和供应链瓶颈等一些主要问题出现的重要因素。

各种市场预测表明,未来行业将会迎来复苏期和维修需求增长期,所以很多维修服务供应商都计划或者正在开展招聘,以做好准备迎接“未来的繁忙”,但是现在在不同国家和地区招聘各种岗位的熟练人才显然都存在着一定程度的困难,而且与疫情流行前劳动力就业趋势有很明显的地区特点相比,现在各个国家和地区的劳动力状况非常不清晰,甚至非常零乱。各地区的工资差距也越来越大,不同国家的同类企业之间竞争关系也非常不稳定。

毫无意外的是,拥有足够剩余寿命循环的发动机的市场需求仍然是非常强劲,因为航空公司都希望能尽可能后延大修工作。2019年新冠疫情流行前,整个行业的预期是退役速度将放缓。但自2020年以来,随着疫情的爆发,全球机队大规模停飞,航空业猜测“退役冲击波”是否会发生,以及何时发生。但到目前为止,2022年的退役计划仍处于被抑制的状态,原因包括新一代型号的飞机正在生产、利率不断上升、成本居高不下等。这也是为什么在接近2025年左右仍不会出现退役高峰的原因。与此同时由于缺乏拆卸,二手航材供应也在减少。

MTU认为,即使二手航材供应最终回升,产能也会再次产生影响。因为工厂的拆解容量和零配件维修能力都存在挑战。也就是说,即使从技术上某些部件被认为是可修复的,也并不意味着就可以轻易地销售给市场,因为市场认为这些零部件是该报废的。

由于旅行受限、飞行员短缺等各种原因而导致一些飞机停场待飞,这部分飞机是拥有剩余寿命循环(Green-time)的,被看作是真正的二手部件之源头。据《航空周刊》的数据显示,当前全球有2311架商用飞机被归为停飞状态,即处于闲置但还没有长期封存。其中北美运营商停飞了588架,占总数的25%。在美国四大航空公司中,美联航停飞飞机最多,为62架。AAR公司预计这部分停飞飞机会导致一些发动机的大修被推迟,因为它们仍有剩余寿命循环,这对于二手航材市场来说也是一个不利因素。