2022年全球矿业展望

闫卫东,林博磊,孙春强,胡容波,赵 云(自然资源部信息中心,北京 100036)

2021年上半年,随着疫苗接种的推进,新冠肺炎疫情带来的恐慌情绪逐步趋于稳定,社会经济活动回升,许多国家GDP增幅创多年来新高。但是,由于德尔塔(Delta)和奥密克戎(Omicron)等变异株肆虐,一些国家的经济活动再次陷入停滞。国际矿产品市场同样出现了“过山车”行情,铁铜价格在创历史新高后大幅回落,锂、钴、镍等新能源金属价格则持续攀升。全球矿产勘查投资回升,矿山建设投资增加。一些国家举行了大选,还有一些国家政局发生突变,更多的国家寻求从矿产资源开发中获取更大收益,征收和提高权利金税率成为立法者考虑的主要选项。应对全球气候变化、实现绿色经济转型成为国际共识,能源和矿产品供需格局将面临深刻变革。2022年,全球经济面临的不确定性、不稳定性因素将会更多, 通胀和债务压力陡增, 地缘政治风险加剧, 全球矿业是持续繁荣还是再次陷入调整值得深入研究。本文从世界经济、 矿产勘查开发、 矿产品供需、 矿业公司经营和重要矿产资源国法律政策等五个方面对2021年矿业形势进行了回顾,对2022年的矿业形势进行了分析,结论观点仅供参考。

1 世界经济“V”型反转后增速将逐步回落,全球GDP将突破百万亿美元大关

国际货币基金组织(IMF)在2021年10月发布的《世界经济展望》报告中将2021年全球经济增速从之前预测的6.0%下调为5.9%,维持2022年4.9%的增速不变(表1)。

表1 IMF调整世界经济增长预期Table 1 IMF updated world economic growth expectation

IMF预测,2021年,发达经济体GDP增长5.2%,其中,美国增长6.0%,欧元区增长5.0%,日本增长2.4%,英国增长6.8%,加拿大增长5.7%。2022年,发达经济体增长将回落至4.5%,其中,美国增长为5.2%,欧元区增长为4.3%,日本增长为3.2%,英国增长为5.0%,加拿大增长为4.9%。

2021年,新兴和发展中经济体GDP增长6.4%,较发达经济体高出1.2个百分点。“金砖五国”中,巴西增长5.2%,俄罗斯增长4.7%,印度增长9.5%,中国增长8.0%,南非增长5.0%。2022年,新兴和发展中经济体GDP仍将保持增长,但增速放缓,其中,巴西增长由5.2%降至1.5%,俄罗斯增长由4.7%降至2.9%。

分季度来看,第二季度世界经济同比增幅较大,主要是因为2020年第二季度受到新冠肺炎疫情严重影响而基数较低。主要发达经济体中,2021年第二季度英国GDP同比增长24.2%,欧元区GDP同比增长14.4%,美国GDP同比增长12.2%,日本GDP同比增长7.6%;但在第三季度,这些国家的经济增速都降到了个位数,第四季度受疫情影响其增速估计会进一步下滑。中国在一季度经济增速达到18.3%,印度则在第二季度创该国年内最高增速(图1)。

图1 世界主要经济体近年GDP增速季度变化Fig.1 Quarterly changes in GDP growth of the world’s major economies in recent years(资料来源:文献[2])

由于原油价格回升,石油输出国组织欧佩克(OPEC)各成员国经济普遍实现增长,其中,利比亚增长超过100%,沙特阿拉伯、伊拉克和科威特分别增长2.8%、3.6%和0.9%。尽管委内瑞拉经济依然萎缩,但降幅已经从2020年的30%收窄至2021年的5%。随着原油价格上涨,欧佩克国家经济状况将得到进一步改善。

在主要矿产资源国中,秘鲁是经济增幅变化最大的国家。受新冠肺炎疫情严重冲击的影响,2020年第二季度秘鲁GDP萎缩29.8%;但在2021年第二季度,秘鲁GDP增长达到41.9%。智利、南非2021年第二季度GDP分别增长18.1%和19.1%;第三季度,智利经济继续保持强劲增长,GDP增长17.2%,而其他主要矿产资源国增速明显回落,特别是秘鲁(图2)。

图2 世界主要矿产资源国家近年GDP增速季度变化Fig.2 Quarterly changes in GDP growth of major mineral resource countries in the world in recent years(资料来源:文献[2])

2021年前三季度,巴西矿业生产增长了2.5%,南非增长了10.3%,秘鲁增长了15%,俄罗斯增长了2.36%,加拿大增长了10.2%;智利由于铜产量下降,前三季度矿业生产同比下降1.21%。

IMF、英国经济和商业研究中心等机构估计,2022年全球GDP将首次超过百万亿美元。 在能源和采矿业增长推动下,一些矿产资源国经济将出现较大幅度增长,比如刚果(金)、厄瓜多尔、尼日利亚等。

2 世界矿产勘查开发投资持续回升,铜金矿取得重要进展

根据标普全球市场财智(S&P Global Market Intelligence)对勘查预算在10万美元以上的1 948家矿业公司的调查统计,这些公司2021年有色金属勘查预算合计为112亿美元,较2020年增长35%。2022年全球勘查预算将继续呈现增长态势,预计增幅在5%~15%(图3)。

图3 1991年以来世界有色金属勘查投入变化Fig.3 Changes of world nonferrous metal explorationinvestment since 1991(资料来源:文献[3])

在不断推出的激励政策支持下,澳大利亚勘查投入持续增长。据澳大利亚联邦统计局(ABS)统计,该国2020年矿产勘查投资为28.09亿澳元,较2019年增长6.1%;全年钻探进尺为1 070.3万m,较2019年增长3.0%。2021年前三季度,勘查投资额为26.29亿澳元,较2020年增长29.0%;钻探进尺1 008.6万m,增长30.8%;新矿床勘查投资和钻探进尺同比增长28.0%和16.1%,分别为9.09亿澳元和314.0万m[4]。

2021年,澳大利亚仍然是全球勘查热点地区,特别是在西澳大利亚州和南澳大利亚州。2020年澳大利亚取得的两个重大发现,即胡里马尔(Julimar)铜-镍-铂族金属矿床和赫米(Hemi)金矿首次公布资源量。其中,胡里马尔控制和推断矿石资源量为3.3亿t,铂钯金总品位0.94 g/t,镍品位0.16%,铜0.1%,钴0.016%。2022年,随着勘探范围的扩大,胡里马尔地区将会获得更多发现。已经完成钻探73万m的赫米金矿资源量初步估计为680万~900万盎司,成为西澳皮尔巴拉地区最大金矿发现之一,皮尔巴拉地区将成为全球新的金矿勘探目的地。另外,南澳大利亚州还发现了离子型稀土矿。

在加大国内关键矿产供应能力政策推动下,2021年美国勘查投入大幅上升。据标普全球市场财智(S&P Global Market Intelligence)统计,2021年美国有色金属矿产勘查投资为12.76亿美元,较2020年的9.31亿美元增长37.1%。与此同时,2021年美国的钻孔数也较2020年增长了83.8%,超过4 700个。美国地质调查局(USGS)联合力拓(Rio Tinto)等矿业巨头在蒙大拿州的博尔德杂岩体(Boulder Batholith)附近勘探稀土、碲、锡、钨、铜等关键矿产。亚利桑那、阿拉斯加、明尼苏达、内华达等州在铜稀土等关键矿产方面取得重要进展。其中,位于亚利桑那州的拉帕斯(La Paz)稀土矿资源量增长117%,预计矿石总资源量1.7亿t,稀土氧化物品位0.04%,成为北美地区最大稀土项目之一。

据标普全球市场财智(S&P Global Market Intelligence)统计,2019年起,厄瓜多尔矿产勘查投资进入世界前十位国家行列。2021年厄瓜多尔矿产勘查投资为2亿美元,较2020年增长26.3%。铜金矿勘探继续取得重要进展,卡斯卡维尔(Cascabel)铜金矿项目铜资源量超过1 200万t,金780 t,银2 700 t。波韦尼尔(Porvenir)铜金矿卡恰波萨(Cacharposa)矿床首次公布资源量,铜资源量170万t,金68 t。另外,瓦林萨(Warintza)铜金矿项目钻探见矿1 067 m,铜品位0.49%,钼0.02%,金0.04 g/t。根据已探明矿床统计,厄瓜多尔铜资源量已超过4 200万t,金超过4 000 t,成为南美洲又一个铜金资源大国。

受国内政局不稳等因素影响,几内亚、刚果(金)、埃塞俄比亚等国勘查投资和钻探活动下降。2021年几内亚矿产勘查投资预算下降了6.9%,刚果(金)降幅7.4%,埃塞俄比亚降幅7.8%。西非沿海国家中,尼日利亚、安哥拉勘查投资萎缩严重。不过,南部非洲国家,包括南非(11.0%)、博茨瓦纳(38.7%)、坦桑尼亚(13.7%)和纳米比亚(80.3%)等国勘查投资增幅较大。几内亚的班坎(Bankan)金矿、津巴布韦的祖鲁(Zulu)锂矿和纳米比亚的洛夫达尔(Lofdal)重稀土勘探取得重要发现。

经历2020年严重的新冠肺炎疫情冲击后,2021年南美洲几个重要的矿产资源国,包括阿根廷、巴西、智利和秘鲁等国的矿产勘查投资大幅回升,分别增长了46.6%、38.4%、19.7%和18.9%。但是,与十年前的2012年相比,这些国家勘查投资占全球的比例都有不同程度下降,比如秘鲁从2012年的占比5.0%降至2021年的3.9%。近年来,这些国家受到矿业政策变化的影响,其勘查投资吸引力下降,除个别项目外,几乎没有重大发现的报道。

据美国工业信息资源公司(Industrial Info Resources)调查统计,受新冠肺炎疫情影响,2020年全球矿业投资较2019年下降了3%,涉及项目超过1 600个,其中66%为采矿项目,其余为下游加工和精炼项目。 2020年新建成投产矿山240座,较2014年的520座下降了53.8%,是近年来投产矿山最少的一年。在全球经济复苏以及矿产品价格的推动下,2021年矿业项目投资增幅估计达到10%~15%(图4)。

一些重大项目,如刚果(金)的卡莫阿(Kamoa)-卡库拉(Kakula)铜矿、中国的驱龙铜矿投产。 几内亚的西芒杜(Simandou)铁矿、美国的佩布尔(Pebble)铜金矿以及格陵兰的科瓦内湾(Kvanefjeld)稀土矿等项目开发遭搁置,主要是因为这些项目受到国内政局不稳以及环境约束等方面的影响。

2022年,在有利的矿产品市场条件下,前两年遭到停滞的矿业项目将复工建设,特别是市场急需的铜、锂、钴、石墨和稀土等项目,矿山建设投资将继续增长。

3 大宗矿产价格震荡加剧,电池金属供应将持续紧张

2021年是国际矿产品市场剧烈震荡的一年,黄金、铂族金属价格在2020年创新高后持续下跌。铁矿石、铜、锡在创新高后回落,绿色转型所需的钴、锂等价格上涨。供应持续偏紧使得煤炭、天然气等能源价格居高不下。

尽管新冠肺炎疫情反复,但在需求回升的推动下,2021年国际原油价格在震荡中上扬,欧佩克(OPEC)、西德克萨斯(WTI)和布伦特(Brent)原油均价分别为69.30美元/桶、67.65美元/桶和70.36美元/桶(图5),较2020年分别上涨67.5%、72.4%和68.5%。2022年,随着新冠肺炎疫情造成的冲击减缓,交通行业对石油的需求回升,国际原油价格将进一步上涨。普遍认为,2022年国际原油价格将重回100美元/桶。

图4 世界矿业开发项目投资预算Fig.4 Investment budget of mining projects in the world(资料来源:文献[5])

图5 2003年来国际原油价格变化情况Fig.5 Changes in international crude oil prices since 2003(资料来源:文献[6])

2021年世界粗钢产量强劲回升。据世界钢铁协会(World Steel)统计,2021年前11个月世界粗钢产量为17.53亿t,同比增长4.5%。 美国、欧盟和日本等增幅分别为18.9%、17.0%和16.8%。 中国粗钢产量为9.46亿t,同比下降2.6%[7],为2016年以来首次下降。2021年5月国际铁矿石价格突破200美元/t,最高涨至237美元/t,创历史新高。 随后持续下跌,11月跌至85美元/t。 2021年内价格下跌32%,年均价格高于去年。多家机构预测了2022年国际铁矿石价格,其中,凯投宏观预测为70美元/t,瑞银集团预测为85美元/t,惠誉方案(Fitch Solutions)预测为90美元/t,花旗集团预测为96美元/t。

2021年,国际有色金属价格全面上涨,铜、铝、锡等金属价格创历史新高(图6)。受到选矿量和矿石品位下降的影响,世界最大产铜国智利2021年前11个月铜产量累计为518万t,同比下降2%。世界三大金属交易所铜库存量2021年底降至多年来最低水平(图7),LME铜价较年初上涨了25.8%。智利国家铜业委员会(Cochilco)预测2022年铜均价为3.95美元/磅,智利国家铜业公司(Codelco)预测为3.80~3.90美元/磅。其他有色金属中,铝价上涨了42.0%,铅价上涨15.3%,锌价上涨28.3%,镍价上涨25.0%,锡价上涨90.0%,钴价涨幅超过100%。

2021年,贵金属市场总体表现疲软。与年初相比,2021年底国际黄金价格下跌了3.7%,白银跌幅11.9%,铂跌幅10.0%,钯跌幅19.7%。资本市场避险需求减少,全球传统汽车行业对铂钯的消费预期下降,是国际贵金属价格下跌的重要原因。2022年,全球通胀压力增加以及地缘政治紧张,为金价上涨提供了支撑。另外,世界黄金储量下降,可供建设的大型金矿缺少,也支撑黄金价格长期看好。

图6 主要金属价格走势Fig.6 The price trends of major metals(资料来源:文献[8])

铁矿石、铜价创历史新高,使得巴西、智利的矿产品出口额大幅增长(图8)。2021年前11个月,巴西铁矿石出口量为3.28亿t,较2020年的3.08亿t增长6.4%;出口额为419亿美元,较2020年的228亿美元增长84.1%。同期,智利铜出口额为483亿美元,较2020年的340亿美元增长42.1%。

图7 纽约金属交易所、伦敦金属交易所和上海期货交易所铜库存变化情况Fig.7 The changes in copper inventories on New York,London and Shanghai futures exchanges(资料来源:文献[9])

图8 巴西铁矿石和智利铜矿月度出口额变化情况Fig.8 The changes in monthly exports of Brazilian iron ore and Chilean copper(资料来源:文献[10])

2021年,全球新能源车产销量同比大幅增长,其中,中国产销量超过350万辆,增长1.6倍。2021年前10个月,欧洲、美国新能源销量分别达到158.9万辆和49万辆,同比增幅分别为81%和98%。新能源汽车需求增长刺激了对镍、钴、锂等电池金属的需求,钴和锂的价格涨幅都在一倍以上,其中,碳酸锂价格从2020年底的4.26万元/t升至2021年底的27.75万元/t,涨幅551%。惠誉方案(Fitch Solutions)预测,2022年锂价格将继续保持高位,碳酸锂价格预计为21 000美元/t,氢氧化锂为20 812美元/t。

4 矿业公司面临艰难选择,ESG风险亟需化解

得益于矿产品价格全面上涨,矿业公司2021年经营收入和利润大幅上升,融资更为容易,资金充裕的矿业公司开始了新一轮扩张,从铜、金到锂矿,竞相并购企业的现象屡见不鲜。在煤、铁矿石、铜和铝价格创历史新高,锂价上涨数倍的情况下,是选择继续经营传统矿产,还是转向新兴的关键矿产,成为摆在矿业公司面前的一道选择难题。

普华永道(PwC)的2021年中行业并购报告显示,上半年采矿和金属企业虽然并购案件有所下降,但并购额上升。不过,该公司第24版全球矿业公司CEO问卷调查报告显示,矿业企业更寄希望于有机增长,而不是并购[11]。

环球数据(Global Data)发布的报告显示,2021年前三季度,全球采矿业和金属工业并购案件1 116起,较2020年的1 298起下降14.0%;并购额为561亿美元,较2020年同期的343亿美元增长63.6%。从地区上看,北美地区最多,为263亿美元,其次是亚太地区(127亿美元)、欧洲(113亿美元)、中南美洲(36.3亿美元),以及中东地区和非洲(23亿美元)[12]。

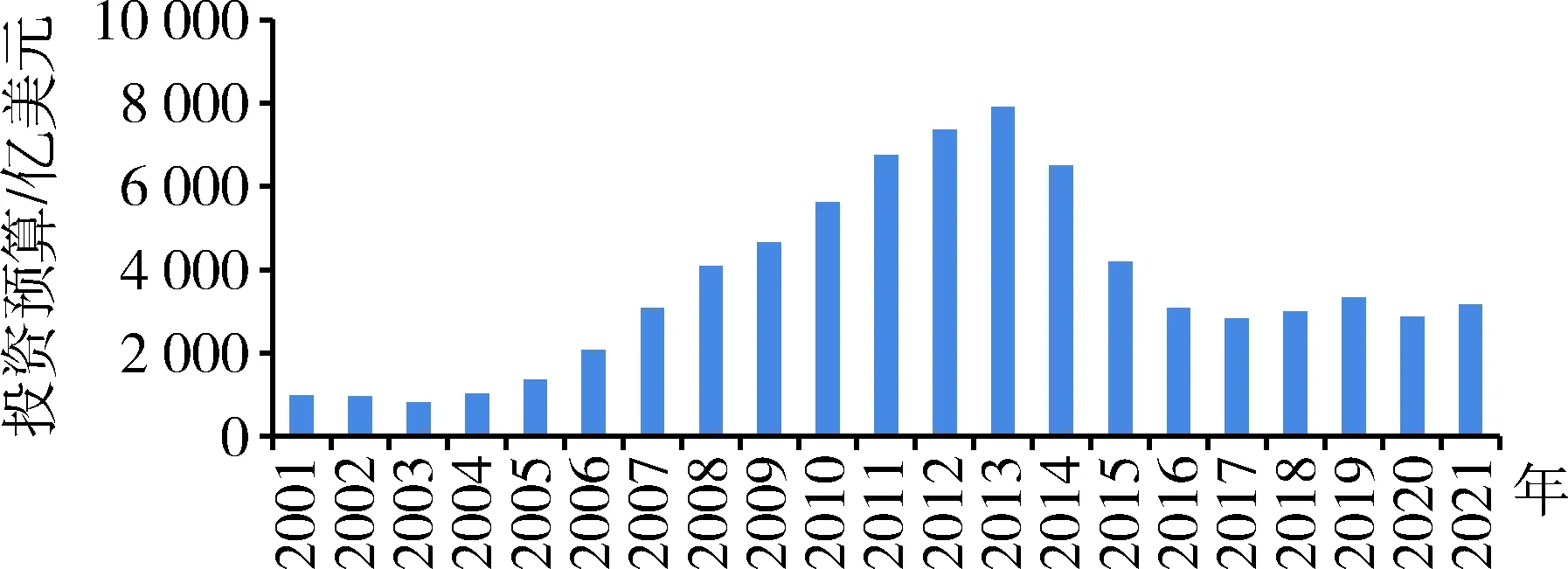

根据标普全球市场财智(S&P Global Market Intelligence)统计,2021全球金和贱金属公司并购较2020年大约增长35%。其中,黄金公司并购额增长36%,铁、铜等贱金属公司并购增长34%。锂矿企业公司并购从7 600万美元增至36.18亿美元,增长46倍。另外,中小型稀土类公司并购也有明显上升趋势(图9)。

图9 2001年以来全球矿业公司并购变化趋势Fig.9 M&A trends of global mining companies since 2001(资料来源:文献[13])

据标普全球市场财智(S&P Global Market Intelligence)统计,2021年第一季度全球采矿业和金属行业公司融资额达到66.1亿美元,较2020年增长5倍,并创2011年以来新高。其中,金矿企业融资额为16.8亿美元,创9年来新高。铜矿企业融资额为18.6亿美元, 同比增长54%; 包括锂在内的“特殊”矿产融资额为22.5亿美元,其中锂矿占一半。

普华永道(PwC)的《2021年矿山报告(Mine 2021)》显示,矿产品价格强劲上涨推动全球最大40家矿业公司2020年市值较2019年上升了64%。2021年其收入将从2020年的5 450亿美元增至7 000亿美元,增长29%;净利润将达到1 180亿美元,增长68%[14]。

安永公司(Ernst & Young)在《2022年全球采矿及金属行业十大业务风险与机遇》报告中,首次将环境和社会问题列为最大风险。安永公司(Ernst & Young)认为,环境、社会和治理(ESG)逐渐成为矿业项目利益相关方群体的优先考虑事项。这些利益相关方会在生物多样性和水资源管理等问题上向矿业企业施加压力。对此,企业要承担更多的社区责任,通过推动矿区所在地的可持续发展来提高其影响力。其他风险还包括脱碳、经营许可、地缘政治、资本、需求不确定性、数字化和创新、劳动力、新业务模式,以及生产力和成本等[15]。

5 关键矿产热度不减,权利金政策备受关注

国际能源署(IEA)、国际货币基金组织(IMF)等机构对关键矿产给予高度关注,英国开展关键矿产评估,巴西公布24种战略矿产目录及相关政策,美国则公开征询新的关键矿产目录意见。与此同时,采取什么样的措施从新一轮矿产品繁荣中获得更多收益,已成为各国政府考虑的重要问题,权利金成为首选。

IEA认为,金属价格上涨使全球向清洁能源转型面临风险,因为电池、太阳能板和风力发电等技术需要大量的铜、镍、钴、锂和其他矿产,而这些矿产由于缺乏新矿山投资而供应不足[16]。IMF同样认为,未来几十年,应对气候变化而实施的清洁能源转型将推动金属需求史无前例的增长。

2021年4月份,英国伯明翰战略元素和关键材料中心发布报告,对关系到英国高技术产业发展所需的关键原材料进行了仔细评估。该报告将镍、钴、锂、钽、铂族金属、轻稀土、重稀土、铼和天然石墨列为英国高技术所需的关键矿产[17]。

为推动战略矿产的勘查开发,2021年6月份,巴西公布了战略矿产目录及政策,包括铀、铁、锰、钒、钛、铜、铝、钴、镍、钨、锡、钼、铌、钽、锂、金、铂族金属、稀土、铊、硅、硫、磷、钾、石墨等24种矿产。这些矿产可分为三类:一是依靠进口来满足关键经济部门发展的矿产;二是高技术产品和工艺所需的矿产;三是国内经济非常重要的矿产[18]。

2021年11月,美国地质调查局(USGS)在其官网公开了最新关键矿产目录,广泛征求公众意见。与以前的目录相比,此次公开的目录将原先列入的稀土矿产分解成14种,去掉了氦[19]。

矿产品价格暴涨,矿业公司利润大幅增长,使得许多国家的立法机构开始寻求从中获得更多收益,增加权利金或提高税率成为主要手段[20]。

近年来,智利权利金法案一直备受全球关注。新的权利金法案提出,将对年产量超过1.2万t的铜矿和5万t的锂矿按收入的3%征收权利金,而且根据铜价变化实行阶梯税率。当铜价为2.0~2.5美元/磅时,还要基于利润征收15%的超额利润税;铜价为2.50~3.00美元/磅时,税率为35%;铜价为3.50~4.0美元/磅时,税率为60%;铜价为4.0美元/磅时,税率为75%。2021年5月,该法案在智利下院获得通过;12月初,参议院同意对该法案进行修改。

秘鲁政府委托IMF进行的一项研究表明,目前该国矿业税赋为41.7%,而智利为47.1%,巴西为47.9%,加拿大为49.9%,蒙古国为55.2%,刚果(金)为70.7%。因此,秘鲁矿业税赋有一定的上升空间。IMF建议秘鲁可上调3个百分点或4个百分点的矿税。

2021年9月上旬,美国众议院自然资源委员提出对现有矿山征收8%、新矿山征收4%的权利金;对开采动用的每吨岩石征收7美分的费用,这将成为美国矿法自1872年颁布实施以来最大的变化之一。同月,俄罗斯财政部提出将矿产开采税与国际价格挂钩,征收范围包括铁矿石、炼焦煤和化肥,以及北极地区的镍矿石。

展望2022年,新冠肺炎病毒变异给疫情防控带来的不确定性依然存在,通胀压力增大和地缘冲突加剧使得全球经济持续复苏面临挑战。新能源和电动交通加速发展,关键矿产需求将面临长期短缺的局面。绿色经济转型的迫切需求将持续推动锂、钴、稀土等矿产勘查开发。大国博弈、资源民族主义、ESG使得矿业公司经营面临更多风险。