异质性机构投资者对股价下行风险的影响

李爱玲,魏雯涵

(哈尔滨商业大学,黑龙江 哈尔滨 151000)

一、引言

我国资本市场从最初的萌芽到现在的繁荣,规模不断壮大,市场参与主体日益广泛,在国内外金融市场上发挥越来越重要的作用。但由于我国资本市场相较于国外资本市场起步较晚,发展仍不完善,因此资本市场运行过程中总会出现许多问题和现象。股票市场作为资本市场的重要组成部分,在资本市场中发挥较为重要的作用,股价的异常下行不但会危及投资者的利益,打击投资者的信心,对上市公司产生极大的负面影响,还会导致市场配置效率降低,使市场不能稳定发展,因此对于股价下行风险的研究就极为重要。相较于国外的机构投资者,我国的机构投资者发展起步较晚,但近些年发展迅速,规模逐渐扩大,成为资本市场的重要组成部分。机构投资者的行为对股价下行风险会产生一定的影响。并且机构投资者并不是同质的,机构投资者在风险偏好、持股动机、投资范围、交易特征等方面不尽相同,在资本市场和企业中发挥的作用千差万别,所以应对机构投资者进行合理的分类,分析机构投资者异质性对股价下行风险的影响。

二、文献综述与研究假设

(一)股价下行风险相关研究

股价下行风险指的是股价波动急剧下跌所表现出的一种异常的情形,这种情况不仅对投资者的利益产生极大的威胁,引发投资者恐慌而降低投资者投资的热情,还会对上市公司的经营管理及声誉产生巨大的打击。股价下行风险的研究最早出现于二十世纪七八十年代,Black[1]率先从杠杆效应假说角度分析股价下行风险,并提出股价下行风险与财务杠杆相互影响,即股价下跌提高财务杠杆,财务杠杆升高又会加剧股价下行风险。Shiller[2]通过比较美国股灾前后的投资者情绪与经济环境因素,发现影响股价的主要因素是投资者的情绪,而非经济环境因素。Romer[3]、Hong和Stein[4]从行为金融学和理性预期均衡这两个方面对股价下行风险进行深度研究,提出股票交易是信息披露的过程,并且提出异质信念假说。佟孟华等[5]提出激进的战略定位会增加公司股价下行的风险。傅颀等[6]发现盈余管理会为管理层隐藏坏消息提供便利,从而加剧股价下行风险。

(二)机构投资者异质性与股价下行风险

在西方资本市场,机构投资者已经发展成为市场中不可缺少的主导力量,在公司治理中发挥着重要的作用,机构投资者异质性方面的研究相对成熟。Brickley等[7]提出在研究机构投资者的市场作用时不应将机构投资者视为同质,而因按不同类别将其进行区分,根据与企业是否有商业关系将其分成“压力敏感型”与“压力抵制型”。An和Zhang[8]发现机构投资者的稳定性与股价下行风险呈负相关关系,研究表明稳定型的机构投资者会更加愿意参与到公司治理中,起到一定的监督作用,从而降低股价下行风险。Tee[9]通过分析不同类型的机构投资者对政治关联企业(PCF)和股价下行风险的监督效应,发现PCF会加剧股价下行风险,并且这种影响只能在耐压型机构投资者监督时才会得到控制。张济建等[10]认为,独立的机构投资者对公司治理具有正向的影响,非独立机构投资者则难以发挥监督的作用,因为独立的机构投资者能够更加客观地监督企业。

根据上述分析,本文提出如下两个假设:

H1a:独立机构投资者持股比例与股价下行风险呈正相关关系。

H1b:非独立机构投资者持股比例与股价下行风险呈负相关关系。

三、数据与实证模型

(一)研究样本与数据来源

本文以2013~2019年深圳证券交易所和上海证券交易所中所有A股上市公司为初步筛选样本。将初始数据导出后,借鉴其他学者的数据处理方法,根据Wind数据库的行业分类,将所属金融类行业的公司进行剔除,并剔除被标记ST、*ST以及退市的上市公司数据,股价下行风险数据根据国泰安数据库中找到的股票周收益率和市场周收益率进行计算整理而得,异质性机构投资者持股数据来源于Wind数据库,文中所需要的控制变量数据均来源于国泰安数据库。文中所需的相关数据,采用统计软件Excel和Stata16.0进行处理和分析。

(二)变量定义

1.股价下行风险

本文的被解释变量为股价下行风险。依据许年行等[11]的方法,采用收益率分布的负偏态系数(NCSKEW)和收益率上升、下降阶段的波动率之比(DUVOL)来度量股价下行风险,计算步骤如下:

首先,利用每个年度的股票收益率进行下列回归:

其中,ri,t表示股票i在每一年度第t周的收益率(考虑现金红利再分配);rm,t是周数为t时经流通市值加权的综合市场收益率,εi,t为残差。上市公司股票i在第t周的特有收益率为Wi,t=ln(1+εi,t)。

其次,根据上述所得的Wi,t计算负偏态系数NCSKEW和收益上下波动率DUVOL这两个变量。其中负偏态系数NCSKEW的计算公式如下:

由此可知,负偏态系数NCSKEW数值越大,表示股票i的收益率为负向的偏度越严重,股价下行风险越大。

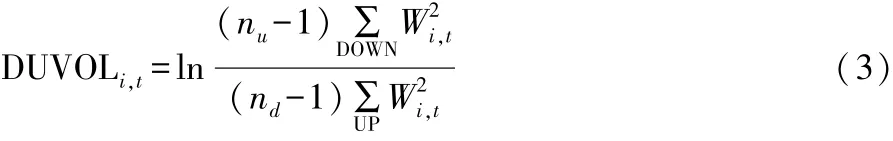

收益上下波动率DUVOL计算公式为:

根据公式(3)可知,收益上下波动率DUVOL数值越大,表示股票i的收益处于低值的概率越大,股价下行风险越大。式中nu(nd)指在t时期股票i的特有收益率Wi,t大于(小于)Wi均值的交易周数。

2.机构投资者异质性

本文根据刘笑霞和狄然[12]的相关研究,将机构投资者分为独立机构投资者和非独立机构投资者两类。独立机构投资者与被持股上市公司不存在商业关系或潜在联系,包括证券投资基金、合格境外机构投资者(QFII)以及社保基金这三类机构投资者。非独立机构投资者与其相反,与被持股公司存在商业关系,主要包括券商、保险公司、企业年金、信托公司、财务公司和一般法人机构等。本文将考察这两类机构投资者持股对股价下行风险的影响。

3.控制变量

本文根据许年行[11]以及刘笑霞[12]等人的文献,选取所需控制变量如1下:①Ret,特有收益率均值,t时期股票i的特有收益率的均值;②Size,上市公司规模,上市公司总资产的自然对数;③ROE,上市公司的资产负债率,可通过总负债比总资产求得,可直接反映企业的财务风险;④ROA,总资产收益率,可用净利润比总资产,是衡量企业盈利能力的指标;

(三)模型设定

为检验假设H1,即异质性机构投资者持股与股价下行风险之间的关系,构建模型(4)进行检验:

其中,被解释变量为CrashRiski,t+1,控制变量为Control-Variablest,解释变量INSi,t为机构投资者持股比例。本文将机构投资者分为独立机构投资者(Indep)和非独立机构投资者(Dep),将这两项指标分别代入模型(4)的INS中进行回归,即可得到本文的假设H1。

四、实证分析

(一)描述性统计

表1 列示了2013~2019年本文涉及的所有变量的描述性统计结果。在表1中用来衡量股价下行风险的变量负收益偏态系数NCSKEW和收益上下波动系数DUVOL的均值分别为-0.343和-0.230,从这两个指标的均值可以看出本文所选取的用来衡量股价下行风险的两个指标相差不大,说明选取的指标较为合理。标准差分别为0.749和0.488,说明我国上市公司的个股股价下行风险存在较大的差异。本文的解释变量为独立机构投资者持股Indep和非独立机构投资者持股Dep。Indep和Dep,标准差为0.0653和0.215,说明相比于独立的机构投资者,非独立机构投资者持股的差异性更明显。

表1 各变量的描述性统计

(二)多元回归分析

表2 是机构投资者异质性与股价下行风险回归结果。从第一列和第二列可以看出,独立机构投资者持股比例(Indep)与股价下行风险指数NCSKEW和DUVOL都呈正相关关系,例如当股价下行风险指数为NCSKEW,独立机构投资者持股比例(Indep)的系数为0.926,且系数在1%的水平上显著,说明独立机构投资者持股会加剧股价下行风险,支持假设H1a。可能是因为独立机构投资者持股比例较低,持股期限较短,更加注重利益,没有起到市场监督者的作用。从第三列和第四列可以看出,非独立机构投资者持股比例(Dep)与股价下行风险负相关,支持假设H1b,说明我国非独立机构投资者在资本市场中充当市场稳定器的角色。

表2 机构投资者异质性与股价下行风险回归结果

五、结论与政策建议

本文以2013~2019年A股上市公司为研究样本,通过理论与实证分析,研究异质性机构投资者持股与股价下行风险之间的关系。研究发现,独立机构投资者与非独立机构投资者持股对股价下行风险所产生影响截然不同。独立机构投资者持股与股价下行风险正相关,即会增加股价下行风险。非独立机构投资者则相反。

得出以上结论的政策启示是:第一,要完善机构投资者分类体系。对不同类型的机构投资者进行正确的引导是非常重要的。不同的机构投资者具有一定的差异性,在上市公司的治理与监督中会充当不同的角色,产生不同的作用和影响。第二,加快机构投资者的发展。我国机构投资者起步较晚,发展并不完善。但随着机构投资者在资本市场中的地位逐渐提高,加快机构投资者的发展成为需要关注的问题。政府部门应进一步完善与机构投资者有关的法律制度,对机构投资者的合法利益进行保护,鼓励机构投资者进行长期投资,促使机构投资者在市场中发挥积极的作用。