资本结构、股权结构与公司价值的关系

郝少田

摘 要:本文利用2014年-2020年发行A股的1649家上市公司为研究对象,考察了上市公司股权集中度和资本结构对公司价值的影响,利用7年平衡面板数据进行检验,结果显示第一个大股东持股比例与前三大股东持股比例与公司价值呈显著“倒U型”关系,前五大股东持股比例和前十大股东持股比例与公司价值呈显著正相关关系,资本结构与公司价值呈显著“倒U型”关系。

关键词:股权集中度;资本结构;公司价值

一、理论分析与研究假设

1.股权结构与公司价值

股权结构对公司价值的影响一直是理论争论的焦点,基于以上,本文提出以下假设:

H1:股权集中度与企业价值正相关;

H2:股权集中度与企业价值负相关;

H3:股权集中度与企业价值呈倒U型关系;

H4:股权集中度与企业价值无关。

2.资本结构与企业公司价值

现代资本结构理论主要有MM理论、米勒模型、权衡模型。其中,权衡理论将债务融资作为关注重点,认为其具有双刃性,有收益也有风险;债务融资增加通过税盾效应让企业价值提升,但同时会增加代理成本与财务危机成本。基于以上,本文提出以下假设:

H5:资本结构与企业价值正相关;

H6:资本结构与企业价值负相关;

H7:资本结构与企业价值呈倒U型关系。

二、指标、样本选取和模型描述

1.指标选取

(1) 被解释变量

本文选择托宾Q值(Tobin`s Q)作为衡量上市公司企业价值指标。

(2) 解释变量

公司规模:本文选取创业板上市企业总资产的对数(lnSize)来代表资产规模。

资本结构:本文选取最能代表资本结构的指标——资产负债率(Lev)来表示企业资本结构。

成长水平:本文通过总资产增长率(Grow)来表示企业成长水平。

股权集中度:本文选取公司第一大股东持股比例(Own1)、第三大股东持股比例(Own3)、第五大股东持股比例(Own5)和第十大股东持股比例(Own10)来代表企业的股权集中度。

盈利能力:本文选择销售净利率(Opm)来代表公司的盈利能力。

风险水平:本文采用流动比率(Lr)来代表公司的风险水平。

股权流通水平:本文采用一年内总股数的日换手率之和(TurnR)来衡量股票流动性。

股权制衡度:本文用第二至第五大股东持股比例之和相对于第一大股东持股比例的比值来衡量股权制衡度。

相关变量具体含义及衡量方法如表1所示:

2.数据的来源及筛选

(1) 样本数据来源

本文的研究数据来源于2014年-2020年发行A股的上市公司,共546个观测值,数据来源于国泰安数据库(CSMAR)中国上市公司数据库。

(2) 样本数据的选取

我们遵循以下原则对样本进行筛选:

①剔除全部金融类上市公司;

②在2014年-2020年连续7年可以获得相关数据的公司;

③剔除样本区间内被ST的公司;

④剔除负债率大于100%及净利润率大于100%或小于-100%的含有奇异值的公司;

⑤剔除Tobin`s Q值大于99分位数的主要为奇异值的公司。

经过以上筛选最终得到1745家上市公司,共计12215个面板数据。

3.描述统计分析

将筛选后的面板数据进行描述性统计,得到研究变量的基本情况,具体见表 2所示。

4.模型方法

(1) 股权结构与企业价值的关系

本文先通过固定效应模型检验股权结构与企业价值的关系,为验证二者关系是否符合线性关系建立模型1,为验证二者是否符合倒U型的二次关系建立模型2,即:

模型1

模型2

其中,、、和为回归系数,为股权集中度,为控制变量, 为残差项。

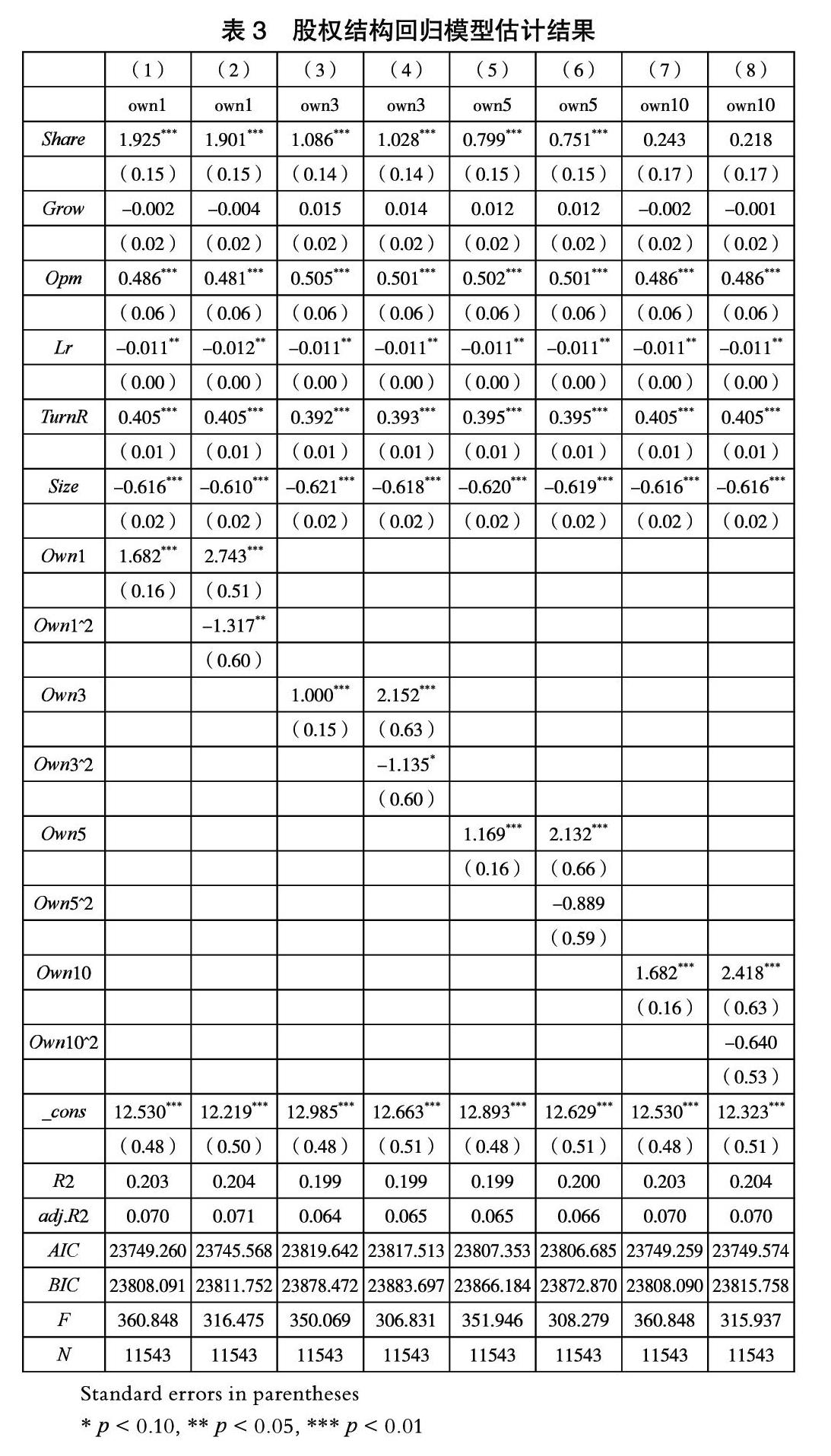

估计结果如表3所示:

根据表3的估计结果,

(2) 对于控制变量

①股权制衡度(Share)除了在模型(7) 、(8) 中与企业公司价值呈不显著正相关关系外,在模型中均与公司价值显著正相关,且从模型(1) -(8) ,股权制衡度的系数不断减小,显著性也呈下降趋势,这说明股权制衡度有助于提高企业价值,但随着股权集中度的增加,增加的效果在减小。

②成长水平(Grow)在所有模型中与公司价值关系均不显著。

③盈利能力(Opm)在所有模型均与公司价值呈显著正相关关系,这说明盈利能力是企业公司价值的重要推动因素。

④风险水平(Lr)在所有模型中均与公司价值呈负相关关系,且在5%的水平上显著,这说明对于企业公司价值,风险水平是需要密切关注的重要不利因素之一。

⑤股权流动水平(TurnR)在所有模型中与公司价值呈正相关关系。

⑥公司规模(Size)在所有模型中与公司价值呈显著负相关关系。

(3) 对于解释变量

在模型(2)、(4)、(6) 和(8) 中股权集中度指标的二次项均与公司价值呈负相关关系,但除了模型(2)、(4) 在10%的水平上显著外,其余模型均不显著。这说明第一大股东持股比例和前3大股东持股比例与公司价值呈显著的倒U型关系,但当股权集中度超过一定水平以后,对公司价值的正向作用会更加明显。

2.資本结构与企业价值的关系

本文先通过固定效应模型检验股权结构与企业价值的关系,为验证二者关系是否符合线性关系建立模型1,为验证二者是否符合倒U型的二次关系建立模型2,即:

模型3

模型4

模型4

其中,、、、和为回归系数,为资本结构,为控制变量, 为残差项。

估计结果如表4所示:

(1) 对于控制变量

①股权制衡度(Share)在所有模型中都与企业价值显著正相关,这说明股权制衡度有助于提高企业价值。

②成长水平(Grow)在所有模型中与公司价值关系均不显著。

③盈利能力(Opm)在所有模型均与公司价值呈显著正相关关系,这说明盈利能力是企业公司价值的重要推动因素。

④风险水平(Lr)在所有模型中均与公司价值呈负相关关系,且至少在5%的水平上显著,这说明对于企业公司价值,风险水平是需要密切关注的重要不利因素之一。

⑤股权流动水平(TurnR)在所有模型中与公司价值呈正相关关系。

⑥公司规模(Size)在所有模型中与公司价值呈显著负相关关系。

(2) 对于解释变量

通过表4的回归结果,我们可以推翻假设5和假设6,证明资本结构与企业价值呈显著的倒U型关系。

三、研究结论与政策建議

本文利用我国上市公司2014年至2020年的财务数据,实证检验了我国上市公司资本结构、股权结构对企业绩效的影响。研究的结论表明:

1.股权结构中的第一大股东持股比例和前三大股东持股比例与公司价值呈现出显著的“倒U型”关系,前五和前十大股东持股比例与公司价值呈显著正相关关系,因此适度的股权集中度有利于企业绩效提升,过高集中会导致“超强控制”和“一股独大”,弱化对大股东的监督效力;过于分散则会导致集体“搭便车”,不利于企业发展。

2.资本结构对公司价值的影响呈“倒U型”关系,研究结果支持了“存在一个使企业价值最大化的最优资本结构区间”的论断,随着资产负债率水平的上升,由于税盾作用和负债对于管理层“个人帝国”的限制,企业价值随之不断地提高,但当资产负债率提高到一定程度时,资本风险随之加大,对于一些经营水准不高,甚至偶有亏损的上市公司而言,要理性地看待资本结构对企业价值的影响,避免盲目扩大融资规模,提高资产负债率,而导致资金运作风险。

参考文献:

[1]Shleifer A,Vishny R W.Large Shareholders and Corporate Control[J].Journal of Political Economy,1986,94(3):461-488.

[2]王莉莉,韩道琴,张宸恺.中小板公司股权集中度、研发投入与公司绩效[J].会计之友,2021(03):117-123.

[3]Xu X,Yan W.Ownership structure,corporate governance,and corporate performance:the case of Chinese stock companies[J].Social Science Electronic Publishing,2010.

[4]顾斌,周立烨.我国上市公司股权激励实施效果的研究[J].会计研究,2007(02):79-84.

[5]基于我国家族上市公司的实证研究[J].会计研究,2006(4): 30-36.

[6]李义超.中国上市公司资本结构研究[M].北京:中国社会科学出版社,2003.

[7]陆正飞,辛宇.上市公司资本结构主要影响因素之实证研究[J].会计研究,1998(8).

[8]洪锡熙,沈艺峰.我国上市公司资本结构影响因素的实证研究[J].厦门大学学报,2000(3).