油价高企,美国页岩油企业为何按兵不动

□ 王丹旭 何 铮 刘潇潇 郗凤云

今年以来国际原油价格一路走高,以往只要油价大幅上涨,美国页岩油企业就会积极增产,然而今年来,虽然国际油价已突破80美元/桶,但美国页岩油公司增产行动十分迟缓。

美国页岩油产量恢复缓慢

在新冠肺炎疫情和油价暴跌双重影响下,美国页岩油行业受到沉重打击。2020年美国石油钻探活动下降54%,创历史新低。与此同时,WTI油价暴跌至20美元/桶以下,大量油企负债累累,纷纷申请破产或缩减成本,上演“破产潮”和“裁员潮”。据EIA(美国能源信息署)数据显示,疫情后产量的最低点(2020年7月产量755万桶/日)相比疫情前的最高点(2020年1月产量918万桶/日)下降了163万桶/日,减少18%。

随着需求回升和油价回暖,2021年页岩油生产开始复苏,但进程缓慢。今年1月,油价突破50美元/桶,持续保持上升势头,到7月突破70美元/桶,10月突破80美元/桶。对于大多数页岩油企业而言,油价已高于生产成本,现金流状况有所改善,生产逐步复苏。与今年1月相比,9月的页岩油产量增加了46万桶/日,达到807万桶/日。但与往年相比,今年美国页岩油企业增产却明显滞后于油价的上涨,未充分发挥其生产的弹性,2021年5月与2019年4月的WTI油价水平相当,但页岩油产量却低了67.3万桶/日。总之,自2020年5月新一轮油价上涨以来,美国页岩油的产量增长十分迟缓,和2019年初油价上涨、页岩油产量快速增长的情况形成鲜明对比。

国际油价上涨,但美国页岩油公司增产积极性不高。图为贝克休斯公司技术人员在研究钻井施工方案。李振 供图

图1 美国页岩油产量和WTI油价月度变化

上市油企页岩油钻机数量投入迟缓,拖累了美国页岩油产量增长。2021年以来,美国上市的大型油企在页岩油方面的投资增长则非常缓慢,一方面限制钻探支出,另一方面生产恢复速度也显著低于私企。大型上市油企并没有加大在页岩油钻井投入,同比削减了10%以上的钻井支出。相反,美国钻机数的回升主要由非上市油企带动。非上市生产商钻井数量比去年同期增长了一倍以上,增产势头十分迅猛。IHSMarkit预测,明年非上市生产商的原油产量增幅将占美国原油总产量增量的50%以上,即达到至少40万桶/日,而往年这一比例约为20%。

今年页岩油产量的提升更多是依靠DUC(已钻未完井的油井),新钻井数很少,未来产量的提升将面临很大限制。在美国五大页岩油产区中,鹰滩、巴肯和奈厄布拉勒地区的DUC已降至2013年12月以来的最低水平,二叠纪和阿纳达科地区的DUC已降至2018年6月以来的最低水平。尤其是目前新钻井的数量仍然很低,截至9月3日,贝克休斯活跃石油钻机数量为394台,尽管与去年相比增加了181台,但与原油期货价格类似水平(甚至更低价格)时期相比,仍处于最低水平。钻机数量上升通常滞后于原油价格上涨约4-6个月,如果钻井活动不增加,那么由于DUC的库存继续下降,今后完井数量和产量的增长均可能受到限制。

四大因素致使上市页岩油企按兵不动

非上市企业的单体量小,运营机制更为灵活,受股价和二级市场投资者的影响较小,只要油价足够高,存在获利空间,就会及时把握机会进行增产。而上市页岩油生产商规模体量大,除了油价之外,是否增加产量和钻探还需要考虑诸多其他方面,其按兵不动的原因主要包括以下四点。

一是需求全面回归的态势还不明显,不足以带动整个页岩油复苏形成趋势,这是根本原因。需求回归是美国页岩油产量复苏的先决条件。目前新冠肺炎疫情仍未结束,对全球原油需求带来间歇性冲击,经济恢复与疫情蔓延之间的持久博弈已成为一种常态,复苏在曲折中前行,需求何时回归到疫情前的水平存在极大不确定性。今年3月,IEA(国际能源署)发布的未来5年市场展望报告中预计,全球原油需求至少要到2023年才会恢复至疫情前的水平。6月IEA发布的原油市场月度报告中,乐观地将全球石油需求恢复到疫情前水平的时间点提前到2022年底。然而,在8月的月度报告中,由于疫情的恶化,需求增长在7月突然逆转,且将2021年的需求增长前景下调。目前需求回归的形势并不明朗,即使以最乐观的速度回归,也仍有1年以上的时间。为了换取短期的高收益贸然大举增产,上市页岩油企也将担负着较大的风险,选择暂时维持现状或以较为缓慢的速度增产,可能是当下较为稳妥的选择。

二是自身面临困境,资本约束、成本上升、高质量项目少是限制上市页岩油企增产的直接原因。在资本方面,大型页岩油生产商遭遇了前所未有的严重束缚,不仅资本市场上融资面临巨大困难,而且需要偿还债务并支付股息。在全球减碳的大趋势下,资本市场偏好新能源业务,化石燃料相关业务在资本市场上难以获得融资。虽然能源价格上涨,但贷款机构并没有增加借款额度,美国多家页岩油生产商的循环信贷额度减少了20%以上。除了融资难之外,上市页岩油企目前亟须改善现金流、减少负债及增加股东的回报率,以提振股价。据Wood Mackenzie数据显示,页岩油公司今年为止已背负1486亿美元的债务,其筹集的大部分现金都将用于还债。在生产运营方面,成本支出增加的压力与日俱增,近两个季度,油田服务企业的投入成本指数、勘探与生产公司的发现和开发成本指数、租赁业务费用指数三类成本均有显著上升。将DUC投入运营约是钻一口新井成本的60%,出于降低成本支出的考虑,在油价高企时优先将DUC投入运营来实现增产。在勘探方面,随着勘探开发程度的提高,高质量新项目的发现难度越来越大、且投入没有明显增长,如美国金融服务公司考恩所跟踪的45家勘探和生产企业2021年计划支出仅较上年增加约2%。

三是页岩油企面临更加沉重的国内政策法规压力,进一步打压其增产积极性。美国国内对页岩油日趋严格的监管政策制约着页岩油企业的发展,同时拜登政府推动清洁能源发展的政策导向也打击了页岩油企业扩张信心,包括暂停部分区域的油气钻探开采租赁、暂停审批化石能源开发申请等政令,都产生了深远影响。上市页岩油企面临政策、公众舆论和监管等压力,将更多的注意力转向了投资北美以外的地区。

四是同欧佩克的国际竞争加深了页岩油企对增产的顾虑。欧佩克目前仍在原油供应方面掌握着局面,拥有大量的原油剩余产能,可以根据实际情况灵活调整生产计划,即使目前仍在执行减产政策,但也做好了随时增产的准备。碳中和的提出使石油前景看淡,在石油需求达峰前产油国都希望守住“最后的蛋糕”。因此欧佩克不会轻易把市场份额让给美国,如果美国页岩油想要超预期增产,需要面对来自欧佩克的竞争。

美国页岩油产量中期有望回升

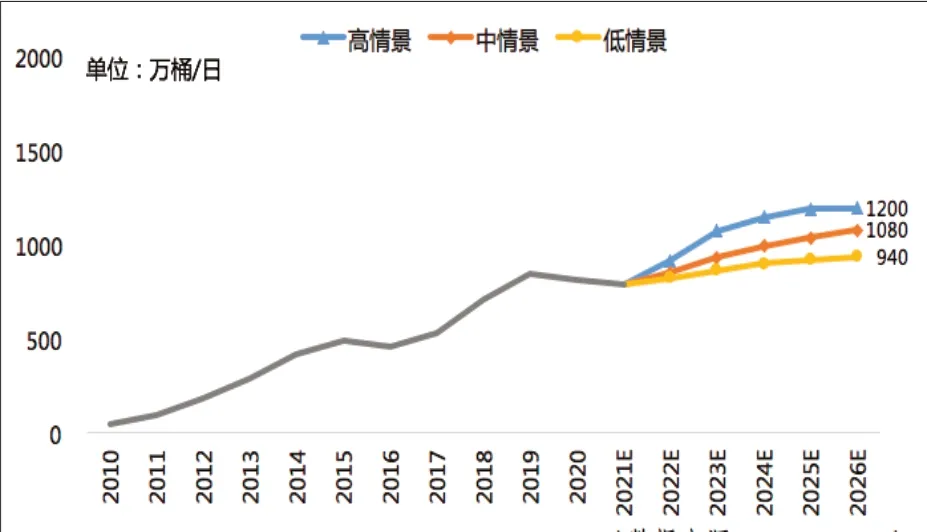

考虑到疫情变化、市场信心恢复、绿色环保压力和运营状况等条件,特别是前述分析了上市和非上市页岩油企作用与行为不尽相同,本文的预测基于三种情景:一是所有美国页岩油企加快增产步伐,全面恢复至疫情前的发展水平,即高情景(2022年达910万桶/日,2026年达1200万桶/日);二是压力管控有所松动,非上市油企迅速恢复至疫情前的增长水平,上市油企则缓慢增长,即中间情景(2022年达850万桶/日,2026年达1080万桶/日);三是需求回归趋势不明朗、疫情反复及各方压力等导致上市油企和非上市生产商均谨慎增产而保持现状,即低情景(2022年达820万桶/日,2026年达940万桶/日)。

图2 美国页岩油产量中期前景预测

经过本轮打击,页岩油发展回归鼎盛期的可能性较小,随着全球能源短缺逐渐显现带来更大获利空间,非上市油企不会错过这个获利的窗口期。因此,中间情景未来的可能性更大,预计2022年美国页岩油产量达到850万桶/日,与2019年的水平相当,同比增加64万桶/日。从中期走势来看,将保持一定的增长,但后期增速有所放缓;从地区来看,二叠纪地区在产量和成本方面仍是最具吸引力的页岩油产区,预计未来美国钻探和生产活动将进一步向该地区集中。