供应链突发事件与钢铁企业股价异常波动

——基于巴西溃坝与澳大利亚飓风的事件研究

殷俊明(教授/博士后)姜乔

(南京审计大学会计学院江苏南京211815)

一、引言

各种供应链突发事件严重冲击全球供应链并加剧供应风险。2003年北美大停电迫使大批美国企业停工;2011年日本大地震导致汽车零部件短缺,不仅重创日本企业,也很大程度上波及全球供应链和我国汽车行业(舒彤等,2015)……众所周知,稳定的原材料供应是企业正常生产和获取利润的前提条件。当突发事件造成供应链中断,上游企业原材料供应出现问题,势必会沿着供应链传导,给下游企业带来巨大损失。尤其是供应链愈发精益化和全球化时代,自然灾害、经济危机、政策因素等外部环境突变和不确定性增加,均可通过依赖性极强的供应链将不良影响传递至关联市场的许多节点,造成成员企业利润下降及财富锐减,甚至引发整条供应链崩溃或瘫痪。即便以后突发事件影响消除,正常生产经营得以恢复,企业依然会面临市场份额丢失风险(Westerburg,2017)。FM Global对600多名财务主管调查发现,25%的主管认为供应链风险比任何其他风险更有可能扰乱利润和收入增长。然而,现有文献主要聚焦于运筹学角度对突发事件运营风险以及弹性优化策略进行研究,鲜有从股东财富角度直观衡量供应链突发事件后果并检验优化策略的可靠性。股价异常收益所反映的股东财富变化体现了市场对现在及未来盈利的预期,企业生产经营最终目的是要增加股东财富,那么供应链突发事件是否会显著减少股东财富?更进一步,采取有效供应链策略能否缓解突发事件对股东财富的减少?这些问题皆有待探索。

本文选取钢铁行业作为研究样本。钢铁行业是国民经济的重要基础性工业,在国家现代化建设中发挥着不可或缺的作用,同时也是供应链国际化程度较高的行业。我国早在1996年就成为世界头号钢铁生产大国,但我国铁矿石90%依赖进口,且铁矿石定价长期受制于上游铁矿石供应商,面临较大的供应链风险。一旦发生突发事件,上游供应商更容易将负面后果转嫁给下游钢铁企业。2019年国际铁矿石市场发生的两起突发事件为实证研究提供了天然样本——巴西溃坝事故与澳大利亚飓风,我国钢铁企业利润空间受到挤压,行业盈利水平较上年显著下降,公司购销差价同比大幅下降。据此,本文采用事件研究法分析这两起供应链突发事件对钢铁企业产生的负面影响,并以股东财富变化(公司股价异常波动)作为衡量突发事件造成冲击的代理变量。

本文研究贡献在于:第一,从实证角度考察供应链突发事件对资本市场的影响。突破以往文献大多采用数值仿真方法,以市场真实数据分析供应链突发事件的经济后果,直接以股价异常波动这一指标直观反映供应链突发事件的冲击力和持久力,补充和丰富了供应链管理的资本市场影响的相关文献。第二,为供应链风险管理和突发事件应对提供了一定的实证证据。纵观全球资本市场,资本往往会青睐那些追求高效而不具有库存冗余、追求供应链整合而集中度较高的精益型企业,而对供应链的稳定性和安全性较少关注,本文的结论对于企业开展供应链风险管理,平衡效率和风险,特别是管控重要供应链的安全与效率具有实务指导意义。

二、文献回顾与理论分析

(一)供应链突发事件与股东财富损失。突发事件是近年来供应链管理领域研究的三大重点问题之一。已有大量文献通过建立模型和仿真研究供应链突发事件产生的运营风险和经济后果。诸如自然灾害、经济危机、恐怖袭击、公共卫生、运营事故等这些突发性灾难会导致供应链危机,引发原材料上涨、重要零部件短缺、生产物流延迟、制造成本剧增以及市场需求波动等,降低供应链效率、可靠性和反应能力,影响整条供应链正常运行,由此给企业和社会造成巨大损失和危害。研究证明,成员企业的绩效受到供应链本身的影响。一个成功的供应链源于有效的采购策略、顺畅的物资信息流动、良好的合作关系以及成功实施信息技术等。但随着全球化进程的日益加深,供应链也面临更多风险和不确定性,供应链管理的重要性不断凸显和强调,有效的供应链管理具有明显的财务效益。

供应链突发事件会在短期和长期使得成员企业遭受财富损失和利润下降。Hendricks和Singhal(2005)研究发现,从供应链故障发生前后一年的长期期间来看,突发事件造成的股价波动接近-40%,股票风险在事件发生后一年高出13.5%;相较于未公布突发事件公司,公布公司的营业收入、资产回报率、销售回报率、库存增长率和销售增长率相对较低。Kumar和Liu(2015)通过比较印度和美国供应链突发事件发现,在为期11天的窗口期中,印度公司平均损失2.88%的股东财富,损失幅度比美国公司更大。可见,供应链突发事件引发的诸多问题会导致股东财富减少。上游供应商遭遇突发事件导致原材料供应突降或中断,一方面上游供应商会更多地将自身减产损失转嫁给下游钢铁企业,影响钢铁企业盈利能力;另一方面也会增加钢铁企业风险,为未来经营增加诸多不确定性,由此引发投资者对钢铁企业悲观预期增强,从而导致企业股东财富减少。综上,本文提出假设1。

假设1:供应链突发事件发生后,钢铁企业会经历显著的负向收益。

(二)供应链策略与股东财富损失减缓。既然灾难的发生无法完全避免,那么在面对突发事件时,采取何种供应链策略才能有效预防和降低突发事件引发的负面影响?以往文献指出面对突发事件扰动情形,可以通过设计优化数量折扣契约(于辉等,2005)、期权契约(吴忠和等,2013)、转移支付合同(盛方正等,2009)、最优回购契约(索寒生、金以慧,2004)等策略实现供应链协调;可以充分利用静态资源和动态能力提升供应链敏捷性和柔性、重构供应链弹性、削减供应链脆弱性,由此增强供应链应对突发事件的能力(Eisenhardt et al,2000)。但是,这些应对策略更多地从理论和数理层面剖析如何消除突发事件扰动和实施响应机制,在具体操作层面还有待进一步探索,本文拟从库存冗余和客户集中度这两个角度探讨突发事件预防策略在缓解股价异常收益波动的有效性。

保持合适的库存冗余可以为企业运营危机提供储备和缓冲时间,是企业采取提前防范行为、减缓供应链突发事件负面影响的一种有效策略。大量文献已经肯定精益化生产的益处(许建、向昌国,2009)。近年来,为有效控制成本和提升竞争优势,许多企业都致力于降低库存来提高供应链效率,促进公司业绩增长。然而,当灾难事件突然来临,置身不确定环境却过分关注效率会使供应链变得格外脆弱,尤其面对全球化发展趋势企业的负面损失会被不同程度地强化和扩大(Kevin et al,2009)。比如,新冠肺炎疫情初期由于口罩生产企业熔喷布库存不足严重限制了口罩的生产能力,为早期疫情防控增添许多难度,证明在追求精益化生产的同时,如何把握精益化生产和库存之间的平衡,值得我们思考。中低库存甚至零库存的运营模式可能是供应链风险甚至供应链中断的主要原因。建立原材料和产成品安全储备、联盟库存等冗余策略,一方面额外原材料和半成品库存可以减少机器闲置时间,有助于提高产能利用率;另一方面额外产成品库存可以使企业未来一段时间保持销售顺畅,提供较为充裕的缓冲时间(MacKenzie et al,2014)。Kamalahmadi等(2017)通过在供应链管理中实施库存冗余实践,表明有助于减轻供应链突发事件的负面影响。由此,库存冗余水平越低的企业在突发事件后股价表现更加负面。

供应链关系和市场力量影响效率目标,也直接影响成员之间的绩效分配。议价能力强弱可以衡量企业在供应链中的市场地位。已有文献提出,议价能力对企业商业信用(肖作平、刘辰嫣,2017)、经营业绩(李欢等,2018)、定价能力(颜小挺、祁春节,2017)等方面具有重要影响。议价强势企业一方面可能强化整合供应链资源、增加企业潜在价值,另一方面也可能单方面转嫁风险、掠夺侵占其他企业利润。由于国内钢铁企业在铁矿石定价方面长期处于劣势早已是不争的事实,因此本文主要考察对下游客户的议价能力,采用客户集中度指标衡量企业对客户的议价能力强弱。现有研究发现,客户集中度越高(议价能力越弱)会降低企业的销售毛利率、净利率和经营杠杆系数(黄晓波等,2015)。同时,客户集中度提高意味着关键客户在生产经营中的地位与日俱增,客户讨价还价能力随之增强,拥有议价优势的客户一方可能出于私利动机,单方面掠夺侵占企业利润空间,损害企业价值(Kim et al,2015)。那么,当企业面临突发事件,通过对客户涨价弥补自身损失的能力相对较弱。因此,议价能力较弱企业在突发事件后股价表现更为负面。综上,本文提出假设2。

假设2:供应链突发事件发生后,冗余水平越低(库存周转天数较少)、议价能力越弱(客户集中度越高)的企业负向收益越明显。

三、研究设计

(一)事件研究法与事件日确定。本文采用事件研究法评估检验供应链突发事件造成的股价异常收益以确定股东财富减少。根据有效市场假说,金融市场能够有效适应与价值相关的信息,股票市场估值代表公司当前和未来的盈利潜力,对股票回报的影响即为突发事件后果的公平估价。因此,研究巴西溃坝和澳洲飓风两起突发事件引起的钢铁企业股价异常波动,可以有效衡量突发事件产生的股东财富减少。基本思想和步骤为:首先,以供应链突发事件产生影响的时间段作为事件窗口;其次,计算事件窗口期的日异常收益和累计异常收益;最后,运用统计检验衡量事件影响的显著程度。参考赵静梅等(2014)做法,如果突发事件发生在股市休市前,将事件发生当日定为事件日,反之则将事件发生后的下一个工作日确定为事件日。按照这一原则,巴西溃坝事件发生于1月25日午间,此时北京时间已经休市,故采用休市后下一个工作日(1月28日)为事件发生日。同理,澳大利亚飓风事件采用矿商发言人公告铁矿石发货延迟的次日(3月26日)为事件发生日。考虑到两起事件的性质不同,巴西溃坝事故无法事先预知,因此事件期窗口起始时间为事件日当天;而澳洲飓风事件早在公告前气象部门已经发布相关预警,故根据新闻媒体发布时期,将事件期窗口向前递推五个工作日,估计窗口期均为[-110,-11],共计100天。

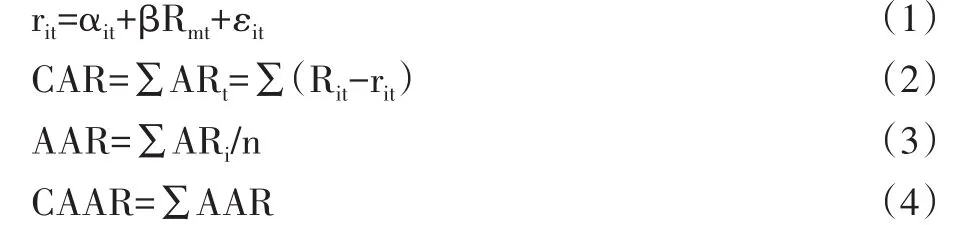

(二)样本选择与模型构建。以所有在我国公开上市的钢铁行业为研究样本,剔除事件窗口与估计窗口数据不连续的企业,共得到31家样本企业。采用市场模型进行事件研究。具体公式如下:

其中:Rit表示股价实际收益变化;Rmt表示市场收益变化(以沪深300指数表示);rit表示用市场模型计算出的预计收益;ARt表示时间t上实际收益与预期收益差异;CAR表示事件窗口上的AR之和。由于本文研究聚焦于整个钢铁行业,而不是具体某一家企业,故用AAR表示整个钢铁行业实际收益与预期收益在时间t上的平均差异,用CAAR表示[t1,t2]上AR之和。本文所有数据均来自于国泰安数据库,运用STATA 15进行事件研究与回归分析。

四、实证检验

(一)两次供应链突发事件描述性统计。表1和下页图1展示巴西溃坝事故后钢铁行业异常收益的变动,重点关注累计异常收益的变化情况。从表1看出,巴西溃坝事故发生当日股价经历了显著的负向关系,到第三天时对企业造成的财富损失达1.37%,但该负面影响也仅仅持续到第三天,之后就不再显著。显然“1.25巴西溃坝事故”虽对我国钢铁企业的股东财富造成了一定冲击,但并不具有持久性。主要原因在于:一方面,我国从巴西进口的铁矿石进口量远低于澳大利亚,总量影响相对有限;另一方面,事故发生在周五休市之后且事故发生后不久就经历漫长的春节休市,使得资本市场的投资者得以冷静分析巴西溃坝事故对我国钢铁行业的实质影响,因此并未造成持久损失。

图1 AAR与CAAR(巴西溃坝)

表1 巴西溃坝异常收益描述性统计

与巴西溃坝事故后钢铁企业侥幸“逃过一劫”相比,澳洲飓风对钢铁企业的影响则非常显著(见表2和下页图2)。从表2易见,事件发生的前五日,澳洲飓风已经使钢铁行业的股价出现了一定负向反应;事件发生当天,股价经历了1.23%的异常下降,累计异常收益下降则达到1.86%;事件发生三天后股东财富减少了4.73%,且均在1%的水平上显著,这一负面影响显著超过巴西溃坝1.37%的损失水平。除此之外,澳洲飓风事件延续至第45天累计异常收益均负向显著,对企业造成的财富损失高达11.95%,持续性与损失强度均显著超过巴西溃坝事故。显然,这与澳洲铁矿在我国钢铁行业的重要地位直接挂钩。我国约60%的铁矿石从澳大利亚进口,飓风的持续性影响以及矿商发言人可能延期交货的表态加重钢铁行业股东财富的损失。不过,虽然这两起突发事件一定程度上均验证了假设1,但澳洲飓风事件的解释力更强。

图2 AAR与CAAR(澳洲飓风)

表2 澳洲飓风异常收益描述性统计

(二)累计异常收益与铁矿石价格变化。考虑到铁矿石期货价格反映资本市场对铁矿石价格的预期,因此进一步分析比较铁矿石期货价格走势与钢铁行业CAAR走势。同样,从整个研究窗口来看,巴西溃坝事故发生后,除前三日外,铁矿石价格与CAAR并没有体现出明显的依存关系。显然,理性的投资者经过前三天的冷静思量,对巴西溃坝事故对我国的实际影响有更为客观的认识,这一结果也与一些行业协会评论巴西溃坝事故被铁矿石市场过度解读相呼应。反之,观察澳洲飓风事件,铁矿石价格与CAAR明显存在此起彼伏的关系,从事件发生的前五个交易日到事件发生后的第45个交易日,随着铁矿石价格的持续走高,钢铁行业的超额累计收益持续下降。投资者对未来铁矿石价格的不乐观,以及对澳大利亚这个中国最大铁矿石进口商未来较多的不确定性,使得股票市场对钢铁行业预期悲观,由此造成钢铁企业股东财富持久且损失巨大。

(三)基于库存冗余的比较分析。突发事件对钢铁行业股东财富会造成巨大损失,那么特定供应链运营策略能否有效减少损失?首先检验库存冗余效应,以存货周转天数作为库存冗余的代理变量,存货周转天数越高,表明企业运营松弛程度越高。由于巴西溃坝事故对我国钢铁行业的股东财富冲击并不明显,因此仅以澳洲飓风事件作为检验运营松弛这一供应链管理模式窗口,并将钢铁行业按存货周转天数按“高、中、低”分为三组。从表3分组检验发现,事件发生当日存货周转天数较高组并没有显著的负向回报;存货周转天数中等组股东财富减少1.6%;而存货周转天数较低组的股东财富缩水达3.03%。从持久性情况来看,存货周转天数较高组在事件发生25日后,CAAR不再显著;存货周转天数中等组和较低组显著性一直持续到事件发生后45天,45天窗口期中中等组股东财富减少9.96%,较低组股东财富缩水则高达21.72%。由此验证了管理运筹学中库存冗余在增强供应链弹性减轻供应链突发事件对企业不利冲击之后,也可以一定程度上缓解不利事件对企业造成的财富损失。

表3 基于库存冗余的分组检验

(四)基于议价能力的比较分析。采用客户集中度作为企业对下游客户议价能力的代理变量,客户集中度越高,企业对客户议价能力越弱。同样将样本分为三组进行事件研究。结果显示,客户集中度较高组(即议价能力较弱)直到飓风事件发生第45日负面影响仍然显著,且45天观测窗口期股东财富共减少23.23%;而客户集中度中等组截至45日股东财富减少为12.68%,仅为较高组股东财富损失的一半;至于客户集中度较低组遭遇澳洲飓风事件的负面影响仅仅只持续至第29天,从破坏强度看,集中度较低组在事件窗口期股东财富减少幅度从未超出10%。可见,议价能力的提高可以缓解突发事件对企业造成的损失。在澳大利亚飓风造成铁矿石价格上涨这一客观事实下,议价能力较高的钢铁企业可以更多地将原材料价格上涨转嫁给下游客户,从而抵御不利事件对其造成的冲击。

(五)回归分析。为了更好体现库存冗余以及企业议价能力对于缓解突发事件负面影响的作用,建立如下回归模型:

其中:被解释变量为运用事件研究法计算得出的每家钢铁企业的超额累计收益;解释变量为每家钢铁企业的库存周转天数(Slack)以及客户集中度(CC);参考Kumar和Liu(2015),采用市净率(BE)、企业规模(Size)以及产权比率(DE)作为控制变量。

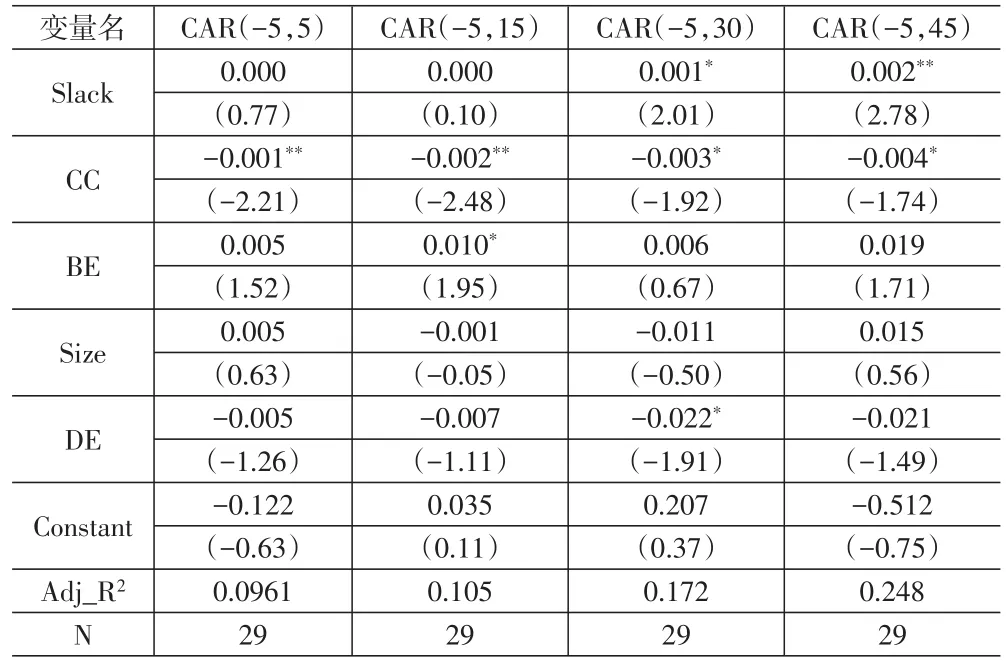

下页表4回归结果显示,无论是短期窗口(第1、2列)还是长期窗口(第3、4列),客户集中度越高(即议价能力越低)的企业在突发事件中表现越负面;库存松弛在短期窗口(第1、2列)与CAR未出现明显依存关系,但在长期窗口(第3、4列)CAR则显著为正。从而证明了提高库存冗余与议价能力在突发事件中的积极意义。

表4 回归结果表

(六)稳健性检验。出于稳健性的考量,本文按事件发生当日作为超额累计收益计算起始日(不考虑提前气象预警对资本市场影响),重新计算出各家钢铁企业在澳洲飓风事件后的超额累计收益,并再次进行回归。结果显示,短期窗口未显示出库存冗余和客户集中度与CAR的显著关系。而在45天的长期窗口中库存冗余与CAR显著正相关,客户集中度与CAR显著负相关,从而进一步说明了钢铁企业应适当提高库存冗余水平与议价能力以抵御外部不确定性对企业的冲击。

五、结论与启示

随着供应链合作范围和复杂程度日益加深,对于外包和精益化生产的重视也日趋增加。这些措施虽然可以有效提高企业运行效率,但同时也相应增大了供应链的脆弱性。本文研究发现:(1)巴西溃坝事故与澳大利亚飓风均使钢铁行业股东财富有一定程度减少,但相较于巴西溃坝事故,澳洲飓风对钢铁企业的破坏性与持久性更为强烈;(2)股东财富减少在存货周转天数较低以及客户集中度较高的钢铁企业中更为明显。

结论给我们的启示:第一,比较两起突发事件,巴西溃坝未对企业造成较大损失的主要原因在于我国从巴西进口铁矿石比例不高,因此未来我国铁矿石进口应多元化,避免“将鸡蛋放进一个篮子”。第二,库存冗余和低客户集中度一定程度上可以抵御突发事件的不利冲击,因此钢铁企业应在追求精益化生产、供应链整合以提高效率和设立安全储备、发展多元化客户关系以增强弹性之间找到一个最适合企业自身的平衡点。此外,我国目前经济建设的迅猛发展使铁矿石需求大大增加,但铁矿石定价领域却长期受制于人,突发事件的发生使得全球三大矿商为攫取超额利润而操纵价格,这就提醒我们要积极参与国际竞争,通过对国外矿商进行投资、兼并收购,大力发展铁矿石期货市场等手段增加在铁矿石定价领域的话语权,破除寡头垄断定价的负面影响,缓解供应链压力。与此同时,也要坚持走绿色可持续道路,通过提高废钢循环再利用水平、加大新材料研发力度等手段减少对国外铁矿石的过度依赖。

本文研究仅局限于钢铁行业,未来可以研究多起事件对不同行业的冲击,寻找其中的共性规律。同时,可以探究其他供应链策略是否减轻突发事件所造成的股东财富减少,以进一步丰富供应链管理实践的应对措施。