基于VaR模型及GARCH族模型的商业银行利率风险实证研究

刘田田 熊齐扬

摘 要:随着当前阶段我国利率市场化进程的不断深入,利率波动风险空前地增加了一大批商业银行自身面临的利率波动风险。本文选取2011—2020年上海银行间同业拆放利率(Shibor)为研究对象,基于VaR模型、GARCH族模型对其中的利率风险进行定量分析和定值研究。结果显示,对目前中国商业银行的隔夜拆借利率业务而言,该文章选取90%、95%、99%三个不同的置信度,所得到的最大损失分别为11.49%、14.81%和20.92%的资产市场价值。利率波动风险较之前显著下降,但无法否认的是,我国银行面对的利率波动风险依旧较大,最后本文提出了相应的对策以供参考。

关键词:利率风险;利率市场化进程;VaR模型;GARCH族模型

本文索引:刘田田,熊齐扬 .<标题>利率风险实证研究[J].中国商论,2021(21):-104.

中图分类号:F832.3 文献标识码:A 文章编号:2096-0298(2021)11(a)--04

在利率市场化风险问题上,麦金农教授等(1973)于20世纪提出的金融抑制理论,认为利率高昂而受到严格管理控制的金融市场可能会导致资本利用效率的低下,此时资金分配将严重向强势的需求者倾斜,于是更多的资金被分配给了强势的大公司,而被忽视的弱势中小企业无法获得资金,在马太效应的引导下被排除在金融体系之外。

然而,利率市场化也存在弊端,使国家无法像过去一样维持利率的稳定,银行需要面临的利率风险也逐步增加,使得银行日常运作的不确定性加剧。鉴于当下准确识别、精准管理利率风险的现实需求,本文以上海银行间同业拆放利率(Shibor)为市场利率波动的模拟对象,度量商业银行的利率风险。

1 文献综述

在利率风险的研究上,2005年,郭奔宇得出商业银行利率风险主要来自充定价风险以及基本点风险。2015年,许院院、刁节文通过三种不同分布的GARCH族模型计算银行间同业拆借头寸的VaR值,并使用模型分析各银行利率及风险状况差异。在建立VaR应用模型对短期利率市场风险度量的应用深入实证研究上,2018年,翁建发通过建立VaR应用模型对我国商业市场银行间金融同业证券拆借利率市场的短期利率风险情况进行了深入实证研究分析,分别通过GARCH、TGARCH和EGACH模型进行拟合,最终得出拟和效果最好的模型,即基于GED分布的TGARCH族模型。为了将GARCH族模型与我国A股市场更好地紧密结合,张帆(2009)通过运用 GARCH 族模型發现 EGARCH (1,1)拟合效果极佳,还能对收益率的变化问题预测并分析。

2 模型建立

2.1 参数法计算VaR值

本文假设把金融资产价值变化分布的期望值设置为0,以此假设为前提,则VaR值可以表示为:

(1)

其中,

:在t期置信区间为X的VaR值;

:t期的标准差;

:置信度为X时,为累积正态分布的反函数。

2.2 GARCH族模型

自回归条件异方差模型已广泛用于拟合分析。GARCH族模型的异方差随机误差项跟随时间的不同而变化,并且能够有效解决参数数量多的问题,具有较长的记忆性和灵动的滞后结构。GARCH(1,1)模型可以进一步推广到GARCH (p, q)模型:

(2)

(3)

其中:

:的权重;

:的权重;

:的权重。

本文选择使用最大似然法来估计GARCH族模型的权重参数。该方法的本质是要在给定的实际数据下找出参数的最大可能取值。基于GARCH(1,1)模型,本文在扰动项服从正态分布的假设下,确定对数似然函数LLF并将其最大化:

(4)

通过EViews等相关计量软件可产生将LLF最大化的参数,还会给出参数的标准误差。

3 实证分析

3.1 数据选取

本文的数据对象是上海银行间同业拆放利率(Shibor)在2011—2020年的隔夜拆借利率,共计2072个观测值。

3.2 描述性统计

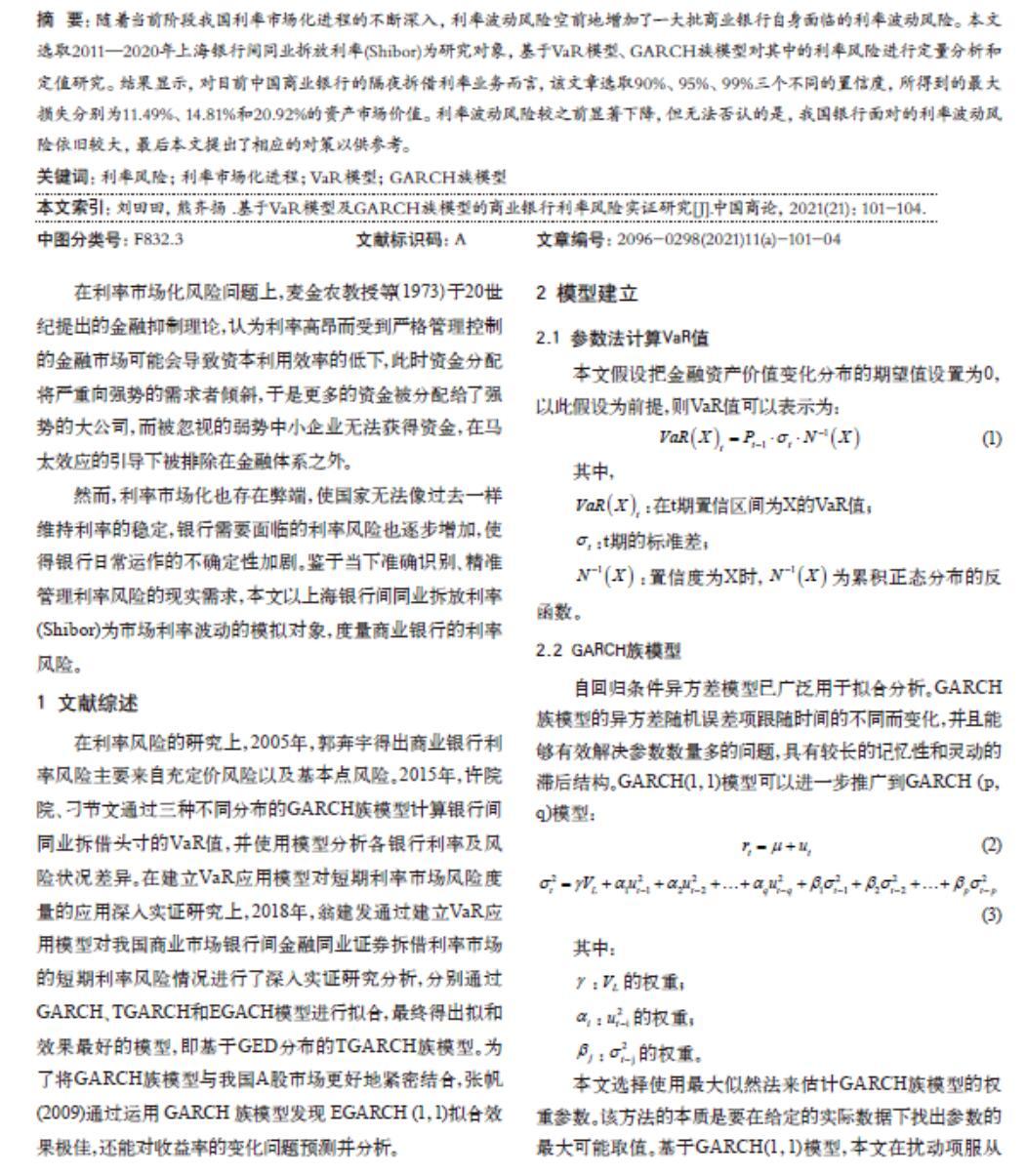

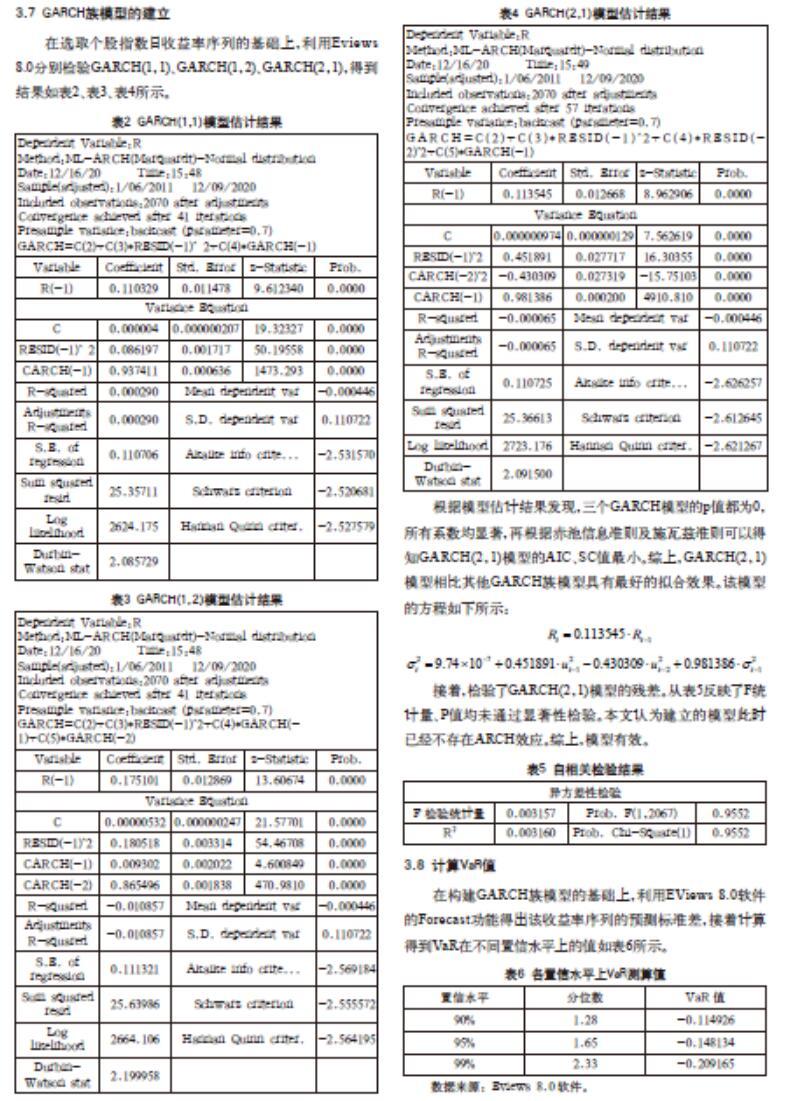

本文主要使用了隔夜拆借利率序列的中位数、均值、最大值、最小值、标准差、偏度、峰度、J-B 检验量,通过Eviews 8.0对Shibor的基本特征进行了描述(见图1)。

由图1可得,该序列均值约为2.514,中位数为2.488,Jarque-Bera检验统计量为26665.12,远大于0,对应的P值为0,说明该统计检验的对数序列未能完全服从正态概率分布的基本假设;偏度数值大于0,表明右偏分布;峰度超过3,说明该对数序列表现为尖峰态,具有尖峰厚尾性质。

3.3 平稳性分析

平稳性分析可以通过绘制时序图,观察金融时间序列的平稳性,使序列满足GARCH族模型的使用要求(见图2)。

从图2可以看出,在过去十年间,Shibor利率稳定性始终较差,因此本文对其进行对数差分,结果计为,计算公式为:

其中,是第t日隔夜Shibor对数差分收益率,以下称为收益率序列。

3.4 单位根检验

选取Shibor的收益率序列数据,并使用Eviews 8.0进行单位根检验,得p=0,因此不存在单位根过程,表示序列具有较好的稳定性。

3.5 自相关检验

图3为滞后24阶自相关检验的结果。

从图3可以看出,rt的自相关系数(AC)、偏自相关系数(PAC)不全为零。表示收益率序列的自相关程度较低,不对后续研究造成影响。

3.6 条件异方差检验

本文通过最小二乘法对序列建立一阶自回归方程后,再利用EViews 8.0对rt进行二阶滞后阶数ARCH-LM检验,检验结果如表1所示。

在收益率序列滞后阶数为二阶的情况下进行LM检验的F统计量及P值均为0,说明该序列具有显著的ARCH效应特征。因此,可以使用GARCH族模型对该收益率序列进行拟合。

3.7 GARCH族模型的建立

在选取个股指数日收益率序列的基础上,利用Eviews 8.0分别检验GARCH(1,1)、GARCH(1,2)、GARCH(2,1),得到结果如表2、表3、表4所示。

根据模型估计结果发现,三个GARCH模型的p值都为0,所有系数均显著,再根据赤池信息准则及施瓦兹准则可以得知GARCH(2,1)模型的AIC、SC值最小。综上,GARCH(2,1)模型相比其他GARCH族模型具有最好的拟合效果。该模型的方程如下所示:

接着,检验了GARCH(2,1)模型的残差。从表5反映了F统计量、P值均未通过显著性检验。本文认为建立的模型此时已经不存在ARCH效应。综上,模型有效。

3.8 计算VaR值

在构建GARCH族模型的基础上,利用EViews 8.0软件的Forecast功能得出该收益率序列的预测标准差,接着计算得到VaR在不同置信水平上的值如表6所示。

4 结语

4.1 研究结论

本文主要选用2011—2020年十年间Shibor的隔夜(O/N)数据作为研究对象,先对收益率序列进行对数差分法,从而得到较稳定的时间序列,再进一步,对平稳度、自相关性及是否有条件异方差三个方面进行检验。最终得出使用GARCH族模型对其拟合是可行的。本文得出:GARCH(2,1)模型对于收益率序列拟合是GARCH族模型中效果最佳的,算得不同置信度水平上的VaR值:我国商业銀行隔夜拆借利率在99%、95%、90%置信度水平上的损失极限分别为资产市场价值的20.92%、14.81%和11.49%。

4.2 对策建议

(1)我国商业银行需要不断提高自身的风险管理意识,及时对宏观调控进行预判,将风险控制到银行可以接受的范围。

(2)银行应建立存款保险制度,当银行不能为客户提供足够的存款来代替银行向客户提供贷款时,保险公司就可以代银行将贷款保险给客户,保证了客户存款的安全,提高了银行信用,从而大大提高了银行金融系统的稳定性。

(3)推动利率改革与汇率改革同步。利率与汇率是我国宏观调控的主要工具,两者齐头并进改革可增强市场在经济中的配置作用,提高配置效率。利率作为货币价格的国内指标,应与货币价格的国外指标,即汇率协调一致,从而使经济实现稳定发展。

(4)鼓励发展具有利率风险规避型特点的金融产品创新。应当鼓励各种金融工具的推广,尤其是商业银行间的使用,从而使创新金融工具、金融产品为资金的供求提供多样的选择。

参考文献

[1]韩文峰,刁节文.商业银行利率风险实证研究[J].农场经济理,2020(10):53-55.

[2]黄金老.利率市场化与商业银行风险控制[J].经济研究,2001(1): 19-28+94.

[3]金玲玲,朱元倩,巴曙松.利率市场化对商业银行影响的国际经验及启示[J].农村金融研究,2012(1):53-57.

[4][美]罗纳德·麦金农. 经济发展中的货币与资本[J].上海:上海三联书店,1973.

[5]罗熙茗,付湘山.基于VaR模型的商业银行利率风险度量与管理——以伦敦银行间同业拆借利率为例[J].对外经贸,2020(3):64-68.

[6]王宁.基于GARCH-MIDAS模型的银行间同业拆借利率波动影响因素实证研究[D].徐州:中国矿业大学,2019.

[7]王国松.中国的利率管制与利率市场化[J].经济研究,2001(6):13-20+95.

[8]许院院,刁节文.不同类型商业银行利率风险的实证研究——基于银行间同业拆借利率视角[J].金融监管研究,2015(11):27-38.

An Empirical Study on the Interest Rate Risk of Commercial Banks Based on VaR Model and GARCH Family Models

Dongwu Business School, Soochow University

LIU Tiantian XIONG Qiyang

Abstract: With the deepening of China's interest rate marketization, the risk of interest rate fluctuation has increased unprecedentedly for a large number of commercial banks. This paper selects Shanghai interbank lending rates (Shibor) from 2011 to 2020 as the research object, and conducts quantitative analysis and valuation research on the interest rate risk based on VaR model and GARCH family model. The results show that for the current overnight lending rates business of Chinese commercial banks, the maximum losses obtained from the three different credit levels of 90%, 95% and 99% in this paper are 11.49%, 14.81% and 20.92% of asset market value respectively. The risk of interest rate fluctuation is significantly lower than before, but there is no denying that the risk of interest rate fluctuation is still large for Chinese banks. This paper puts forward corresponding countermeasures for reference in the end.

Keywords: interest rate risk; process of interest rate marketization; VaR model; GARCH family model