企业负债风险管控及预警机制

赵聚辉 贺文昱 刘培勇

摘要:在竞争日趋激烈的社会中,企业依靠自有资金是远远不够的。企业吸收外资、扩大内需的同时,无限、不确定的市场因素会给企业带来各种各样的风险,面对风险,企业需不断完善自身结构、提高运营能力。目前我国企业负债率较高,不同行业间的杠杆率水平相差较大。基于此,文章通过多角度对我国负债进行分析,找出企业最优负债率下的资本状态,并对当前我国企业负债风险提出相应的管控措施与预警机制,为企业规避风险、健康良好运营保驾护航。

关键词:市场因素;负债风险;管控措施;预警机制

一、引言

成长型企业在其经营发展中最常用的手段之一就是负债经营。负债经营的优势在于能够保障企业资金链的有效供应,加速企业发展。但与此同时也会涉及到负债风险问题。通过查阅大量的资料发现,中国企业普遍负债率偏高,整体抗压能力低,一旦问题暴露往往是灾难性的后果。因此,降低筹资融资带来的风险、建立有效的预警机制,在一定程度上将风险可控变得尤为重要。

二、多角度分析我国企业的负债风险

2008年国际金融危机后,尽管我国总体资产负债表较为健康,但中国企业债务迅速增加,导致企业负债率上升,债务风险不断积累。2016年在党中央、国务院坚强领导,推进供给侧结构性改革、重点做好“三去一降一补”的工作成效显著。去杠杆化任务的推进,使企业负债率由升到降,但债务水平仍处于较高水平,降低杠杆率的任务仍任重道远。中国企业的债务风险较高,原因主要集中两点:第一,债务规模较大;第二,债务结构性矛盾突出,债务高度集中在某些行业中,杠杆率在不同类型的企业中差异显著。下面主要通过三个方面对我国上市公司的负债风险进行分析。

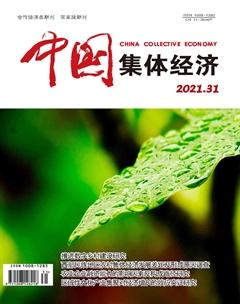

(一)从总体分析企业负债

从整体分析,中国当前杠杆率高的企业既有经济的短期性、周期性因素,也有长期性、结构性因素;既有企业自身因素,也有外部环境因素。由图1我国上市公司历年杠杆水平及杠杆水平变化率变化可以看出,2001年至2018年杠杆水平呈现持续上升最终达到一个相对稳定状态。2009年至2018年,我国上市公司的杠杆水平始终保持在60%或以上。在经济高速增长的环境下,杠杆水平增加不可避免。但是在国外经济发展历史中,多数企业负债率不高于60%。因此,从纵向和横向来看,中国上市公司的负债率都处于相对较高的地位。

(二)从不同行业分析企業负债

从不同行业类型分析企业负债可以发现,影响企业负债率高低的一个重要因素是行业间的差异。从图2我国上市公司不同行业间的杠杆水平差异可以看出,2001~2008年,平均杠杆率最高的是建筑业,与此相反杠杆率最低的是信息传输、软件和信息技术服务业。负债较高的除建筑业外还有房地产行业。房地产开发是建筑行业高负债水平的一个重要驱动。据调查,近15年内,部分上市公司转投房地产行业,占据现有房地产公司数量近四成,房地产商追逐金融投资的一面同时也无限扩大了企业的高杠杆率。

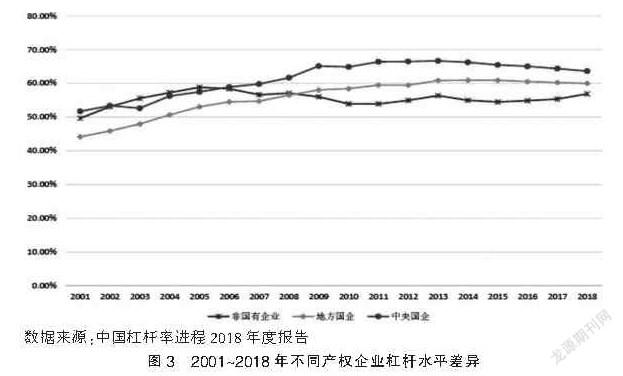

(三)从产权分析企业负债

图3按产权性质反映了企业负债率及其随时间的变化。从2001~2007年,非国有企业的负债率相对较高。自2008年以来,非国有企业的负债率一直低于国有企业。不同产权企业的负债率变化水平不同。

三、如何判断企业负债是否过度

企业负债存在双重性,适当的负债有利于企业自身长远发展,与之相反过度负债不利于企业成长。衡量企业负债水平是否过度引入企业最优负债率一词。企业最优负债率取决于企业最优资本结构。资本结构是否存在最优问题的答案起源于Modigliani和 Miller在1958年提出的经典理论“MM定理”。“MM定理”指出,在一个完美的市场条件中:杠杆公司和非杠杆公司价值相同,因此不存在最优资本结构。然而,目前被广大人群接受的观点是:企业不仅拥有最优的资本结构,达到最优资本结构即实际杠杆率到最优杠杆率的调整速度还与财务制度、内部现金流等因素决定的调整成本有关(Faulkender& Flannery,2012)。企业具有最优负债率(目标负债率),而且受企业自身特点和外部因素的双重影响。

此外,选择最优资本结构是指以最小投入换取最大收益,即投入产出的最大化。从宏观角度看,国别、行业、企业盈利性和成长性、资产担保价值、产权性质等因素都是影响企业最优负债率的重要条件。同时从微观方面判断一个企业的存贷比、资产负债率、融资、债务、销售收入也是衡量企业是否达到最优负债水平的关键。企业最优负债率的确定是很多因素共同作用的结果,企业在确定财务结构时,必须综合考虑收益和风险的关系,然后做出综合性的判断。

四、杠杆操作的负面影响

去杠杆带来了诸多实际效果,但由于去杠杆对于很多企业来说不是易事,出于利益等因素,上市公司会选择进行杠杆操作。企业过度负债会导致资源配置的恶化,杠杆操作会导致人们难以判断企业的真实情况,更容易导致资源配置的错误,所以杠杆操作会导致低效率。

目前,董事会外部董事基本超过半数。西方外部董事一般超过总数的三分之二。外部董事占比越大,运营效果一般越好。因为外部董事更具有独立性,相较管理层更能公平维护所有股东利益。而对于我国上市公司而言,杠杆操作的程度很难准确估算,杠杆率关乎财务安全和稳健,只有保持良好的杠杆率,金融体系不会因为财务引发系统性风险,稳健的杠杆率是经济走向高质量道路的保证。

五、负债风险管控措施

企业过度负债有很多原因,从企业内部看,多数企业信息透明度不够,投资者无法确定风险。企业融资难、融资贵。此外,企业负债过多源于企业内部存在非常不合理的岗位分配和调度制度。显然,现实条件下很多企业和员工的利益分配是不合理的,这是企业过度负债的主要原因。应针对过度负债的各方面原因综合建立相应的风险管控措施。