增值税税率降低对企业实际税负的影响探讨

韩苏

(山西启光发电有限公司,山西 晋中 031300)

《关于深化增值税改革有关政策的公告》的发布,在2019年4月1日起开始生效,这一增值税税率的调整,对企业税负产生的影响是多方面的。两会释放了降增值税税率信号,预计16%税率调整成13%,10%税率调整成9%,6%不变。这一增值税税率的调整,是和当前国家经济的发展状况相跟进的,企业在市场发展中,税负是企业发展中比较重要的关注内容,在增值税税率降低的同时,也会和企业实际税负息息相关。

一、增值税税率降低的意义及对企业实际税负的影响分析

(一)增值税税率降低的意义

增值税作为流转税是对业务流转当中增值额征收的税种,为方便现实操作,执行抵扣制度,通过销项税额减掉进项税额计算应交增值税,同时,增值税也是价外税。企业销售货物销项税额是销售货物中和货物价款一起向购买方收税款,提供增值税应税服务适用6%税率,调整前能抵扣16%或是10%进项税,而在增值税税率降低后能抵扣13%或是9%进项税,主要是在降低后采购时支付价款包含税款是13%或是9%算的解,支付少了抵扣就自然会少,调整口企业没有少抵扣进项税,支付货款时却是少付了[1]。增值税主要是货物流转中增值额所征收的税,如果税率调整前后企业销售货物收货款没有变化,采购成本不变,那么调整税率对企业利润没有影响,降低税率的意义是什么呢?企业销售收入和采购成本不变,产品增值额不变,但是适用税率降低,增值税税额会减少,增值税税负就会降低,流通环节企业交的增值税是能够减少的,由于增值税是价外税,所以对利润不会造成影响。

(二)增值税税率降低对企业实际税负的影响分析

增值税税率降低对企业税负产生的影响,本文主要从几个方面进行分析:

1.应交所得税角度影响分析

降低增值税的税率对企业税负的影响,从企业所得税的角度出发,计算应纳税额的时候要运用到相应的公式:(1)企业所得税应纳税额=应纳税所得额×企业所得税税率;(2)应纳税所得额=企业计税收入总额-各项扣除税金。根据这两个公式能够了解到,企业的应交附加税是扣除税金,降低增值税水利的情况下应交附加税有相应幅度下降,扣除税金也下降,根据应纳税所得额=企业计税收入总额-各项扣除税金的公式能够发现,企业在应纳税所得税额会增加,按照公式企业所得税应纳税额=应纳税所得额×企业所得税税率能够发现所得税应纳税额会增加,为能够更好地对这一问题进行阐述,进行说明,如2019年增值税率从16%下调到13%,如果惬意所得税的税率是25%,企业是在市区,城市维护建设税税率是7%,那么企业附加税就会降低0.36%,应纳税所得额会增加0.36%,所得税应纳税额增加0.36%×25%=0.09%,从企业应交所得税的角度来看,对企业的税负是有一定影响的[2]。

2.应交增值税角度影响分析

增值税水利降低后对企业的税负影响,从企业应交增值税的角度进行展开分析,这就需要对几个计算的公式进行了解,涉及(1)销项税额=销售额×增值税税率;(2)进项税额=买价×增值税税率;(3)应交增值税=销项税额-进项税额=销售额×增值税税率-买价×增值税税率;(4)应交增值税=销售额×征收率。通过这些计算公式了解,进项税额以及销项税额是买方以及企业支付,也就是企业销售环节增值税是客户支付,企业实际支付增值税则是体现购进环节,增值税的水利降低,主要是降低企业购进时候所承受的增值税税负[3]。通过公式应交增值税=销售额×征收率能了解,某小一撮征收率3%不能抵扣进项税纳税人身上有用,表面看增值税的水利降低了对小撮纳税人来说是没有影响的,但是最终也是会降低企业的税负的,主要是由于企业购进的时候支付给卖方购买费用当中,有的部分费用是增值税税负构成的,那么如果增值税的税率降低了就如同降低了该部分增值税税负,这一增值税税负降低也会在购买成本下降方式方面有所体现[4]。

(三)应交附加税角度影响分析

增值税的税率降低对不同企业的税负产生的影响会有所不同,如制造企业来说主要的应交附加税有几个部分,地方教育费附加,这一部分附加税的税率2%,还有是教育费附加,附加税税率3%,还有城市维护建设税,结合企业处的位置维建设税的税率不等,有1%,5%,7%几种状况,应交附加税的相应公式主要是:附加税应纳税额=(实际缴纳增值税+消费税)×税率,按照这一公式能了解,缴纳增值税高,企业附加税应纳税额会相应提高,而缴纳增值税低,附加税应纳税额相应就降低,而实际缴纳增值税受到增值税税率调节的影响,如果是增值税的水利降低,那么企业实际缴纳增值税税就会降低,附加税应纳税额也就比较低[5]。所以增值税的税率降低从应交附加税着手来降低企业税负比较重要,为能更好地说明这一状况,举例说明,如2019年的增值税税率从16%降低到13%的时候,如果制造企业是在市区,建设维护建设税税率是7%,根据公式企业附加税的税负就降低了(16%-13%)×(7%+3%+2%)=0.36%。

二、增值税税率降低对企业实际税负的影响案例分析

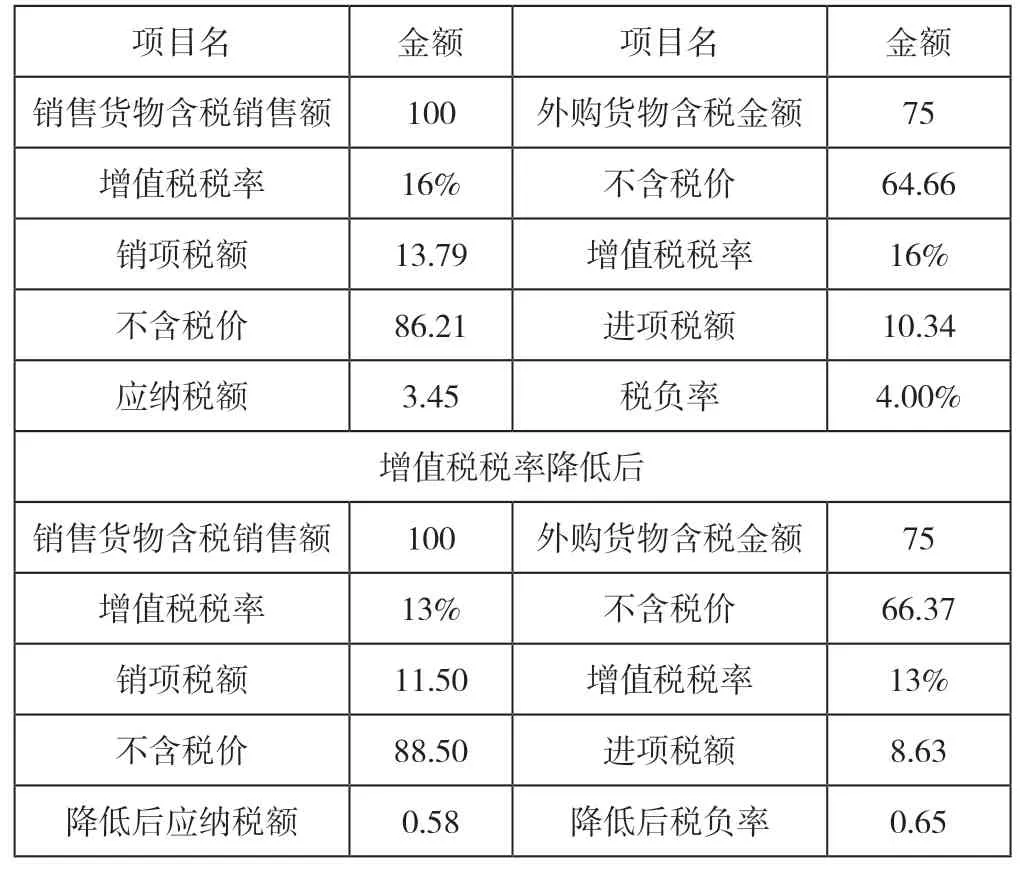

增值税的税率降低对企业实际的税负产生的影响,通过具体的案例进行说明会更加的直观形象,如果某企业单个产品内销货物的销售额含税价是100块,而消耗的外购货物和运费等相应成本的含税价是75块,销售和购进货物原适用的税率是16%,城市建设税的税率是7%,地方教育附加以及教育费附加分别是2%和3%,对其他的税种影响先不用考虑,按照下表1计算如下,如果税率下降13%之后,销售以及外购含税价没有发生变化,应纳税额的变化从表1中就能观察到,销售以及外购货物含税价不发生变化的状况下,税率发生了降低变化,100元含税销售额企业能降低增值税应纳税额0.28元,考虑教育附加以及城市建设税后能降低0.65元上下[6]。

表1 增值税税率降低前后对企业税负影响对照表

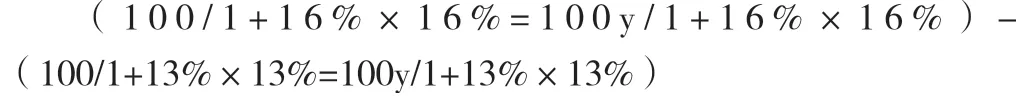

再如,制造企业单个产品自营出口货物销售额是86.21,运费以及水电费等成本含税价是75,如果内销货物以及购进货物原来适用税率是16%,原出口退税率是16%,地方教育附加2%,教育附加费是3%,城市建设税率是7%,税率在下降到13%后,出口货物销售额以及外购含税价不变,在经过前后的对比之后,也能看出有着鲜明的变化,从下表2当中对比能够发现,出口货物销售额以及外购货物含税价不发生变动的状况下,每86.21元免抵退出口货物销售额,税率下降后会减少退税1.71元,得到这一结果的原因主要是在增值税税率降低之后,外购货物进项税额也降低,退税减少,税率在下降后每100元免抵退出口货物销售额会减少退税1.98元,企业如果是保障原来的收益,这就要提高出口货物价格[7]。通过相应的测算,确定税率下降下结合不同税负企业能推导出计算公式,纳税人在发生增值税应税销售行为或是进口货物,原来适用16%税率调整13%状况下,如果企业内销单位产品的含税销售额100,没外购货物含水金额占产品含水销售比例是y,降低增值税税率对增值税纳税额影响可通过原适用税率应纳税额-调整后税率应纳税额来进行表示,进行转化也即为:

表2 制造企业增值税税率降低前后对税负影响对照表

三、结束语

综上而言,增值税的税率在降低之后,对企业的税负产生的影响是显著的,根据上文中对具体的影响分析,从应交所得税角度,应交增值税角度,应交附加税角度几个角度进行了阐述,并就实际的案例进行了对比分析,能够说明增值税税率降低对企业实际税负产生的具体影响。