粮食安全视角下我国种业企业竞争力分析

——以39家上市及新三板挂牌种业企业为例

温圆月,薛选登

(河南科技大学 经济学院,河南 洛阳 471000)

民为国基,谷为民命。粮食安全关系到我国的国家安全,而种子是农业之母,是农业科技的芯片,是粮食生产的源头和保障粮食安全的关键[1]。种子行业的发展水平直接关乎我国粮食安全的命脉,如若优质种子大量依赖进口,我国农业将面临“卡脖子”风险。近年来,我国种业发展势头向好,取得一些突破,但很多种子大量依赖国外。随着国内种业研发能力的增强,我国种业自主选育能力不断提高,局部地区、局部品种的国产种子逐渐“收复失地”[2]。这样的“胜利”有一定偶然性,国内与境外种业在品质、科研、投入方面的差距并未明显缩小,部分品种尤其是蔬菜品种的“洋种子”依然占据明显优势,甚至垄断了部分市场[3]。因此,推进农业现代化,保障我国粮食安全,关键要藏粮于“种”,因此研究我国种子企业竞争力,分析目前我国种子企业发展存在的问题,对提升我国种业企业实力和保障我国粮食安全具有重要意义。

1 研究背景

粮食事关国运民生,粮食安全是国家安全的重要基础[4]。2020年,我国粮食生产实现历史性的“十七连丰”,全国粮食总产量为66 950万t,比2019年增加5 655万t,增长0.9%,产量连续6年保持在65 000万t以上。总的来说,我国农业连年丰收,粮食储备充裕,完全有能力保障粮食和重要农产品供给。在我国粮食连年丰收的背后,种子安全忧患问题开始浮现。虽然我国粮食产量方面取得了阶段性的成绩,但是喜中有忧,粮食安全的基础仍不稳固,结构性矛盾仍然存在,粮食供求在未来还将长期处于紧平衡状态,尤其是种子问题,种子作为我国农业的“芯片”,种子行业的发展对保障我国粮食安全发挥着重要的作用。

因此,笔者通过对我国39家上市及新三板挂牌样本种子企业的竞争力进行因子分析,根据研究结果了解我国目前种业企业发展状况,通过分析发现我国种业企业发展中存在的问题,并对种业企业发展提出相关建议,这对提升我国种业企业实力和保障我国粮食安全具有重要意义。

2 我国种业企业发展现状

2.1 种业企业规模不断扩大,营业收入不断提高

截至2019年底, 我国9家上市种业企业总资产和营业收入比2015年分别增加了35.75%和13.79%(见表1),说明从整体来看,种业企业规模不断扩大,营业收入不断提高。从企业总资产情况来看,5年间有7家上市种业企业总资产规模都有较大幅度增加,敦煌种业和神农科技的总资产规模有所缩小;从企业获得营业收入情况来看,有5家种业企业营业收入增加,其中隆平高科增速最快,有4家营业收入增速为负值,其中神农科技营业收入较5年前减少最多。

2.2 研发投入强度偏低,研发人才严重不足

从研发投入额度来说,除了大北农研发投入额有所下降外,其他种业企业2019年研发投入较2015年都有较大幅度的增长;从研发投入强度来看,我国种业企业研发投入强度整体偏低,只有隆平高科、登海种业、万向德农、神农科技这4家企业研发投入占比超过5%,与国外种业巨头企业10%以上的研发投入占比相比还有很大的差距;从研发人员占比情况来看,我国种业企业研发人员占比5年间没有较大的变化,研发人员数量占比整体低于20%,与国际种业巨头企业30%以上甚至50%以上研发人员占比相比仍有较大的差距。

表1 我国9家上市种业公司2015年与2019年经营情况对比 (单位:亿元)

表2 我国9家上市种业公司2015年与2019年研发投入情况对比

2.3 我国种业国际化水平较低,植物新品种保护“大而不强”

根据国际种子联盟(ISF)的统计,2018年我国种子进口额为3.74亿美元,出口额为2.08亿美元,存在着种子贸易逆差,逆差为1.66亿美元,而荷兰、美国、法国、德国等国家则处于净出口地位。从排名情况来看,中国种子进口额排名第十,种子出口额排名第十五,排名相对落后。通过对比,可以看出我国种业国际化水平和国际竞争力较低。从1999年~2019年,我国申请量已经呈现直线上升,2019年申请量已经达到7 834个,较2009年1 059个增长了639.75%,连续多年位居世界第一。但是,我国新品种保护作物种类单一,水稻、玉米、小麦申请量占总量70%。其他经济附加值高便于国际化的花卉、果树、蔬菜等品种很少,而且申请的新品种中,品种同质化问题严重,许多品种都是利用简单的改造之后,改头换面变成新品种。

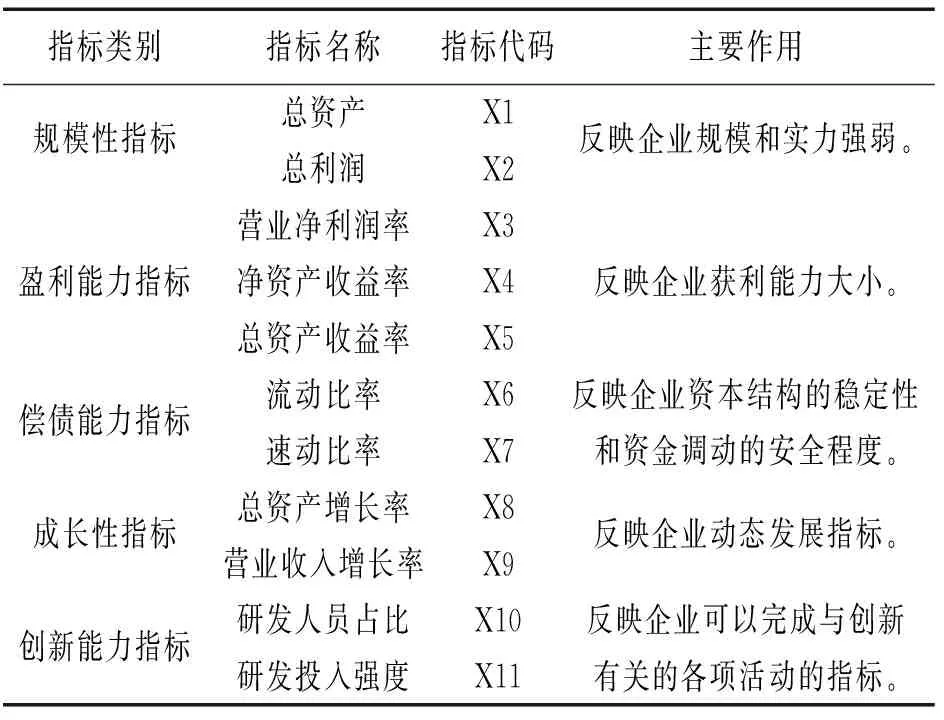

3 构建企业竞争力评价指标体系

对上市企业竞争力分析可以通过企业的财务指标来体现。笔者采用因子分析法,在参考相关学者对农业类企业竞争力评价的研究基础上,遵循科学性、全面性、可比性、灵活性的原则,选取11个具有代表性、能充分反映种业企业竞争力水平的指标,以此来构建我国种业企业竞争力指标体系。具体指标体系见表3。

表3 我国上市种业企业竞争力评价指标体系

4 基于因子分析的上市种业企业竞争力实证分析

4.1 因子分析

因子分析是研究从变量群中提取共性影子的统计技术,是将现实生活中多种相关和重叠的信息进行合作和综合,将原始的多个变量和指标变成较少的几个综合变量和综合指标的一种分析方法。通常是选出比原始变量个数少,能解释原来变量和综合指标的一种分析方法。

4.2 数据来源及整理

截至2019年12月31日,按照证监会行业分类,我国A股种业类上市公司有10家,按照新三板挂牌公司管理型分类结果,剔除了数据不全和已被要求停牌的种业企业,选取经营主要粮食作物包括水稻、玉米、小麦、大豆、薯类、棉花的种业企业和蔬菜类种业企业共29家,即一共39家样本种业企业作为研究对象,搜集对应企业2019年公布的企业财务年报中的相关数据信息,通过对获取的数据信息进行归纳整理,然后进行因子分析,数据主要来源于中国证券监督管理委员会、全国中小企业股份转让系统和巨潮资讯网。

4.3 因子分析的步骤

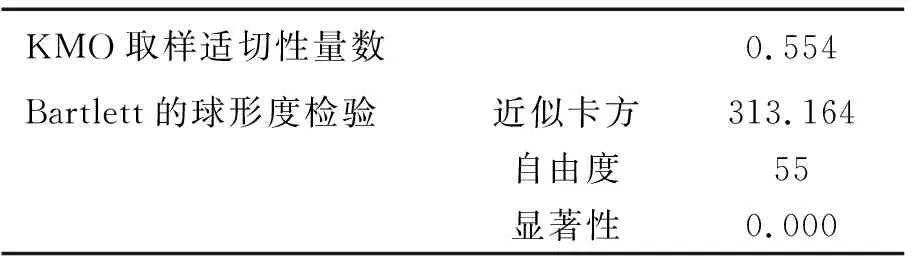

4.3.1 将原始数据标准化处理,判断数据是否适合做因子分析。笔者采用Z-score法将数据进行标准化处理,以消除量纲的影响,使数据更具有可比性。由表4结果可知,KMO值为0.554>0.5且Bartlett检验的概率P(Sig.=0.000)<0.05,拒绝因子分析的前提假设,说明原有变量之间存在相关关系,适合进行因子分析。根据变量共同度表显示,提取后的公因子方差的值都很高,可以较好地提取原始变量的信息,因此适合做因子分析。

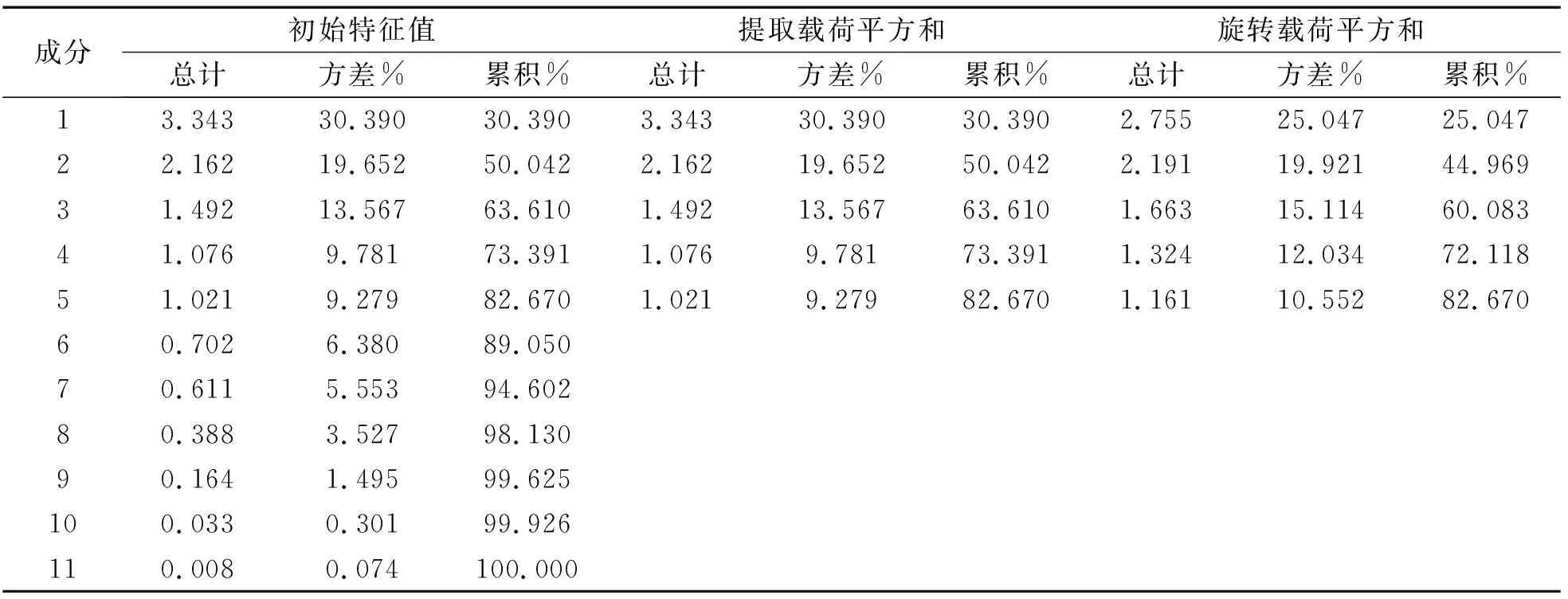

4.3.2 提取公因子。由表5可得,按照特征值大于1的原则,共有5个公共因子,这5个公共因子的值分别为2.755、2.191、1.663、1.324、1.161,它们的累计方差贡献率为82.670%,表明这5个公因子可以反映82.67%的原始信息,能够较好地体现39家样本种业企业的竞争力,因此具有一定的代表性。

表4 KMO和Bartlett检验

表5 特征值和方差贡献率

表6 旋转后的因子载荷矩阵

4.3.3 命名公因子。根据表6旋转后的因子载荷矩阵,可以将指标分成5个公因子并进行命名,因子1在X3、X4、X5、X8上有较大的载荷,因而将因子1命名为盈利因子;因子2在X6、X7上有较大的载荷,因而将因子2命名为偿债因子;因子3在X1、X2上有较大的载荷,因而将因子3命名为规模因子;因子4在X10、X11上有较大的载荷,因而将因子4命名为创新因子;因子5在X9上有较大的载荷,因而将因子5命名为成长因子。这5个因子分别代表了企业的5种能力,具有较强的实际意义。

4.3.4 计算因子权重。利用权重计算公式,各因子方差贡献率=单个贡献率百分比/总累积百分比,计算出各因子权重W1、W2、W3、W4、W5分别为0.3029、0.2409、0.1829、0.1456、0.1277。

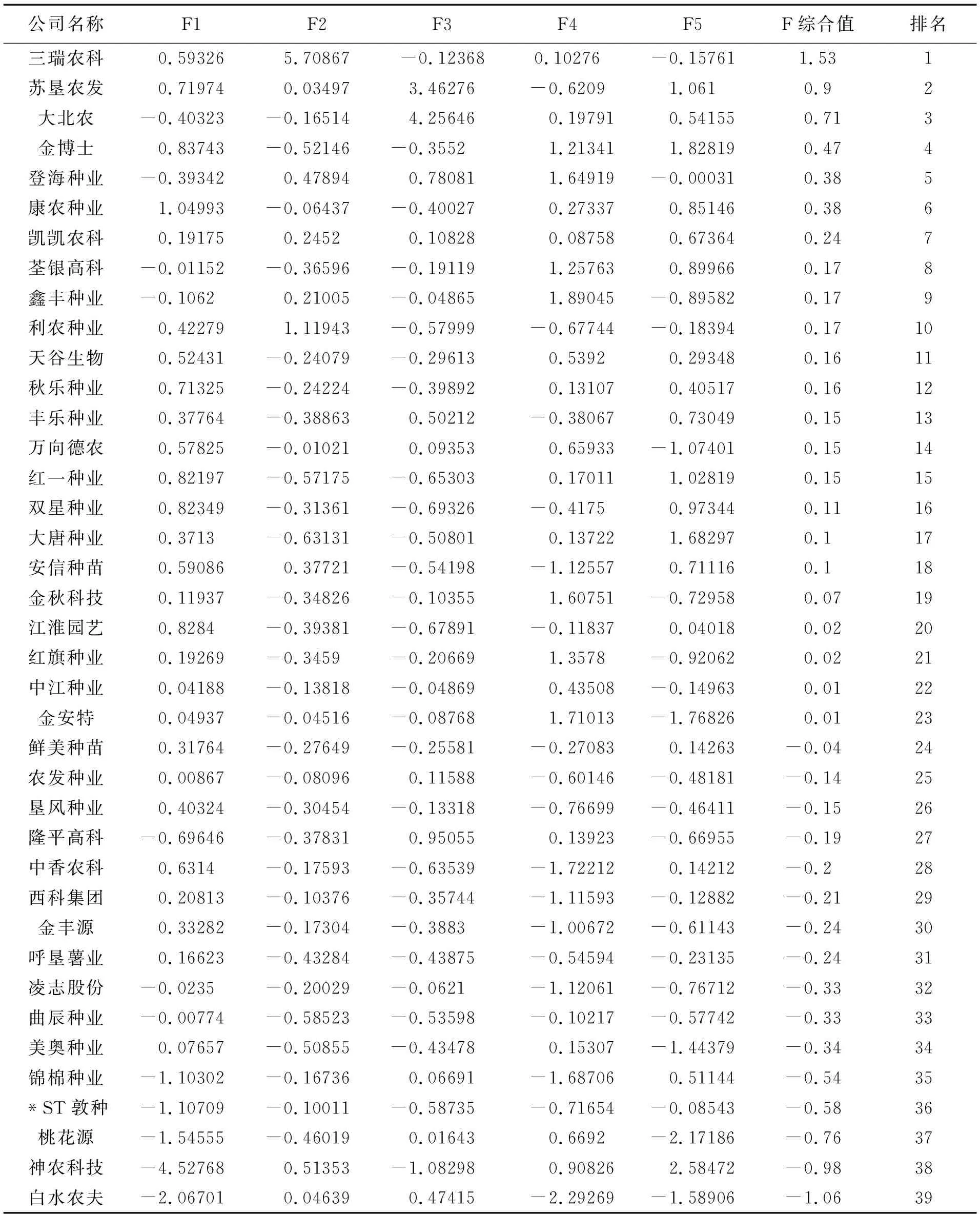

4.3.5 计算个因子得分与因子综合得分并排序。利用公式,总得分=FAC1_1×W1+FAC2_1×W2+FAC3_1×W3+FAC4_1×W4+FAC5_1×W5,可以得出2019年我国39家样本种业企业的各因子得分以及综合排名情况,具体结果如表7所示。

5 从各个因子的排名情况分析样本种业企业竞争力优劣情况

5.1 种业企业盈利水平高低对种业企业综合竞争力排名有重要影响

从盈利能力来看,盈利因子是解释企业竞争力信息量最大的因子,占比达25.047%,该因子的排名高低会影响种业企业竞争力总排名。在该因子排名中,得分最高企业的是康农种业,为1.05,得分最低的是神农科技,为-4.53,二者得分相差5.58,说明2019年这两家种业企业在盈利能力方面存在较大差距,康农种业在盈利方面发展最好,而神农科技在该方面发展最差,这也是神农科技综合排名较差的重要原因。

5.2 少数种业企业偿债能力突出,但整体偿债能力不高

从偿债能力来看,2019年大部分样本种业企业的得分区间在[-0.5,0.5]之间,三瑞农科和利农种业在偿债方面能力突出,得分较高,说明这两家企业资产变现能力和偿还负债能力较强,资金的利用效率较高,但同时也要注意到速动比率和流动比率占比过高也会影响企业投资机会成本和长远发展。在这39家样本种业企业中,偿债因子得分为正值的企业有9家,其中只有3家得分>0.5,得分为负值的企业有30家,市场上约7.69%的种业企业在偿债方面实力较强,说明上市种业企业整体偿债能力不高。

表7 2019年39家样本种业企业因子得分及排名

5.3 企业规模实力大小对种业企业综合竞争力排名影响较小

从规模因子来看,2019年排名前五的种业企业分别是大北农、苏垦农发、隆平高科、登海种业、丰乐种业,这些企业资产多、规模大,在种业行业发展方面有一定的优势,但在综合竞争力排名方面却落后很多,比如像隆平高科、丰乐种业由于盈利得分较差,这说明企业规模实力大小对种业企业综合竞争力排名影响较小,而盈利因子在权衡企业竞争力方面占比较高,导致其整体竞争力排名较差。

5.4 种业企业创新能力高低有望成为提升种业企业实力的关键

从创新能力来看,2019年排名前十的种业企业分别是鑫丰种业、金安特、登海种业、金秋科技、红旗种业、荃银高科、金博士、神农科技、桃花源、万向德农,其中鑫丰种业、登海种业、荃银高科这3个企业的盈利因子排名分别为31、32、29,排名均较低,而盈利因子在解释企业竞争力排名方面占比最高,但是这3个种业企业的创新因子得分较高,排名也较高,说明种业企业可以通过提升自身的创新能力来提升其竞争力。

5.5 营业收入增长率对企业的综合排名影响较小

从成长能力来看,种业企业的综合竞争力高低受成长因子的影响较小,但并不表明该因子对企业的发展不重要,种业企业的营业收入增长率指标也会对企业的盈利能力有一定的影响,进而影响企业的综合竞争力。因此,种业企业不能忽视成长因子得分对企业发展的影响。

5.6 种业企业整体缺乏竞争力,黑马企业出现,龙头种业企业实力有所下降

从综合得分情况来看,根据表7,2019年综合实力排名前十的样本种业企业中,综合得分有3家超过0.5,其中有6家都是新三板挂牌的企业,说明这些种业企业综合实力较强,种子行业中黑马企业出现;而锦棉种业、*ST敦种、桃花源、神农科技、白水农夫等企业综合排名靠后,这些企业的竞争力得分均为负值,得分均低于-0.5,说明这些种业企业综合实力较弱。在选取39家样本种业企业中,综合得分大于0.5只有3家,综合得分为负值的企业有16家,这说明市场上只有约7.6%的种业企业综合实力较强,种业企业的综合竞争力水平整体较差。

6 结论与政策建议

为了保障我国粮食安全,更好地促进种业企业的发展,提升我国种业企业竞争力,结合前文对我国种业企业发展现状分析和对上市种业企业竞争力分析结果,提出相关建议如下。

6.1 努力拓展种子市场,提升种业盈利能力

从上述分析中,我们得出盈利因子在种业企业综合竞争力排名中占比较大,2019年一些龙头种业企业因为盈利因子得分较低而使其综合竞争力排名较低,因此种业企业尤其是龙头企业要反思盈利能力下降的原因,探讨如何进一步拓展市场规模,创新营销模式,发掘新的市场,寻找新的利润增长点,不断提升种业企业盈利能力和发展水平。

6.2 发展多元化融资市场,优化种业企业融资结构

根据上述分析得出,我国种业企业整体偿债能力不高,资本结构不够稳定,资金调度的安全性也存在不足,为了提升种业企业对自有资金的利用效率,提高其偿债能力,可以从两方面进行调整。一方面从企业管理方面,要提高种业企业经营管理效率;另一方面从企业融资的角度来说,要优化种业企业的融资结构,降低融资成本,同时希望政府部门能适当放宽种业企业的发行债券的条件,鼓励种业企业发展融资。

6.3 促进种业企业兼并重组,不断壮大种业企业规模

通过前文分析,我们可以得出,我国种业企业与国际种业企业在规模实力方面还相差较大,因此为了壮大种业企业规模与实力,政府给予相应的政策引导是很有必要的,比如通过跨行业兼并重组,制定种子企业兼并重组的具体方案,有重点地扶持和引导有潜力、有实力的企业做大做强,形成大型的种子龙头产业,提升种子产业的市场集中度和综合竞争力。

6.4 加大育种研发力度,培养育种人才

通过前文分析,我们得出我国种业企业创新能力高低有望成为提升种业企业实力的关键,然而我国上市种业企业研发投入占比超过5%的占比较少,研发人员数量占比也较低,许多都低于20%,与国际巨头种业企业相比差距很大,因此我国种业企业在研发投入方面要像国外优质种业企业学习,增加研发投入,培养优秀育种人才,自主培育出优质高效的种子。

6.5 找准市场定位,注重国际合作交流

根据前文分析得出,我国种业企业整体成长能力不高,这说明这些企业对市场认知和掌握仍有进步的空间,但是跨国种业公司有着较高的市场信息灵敏度、成熟的管理手段和经验,可以为种业企业确定合理清晰的市场定位方面提供帮助,因此可以借助与国际种业企业的合作来找准市场定位,可以通过举办国际研讨会等活动,学习国外优质种业企业发展经验,互相分享双方的研究成果,不断提升我国种业企业的成长能力和竞争力,推动我国种业国际竞争力的提升。