我国“一带一路”沿线地区风险投资时空分布及影响因素研究

乔 琴,樊 杰,孙 勇,刘宝印,刘汉初

(1.中国科学院 科技战略咨询研究院;2.中国科学院大学 公共政策与管理学院,北京 100190)

0 引言

风险投资作为高技术类创新创业企业早期融资的重要手段[1],对促进企业发展、提高区域科技创新水平具有重要作用。自“一带一路”倡议提出以来,关于如何发挥风险投资对科技创新的带动作用,有效促进创新创业企业发展,不断提高区域科技创新水平[2],就成为沿线地区面临的现实问题并受到人们的广泛关注。为此,我国出台了一系列专项措施和行动计划,如2016年国务院发布的《关于促进创业投资持续健康发展的若干意见》、2017年国家主席习近平在出席“一带一路”国际合作高峰论坛时提出的《“一带一路”科技创新行动计划》等。

2015年国家发改委等多部门发布的《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,将我国西北、东北、西南和东南沿海等地区的18个省域圈定为“一带一路”沿线区域,该行动计划的提出为促进我国沿线地区经济高质量发展提供了契机。然而,在拥有良好发展机遇的同时,沿线地区风险投资业的发展仍面临巨大挑战。随着“一带一路”建设的不断推进,我国沿线地区还面临高技术产业技术效率与科技创新不均衡[3]、区域金融产业不协调[4]等突出问题。在此背景下,研究我国沿线地区风险投资的时空分布特征及其影响因素,对于完善我国风险投资政策、促进沿线地区风险投资业发展、助推沿线地区科技创新和更高水平对外开放具有重要现实意义。

1 文献回顾

国内外学者从时空维度对风险投资及其影响因素进行了大量研究,总体上可以划分为3类。

(1)有关风险投资区域分布特征的研究。学者们普遍认为,风险投资活动在特定地区呈现出明显的集聚现象。如Florida等[5]提出,美国的风险投资主要集聚在旧金山、纽约和波士顿,主要流向具有更多机会和更大投资回报率的地域;Martin等[6]提出英国的风险投资主要集聚在大伦敦区和东南部地区;Zhang[7]和Pan等[8]的研究表明,中国的风险投资主要集聚在北京、上海和深圳;方嘉雯等[9]从城市尺度展开的研究表明,京津冀城市群内部的创业风险投资主要集聚在北京、天津和唐山,但城市间的联系较少。

(2)有关区域风险投资驱动因素的研究。针对区域风险投资驱动因素,学术界展开了激烈的讨论,但目前并未形成统一认识。Florida等[5]和Massimo等[10]指出,当地风险投资机构集聚可以驱动风险投资发展;然而,Henry Chen[11]的研究表明,美国超过57%的风险投资资金来源于外地风险投资机构;Masako等[12]分析发现,创新(以全要素生产率增长和专利数度量)是促进美国制造业风险投资发展的重要因素;Lerner[13]提出,政府鼓励创新的政策以及倡导企业家精神有助于驱动当地风险投资发展;Mason等[14]提出,针对高净值的个人税收优惠、建立中介机构、降低投资信息不对称性等方式有利于促进风险投资发展;Cheng等[15]认为,政府干预是促进中国风险投资发展的主要因素;而Douglas等[16]提出,政府干预会对风险投资产生替代效应或挤出效应,扭曲风险投资市场发展;Pan等[8]提出,鼓励股权投资退出的政策对风险投资有促进作用;张晓辉等[20]利用中国风险投资数据得出,丰富的区域金融资源对风险投资有显著促进作用。

(3)有关区域风险投资的理论研究。近年来,国内外在产业集聚和金融集聚方面形成丰富的理论体系,但对风险投资集聚的理论研究相对薄弱。在产业集聚方面,Marshall[17]提出的外部性理论和Krugman[18]等提出的新经济地理理论为研究经济活动中的空间集聚问题奠定了理论基础[19]。Marshall从空间要素供给端出发,提出越多的企业集聚在一个空间,就越有利于生产要素集聚,这些要素包括资金、技术及其它专业化资源。Krugman分析了市场需求对产业集聚的作用,提出考虑竞争因素的市场潜力对产业布局的影响。然而在研究实际问题时,要素供给与市场需求方面的空间要素几乎同时存在[19],因此需要将两者结合起来进行分析。在金融产业集聚方面,Park等[20]从区域经济学角度出发,认为规模经济是促进金融产业集聚的重要因素,区域金融机构通过协作、信息沟通等方式产生规模经济效应,促进金融行业集聚发展;Porteous[21]等以金融地理学为基础,认为信息流是金融集聚的主要机理,空间信息累积效应是金融集聚的根本原因;李小建等[22]对西方金融地理学的研究现状进行了评价;潘英丽[23]运用区位选择理论,探讨了金融集聚与外部规模经济效应等问题。

不难看出,已有研究取得了较丰硕的理论成果,但仍存在以下薄弱环节:第一,在研究风险投资空间分布与集聚特征时大多是基于国家或省际层面[8-11],基于市际或更细维度的研究较少;第二,在研究风险投资影响因素时,选取的部分指标存在争议,且对我国“一带一路”沿线地区的适用性值得商榷;第三,根据我国“一带一路”沿线地区的实际发展需要,对风险投资具有重要影响的因素,如政府引导基金[22]、国家高新区发展[23]缺乏关注。基于此,为了弥补已有研究不足,本文将从市际层面考察我国“一带一路”沿线地区风险投资的时空分布特征,重点引入政府引导基金、国家高新区发展等因素并分析其对风险投资的影响。与此同时,由于近年来绿色金融发展和ESG(Environmental、Social、Governance)投资理念受到更多重视[24],本文也关注环境污染对区域风险投资的影响,以期丰富区域风险投资理论研究。

2 研究设计

2.1 变量选取

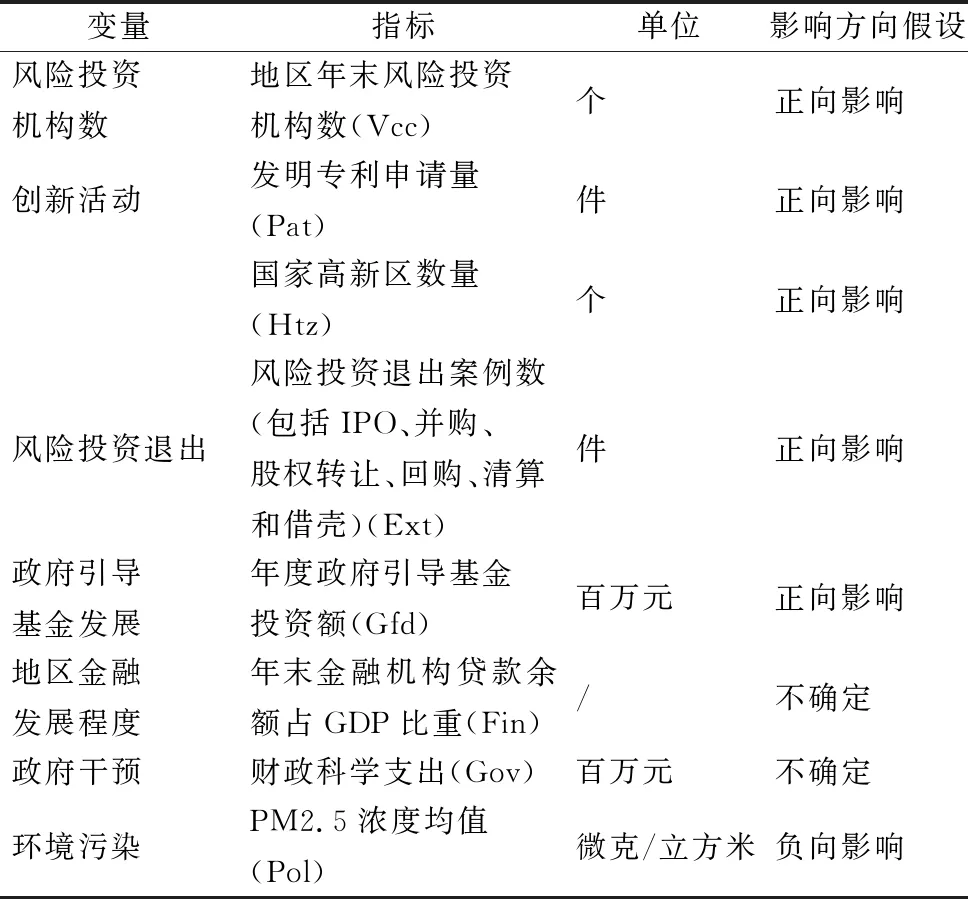

本文以风险投资金额(VCamt)、风险投资案例数(VCevt)表征风险投资发展水平。基于产业集聚和金融集聚相关理论,并借鉴已有研究[10-20],选取风险投资机构数、创新活动、风险投资退出、政府引导基金发展、地区金融发展程度、政府干预和环境污染作为风险投资影响因素,具体见表1。

(1)风险投资机构数。一方面,本地风险投资机构投资本地企业有利于降低信息不对称性,为企业发展提供资金,但风险投资机构集聚又可能导致本地项目过度竞争,不利于风险投资发展。目前关于本地风险投资机构对区域风险投资的影响尚未形成定论[10-11]。本文假设当本地风险投资机构数较少时,增加风险投资机构数会促进区域风险投资发展,而当本地风险投资机构集聚数量较多时,由于存在过度竞争,将在一定程度上降低风险投资活跃度。本文以年末当地注册的风险投资机构数为测度指标,假设沿线地区风险投资发展尚不完善,风险投资机构数对风险投资发展具有正向影响。

(2)创新活动。创新活动可以为风险投资提供项目来源,在市场需求端驱动风险投资集聚。借鉴已有研究[12-13],选取年度发明专利申请量为测度指标,假设其对风险投资具有正向影响。此外,国家高新区的设立有助于提升区域创新竞争力[25],本文选取国家高新区数量测度创新活动,假定其对区域风险投资具有正向影响。

(3)风险投资退出。风险投资退出案例数越多,产生的财富效应越能激励更多企业发起风险投资活动,在市场需求端驱动风险投资集聚。本文选取城市年度投资退出(IPO、并购、股权转让、回购、清算和借壳)案例数为具体测度指标,预期区域风险投资退出案例数越多,对区域风险投资发展的促进作用越显著。

(4)政府引导基金发展。政府引导基金设立的目的在于引导社会资本投向创新创业企业,激励更多企业或项目进行股权融资,在市场需求端驱动风险投资集聚。本文选择当年政府引导基金投资金额为具体指标,预期其对风险投资活动产生正向影响。

(5)地区金融发展程度。一方面,地区金融发展为风险投资活动提供资金支持。张晓辉等[26]提出,区域金融发展水平越高,对风险投资的促进作用越显著。但另一方面,金融发展程度越高,意味着企业通过银行贷款或其它途径进行融资的渠道越畅通,可能对风险投资具有一定替代效应。本文选取年末银行贷款余额占GDP的比重作为测度指标,但其对区域风险投资的影响方向不确定。

(6)政府干预。根据已有研究[14-16],本文选取年度财政科技支出为测度指标。这是因为政府通过财政手段支持企业创新活动有利于创新类企业发展,在市场需求端驱动风险投资集聚,但政府支出对市场创新也产生一定挤出效应,对风险投资集聚产生不利影响。因此,在二者的共同作用下其对区域风险投资的影响方向不确定。

(7)环境污染。环境污染对经济活动具有负外部性影响[27],不利于风险投资集聚。本文选取地区PM2.5均值(空气污染指标)为测度指标,预期其对区域风险投资具有负向影响。

表1 指标选取及影响方向

2.2 研究方法

2.2.1 空间分析方法

本文采用空间自相关(Spatial Autocorrelation)分析方法,研究风险投资在地理空间上的集聚效应及其差异性,主要包括全局空间自相关分析和局部自相关分析。

(1)全局空间自相关分析。全局空间自相关分析主要用于分析研究对象在地理空间上的整体相关性,以及不同区域单元在区域内的集聚程度和特征,目前主要借助Moran's I 指数进行测度。Moran's I指数的取值范围为[-1,1],其大于0表示存在空间正相关性,小于0表示存在空间负相关性,等于0则为不相关。计算公式如下[28]:

(2)局部空间自相关分析。局部空间自相关揭示了空间参考单元与其邻近空间单元属性特征值之间的相似性或差异性。局部自相关可以用LISA表示,统计结果有“高-高”(High-High,HH)、“低-高”(Low-High,LH)、“低-低”(Low-Low,LL)和“高-低”(High-Low,HL)4种类型,其中,HH和LL表示空间参考单元与邻近地区具有空间集聚性,LH和HL代表空间参考单元与邻近地区具有空间异质性。计算公式如下[28]:

2.2.2 计量模型构建

根据前文所述,风险投资活动存在空间自相关特征,传统的普通面板模型不考虑空间滞后效应,易导致估计偏误。鉴于普通面板回归与空间面板模型不同的估计效果,分别构建普通面板模型和空间面板模型。

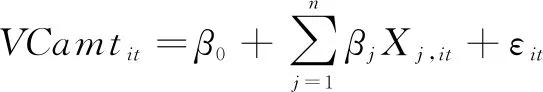

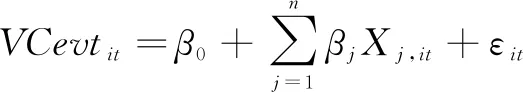

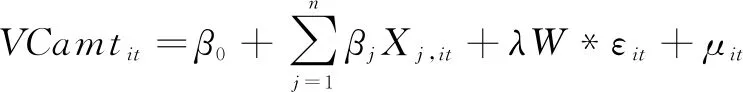

(1)普通面板模型。

(1)

(2)

其中,下标i代表地区,t代表年份;VCamtit和VCevtit分别为i地区t年的风险投资规模与事件数;β0为常数,Xj,it代表i地区t年的第j个影响因素,βj代表第j个影响因素的回归系数,εit为随机误差项。

(2)空间面板模型。为分析空间相关性对风险投资的影响,分别构建空间滞后模型、空间误差模型和空间杜宾模型。

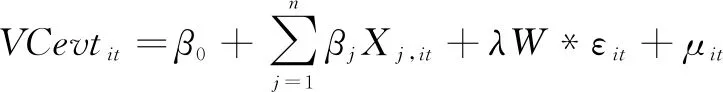

第一,空间误差模型。

(3)

(4)

其中,W为空间权重矩阵,W*εit为空间滞后误差项,λ为空间回归系数,反映i地区邻近地区的不可观测影响因素或随机冲击对本地区风险投资的影响方向和程度。

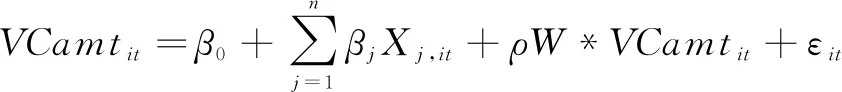

第二,空间滞后模型。

(5)

(6)

其中,W为空间权重矩阵,W*VCamtit和W*VCevtit为因变量的空间滞后变量,ρ为空间回归系数,反映i地区邻近地区的观察值对本地区风险投资的影响方向和程度。

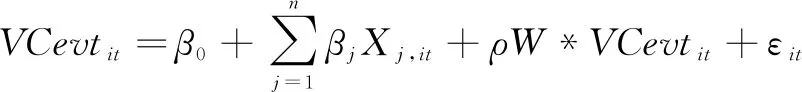

第三,空间杜宾模型。

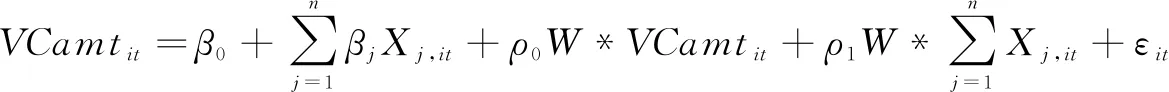

(7)

(8)

其中,W为空间权重矩阵,W*VCamtit和W*VCevtit为因变量的空间滞后变量,W*Xit为解释变量的空间滞后变量,空间杜宾模型同时考察邻近地区的风险投资对本地区的影响和邻近地区的影响因素或随机冲击对本地区风险投资的影响。

2.2.3 空间权重矩阵

空间权重矩阵不仅是研究空间溢出效应的关键,也体现了地区间的空间影响方式。本文空间权重矩阵选择采用地理距离权重矩阵表示。其中,地理距离是指各地市几何中心间的欧式距离。空间权重矩阵的计算公式为:

当Dij≤d0时,W=1/Dji

当Dij>d0时,W=0

其中,Dij为i地区与j地区之间的距离,d0为不同半径阈值,反映不同影响半径内空间溢出效应的显著性。

2.3 数据来源

根据《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》圈定的我国“一带一路”建设重点覆盖的18个省域,本文选取重点省域对应的139个市级单元为研究对象,其中包括市、直辖市、州等行政区划。风险投资规模、风险投资案例数、风险投资机构数、政府引导基金投资额等风险投资数据均来源于清科集团旗下私募通数据库;发明专利数据来源于中国国家知识产权局;国家高新区数据来源于中国科学技术部,其它社会经济数据来源于《中国城市统计年鉴》。研究跨度为2003-2018年。

3 沿线城市风险投资时空分布格局

3.1 时空格局分析

3.1.1 整体规模不断扩大

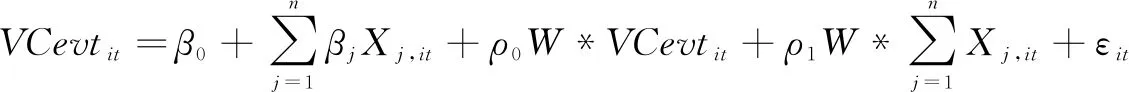

考察期内,我国“一带一路”沿线地区的风险投资规模不断扩大。2003年我国沿线地区的风险投资处于早期发展阶段,139个城市风险投资金额的平均值为2 292万元,投资事件数的平均值为1.06件,可以看出,投资事件数较少,总体投资规模不大;2018年139个观测城市风险投资金额的平均值为45.07亿元,投资事件数的平均值为90件,无论是投资规模还是投资事件数较2003年均出现了大幅提升。从全国占比看,我国沿线地区风险投资额占全国风险投资总额的比重呈波动态势,约5年一个周期,2005年、2009年和2014年为周期的最低点,尔后出现明显反弹;2016年占比为57%,为近10年占比最高水平。

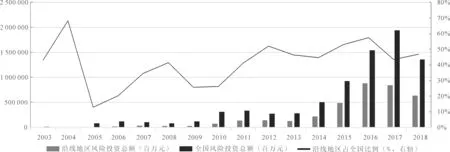

3.1.2 东高西低格局明显

2003年风险投资业整体发展较不发达,投资金额及投资事件数主要零星分布在东南部沿海经济较发达地区(如图2)。从风险投资金额看,最高等级城市的投资金额超过2.05亿元,主要包括上海、深圳、广州等开放城市;次高等级城市的投资金额超过0.27亿元,具体为福州、哈尔滨、杭州等东南部沿海城市及北部省会城市;其它大于0但处于低等级的城市主要分布在中西部或是北部省会城市。由于早期风险投资主要由外资主导,本土风险投资较少,因此沿线地区绝大多数城市的风险投资金额和投资事件数均为0。2018年全国风险投资的空间分布格局发生了一定变化,表现出明显的集聚现象,呈现出“沿海高、西部低”的分异格局。从风险投资金额看,最高等级城市的投资金额超过161.46亿元,主要发生于上海、深圳、广州、杭州和西安5个城市;次高等级城市的投资金额超过9.94亿元,主要在宁波、绍兴、佛山等长三角城市群及珠三角城市群集聚,以及在乌鲁木齐、昆明、哈尔滨等西部和北部省会城市零星分布。由于风险投资事件数与风险投资金额的时空分布呈现出类似特征,故不再作赘述。

图1 2003 -2018年我国沿线地区风险投资总额及占全国比例

图2 2003年、2018年我国沿线地区风险投资总额及风险投资事件分布

考察期内,随着沿线地区经济社会发展,风险投资金额及事件数的空间分布格局呈现为不断从沿海发达城市向中西部地区扩散,并逐步在东南沿海较发达地区以及少数中西部省会城市集聚;大部分经济较为落后的西部地区城市风险投资发展缓慢,甚至有近1/3城市的风险投资活动仍处于空白状态。根据私募通统计数据,2003-2018年非“一带一路”沿线地区平均投资金额及平均投资事件数整体优于“一带一路”沿线地区,2018年非“一带一路”沿线地区约15%的城市未出现风险投资事件,该比率低于沿线地区水平的1/3。通过以上对比分析表明,“一带一路”沿线城市风险投资业发展极不均衡,面临巨大挑战,需要更多理论探索和政策实践支持沿线地区风险投资发展。

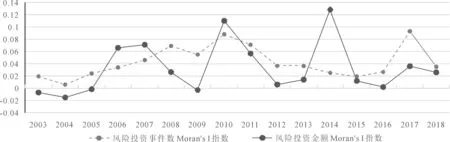

3.2 空间相关性分析

为解释我国“一带一路”沿线城市风险投资的空间溢出效应,对风险投资的空间自相关性进行检验,本文使用Moran's I指数进行测度,具体如图3所示。从风险投资事件数看,2003-2018年Moran's I指数均为正,除2004年外,空间相关性均在10%的水平下显著,具有明显的空间溢出效应。从风险投资金额看,2003-2014年Moran's I指数呈现明显的波动性,但空间溢出效应在10%的显著性水平上具有不稳定性。自2015年始Moran's I指数均为正,且在10%的水平下显著。总体来看,风险投资规模与风险投资事件数的空间自相关性呈现波动态势,随着风险投资业的不断发展,其空间溢出效应越来越明显。

为了更清晰地呈现我国“一带一路”沿线城市局部集聚特征,采用ArcGIS进一步分析局部空间自相关特征。从风险投资规模看,2003年仅有台州市表现出“高-高”集聚特征,2018年上海等8个沿海城市表现出“高-高”集聚特征;2003年南宁市等40个城市表现出“低-低”集聚特征,2018年昆明市等28个城市表现出“低-低”集聚特征,这些城市主要分布在广西、云南、新疆、宁夏等西部地区;2003年、2018年分别有以宁波为代表的10个城市和以温州为代表的7个城市表现出“低-高”集聚特征,这些城市主要分布在“高-高”集聚城市周边,“高-低”集聚城市则较少。从风险投资事件数看,2003年、2018年均有6个城市表现出“高-高”集聚特征;2003年有13个城市表现出“低-低”集聚特征,这些城市主要分布在陕西、宁夏等西部地区;“低-高”集聚、“高-低”集聚地区的风险投资规模呈现类似分布特征。

图3 2003 -2018年我国沿线地区风险投资金额及事件数Moran's I指数

4 沿线城市风险投资影响因素分析

4.1 模型选择

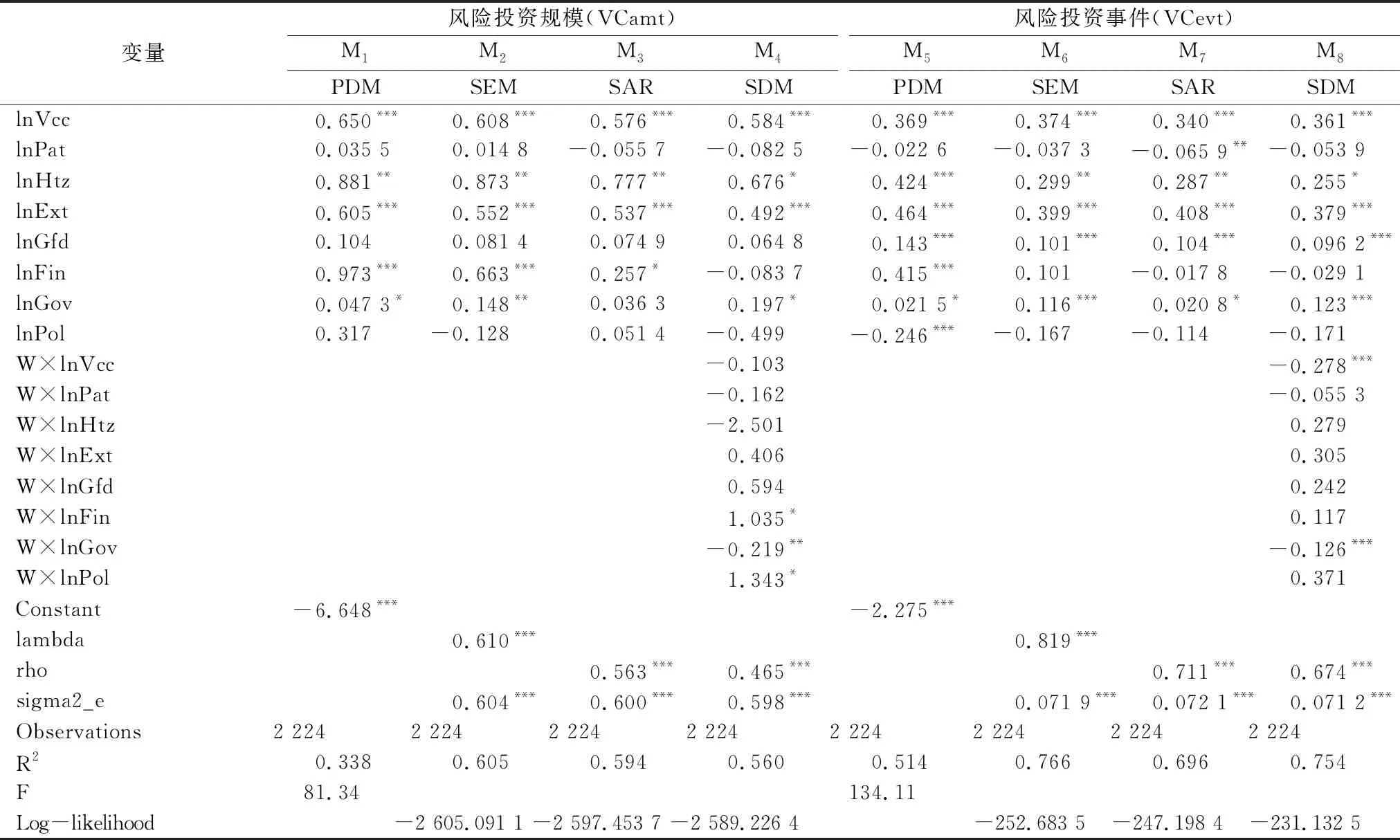

全局自相关分析结果显示,我国“一带一路”沿线地区风险投资活动具有明显的空间相关性,因此在考察区域风险投资影响因素时需要考虑空间溢出效应。对风险投资规模和风险投资事件数回归的Hausman检验结果显示,P值均在1%的水平下显著,拒绝了固定效应与随机效应估计无差别的假设,同时,固定效应模型效果最好,因此适合采用固定效应模型。表2汇报了风险投资规模与风险投资事件数影响因素的估计结果,其中,模型M1、模型M5采用普通面板数据固定效应模型(PDM),模型M2和模型M6采用空间误差模型(SEM),模型M3和模型M7采用空间滞后模型(SAR),模型M4和模型M8采用空间杜宾模型(SDM)。通过分析比较多个回归模型,筛选最优模型以解释“一带一路”沿线地区风险投资时空格局的驱动因素。

由表2可知,PDM估计的 “一带一路”沿线地区风险投资规模与风险投资事件数模型(M1、M5)的拟合优度分别为0.338和0.514,两模型整体上均通过了1%水平下的显著性检验。为进一步分析风险投资的空间效应,引入空间滞后项进行分析。结果显示,SEM、SAR和SDM估计的“一带一路”沿线地区风险投资规模影响因素模型(M2、M3、M4)的拟合优度分别达到0.605、0.594和0.560,风险投资事件数影响因素模型(M6、M7、M8)的拟合优度分别达到0.766、0.696和0.754,但是比较SEM、SAR和SDM模型对数似然函数值LogL、AIC和BIC,结果显示,SDM模型的拟合效果更好[29]。同时,SEM、SAR和SDM的空间效应均显著为正,说明风险投资具有较为明显的空间依赖性。

4.2 结果分析

本文结合普通面板回归和空间杜宾模型进行分析。在风险投资规模影响因素中,除地区金融发展程度相比普通面板回归有较大差异外,其余影响因素的一致性较高,即风险投资机构数、国家高新区数量、风险投资退出、政府引导基金发展有显著的正向影响,其它因素影响不显著。在风险投资事件数影响因素中,除金融发展水平和环境污染相比普通面板回归有较大差异外,其余影响因素的一致性较高,即风险投资机构数、国家高新区数量、风险投资退出、政府引导基金发展、政府干预对风险投资具有显著正向影响,其它影响不显著。以上实证结果大部分验证了前文假设,并对地方政府制定相关政策具有启示意义。

(1)风险投资机构数。风险投资机构数对区域风险投资规模及事件数均产生显著正向影响。虽然现有研究关于风险投资机构数对风险投资的影响结论具有争议,但是沿线地区引入更多风险投资机构更有利于促进当地风险投资业发展。

(2)创新活动(发明专利申请量)。以地区专利申请量为表征的创新活动对区域风险投资规模及事件数没有产生显著影响。这与Masako等[12]对美国制造业实证分析的结果不同,本文推测这与我国科技成果转化率偏低有关。因此,未来需要不断提升科技成果转化率,只有实现专利成果市场化,才能触发更多风险投资行为。

(3)创新活动(国家高新区数量)。国家高新区数量对区域风险投资规模及事件数均产生显著正向影响。目前国家高新区创新产出成果丰硕,创新经济价值显著[25],为风险投资提供了优质的投资项目源,有利于促进风险投资业发展。因此,沿线地区可以通过培育高新产业园区的模式促进风险投资发展。

(4)风险投资退出。风险投资退出对区域风险投资规模及事件数均产生显著正向影响。随着2019年上海证券交易所科创板正式开板,我国多层次资本市场的发展越来越完善,制定相关激励政策并引导创新创业类企业参与资本市场融资,有助于促进当地风险投资发展。

(5)政府引导基金发展。为了引导风险投资投向高技术企业,我国政府以市场化运作模式设立政府引导基金,到2018年末我国政府引导基金累计出资达860余亿元。对于政府引导基金是否有效促进本地风险投资发展,目前学术界尚未形成一致结论[30]。实证结果表明,通过设立政府引导基金将显著增加沿线地区风险投资事件数,但是对风险投资规模的影响不显著。

(6)地区金融发展程度。普通面板回归结果表明,地方金融发展程度对风险投资有正向影响,但考虑空间因素后,地方金融发展程度对风险投资的影响不显著。一方面,地区金融发展水平高,对风险投资资金募集有促进作用,但另一方面,地区金融发展水平越高,意味着企业通过银行贷款或其它途径的融资渠道越畅通,可能对风险投资产生一定替代效应。

(7)政府干预(财政科学支出)。财政科技支出对区域风险投资规模及事件数均产生显著正向影响。已有研究就政府干预(财政科学支出)对风险投资的影响结果具有争议,但是在沿线地区增加财政科技支出是有利于促进当地风险投资业发展的。

(8)环境污染(空气污染)。在绿色金融发展背景下,中央银行与监管机构绿色金融网络(NGFS)于2019年首次提出环境和气候变化是金融风险来源的论断。区域环境污染水平越高,企业面临的环境和气候风险越大,因此整体投资风险越高,在理论上不利于区域风险投资发展。普通面板回归结果表明,环境污染会抑制区域风险投资发展,在考虑空间因素后,其结果也表明,环境污染对风险投资具有一定抑制作用但不显著。

表2 沿线观测地区风险投资影响因素估计结果

此外,考虑解释变量的空间滞后性后也得出有意义的结论,即邻近地区风险投资机构数的增加对本地区风险投资事件数有显著的虹吸效应,使得本地风险投资事件数降低;邻近地区金融发展水平越高,在一定程度上会促进本地风险投资规模扩大;邻近地区的科技支出占比较高,会对本地风险投资产生虹吸效应,在一定程度上抑制本地区风险投资发展;邻近地区空气污染严重,会将风险投资挤向本地,在一定程度上促进本地风险投资规模扩大。

5 结论与建议

5.1 结论

通过分析我国“一带一路”沿线地区风险投资时空分布特征及驱动因素,得出一些结论。

(1)伴随风险投资行业的发展,我国“一带一路”沿线地区的风险投资业表现出越来越显著的空间集聚特征,并呈现出“沿海高、西部低”的分异格局。2003-2018年,早期风险投资规模整体偏小,投资活跃度较低,风险投资主要出现在东南部沿海城市;随着风险投资业快速发展,投资活跃度提升,风险投资在东南部沿海及海峡西岸城市群表现出明显的集聚现象。

(2)我国“一带一路”沿线地区的风险投资活动在大部分年份呈现出全局自相关性。在局部自相关方面,2003年仅有1个城市的风险投资规模表现出“高-高”集聚特征,2018年增至8个;2003年有40个城市风险投资规模呈现出“低-低”集聚特征,2018年减至28个。风险投资事件数也呈现出类似的集聚效应,沿线地区风险投资发展具有明显的空间溢出效应。

(3)空间计量结果表明,风险投资机构数、国家高新区数、风险投资退出、政府引导基金发展对风险投资规模及事件数均具有显著促进作用,这对制定沿线地区风险投资政策具有较强的启示意义。除以上4个因素外,政府干预(财政科技支出)也对风险投资事件数具有显著促进作用,地区金融发展程度对风险投资则没有显著影响。此外,本文关注到环境污染对风险投资具有一定抑制作用,未来随着ESG发展理念受到广泛重视[24],沿线地区需注重绿色发展对风险投资的影响。

5.2 建议

(1)研究显示,我国“一带一路”沿线地区的风险投资发展较非沿线地区表现出更加显著的不均衡性,有近1/3的城市尚未出现风险投资活动,不利于区域风险投资协调和高质量发展。因此,政府在政策制定时应重视沿线地区风险投资的不均衡性,尤其对于落后地区应积极引导资金投向创新创业领域,鼓励风险投资发展,打通沿线地区的风险投资“血脉”。

(2)对于风险投资发展滞后地区,可以通过以下措施促进风险投资发展:①引进风险投资机构落户,为风险投资机构提供更多优惠条件;②依据当地发展情况设立高新技术产业园区,鼓励当地创新活动;③鼓励企业发明和创新,同时,重视科技成果转化;④通过合理宣传等,鼓励当地企业参与资本市场融资,为风险投资退出创造良好条件;⑤设立政府引导基金,引导更多社会资本进入风险投资领域;⑥综合财政收支情况,适度增加财政科技支出。此外,本文实证结果发现,地方金融发展程度(以银行信贷为表征)对风险投资发展未产生显著影响,表明对于地方金融发展较落后地区,仍可以通过完善金融服务大力推动风险投资发展。

(3)环境污染对沿线地区风险投资具有一定抑制作用,未来应鼓励沿线地区通过提升绿色发展水平促进风险投资发展。2018年中国金融学会绿色金融专业委员会和伦敦金融城绿色金融倡议发起了《“一带一路”绿色投资原则》,鼓励沿线地区在投资新项目时关注环境友好、气候变化和社会包容属性。未来沿线地区可进一步加强区域金融合作,推动更多符合区域可持续发展的项目获得风险投资支持。

本文深入分析了我国“一带一路”沿线地区风险投资时空分布特征,并引入政府引导基金、国家高新区、环境污染等指标研究其对风险投资发展的影响,具有实践创新意义。但考虑到风险投资发展驱动因素的复杂性,本文选取的各项指标并不能完全解释区域风险投资发展,在绿色发展、政府政策制定方面有一些难以量化的变量,未来可以考虑纳入。根据行业数据统计,沿线地区风险投资发展表现出早期阶段(种子期和初创期)投资不足的特点,本文未纳入考虑。未来可以在因变量选取上分为早期阶段和中后期阶段,以便分析不同投资阶段风险投资发展的驱动因素。此外,本文仅关注了我国沿线地区风险投资发展情况,未来可以将其延伸到整个“一带一路”沿线地区并开展相关研究。