政府引导基金对地区经济发展及溢出效应的影响分析

成程 李惟韬 阳世辉

摘 要:依据中国282个城市2006-2018年政府引导基金、风险投资、发明专利以及城市经济的相关数据进行匹配,运用空间杜宾模型(SDM),实证检验政府引导基金对地区经济增长、风险投资活动以及创新产出的影响。结果表明:政府引导基金可以显著促进本地经济增长、风险投资以及创新活动的发展;但周边地区政府引导基金的成立与增加会对本地经济增长和风险投资活动产生挤出效应;周边地区政府引导基金负向的间接效应削弱了本地政府引导基金正向的直接效应,造成政府引导基金对地区经济增长和风险投资活动总效应的显著性下降。结论对平衡地区间政府引导基金的竞争关系,加强国家对政府引导基金的监管与协调发展具有重要意义。

关键词: 政府引导基金;风险投资;空间计量经济学模型;空间溢出效应

中图分类号:F812.0 文献标识码: A 文章編号:1003-7217(2021)05-0018-08

一、引 言

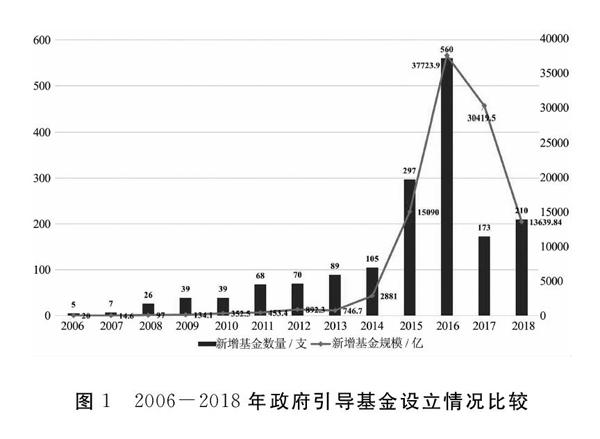

政府引导基金(Government Guidance Funds)又称创业引导基金,是指由政府出资设立,通过股权或债权等方式吸引各类社会资本参与的政策性基金。政府引导基金按照市场化方式管理运营,旨在重点扶持特定行业和特定地区,引导社会资金进入创业投资领域 [1]。2002年1月,中关村管委会出资设立的“中关村创业投资引导资金”,是我国第一只由政府出资设立的具有“引导”名义的创业投资引导基金。此后,各级地方政府纷纷开始设立本地的创业投资机构和引导基金,引导基金开始进入快速发展的时期。根据清科私募通所公布的数据(见图1)显示,2018年全国各地政府新成立的政府基金机构总数为210家,管理基金总额为13639.8亿元[2]。政府引导基金成为推动我国地区经济增长,促进创新创业活动发展不可忽视的重要力量。

政府引导基金作为一种特殊的创业投资形式,国内学者对政府引导基金的研究主要集中于三个方面:第一,介绍国外政府引导基金的发展模式,如方苏(2006)、陈士俊和柏高原(2010)、庞跃华和曾令华(2011)、海潋滟(2011)、李洪江和鲍晓燕(2012)、李毅辉(2013)、秦子生和舒颖(2014)、黄曼远等人(2015)、谢成锁(2016)等[3-11]。他们对美国小企业投资计划(SBIC)、澳大利亚创新投资基金(IIF)、欧洲投资基金(EIF)、以色列Yozma 计划等政府引导基金运作模式进行了探讨和比较分析,揭示了国外经验对于发展中国家政府引导基金的启示。第二,总结国内政府引导基金的发展经验。以李万寿(2005)、黄俊华和俞欣珏(2009)、陈敏灵(2010)、何云月(2010)、王婷钰(2012)、肖艳和张书铨(2013)等为代表的学者分别对深圳、温州、上海、浙江、内蒙古等各地方政府建立的引导基金进行了调查研究和案例分析,从创新激励、政府融资、产业发展等多个角度提出建设符合地区经济发展特点政府引导基金的政策建议[12-17]。第三,实证考察政府引导基金的经济效应,这类研究主要通过建立实证模型检验我国的政府引导基金的引导效应和绩效,代表性的研究有杨大凯和李丹丹(2012),他们基于1997—2009年省际面板数据对引导基金政策和私募股权投资的相关关系进行了实证研究[18];杨敏利等人(2014)通过联立方程模型对2000-2011年我国政府引导基金对省际创投资本规模影响进行了实证检验[19];杨敏利等人(2015)通过倾向值倍差法(PSM-DID)采

用城市级数据实证检验了政府引导基金对社会资金的引导作用[20];施国平等人(2016)通过双重差分模型(DID)基于1997-2009年省级面板数据从创投机构层面评估了政府引导基金对创投资本投向的引导作用[21];董建卫等(2018)使用负二项分布模型,得到了政府引导基金本地投资对企业创新的促进作用优于私人创投基金的结论[22]。虽然这些文献证实了政府引导基金对地区经济发展和风险投资活动具有正向影响,但这些研究大多数是基于宏观层面的理论分析或基于省级数据的实证研究,对不同地区之间的政府在发展引导基金过程之中的竞争行为并没有进行充分的论证与探讨。

因此,为深入分析政府引导基金对当地和周边地区经济发展的差异化影响,本文运用空间计量的方法首次实证分析了政府引导基金对我国282个城市经济增长、风险投资活动和创新产出的影响及其空间溢出效应。实证结果表明:第一,本地政府引导基金可以显著促进本地的经济增长水平和经济增长速度的提高,但是周边地区政府引导基金会对本地区的经济增长水平产生挤出效应;第二,本地政府引导基金较好地支持了本地区风险投资活动的发展,但是周边地区新成立的政府引导基金会对本地的风险投资活动产生竞争效应;第三,本地政府引导基金可以显著促进本地发明专利的产生与增长,周边地区政府引导基金对本地区创新产出的挤出效应并不显著。最后,周边地区政府引导基金负向的间接效应削弱了本地区政府引导基金正向的直接效应,造成了政府引导基金对地区经济增长和风险投资活动总效应的不显著。

二、数据来源与实证模型

(一)数据来源

本文使用了282个地级市2006—2018年的面板数据集。风险投资和政府引导基金的数据来自清科集团数据库。清科私募通详细地收集了中国境内各风险投资机构以及政府引导基金所投企业、投资机构、投资金额、投资地点、投资轮次、投资行业等各个方面的信息。本文按照清科私募通数据库公布的风险投资所投地点所属地级市的名称,计算了2006—2018年间中国282个地级市风险投资的投资事件数、投资金额、以及风险投资支持下新成立企业数作为本文衡量风险投资活动的因变量。专利数据来自中国国家知识产权局(SIPO)运营的专利检索分析系统(PSAS)。其余的城市经济数据,来自国家统计局公布的《中国城市统计年鉴》。根据研究需要,本文对连续型变量的上下1%分位进行缩尾处理。

(二)模型设定

由于空间杜宾模型(SDM)可以处理空间自相关性和不均衡性,避免空间滞后模型(SAR)和空间误差模型(SEM)对误差项和因变量空间依赖的忽略,且可以使用马尔科夫链蒙特卡罗方法,降低对样本量的要求(杨子荣和代军勋,2015;丁玮蓉和吴俊培,2020)[23,24]。因此,本文通过参考王贤彬和黄亮雄(2019)[25]、赵永辉等(2019)[26]、丁玮蓉和吴俊培(2020)[24]等人的实证模型,构建了空间杜宾模型,以检验政府引导基金对地区经济增长、风险投资活动、创新产出的影响。在此基础上,进一步考察本地区的政府引导基金活动是否会对周边地区产生挤出效应。具体的模型设置如下:

y=ρWy+αφ.n+Xβ+WXγ+ε(1)

其中,y表示本地城市i在第t年的经济增长、风险投资、创新产出的发展情况;Wy是被解释变量y的空间滞后项,表示相邻城市j对应被解释变量的情况;W是空间权重矩阵,考虑到全国地级市面积差异大,本文以是否相邻的二进制空间权重矩阵来表示;ρ显著为正说明本地区的经济增长,风险投资活动和创新产出对相邻城市产生正向的外溢效应,在政策含义上为本地的经济增长,风险投资活动和创新产出对周边地区的相关变量可以产生正向互补效果;ρ显著为负说明本地区的经济增长,风险投资活动和创新产出对相邻城市产生负向的外溢效应,在政策含义上为本地的经济增长,风险投资活动和创新产出对周边地区的相关变量会造成负向的挤出效应。X是本城市的各种经济社会特征控制变量。WX是空间滞后下相邻城市经济社会特征的控制变量,以反映相邻地区的经济社会特征对本地区相关经济发展活动的影响。ε~N(0,σ2I.n)为随机扰动项,且与X.it不相关,具体模型如下:

y.it=αφ.i,t+ρWy.i,t+β.1ln GGF.i,t+

β.2ln PBExp.i,t+β.3HighEDU.i,t+

β.4Openratio.i,t+β.5AGRrate.i,t+

β.6UNEMP.i,t+β.7POPGrate.i,t+

β.8ln Road.i,t+γ.1Wln GGF.i,t+

γ.2Wln PBEXP.i,t+γ.3WHighEDU.i,t+

γ.4WOpenratio.i,t+γ.5WAGRshare.i,t+

γ.6WUNEMP.i,t+γ.7WPOPGrate.i,t+

γ.8Wln Road.i,t+π.i+σ.t+ε.i,t(2)

其中,因变量y.i,t从经济增长、风险投资活动和创新产出三个维度来分析政府引导基金的影响。在经济发展维度中,本文采用了地区生产总值(ln GDP.i,t)與地区生产总值增长率(GDPrate.i,t)两个指标衡量。在风险投资活动维度中,本文采用了风险投资机构投资总金额(ln VCAMT.i,t),风险投资事件的数量(ln VCEVT.i,t)以及风险投资支持下新成立的公司数量(ln VCNEW.i,t)三个指标,分别衡量风险投资的强度(或规模),风险投资活动的次数,以及风险投资对创业活动的支持效果。在创新产出维度中,本文参考Crescenzi和Rodriguez-Pose(2012)[27]和程叶青等(2015)[28]等人的研究,采用发明专利授权量(ln IVgrant.i,t)与实用新型专利授权量(ln UTgrant.i,t)作为创新活动的衡量指标。

在自变量中,由于大部分政府引导基金并未公布存续年限,本文对每个城市近三年新成立的政府引导基金数量(ln GGFNUM.i,t)和金额(ln GGFAMT.i,t)进行了求和加总,以衡量地区政府引导基金的活动水平。除此之外,本文还选取地方财政预算内支出(ln PBExp.i,t)、高等学校人数占城市总人口比例(HighEDU.i,t)、实际使用外资占地区生产总值比例(Openratio.i,t)、第一产业从业人员比例(AGRshare.i,t)、城镇失业登记人数占城市总人口比例(UNEMP.i,t)、人口自然增长率(POPGrate.i,t)、人均铺装道路面积(ln Road.i,t)等指标,分别对地方财政支出水平、人力资源水平、对外开放程度、经济结构、经济景气程度、地方人口增长和基础设施建设水平进行控制。π.i和σ.t分别是代表城市固定效应和时间固定效应的虚拟变量,ε.i,t表示随机干扰项。本文在回归的过程中对标准误均按照城市层面进行了Cluster调整。表1对本文所选取的变量进行了详细介绍。

三 、政府引导基金对地区经济发展影响的实证结果

(一)描述性统计

表2报告了相关变量描述性统计的结果,可以发现,地区生产总值自然对数(ln GDP.i,t)的均值为15.93,标准差为1.177;地区生产总值增长率(GDPrate.i,t)的均值为11%,标准差为4.527,反映出我国不同地区之间经济增长速度之间的差距较大。近三年政府引导基金总金额(ln GGFAMT.i,t)的自然对数最小值为0,最大值为11.81,标准差为3.414,反映出不同城市之间政府引导基金的发展水平有较大差距。近三年政府引导基金总金额(ln GGFAMT.i,t)和总个数(ln GGFNUM.i,t)对数的均值分别为1.818和0.376,说明整体而言,政府引导基金的平均发展水平依然不高,政府引导基金对地方经济增长、风险投资活动、以及创新产出的影响仍有待进一步验证。

(二)政府引导经济对地区经济增长的影响

表3报告了政府引导基金对地区经济增长影响的回归结果。在对地区经济发展变量以及城市与年份的固定效应进行控制后,近三年政府引导基金成立的数量(ln GGFNUM.i,t)和金额(ln GGFAMT.i,t)与当地国民生产总值(ln GDP.i,t)以及经济增长率(GDPrate.i,t)正相关,且在1%的统计水平上显著,说明政府引导基金的设立与发展确实可以显著提高当地的经济增长水平与经济增长速度。经济增长空间滞后项的系数均不显著,说明本地的经济增长水平和经济增长速度对周边地区影响均没有达到显著水平。但是,值得注意的是,周边地区近三年政府引导基金成立的数量(W×ln GGFNUM.j.,.t)对本地经济增长水平(ln GDP.i,t)的系数显著为负,且达到了5%的显著水平,反映出周边城市新成立的政府引导基金对本市的经济增长确实会产生挤出效应。这可能是因为地方政府提供部分启动资金,吸收银行、证券公司、个人、企业或社会机构的闲置资金为地区经济增长和创新创业事业的发展提供资金支持是政府引导基金的设立初衷。随着越来越多的地方政府开始设立引导基金,不可避免地对当地与周边地区的社会资金开展争夺,如何协调不同地区之间引导基金的竞争关系,突破区域内资金资源的限制,是未来影响我国政府引导基金和谐有序健康发展的重要命题。

(三)政府引导经济对地区风险投资活动的影响

表4反映了政府引导基金的设立对地区风险投资活动的影响。近三年政府引导基金成立的数量(ln GGFNUM.i,t)和金额(ln GGFAMT.i,t)与当地风险投资活动的投资金额(ln VCAMT.i,t)、投資事件数(ln VCEVT.i,t)、以及风投支持下新成立的企业数(ln VCNEW.i,t)均为正相关关系,且在1%的统计水平上显著,说明本地区政府引导基金的设立确实可以为当地风险投资活动的发展带来显著的促进效果。三个反映风险投资活动活跃程度空间滞后项的系数均不显著,说明本地的风险投资活动对周边地区风险投资活动的影响均没有达到显著水平。

但是,周边地区近三年政府引导基金成立的数量(W×ln GGFNUM.j.,.t)对本地风险投资金额(W×ln VCAMT.i,t)和投资事件数(W×ln VCEVT.j.,t)的系数均为负,且分别达到了5%和10%的显著水平,反映出周边城市新成立的政府引导基金对本市的风险投资活动会产生显著的负向影响。与其他的经济活动相比,创业者对于创业地点的选择比较灵活,投资所在地的资金是否充沛是决定创业者开展创业活动的重要决策之一。由于许多政府引导基金都明确规定了所筹资金主要投资于本地区的风险投资与创业活动,这就导致了政府引导基金对风险投资活动产生了更强的挤出效应,需要引起国家有关部门的重视。

(四)政府引导经济对地区创新产出的影响

表5反映了政府引导基金的设立对地区风险投资活动的影响。在控制了一系列地区经济社会变量,以及时间效应和固定效应之后,近三年政府引导基金成立的数量(ln GGFNUM.i,t)和金额(ln GGFAMT.i,t)可以显著增加当地的新增发明专利(ln IVpatent.i,t),且显著水平为1%,说明政府引导基金的设立和投资确实可以对当地的科研创新产生重要支持促进效果,显著提高当地的科研创新水平。

但是,近三年政府引导基金成立的数量(ln GGFNUM.i,t)和金额(ln GGFAMT.i,t)对当地实用新型专利(ln UTpatent.i,t)的影响并不显著,这可能是因为政府引导基金的主要目的是支持促进高新技术产业的创新与发展,与实用新型专利相比,发明专利具有更高的新颖性、创造性和实用性,更容易获得政府引导基金的支持。在表5中,发明专利(ln IVpatent.i,t)和实用新型专利(ln UTpatent.i,t)空间滞后项的影响系数并不显著,这说明在地级市层面的空间溢出效应分析中,创新活动的空间外溢效果并不显著。除此之外,周边地区近三年政府引导基金成立的数量(W×ln GGFNUM.j.,.t)和金额(W×ln GGFAMT.j.,.t)对本地新增发明专利(ln IVpatent.i,t)和实用新型专利(ln UTpatent.i,t)的影响也并不显著。这说明了,与经济增长和风险投资活动相比,政府引导基金成立与发展还没有形成明显的空间溢出效应。

(五)政府引导经济对地区经济发展影响的直接效应和间接效应

本文通过参考LeSage和Pace(2010)的方法,将上文解释变量的系数分为直接效应和间接效应[29]。表6显示了基于时间空间双向固定效应的空间杜宾模型下,对风险投资影响因素的空间效应进行偏微分分解的结果。政府引导基金成立的数量(ln GGFNUM.i,t)对经济增长(ln GDP.i,t)、风险投资金额(ln VCAMT.i,t)、以及新增发明专利(ln IVpatent.i,t)直接效应的影响系数分别为0.077、0.492和0.116,均在1%的水平上通过显著性检验,说明政府引导基金的建设和发展确实可以极大地促进本地的经济增长,风险投资活动和新技术的研发。但是近三年政府引导基金成立的数量(ln GGFNUM.i,t)对经济增长(ln GDP.i,t)和风险投资金额(ln VCAMT.i,t)间接效应的影响系数分别为-0.047和-0.315,且在5%的水平上通过显著性检验,说明随着周边城市政府引导基金资金规模的扩大,对本城市的经济增长和风险投资活动产生了负向的溢出效应。这种负向的间接效应削弱了本市政府引导基金的正向直接效应,最终造成了经济增长(ln GDP.i,t)和风险投资金额(ln VCAMT.i,t)总效应的不显著。这说明我国不同城市之间争相设立政府引导基金的竞争行为比较激烈,严重制约了政府引导基金积极作用的发挥,使政府引导基金对经济增长与风险投资活动的推动促进效果大打折扣。

四、结论及政策建议

本文通过将中国282个城市2006—2018年政府引导基金、风险投资、发明专利以及城市经济的相关数据进行匹配,运用空间杜宾模型(SDM),实证检验了政府引导基金对地区经济增长、风险投资活动以及创新产出的影响。实证分析结果表明:第一,本地政府引导基金可以显著促进本地经济增长水平和经济增长速度的提高,但是周边地区政府引导基金的成立和发展会对本地区的经济增长水平产生挤出效应;第二,本地政府引导基金可以显著提高本地风险投资金额、投资次数以及促进新企业的成立,但是周边地区新成立的政府引导基金也会对本地的风险投资活动产生负向的影响,形成政府引导基金对风险投资项目的竞争局面;第三,本地政府引导基金可以显著促进本地发明专利的产生与增长,与经济增长和风险投资活动相比,周边地区政府引导基金对本地创新产出没有显著的挤出效果。最后在政府引导基金影响效果方差分解的检验之中,本文发现周边地区政府引导基金负向的间接效应削弱了本地区政府引导基金正向的直接效应,造成了政府引导基金对地区经济增长和风险投资活动总效应正向影响的显著下降。

本文的结果反映出当前我国政府引导基金的发展具有比较严重的挤出效应。政府引导基金的发展初衷是政府通过财政出资设立最初的母基金管理委员会,吸引金融机构、养老基金、企业资金以及其他社会资本进行投资。目前,除了国家级创业引导基金以及为数不多的大型省级政府引导基金之外,大部分市级引导基金资金规模普遍较小,对社会资本的吸引能力不强。然而,近几年来,各地市广泛设立的政府引导基金进一步削弱了本地政府引导基金对于投资机构和社会资本的吸引力,愈演愈烈的同质化竞争加剧了新设政府引导基金的募资风险。面对这种情况,各级地方政府有必要加强协作与沟通,避免相邻区域内同类型的政府引导基金重复设立产生的“挤出效应”。上一级政府应该统筹兼顾,加强协调与引导以促进下级政府在设立政府风险投资和政府引导基金的过程中加强互补与合作,增进“协同效应”。为了进一步提升政府引导基金的管理水平和投资能力,有必要从国家层面出台统一的管理标准和制度,对政府引导基金加强监督管理,以防范相关道德风险和寻租问题。

参考文献:

[1] 陈少强, 郭骊, 郏紫卉. 政府引导基金演变的逻辑[J]. 中央财经大学学报, 2017(2):5-15.

[2] 清科私募通. 2016年中国政府引导基金发展研究报告[R].北京:清科研究中心,2016.

[3] 方苏. 以色列政府引导创业投资启示[J]. 新财经, 2006(7):66-66.

[4] 陈士俊, 柏高原. 创业投资引导基金参股运作方式的国际比较[J]. 商业研究 , 2010(5): 14-18.

[5] 庞跃华,曾令华.创业投资引导基金运作模式的国际比较与中国选择[J]. 湖南大学学报社会科学版,2011,25(3):34-38.

[6] 海潋滟. 创业投资中政府引导基金的组织机制[D]. 成都:西南财经大学, 2011.

[7] 李洪江, 鲍晓燕. 国外创业投资引导基金绩效的实证考察[J]. 软科学, 2012, 26(4):58-62.

[8] 李毅辉. 地方创业投资引导基金运作模式探讨[J]. 现代管理科学, 2013(11):79-81.

[9] 秦子生,舒颖. 我国创业投资引导基金运作模式研究[J]. 金融发展研究, 2014(6):77-80.

[10]黄曼远,孟艳,许文. 欧洲投资基金管理运作模式及对我国政府创业投资引导基金的借鉴[J]. 经济研究参考, 2015(7):87-96.

[11]谢成锁. 新西兰风险投资引导基金发展状况及对我国的启示[J]. 全球科技经济瞭望, 2016, 31(2):45-54.

[12]李万寿. 关于建立产业投资引导基金的政策建议[J]. 宏观经济研究, 2005(2):47-49.

[13]黄俊华, 俞欣珏. 浙江省创业投资引导基金发展研究[J]. 浙江金融, 2009(7):36-37.

[14]陈敏灵. 创业投资引导基金的组织运作模式研究[J]. 现代经济探讨,2010(6):17-20.

[15]何云月. 政府引导基金之温州模式研究[J]. 湖北社会科学, 2010(10):84-87.

[16]王婷钰. 内蒙古产业投资基金发展问题和对策[J]. 中国乡镇企业会计, 2012(9):29-30.

[17]肖艳, 张书铨. 不完全契约框架下公私混合基金中剩余权的优化配置——基于政府引导基金参股投资模式的分析[J]. 上海经济研究, 2013(8):68-76.

[18]杨大楷, 李丹丹. 中国引导基金政策对私募股权投资的影响研究[J]. 现代管理科学, 2012(4):24-26.

[19]杨敏利, 李昕芳, 仵永恒. 政府创业投资引导基金的引导效应研究[J]. 科研管理, 2014(11):8-16.

[20]杨敏利, 王晗, 董建卫. 政府引导基金能引导社会资金进入创投市场吗?[J]. 中国科技论坛,2015(11):107-111.

[21]施国平, 党兴华, 董建卫. 引导基金能引导创投机构投向早期和高科技企业吗?——基于双重差分模型的实证评估[J]. 科学学研究, 2016, 34(6): 822-832.

[22]董建卫, 王晗, 施国平,等. 政府引导基金参股创投基金对企业创新的影响[J]. 科学学研究, 2018, 36(8):1474-1486.

[23]杨子荣,代军勋.新常态下内需拉动经济增长是否存在有效边界[J].经济理论与经济管理,2015(12):19-29.

[24]丁玮蓉,吴俊培.中国均衡性转移支付对地方政府收入行为的激励效应评估——基于动态空间工具变量与空间杜宾模型分析[J].经济理论与经济管理,2020(8):74-83.

[25]王贤彬,黄亮雄.地方经济增长目标管理——一个三元框架的理論构建与实证检验[J].经济理论与经济管理,2019(9):30-44.

[26]赵永辉,付文林,束磊.转移支付与地方财政支出扩张——基于异质性与空间外溢视角的分析[J].经济理论与经济管理,2019(8):27-44.

[27]Crescenzi R , Rodriguez-Pose A . R&D, Socio-Economic conditions and regional innovation in the united states[J]. CEPR Discussion Papers, 2012, 44(2):287-320.

[28]程叶青, 王哲野, 马靖. 中国区域创新的时空动态分析[J]. 地理学报, 2014,69(12):1779-1789.

[29]LeSage J P, Pace R K. Spatial econometric models[M].Handbook of applied spatial analysis. Berlin, Heidelberg:Springer, 2010: 355-376.

(责任编辑:钟 瑶)

The Impact and Spillover Effects of Government

Guidance Funds on Regional Economic Development

CHENG Cheng,LI Weitao, YANG Shihui

(College of Finance and Statistics, Hunan University,Changsha,Hunan 410006, China)

Abstract:This paper uses the data of 282 Chinese cities from 2006 to 2018 and examines the impact of government guidance funds (GGFs) on regional economic growth, venture capital activities and innovation output by the Spatial Durbin Model (SDM). The results show that: GGFs can significantly promote local economic growth, venture capital investment and innovation activities; however, the establishment and increase of GGFs in neighboring areas will have a crowding-out effect on local economic growth and venture capital activities; the negative indirect effect of GGFs in neighboring areas will weaken the positive direct effect of GGFs in the local region, resulting in a negative impact of GGFs on local economic growth, venture capital activities and innovation output. The significance of regional economic growth and the total effect of venture capital activities decreases. This paper has important implications for balancing the competitive relationship between regional GGFs and strengthening the state's supervision and coordination of GGFs.

Key words:government guidance funds; venture capital; spatial econometric model; spatial spillover effects

收稿日期: 2020-11-18

基金項目: 湖南省自然科学基金青年项目(2019JJ50084)、国家自然科学基金应急项目(71850006)、国家自然科学基金重大项目(71790591)、国家社会科学基金重大项目(19ZDA103)

作者简介: 成 程(1987—),男,湖南衡阳人,湖南大学金融与统计学院副教授,硕士生导师,研究方向:公司金融、风险投资。