上海合作组织成员国保险公司操作风险管理研究

——基于内控视角与面板模型的实证分析

徐皓东,张之峰

(青岛大学经济学院,山东 青岛 266000)

上海合作组织是中国主导、以中国城市名字命名的政府间合作组织,2021 年是上海合作组织成立20 周年。以习近平主席提出的新型国家关系为导向的中国,在政治、安全、经济、人文、对外交往、组织机制建设等各个领域取得了丰硕成果,给予了上海合作组织国家在促进区域安全、稳定与可持续发展等多方面的借鉴。作为上海合作组织成员国之间经济交流合作,需要具有一定的保障,而保险业则是重中之重。21 世纪以来,随着保险公司规模的不断扩大,保险公司的经营复杂程度不断提高,保险公司面临的操作风险不断加剧,操作风险事件层出不穷;在这样的大背景下,如何提高操作风险管理水平成为上海合作组织成员国保险公司亟待解决的问题。

1.国内外研究现状

关于操作风险管理与防范问题,众多学者从不同角度进行了研究。孙洋(2020)指出虽然国内理论界对操作风险有很多研究,但公司管理者的风险管理思维仍然局限于操作风险是人为失误行为,认知上还存在不少误区[1]。袁中美,郭金龙,胡志军(2018)指出尤其是保险公司管理层和监管当局的“操作风险”意识不强,对于操作风险的内部控制重视不够[2]。洪梅和黄华珍(2012)指出在“巴塞尔新资本协议”提出的操作风险资本量化的三种方法中,高级测量法已在一些国际先进保险公司实施,并能公开对外披露[3]。目前我国学者对操作风险管理的实证研究大多建立在巴塞尔协议的基础上[4],对操作风险度量局限于图形建模(刘静静,2020)[5]与BIA、SA、AMA(孙洋,2020)等度量模型;而且研究范围聚焦于国内的保险公司(唐明侠,2020)[6]与商业银行的操作风险(李俊领和徐青松,2012)[7],研究视角略有狭窄。至于操作风险管理与防范问题的国际研究,罗猛和王珺(2011)指出随着全球经济日益加剧,国际监管组织巴塞尔协会等制定的操作风险管理机制正在与时俱进,强调管理与计量结合,即更好地将操作风险计量结果纳入到操作风险管理决策当中来;并强调前瞻性与可操作性结合,即不断推动操作风险事件的“事后管理”模式向“事前防范”模式转变[8]。

本文借鉴众多学者的研究成果,将研究范围拓展到上海合作组织成员国的保险公司,并基于内控视角,以上海合作组织8 个成员国的24 家保险公司的面板数据为样本,运用静态面板模型与动态面板模型,探究上海合作组织成员国保险公司操作风险的影响因素并发现上海合作组织成员国保险公司操作风险管理中存在的问题,旨在提出防范和管理操作风险、有效提高操作风险管理水平的建议。

2.研究设计

研究样本和数据来源:本文选取上海合作组织每个成员国家保险业经营业务规模总量前3 的保险公司,组成共24 家保险公司的样本数据。数据来源于中经网统计数据库、国泰安数据库与中国统计年鉴。基于2001-2019 年上海合作组织8 个成员国共24 家保险公司的面板数据,运用stata15 统计软件进行实证分析。

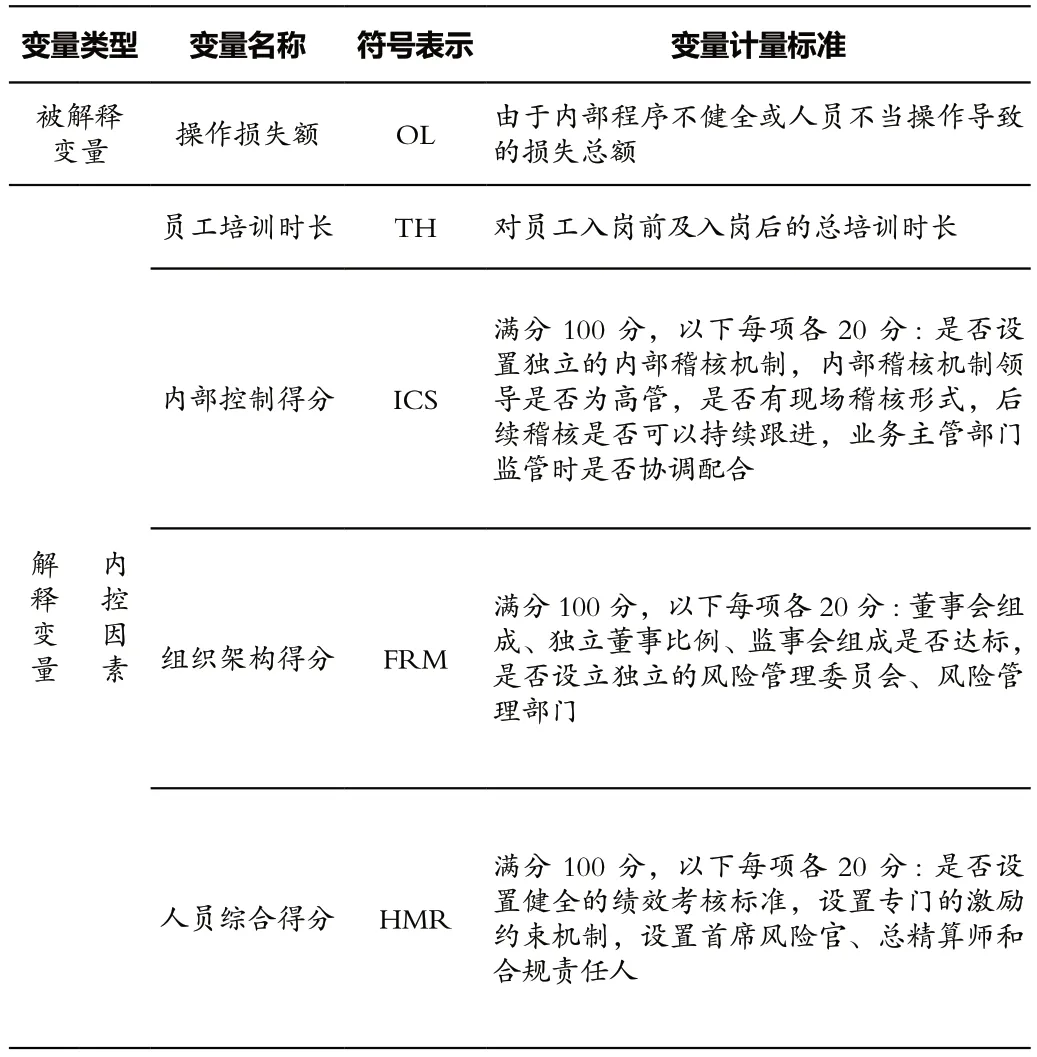

研究变量:本文研究的是上海合作组织成员国保险公司操作风险管理,研究对象是保险公司操作风险。表1 所示是保险公司操作风险的损失事件说明。

表1 操作风险的损失事件说明

基于英国银行家协会(BBA)公布的高级计量模型以及刘静静(2020)所采用的操作风险度量,本文采用操作损失额度量操作风险,将操作损失额(OL)作为被解释变量。操作损失额是指由于内部程序不健全或人员操作不当而导致的损失总额。

基于内部控制视角,根据《企业内部控制基本规范》的规范性文件的指导与保险公司的经营实践,并结合洪梅和黄华珍(2012)所采用的计量模型指标体系,采用员工培训时长、内部控制得分、组织架构得分、人员综合得分作为解释变量。操作风险管理水平指标体系如表2 所示:

表2 操作风险管理水平指标体系

模型构建:静态面板模型,

其中,i 代表上海合作组织成员国保险公司,t 代表年份。表示个体固定效应,为随机误差项。

动态面板模型:为避免模型内生性问题导致回归结果偏误,也考虑到上一期操作风险(操作损失)对当期操作风险(操作损失)的跨期影响,于是建立被解释变量的一阶滞后动态面板模型:

3.实证研究与结果分析

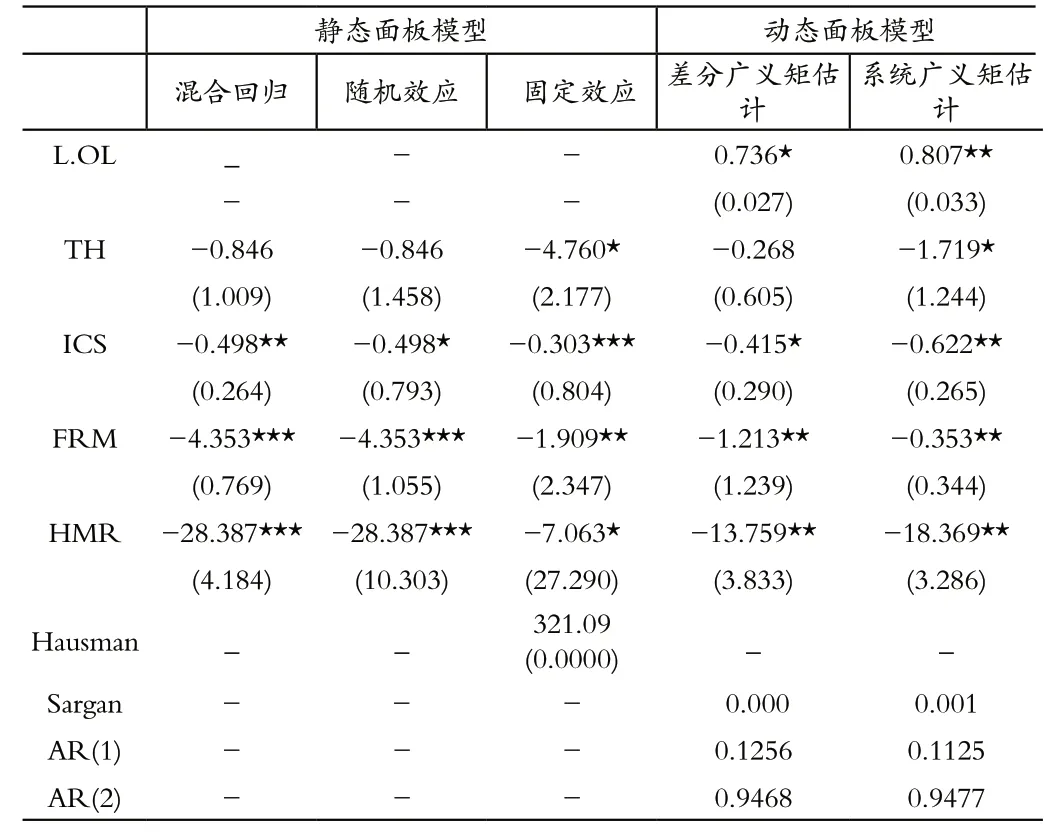

实证研究:基于模型(1)和模型(2),分别采用混合回归、随机效应、固定效应、差分GMM、系统GMM 共五种参数估计方法,对上海合作组织成员国保险公司样本进行实证研究,基于内控视角探究全样本下上海合作组织成员国保险公司的操作风险的影响因素。参数估计结果见表3。

表3 基准回归表

进一步列出上海合作组织各成员国保险公司的内部控制得分、组织架构得分以及人员综合得分,分别取各国保险业经营业务规模总量前3 保险公司的以上三项得分的平均值,最终以各成员国作为列示。各项得分见表4。

表4 得分表

结果分析:基于表3 与表4 中的各项数据,分析得出以下结论:一是内部控制得分的系数均显著为负,说明加强内部控制层面的管理可以减少操作损失额,降低上海合作组织成员国保险公司的操作风险。同时根据各成员国保险公司的内部控制得分,发现得分集中于20-40 分之间,说明上合组织各成员国保险公司的内部控制制度是不健全的,比如可能上海合作组织成员国的保险公司的稽核部门没有单独设立,而是由董事长、其他部门高管领导,独立性不足,不利于稽核部门监管职能的有效发挥;后续稽核十分薄弱,前期稽核结束后并没有持续跟进后续稽核。二是组织架构得分的系数均显著为负,并且系数明显大于内部控制得分的系数,说明加强组织架构层面的管理可以更有效地减少操作损失额,降低上海合作组织成员国保险公司的操作风险。并且根据各成员国保险公司的内部控制得分,发现得分均不高于80 分,说明上合组织各成员国保险公司的组织架构体系不完善,组织架构体系的不完善会导致权力制约机制缺失,进而导致公司内部权力滥用问题;下级在审批保费收入与保额赔付支出时会滥用权力,往往对上级虚假汇报或隐瞒不报,长此以往,必然会导致腐败,这便是操作风险的源头。三是人员综合得分的系数均显著为负,并且系数明显大于组织架构得分的系数,说明加强人员综合(激励约束、绩效考核等)层面的管理可以更有效地减少操作损失额,降低上海合作组织成员国保险公司的操作风险。并且根据各成员国保险公司的人员综合得分,发现得分集中于40、60、80 分,说明上合组织各成员国保险公司的激励约束机制、绩效考核机制并不完善。在日常业务经营处理中,可能并没有鼓励员工举报监督日常工作中的不当操作行为,也没有规定奖励,更没有将之与绩效挂钩;因此员工对于操作风险事件的揭发检举持漠不关心的态度,甚至合谋,给予公司重大的损失。四是员工培训时长的系数为负,但影响显著性弱于内部控制得分、组织架构得分与人员综合得分对于抑制操作风险的影响,说明增加员工入岗前及入岗后的培训时长会对降低操作风险有一定作用,但效果有限。这说明控制操作风险事件不能只依靠保险公司对于员工的教育培训,更多地还要依靠内控监督制度的健全与完善、企业文化以及员工的自觉意识。倡导规范合规企业文化培训缺失,便没有良好的企业文化,那么员工思想信念中会不认同自己与公司的共同体关系,出现员工对于内控制度执行力低下、在日常工作中有意操作不当来为自己谋私利等道德风险行为,给公司造成重大损失。五是上一期的操作风险对当期操作风险具有显著的刺激作用。这是因为有漏洞的内部程序系统以及员工有意或无意的操作行为对于操作风险的影响具有长期性与惯性,即上一期的不当行为与内部制度漏洞不仅在上一期对保险公司造成操作损失,还会在为未来多期中持续地对保险公司造成难以估量的操作损失,直至保险公司的操作风险管理水平得到有效提高、能够抑制操作风险为止。当公司内部发生重大操作损失事件时,有的保险公司没有能力及时遏制经济损失,业务部门并不熟悉内部控制流程,风控部门也不能迅速做出止损处理,由此当期操作风险损失对下一期公司经营继续造成重大损失,这是应急能力较差的体现,是急需解决的一大问题。

4.对上合成员国保险公司操作风险防控的建议

健全内部稽核制度,有效实施内部控制:上海合作组织各成员国的保险公司应尽快完善内部稽核体系,确保内部稽核部门完全独立于各分支机构;采取非现场稽核与现场稽核结合的方式,强化后续稽核,保证前期稽核结束后持续跟进后续稽核;通过审查保险公司的制度制定和执行情况,发现操作风险隐患,防止操作风险损失继续扩大。

完善组织架构体系,建立权力制约机制:缺乏制约的权力,必然导致腐败。上海合作组织各成员国的保险公司应完善组织架构体系,设立独立的风险管理委员会、风险管理部门,防止员工利用组织架构的漏洞从事不当的操作风险事件,从而建立起规范的权力制约机制,从源头上控制风险。保险公司必须对保费收入、保额赔付等审批权限作出明确的规定,下级必须在授权范围内审批,不得滥用权力。

建立激励约束机制,健全绩效考核标准:上海合作组织各成员国的保险公司应建立健全激励约束机制,鼓励公司员工对于操作风险事件进行监督与举报;对于提供线索与证据的举报人员,一经查实,则给予奖励,并且应明文规定监督与举报操作风险事件与工资绩效、职位晋升挂钩,通过人员机制设置强化激励与约束,遏制操作风险的出现[9]。

增强企业内控文化,提升员工的制度执行能力:好的内控管理制度,必须加之坚决的制度执行能力,才能够有效发挥降低操作风险的作用。上海合作组织各成员国的保险公司应加强对员工的企业文化培训,倡导规范合规的内控文化,培养员工对于公司的信念感与共同体意识,克服员工制度执行力低下这一大问题,避免员工有意操作不当造成公司重大损失。

及时遏制操作风险,加强应急处理能力:上海合作组织各成员国的保险公司应加强应急处理能力,时常进行操作风险事件的应急处理培训,使保险公司内控部门的员工能够熟练应对各类操作风险事件;确保当发生操作风险事件时内控部门能迅速采取措施,能够最大程度地止损,及时遏制操作风险,以免当期操作风险损失对下一期公司经营继续造成重大损失。

5.结语

本文基于保险公司内控视角,首先全面总结了在操作风险管理与防范问题方面的国内外研究现状,发现目前众多学者对操作风险管理的实证研究大多建立在巴塞尔协议的基础上,对操作风险的研究分析局限于图形建模与度量模型等,并且研究范围聚焦于国内的保险公司与商业银行,研究视角略有狭窄。随后将研究视角拓展到上海合作组织成员国层面,以2001—2019 年上海合作组织8 个成员国的24 家代表性保险公司的面板数据为样本,结合操作风险管理水平指标体系并构建静态面板与动态面板模型,采用混合回归、随机效应、固定效应三种静态面板模型估计方法以及差分广义矩估计、系统广义矩估计两种动态面板模型估计方法,对全样本进行实证分析,意在探究上海合作组织成员国保险公司操作风险的影响因素并发现操作风险管理中存在的问题。最后相应地提出能够有效提升上海合作组织成员国保险公司操作风险管理水平的政策性建议,以利于不断夯实上海合作组织成员国之间经济交流合作的重要保障,继续推进上海合作组织在区域政治、经济、安全、稳定等多方面的可持续发展。