中国央行数字货币:现状、挑战与对策

张龙超

摘要:央行数字货币是指由人民银行发行,与纸钞和硬币等价,以银行账户为基础并具备银行账户松耦合功能,计入央行负债的具有无限法偿性的可控匿名电子支付工具。2021年1月,国际清算银行(BIS)发布《国际清算银行有关央行数字货币的第三次调查结果》显示,2020年调查覆盖的65家央行中,有86%的央行实质性的推进央行数字货币研究,14%的央行进入试点验证阶段。我国央行数字货币(DC/EP)的发展进程一直领跑全球。

关键词:中国央行;数字货币;现状;挑战;对策

一、DC/EP进入试点阶段的现状概况

(一)城市试点加速推进,应用场景日趋多元

2014年中国人民银行正式成立数字货币研究小组,2017年中国人民银行组织部分商业银行和相关重要机构共同启动中国央行数字货币(DC/EP)的研发工作,2020年4月起DC/EP在部分场景开始进行封闭测试。

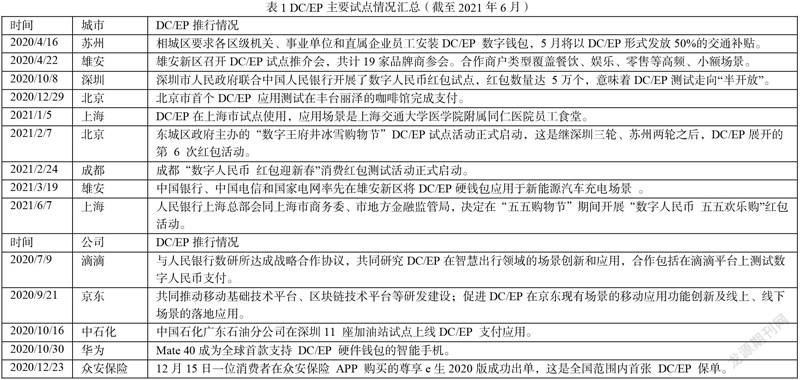

从城市试点来看,截至目前,北京、上海、苏州、深圳、成都等城市均开展了多轮红包试点,全国数字人民币红包累计发放金额已达2.6亿元。中国人民银行于2020年10月正式开展了境内零售型DC/EP首轮试点(深圳红投放,标志着DC/EP从封闭测试进入到半开放试点的新阶段)。

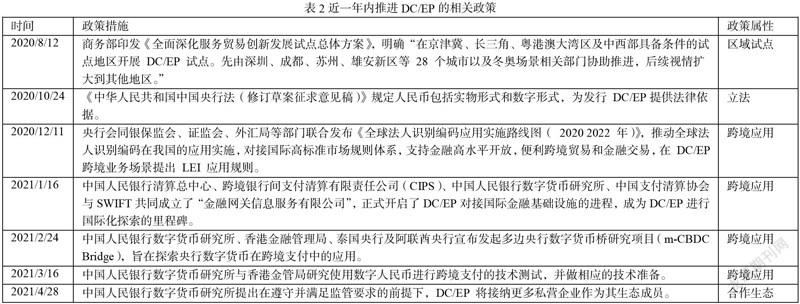

(二)政策陆续出台,从宏观引领走向微观落地

2020年下半年以来,央行密集出台了相关政策保障DC/EP测试有序开展(见表2)。相较于DC/EP试点应用准备期,现阶段的政策更加聚焦于完善DC/EP的微观运行机制,包括DC/EP的法律属性和地位、发行与流通规则、技术路线图及生态系统建设计划等。此外,除了境内小额/零售支付场景,央行也已经着手布局在跨境业务中发挥DC/EP的预期价值,助推人民币国际化。

二、DC/EP深入推广过程中或将面临的挑战

(一)难以突破固有支付习惯,普及率不及预期

过去十余年时间,电子银行和第三方支付逐步取代了转账和现金交易,占据了线下小额零售的各类交易场景。即便在国家对第三方支付采取严格监管的情况下(如2018年6月的“断直连”政策),第三方支付仍是居民在消费端的首选支付工具。目前,DC/EP的试点投放主要以“红包”形式发放,公众在“尝鲜”和“免费”的激励之下比较容易达成消费。值得注意的是,第三方支付软件因嫁接了理财功能而具有一定的金融属性,但是截止目前,持有DC/EP并不会产生利息收入,当使用其消费不再被奖励的时候,公众很难牺牲利息收益维持对DC/EP的信念。此外,不同于支付宝“内嵌”于淘宝生态或财付通“内嵌”于微信生态,DC/EP的软件钱包和硬件钱包都缺乏更具协同性的应用媒介驱动公众养成这种新型支付方式。

(二)人民币国际化进程不及预期,跨境支付推进不力

虽然我国针对央行数字货币的研究在时间上领先于全球其他主要经济体,但DC/EP在设计之初主要针对境内场景,直至2021年1月人民银行才明确提及DC/EP在跨境支付方面的应用计划。美国2020年5月发布的《数字美元白皮书》中就已明确开展了数字美元跨境支付方面的深度设计。DC/EP的发行应与人民币国际化进程相辅相成,通过DC/EP在跨境支付中发挥作用有利于提升人民币其在国际间的影响力,人民币国际化进程的推进也对DC/EP在跨境支付中的应用提出了更高的要求。

(三)商业银行金融脱媒,破坏金融体系稳定性

DC/EP的深度发展有可能会引致商业银行面临金融脱媒的窘境,主要体现为两方面:一是削弱商业银行传统意义上信用中介的职能,DC/EP通过共识算法、非对称加密等技术可在任意的节点间建立信用,所有的信用数据都在区块链上,交易信息难以被篡改、安全可靠、公开透明,价值的转移不再依赖于信用中介,商业银行的价值旁落。二是对商业银行传统业务模式带来冲击,DC/EP央行负债的本质比起商业银行具有更高的安全系数,当经济下行时期或面临金融危机时,民众倾向于将商业银行存款兑换为央行数字货币以抵御风险,商业银行吸收不到存款进而导致其贷款业务收缩,影响其发展。

三、对策与建议

(一)加强合作,拓宽应用场景

及时收集、分析和处理DC/EP的试点数据,针对每一应用场景反馈的问题数据信息进行仔细研究,在反复测试、验证与修改中提高数字人民币的使用效率和便捷程度。提高DC/EP底层技术支撑能力,在现有的存/取功能以外不断增添新的职能,特别需要保障“双离线支付”的性能,从技术完善度方面提高DC/EP的实用性和灵活性,弥补零利息的损失。此外,加速拓展小额、高频零售场景,推动与用户多、流量大、生态丰富以及国民度高的大型互联网公司开展战略合作。

(二)对接CBDC跨境支付国际准则,融入数字人民币设计理念

发挥“一带一路”贸易协同职能以及各参与国的合作精神,建设DC/EP一带一路跨境支付试点热力区,推广其在境外贸易中广泛使用,鼓励其与其他国家央行数字货币进行支付兑换,提高新型跨境支付手段的应用频次。积极融入国际金融基础设施建设,参与CBDC国际跨境支付标准制定。在已经实现与SWIFT共同成立金融网关公司,建立并运营金融报文服务的本地网络集中点和本地数据仓库等服务的基础上,争取携手SWIFT共建央行数字货币的国际支付与结算等相关机制,助推人民币早日实现国际化。

(三)商业银行主动拥抱DC/EP变革,错位竞争

由于DC/EP是双层运营体系,商业银行自己研发制定的数字货币技术方案不一定完全参照央行层面的技术路线,这为商业银行在货币数字化浪潮中实现错位竞争提供了机遇:一是商业银行可以根据自己的需求建设、升级其内部的信息化系統,根据各自的业务和产品特点探索数字化服务模式,利用DC/EP应用拓展机遇,主动嵌入场景。二是人民银行在DC/EP技术架构设计、完善时应该充分考虑对第二层运营主体架构的兼容性,使得DC/EP的生态建设更富有包容性和多样性。

参考文献

[1]浅析央行数字货币对货币管理工作的影响[J]. 李少业. 经济研究导刊. 2020(31)

[2]央行数字货币对未来社会的优化推动[J]. 王林曦. 海南金融. 2020(09)

[3]央行发行数字货币对商业银行的影响研究[J]. 孙妮,王玮. 时代金融. 2017(06)