中国教育服务出口的空间分布、比较优势及提升对策

黄满盈 姜瑞雪

(首都师范大学管理学院 北京 100089)

引言

进入21世纪以来,全球贸易竞争的重心逐渐从传统货物贸易向服务贸易转变,其中教育服务作为服务贸易的新兴方式,正在逐渐成为新的强势增长点。随着教育国际化的不断发展,教育服务进出口作为服务贸易日益重要的组成部分,也逐渐成为各国服务贸易竞争的重点。2018年我国已与世界上188个国家(地区)建立了教育合作关系,与51个国家(地区)达成学历学位互认。2018年来华留学生有49.2万人,其中接受学历教育的留学生有25.8万人,占比超过50%;我国有1741所孔子学院和孔子课堂分布在全球154个国家和地区,对教育服务贸易发展产生了重要影响。GATS规定了教育服务贸易的四种形式即跨境交付、境外消费、商业存在和自然人流动,其中境外消费是最重要的提供方式(金牛,2016),但各个国家对除自然人流动外其余三种方式的市场准入和开放态度不一,因此本文主要探讨境外消费形式的教育服务贸易出口。

根据教育部的统计(如图1所示),我国来华留学生从2006年的16.3万人增长到2018年的49.2万人,增长了201.8%;出国留学生数从2006年的13.4万人增长到2018年的66.2万人,12年间上涨了394.1%。2017年我国已成为世界第三、亚洲最大的留学目的国,但我国教育服务贸易却长期处于逆差状态,仅从留学生数量看,教育服务贸易从2006年的顺差2.9万人发展为2018年的逆差17万人。由于教育服务贸易没有明确的贸易额统计,考虑到中国的出国留学地主要集中在欧美发达国家和地区,消费水平大多高于国内,我国教育服务的实际贸易逆差将更为显著。因此,深入研究我国教育服务在不同市场的出口状况及比较优势情况,挖掘不同市场的出口潜力,对于推动我国教育服务出口的发展具有重要意义。

图1 2006-2018年来华留学生人数与出国留学生人数变化图

一、研究方法、指标及数据说明

(一)波士顿矩阵分析法

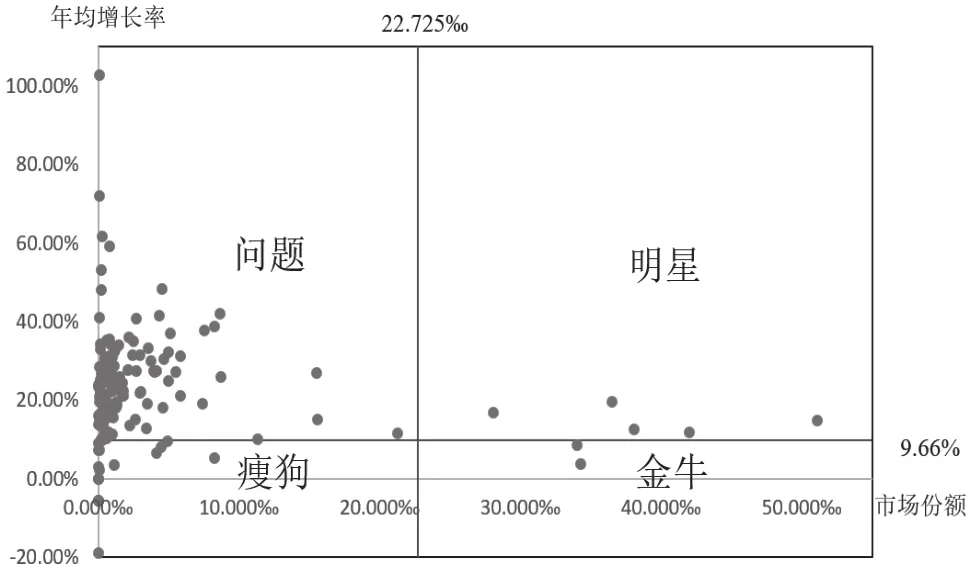

波士顿矩阵分析法是由美国波士顿咨询集团开发的主要用于制定业务决策的一种业务组合矩阵,认为企业在进行业务决策时主要考虑市场份额和业务增长率两个重要因素,于是以市场份额和业务增长率作为两个纬度,一般又以销售量增长10%作为业务增长率快慢的分界线,以相对市场份额的1.0(即本企业产品的市场份额与主要竞争对手市场份额相等)作为相对市场份额高低的分界线,将业务划分为四种不同类型(如图2所示)。“明星”类:销售增长率高、市场占有率高的业务;“问题”类:销售增长率高、市场占有率低的业务;“金牛”类:销售增长率低、市场占有率高的业务;“瘦狗”类:销售增长率低、市场占有率低的业务。

图2 波士顿矩阵示意图

波士顿矩阵的分析方式很多,本文主要借鉴二维矩阵模型的分析思想,以来华留学生的数据类型重新对原业务纬度进行解释,来分析我国教育服务贸易对不同地区出口的比较优势情况,以分析我国对哪些国家的教育出口更具潜力,因此将横坐标解释为某国来华留学生占中国来华留学生总数的份额,纵坐标解释为某国来华留学生的年均增长率。“明星”类国家的来华留学生占中国来华留学生总体的市场份额较大且年均增长率较高,说明我国对这些国家的教育服务出口拥有持续的增长潜力,发展前景良好;“问题”类国家的来华留学生年均增长率较高但所占中国的份额较小,说明这类国家来我国的留学生越来越多,正处于起步快速发展的阶段,因此有更大的出口潜力有待挖掘;“金牛”类国家的来华留学生占中国的市场份额较大但年均增长率较低,说明我国对这类国家的教育服务贸易出口已趋成熟,增速和发展潜力小;“瘦狗”类国家的来华留学生所占市场份额和年均增长率均较小,说明这类国家市场潜力极小。

(二)显性比较优势指数

显性比较优势指数(RCA指数)是目前普遍使用的衡量一国某产业国际贸易竞争力水平的测度方法,它排除了国家以及世界总量波动的影响,能准确体现产业出口与世界平均水平之间的相对优势。本文选用RCA指数来衡量我国对某国教育服务贸易的出口是否具有比较优势,其计算公式如下:

其中,XCI表示我国对I国的教育服务贸易出口即我国吸引I国的留学生人数,XC表示我国的教育服务贸易总出口即来华留学生总数,XWI表示世界对I国的教育服务贸易出口即I国的出境留学生人数,XW表示世界教育服务贸易总出口即世界所有国家的出境留学生人数。RCA指数大小反映了我国对I国的教育服务贸易出口与世界对I国教育服务贸易平均出口比较的相对优势,也就是说我国吸引I国留学生与其他国家吸引I国留学生的相对优势。通常以1作为比较优势分界线,如果RCA>1表示我国对I国的教育服务贸易出口即我国对于吸引I国留学生具有相对比较优势;如果RCA<1表示我国对I国的教育服务贸易出口具有相对比较劣势。为了更具体详细显示不同国家RCA指数在2006年到2016年间的变化情况,本文将RCA指数划分成四个区间(具体如表1所示):RCA≥2.5表示我国对I国教育服务贸易出口具有极强比较优势;1.25≤RCA<2.5表示我国对I国教育出口具有显著比较优势;0.8≤RCA<1.25表示具有中等比较优势;RCA<0.8表示具有比较劣势。

表1 显性比较优势强弱分界标准

(三)数据说明

由于教育服务贸易额并没有具体准确的金额统计,本文将使用我国教育部出版的2006-2018年《来华留学生简明统计》中按国别分布的来华留学生人数,以及联合国教科文组织统计的2006-2018年所有国家入境留学生人数和出境留学生人数进行分析。根据《来华留学生简明统计》数据,截止2018年我国共吸引了世界上217个国家和地区的留学生,但是有些国家或地区的来华留学生人数一直保持在个位数且在时间上不连续,在进行波士顿矩阵分析时为了方便计算年均增长率,只保留了189个国家的留学生数据①。在计算显性比较优势指数时,由于朝鲜、老挝等9个国家在《来华留学生简明统计》中的来华留学生人数与联合国教科文组织统计的出境留学生人数出现较大偏差,所以在后文RCA指数的相关分析中只展现180个国家的比较优势情况。

另外,“一带一路”倡议的实施为我国教育输出、吸引沿线国家留学生提供了良好机遇,因此为了研究我国教育服务出口的地区结构特点,本文将我国的教育服务出口市场划分为“一带一路”沿线国家(以下均为“一带一路”国家)和非“一带一路”国家两类市场,并且根据国际留学生的流动现状又划分为发达国家和发展中国家两类市场。

二、我国教育服务出口的空间分布

根据前文的分析,在波士顿矩阵图中以2006-2018年某国来华留学生人数占来华留学生总数的份额为横坐标,并以2006-2018年来华留学生总数占世界留学生总数的份额22.725‰为横坐标的标准线,将市场份额分为高低两个区域;以来华留学生的年均增长率为纵坐标,并以2006-2018年来华留学生年均增长率9.66%为纵坐标的标准线,将年均增长率分为高低两个区域,从而把整个坐标系划分为“明星”“问题”“金牛”“瘦狗”四大区域。本文将使用这一方法对我国教育服务出口在不同市场的空间分布进行分析。

(一)我国对“一带一路”国家教育服务出口的波士顿矩阵分析

如图3所示,在63个“一带一路”国家中②,“问题”类国家的数量最多,有51个,他们的年均增长率为21.55%,其中土库曼斯坦41.5%的年均增长率是“一带一路”国家中增长率最高的国家,但“问题”类国家中各国占我国市场份额的平均值仅为3.206‰,远低于中国占世界的留学生市场份额,说明我国对大部分“一带一路”国家的教育服务贸易具有很大的出口潜力有待挖掘;“明星”类国家有5个,即泰国、俄罗斯、印度、巴基斯坦与哈萨克斯坦,他们的年均增长率为15.07%,所占我国市场份额的平均值为39.163‰,年增长率和市场份额均较高,说明我国对这些国家的教育服务贸易出口前景良好;“金牛”类国家的数量最少,只有2个,即越南和印度尼西亚,他们的年均增长率为6.1%,所占我国市场份额的平均值为34.162‰,说明我国对这两个国家的出口市场已趋成熟,出口潜力较小;“瘦狗”类国家有5个,即土耳其、斯洛文尼亚、希腊、以色列和菲律宾,他们的年均增长率为7.662%,所占我国市场份额的平均值也很低,只有3.069‰,出口潜力不大。

图3 中国对“一带一路”国家教育服务出口的波士顿矩阵分析

(二)我国对非“一带一路”国家教育服务出口的波士顿矩阵分析

如图4所示,在统计的126个非“一带一路”国家中,没有“明星”类国家,说明我国对非“一带一路”国家留学生的吸引还没有市场稳定且发展又快的国家;“问题”类国家数量最多,有99个,年均增长率为25.82%,远超我国来华留学生年均增长率的标准线,并且有27个国家的年均增长率达到30%以上。虽然圣多美与普林西比拥有最大值的年均增长率102.68%,但是各国占我国市场份额的平均值仅为1.685‰,所以大部分非“一带一路”国家的出口潜力都有待挖掘;“金牛”类国家只有4个即韩国、美国、日本和法国,他们占我国市场份额的平均值为82.707‰,2006-2018年四国占来华留学生总数的33.08%,在我国高等教育服务贸易出口中占到三分之一的市场份额,但是他们的年均增长率仅为2.66%,尤其是韩国和日本的年均增长率已呈负数,分别为-1.06%和-2.1%。“金牛”类国家增长即将停滞,说明其出口市场已趋成熟,出口潜力较小;“瘦狗”类国家有23个,他们的年均增长率为2.11%,占我国市场份额的平均值为2.579‰,出口潜力较小。

图4 中国对非“一带一路”国家教育服务出口的波士顿矩阵分析

(三)我国对发达国家教育服务出口的波士顿矩阵分析

如图5所示,在32个发达国家中,没有“明星”类国家;“问题”类国家数量最多,有16个,各国占我国市场份额的平均值为3.836‰,他们的年均增长率为15.08%,低于“一带一路”、非“一带一路”和发展中国家的年均增长率,说明大部分发达国家的潜力水平小于其余三类国家;“金牛”类国家与非“一带一路”国家中的“金牛”类国家相同,韩国、美国和法国,出口市场已趋成熟;“瘦狗”类国家有12个,他们的年均增长率为5.12%,占我国市场份额的平均值为4.281‰。其中年均增长率负值最大的国家是冰岛,年均负增长7.94%,市场份额仅有0.224‰,出口潜力极小。

图5 中国对发达国家教育服务出口的波士顿矩阵分析

(四)我国对发展中国家教育服务出口的波士顿矩阵分析

如图6所示,在157个发展中国家中,“问题”类国家数量最多,有134个,他们的年均增长率为26.23%,各国占我国市场份额的平均值为1.58‰,说明我国对大部分发展中国家的教育服务贸易有较大出口潜力;“金牛”类国家和“明星”类国家与“一带一路”国家中的“金牛”“明星”类国家相同,发展前景较好;“瘦狗”类国家有16个,他们的年均增长率为1.59%,其中还有4个国家的年均增长率呈负值,最大负值是列支敦士登,年均负增长18.98%;“瘦狗”类国家占我国市场份额的平均值为1.455‰,我国吸引其来华留学的潜力较小。

图6 中国对发展中国家教育服务出口的波士顿矩阵分析

三、我国教育服务出口的比较优势分析

(一)比较优势的总体状况

表2计算了2006-2018年我国对四类地区教育服务出口比较优势的变动情况③。从表2可看出,我国对“一带一路”国家总体教育服务出口的RCA指数除2006年外都大于1,说明我国对“一带一路”国家总体的教育服务出口具有比较优势,即我国与其他国家相比对“一带一路”国家留学生更具吸引力,并且从2006-2018年比较优势整体呈上升趋势。

表2 2006-2018年中国教育服务出口比较优势的地区分布

2006-2018年我国对非“一带一路”国家教育服务出口的RCA指数在每一年都大于1,但整体呈下降趋势,说明我国对非“一带一路”国家教育服务出口具有比较优势但优势正缓慢减弱。同时,我国对非“一带一路”国家教育服务出口的RCA指数每年都大于“一带一路”国家,按比较优势四种区间的分类方法来看,我国每年对非“一带一路”国家的出口具有较强比较优势,而对“一带一路”国家的出口在2016年之前每年都仅具有中度及以下的比较优势,这说明非“一带一路”国家的留学生在留学目的国的选择中也更多地选择了中国。2006-2016年间我国接收来华留学生总数排名前五的生源国分别是韩国、美国、日本、法国和德国,均是非“一带一路”国家,共占非“一带一路”国家来华留学生总数的66.73%,这五国2016年的RCA指数分别是7.69、3.27、4.94、1.32和0.79,因此也无法排除这五国留学生对中国的青睐足以导致非“一带一路”国家RCA指数整体偏高的可能性。但是我国对“一带一路”国家教育服务出口的RCA指数不断增长,尤其是2017年以来开始达到较强比较优势水平,而对非“一带一路”国家的RCA指数不断下降,RCA指数差距不断缩小,如图7所示,未来我国对“一带一路”国家教育服务出口的竞争优势有超越非“一带一路”国家的趋势。

图7 2006-2018年四类地区中国教育服务出口比较优势变化

我国对发达国家教育服务出口的RCA指数在2017年以前均大于2,且每年都远大于发展中国家的RCA指数,但整体呈下降趋势。这说明我国对发达国家教育服务的出口具有比较优势,且在2006-2012年具有极强比较优势,即我国与其他国家相比对发达国家留学生更具吸引力,但比较优势在逐渐下降。

2006-2011年我国对发展中国家教育服务出口的RCA指数均小于1,在2011年后才开始大于1,整体呈上升趋势。这说明我国对发展中国家的教育服务出口虽然在前6年具有比较劣势,但是随着我国国际教育影响力的增强,逐渐吸引了更多发展中国家的学生来中国留学,2011年后对发展中国家的教育服务出口也开始具有比较优势,并且比较优势逐渐增强。

(二)2006年和2018年比较优势的联合密度分布

通过对2006年和2018年RCA指数这两端数据求联合分布的方法来分析中国对不同国家教育服务出口比较优势的变动情况,具体如表3所示。

表3 2006年和2018年中国教育服务出口比较优势的联合密度分布

表3中对角线上的元素表示我国对出口国的教育服务比较优势没有发生变化的国家数量,共99个国家,可见我国对55%的国家教育服务出口的比较优势没有太大变动。其中,有88个国家一直处于比较劣势状态,占所有国家数量的48.89%;有9个国家一直处于极强比较优势状态,占所有国家的5%;一直处于显著比较优势的国家有2个,没有一直处于中等比较优势的国家。对角线以上的部分表示比较优势发生改善的国家数量,共有71个,占出口国家总数的39.44%。其中,由比较劣势转变为中度比较优势、显著比较优势和极强比较优势的国家分别是19个、22个、12个;由中度比较优势转变为显著比较优势和极强比较优势的国家分别是9个、2个;由显著比较优势转变为极强比较优势的国家有7个。对角线以下的部分表示比较优势发生恶化的国家数量,共有10个,占出口国家数量的5.56%。其中,由中度比较优势转变为比较劣势的国家有5个;由显著比较优势恶化为中度比较优势的国家仅1个,没有恶化为比较劣势的国家;由极强比较优势转变为中度比较优势和显著比较优势的国家分别有3个和1个,没有极强比较优势恶化成比较劣势的国家。

由此可见,我国对不同市场教育服务出口的比较优势总体上呈现出改善的趋势。

(三)2018年我国教育服务出口比较优势的地区状况

以2018年为例,具体分析我国在不同市场上教育服务出口的比较优势情况,如表4所示。在我国教育服务出口的180个国家中,有29个国家具有极强的比较优势,这29个国家的来华留学生人数占2016年全部来华留学生的52.68%;有32个国家具有显著比较优势,占当年全部来华留学生的18.12%。

表4 2018年中国教育服务出口具有极强和显著比较优势的分布情况

我国对“一带一路”国家的教育服务出口RCA的平均值是1.61,具有显著比较优势,其中泰国的RCA指数最高(为9.84)。我国在对“一带一路”国家的出口中具有极强比较优势的有8个国家,2018年这8个国家的来华留学生人数占来华留学生总数的24.04%;具有显著比较优势的有8个国家,他们占2018年来华留学生总数的11.80%。

我国对非“一带一路”国家的教育服务出口RCA指数平均值是1.7,具有显著比较优势,其中坦桑尼亚的RCA指数最高(为9.34)。其中,有24个国家具有极强比较优势,在2018年的来华留学生中占比达到26.61%;有22个国家具有显著比较优势,占2018年中来华留学生总数的5.04%。

我国对发达国家教育服务出口RCA指数平均值是1.2,具有中度比较优势,其中韩国的RCA指数最高(为5.63)。在对发达国家教育服务出口中,有4个国家具有极强比较优势,占当年来华留学生总数的18.27%;具有显著比较优势的有5个国家,但占比仅有3.13%。

我国对发展中国家教育服务出口RCA指数平均值是1.7,具有显著比较优势,其中泰国RCA指数最高。在发展中国家中,我国教育服务出口具有极强比较优势的有26个国家,占当年来华留学生总数的32.39%;具有显著比较优势的有29个国家,占来华留学生总数的13.71%。

四、我国教育服务出口的发展问题及对策

(一)中国教育服务出口的发展问题

1.不同出口市场差异分化严重

我国教育服务出口的不同国家间来华留学生的市场份额和增长差异分化严重,整体出口效率处于较低水平。根据上文分析,出口市场上仅有6个市场份额较大但年均增长率较低的“金牛”类国家,仅有5个市场份额较大且年均增长率较高的“明星”类国家,但有150个国家是市场份额较小且年均增长率较高的“问题”类国家,因此我国教育服务贸易中接近成熟的出口市场和有持续出口增长潜力、出口前景最好的出口市场都处于起步状态,近四分之三出口市场上的来华留学生仅占全部来华留学生的三分之一,不同出口国家间的来华留学生分布与增长极不均衡,有极大的出口潜力待挖掘。其中,非“一带一路”出口市场上的两极分化最为严重, 99个“问题”类国家的平均市场份额仅1.685‰,而4个“金牛”国家的平均市场份额高达82.707‰,但“问题”类各国平均增长率为25.82%,是“金牛”类国家的9.7倍,“金牛”类国家中的韩国、日本两国均是负增长。

2.出口竞争优势提升缓慢

虽然总的来看,我国教育服务出口的竞争优势整体比之前稍有提高,但是提升速度过于缓慢。一方面,在2006-2018年间我国对半数以上国家的教育服务出口比较优势没有发生变化,甚至对有的国家比较优势在恶化;另一方面,我国对发达国家和非“一带一路”国家教育服务出口的比较优势呈下降趋势,同时对非“一带一路”国家出口的竞争优势一直优于对“一带一路”国家的出口,我国对“一带一路”国家教育服务出口的比较优势在2013-2016年的RCA指数不断下降。在我国对留学生来华教育坚持公益性的原则下,我国尚未全面实施教育服务贸易及忽视教育产业属性,因此对教育服务贸易出口竞争力的提升在依靠单一政策激励的努力中效果不佳。

3.我国高等教育质量有待提高

在四类我国教育服务出口地区对比中,发达国家中“瘦狗”类国家占比最高,占全部“瘦狗”国家的42%,各国来华留学生的平均增长率也最低,竞争优势最弱,出口潜力最小。总的来看,发达国家因经济和高等教育水平高等原因,是影响其学生出国留学的最大因素,但是也必须看到,我国吸引发达国家学生来华留学的优势是最小的,这与我国经济发达程度、高校教育质量、来华留学渠道、毕业生市场认可度等综合留学环境质量较差是有关的(李航敏,2014)。究其原因,在于我国多数高校学术水平与世界一流大学存在较大差距,高等教育质量缺乏竞争力,从而降低了来华留学的吸引力。

(二)对策建议

一方面,要关注我国教育服务出口国家的不同类型特征,有选择性地开拓不同类型国家的市场。我国大多数具有高增长率的“问题”类国家留学生在来华留学生中所占份额较小,因此应加大对“问题”类国家出口潜力的挖掘,扩大我国教育服务在“问题”类国家中的市场占有率,推动“问题”国家向“明星”类国家转变;对于发展前景良好的“明星”类国家要建立长效的持续增长策略,尽力延缓其迈向成熟饱和市场的过程;市场已趋饱和的“金牛类”国家留学生在我国教育服务出口市场上占有份额最大,因此要保持其低速增长的现状,避免出现负增长;对于“瘦狗”类出口潜力极小的国家市场可以暂时放小开发力度。

另一方面,要树立出口市场意识,我国的教育服务贸易在不同出口市场上存在较大的空间分布差异,对于不同出口市场要根据其贸易特征选择扩大市场份额提升竞争力时的不同侧重点。首先,对于“一带一路”国家要充分发挥“一带一路”区域合作带来的机遇,积极响应共建“一带一路”教育行动。根据“十三五”教育改革发展目标实现报告实现与25个“一带一路”沿线国家学位学历互认,还要加快与其他国家学位学历互认进度,扩大与沿线国家教育合作的深度与广度,逐步构建深入全面的教育服务贸易体系;对于非“一带一路”市场要注重培养“明星”类国家,要推动“问题”类国家向“明星”类国家转变,预防我国高等教育对“一带一路”国家出口比较优势的下降趋势。对此可以拓宽来华留学信息服务网,为非“一带一路”国家留学生提供从咨询到入学详细的留学信息服务与指导,通过提高留学申请效率,提高我国对非“一带一路”国家留学生的吸引力;对于发达国家留学生的吸引,我国应把关注点侧重于提升我国高等教育质量和水平,而要想提升我国高等教育质量和水平,可以加深我国高质量水平高校与发达国家的留学合作,也可以进一步细化与高校中对留学生吸引力最大的中文、中医等传统优势学科直接建立留学合作,培育和增强吸引发达国家学生的核心竞争力;对于发展中国家也要大力发掘市场中“问题”类国家的出口潜力,加快推动“十三五”教育改革中2331个中外合作办学机构和项目落地,同时完善我国留学生奖学金发放管理制度,优化奖励发放结构,从留学成本、毕业生市场认可度等方面为发展中国家来华留学提供便利。

另外,对于当前我国教育服务存在的各种问题,最重要的解决办法还是要提高我国教育服务发展质量。具体来说:首先,我国应确立把来华留学生培养为优质人才的教育目标,学习不同专业学科国际化的教学标准,扬长避短,并结合国际学生学习特征,制定优质人才的培养方案。其次,应提高我国高校教学培养的软硬件设施水平,提高教师队伍教学水平,确保教师专业资质满足留学生高质量教学岗位的要求。同时,要提高教室、图书馆等硬件设施配置,为留学生提供优质设施使用便利的同时也不应过高优待,要遵循公平、平等原则。最后,要加强海外留学生的教学管理,加强留学生的来华申请准入资格、考试考核资格和毕业通过资格的认定与考核管理。保证留学生在华接受教育的规范性和公平性,确立我国在国际留学生教育市场上高质量评价的地位和声誉,可以提高我国来华留学教育的认可度,确保我国教育服务的高质量发展。

注释:

①剔除的国家和地区包括:百慕大群岛、南斯拉夫、安道尔、阿鲁巴、法罗群岛、英属印度洋领地、瓜德罗普、特克斯和凯科斯群岛、新喀里多尼亚、纽埃、美国本土外小岛屿、关岛、法属圭亚那、直布罗陀、图瓦卢、马提尼克、美属维尔京群岛、安圭拉、开曼群岛、圣马力诺、基里巴斯、库克群岛、美属萨摩亚、法属波利尼西亚、圣文森特和格林纳丁斯、荷属安德列斯、法属南部领地、英属维尔京群岛。

②“一带一路”沿线65个国家中因波黑和埃及的西奈半岛没有留学生数据,所以只有63个国家。

③其中使用以1为分界线的比较优势划分标准,只显示180个国家的比较优势情况。