锂生态企业财务综合能力分析

——以赣锋锂业为例

周 爽,赵天文,王 钰,朱 月,陈国庆

(四川大学 锦城学院,四川 成都 611731)

江西赣锋锂业股份有限公司成立于2000年,原为新余赣锋锂业有限公司。公司虽然只有20年的历史,但已发展成为国内锂加工行业的龙头企业之一,包含多种锂电池产品,业务覆盖范围广,公司整体市场占有率大,发展前景广阔。基于赣锋锂业公司独特的发展业务以及近年来不断向好的发展趋势,选择其作为分析对象,并针对其盈利能力、偿债能力、营运能力、发展能力、企业整体综合分析,最后据相关分析提出建议、做出总结。

1 企业盈利能力分析

赣锋锂业是专业从事锂、衍生物系列产品研发的高新技术产业,自身良好的企业形象以及生产经营模式为企业创造了良好的盈利环境;同时国家政策不断鼓励发展高新技术产业,为赣锋锂业的发展营造了良好的政策环境,一系列的税收优惠、减税降负政策为企业的发展减轻了负担[1],创造了更好的盈利环境。

总资产利润率整体为正,说明赣锋锂业近年来总体利润虽然在起伏波动,但是整体是盈利状态,在近年的国家政策以及社会背景下赣锋锂业都会持有一定的盈利能力。同时,亦可知赣锋锂业近年的销售净利润分别为9.2%、16.3%、33.5%、24.5%、6.6%。虽然整体的销售净利润都是正值,但是显而易见的是,从2018年来销售利润呈下降状态,如若企业想要寻求发展,寻求销售利润的更大化,企业必须进行改革,转型升级寻求新机遇。

2 偿债能力分析

2.1 短期偿债能力分析

从表2可知赣锋锂业2015年-2019年流动比率分别为2.08、1.24、1.62、2.07、1.75。在2017年-2019年速动比率大体相同,维持在2.0左右,表面企业财务状况稳定可靠,基本能满足日常的生产经营的流动资产需要外,这段时间公司短期偿债能力较强。赣锋锂业2015年-2019年的速动比率分别为1.44、0.79、1.30、1.57、1.04。自2017年以后速动比率>1.0,这时企业无须动用存货,也可偿还其流动负债。2015年-2019年赣锋锂业营运资金为正且数额较大,说明运营资金十分充裕,公司不能偿债的风险很小。

2.2 现金比率分析

可知表2中2015年-2019年现金比率分别为37.43、16.61、79.49、94.00、52.16,可以看出赣锋锂业现金比率过高,虽然说明偿还即期债能力较强,但其流动资金没有得到充分利用,尤其是2018年现金比率高达94.00。

2.3 资产负债率分析

可知表2中2015年-2019年资产负债率分比为25.49、34.61、49.45、41.00、40.83。2017年后其资产负债率很好地保持在40%~60%之间,可以看出赣锋锂业资产负债比率适宜,风险控制程度良好。在2018年,赣锋锂业公司积极布局上游,在世界范围内布局多个大型生产基地,掌控全球范围内优质锂矿资源。同时为满足锂电池等相关产品的市场需求,公司不断加速提升现有产品产量性能以及扩建新生产线。

综上分析,赣锋锂业只需使用营运资金即可偿还即期债务,短期偿债能力及短期筹资能力较强。但现金比率过高[2],说明流动资金并未得到充分使用。而随着赣锋锂业实力逐渐增强,资产负债配置比例合理,控制风险程度良好,拥有较强的长期偿债能力。

3 营运能力分析

赣锋锂业大部分的资产为流动资产,因而赣锋锂业的流动资产占收入比很高,从表3可知2015年-2019年流动资产周转率分别为1.26、2.29、1.45、0.80、0.78。2015年-2019年流动资产周转天数285.78、157.01、248.12、449.05、459.36。自2016年以后流动资产周转率逐渐减小,而流动资产周转天数在大幅度提升,说明对于流动资产的利用能力不断在下降。

由表3中可知2015年-2019年应收账款周转率为4.78、7.07、9.22、6.63、5.57,虽然期间整体波动较大,但总体呈下降趋势,整体上应收账款的资金回笼速度变快,其营运能力是呈上升趋势。2015年-2019年存货周转速度率分别为3.30、4.39、3.60、2.27、1.93。2015年后存货周转率一直>1,说明赣锋锂业的营销能力和盈利能力都十分突出,拥有自己独特的经营方式[3]。综合赣锋锂业的应收账款的周转次数和存货周转次数可以看出,该公司的效益大幅增加,可从侧面保证企业经营所需资金。

4 发展能力分析

从表4中可知2015年-2019年主营业务增长率分别为55.72、110.06、54.12、14.15、6.75。在2015年-2018年之间主营业务增长率均>10,甚至在2016年高达到110.06,正是公司高速成长时期。在2019年后虽然主营业务收入仍在增加但主营业务增长率低于10,公司产品开始进入成熟期[4],将会进入衰退期面临产品更新的危险,需要着手研发新产品。2015年-2019年净利润增长率分别为47.87、272.94、215.54、-16.62、-71.13,可以看出净利润增长率由正转负,企业已经入成熟期,盈利能力逐渐减弱。

表4 2015年-2019年赣锋锂业成长能力分析

5 综合分析

总的来说,赣锋锂业虽然成立只有短短20年,但是能够一跃发展成为龙头企业,必然是有其独特的经营管理方式的,但亦能够明显地看到,2018年以来赣锋锂业的发展仿佛已经到了一个瓶颈期,急待寻找更优的发展方式,扭转企业当前发展境况。

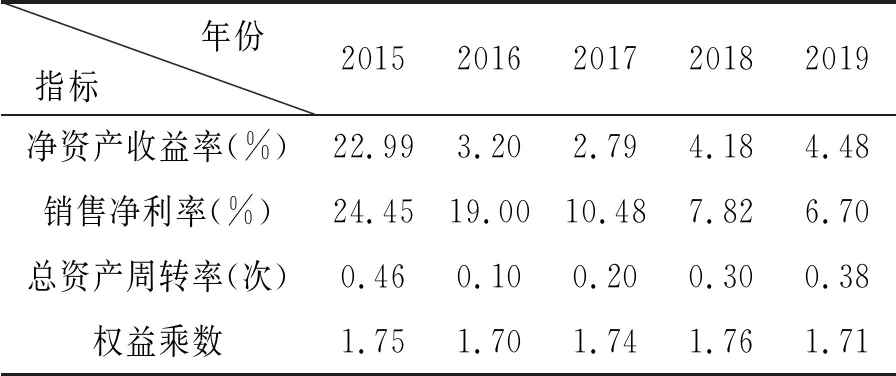

表5 2015年-2019年赣锋锂业杜邦分析

5.1 企业发展状况分析

①从行业背景分析,赣锋锂业整体是以高新技术产业为主,作为医药产业、新能源汽车等的原材料供应商,赣锋锂业的整体市场广阔,市场发展背景良好。②从政策背景分析,助推中国建成制造强国,2015年国务院印发的《中国制造2025》,出台一系列的减税降负政策,创造了其十分良好的政策环境。③从公司发展策略分析,一般情况下当市场需求增多,产品价格上涨时,企业会扩大自身规模,增加产品的生产,扩大市场供给;而当市场需求扩大,产品价格下降时,企业会缩减自身的规模,减少产品的生产,减少市场的供给;以此来达到市场的相对平衡,价格的相对稳定。但据相关资料显示,在锂价格整体下跌、并购标的股价不断下降的情况下,赣锋锂业仍然在增加生产线的投入,扩大生产规模,增加产能。

5.2 企业相关现状分析

①从企业规模分析,据上述可知,赣锋锂业是现在锂产业的龙头企业,且规模处于不断扩大状态。不断扩大企业规模,成为行业佼佼者,在短期内赣锋锂业都能够拥有较大的市场份额,为企业赚取相应的收益,促进企业的发展。②从自然资源方面分析,赣锋锂业以锂为原始材料虽然会给自然造成一定程度上不可逆的伤害,但是企业整体是为高新技术产品提供材料、为新能源产品的发展服务,整体发展顺应了时代的趋势。③从人才培养分析,企业的良性发展离不开高素质人才的加入 与奉献,赣锋锂业贯彻开展落实“1+N+1”模式,校企合作建立新余学院。赣锋锂业实训基地,根据企业的需求培养人才,实现人才与需求的有效对接,有助于企业的发展。