关注指数形态 重视波段细节

云飞扬

对于习惯做短线的投资者来说,A股市场似乎并不缺少机会。自今年3月份以来,上证指数涨跌一百点以上的波段行情已有6次,市场总是在给操作机会。

正如古人所云:飘风不终朝,骤雨不终日。股市是感性和情绪化的,有时,看似唬人的跳空下跌并不连续。7月2日,上证指数收出跌幅1.95%的阴线,但7月5日便止跌了。2020年7月16日和24日,两次幅度高达4.5%、3.86%的大跌,也仅调整一天而已,随后都出现较大幅度反弹。

其实,上述这些走势貌似无厘头,却十分符合艾略特波浪原理。比如,去年7月16日的调整属于某个四浪,笔者在专栏文章中曾提前分析预见到。那么,当前行情该如何解读呢?我们先来看深证成指日K线。(见图一)

图一:深证成指日K线技术分析

如图一所示,在MACD指标出现日线顶背离之后,深证成指随即回调,时隔14个交易日,又跌到上升通道的下轨。关于指标顶底背离的有效指示作用,笔者今年已经列举过多个实例。

指数的波浪形态则要复杂微妙得多,大致可以有两种划分方法。第一种,认为大盘从5月11日开始进入五浪,目前处于五-2浪调整中;第二种,把2月18日以来的调整看作四浪,当前正在四-c浪段内。(見图二)

图二:上证指数日K线浪形分析

对于第一种,将2月18日至5月11日这55个交易日的调整,看作abc结构的四浪,但是b浪显得短暂局促了,在形态的完整性方面存在不足。而第二种的四-a-5浪时间又偏长了点。

虽然大盘指数几乎每一步都能用波浪理论来解释,但要在事先看对也不容易,特别是在多空转换期,往往存在更多变数。即使不同浪形,其细浪形态也有部分可能重叠的。

根据经典波浪规则,按照子浪点位的高低,调整浪可以分为九种类型,四浪调整的终点,并非一定要低于3328点。目前看来,b浪的高点已经低于a浪的起点,c浪结束点很可能高于a浪的终点。那样的话,就是一种藏顶藏底的平台型调整浪。

不过,无论是用哪种划分方法,大盘指数都到了某个调整过程的后期阶段。这一点,用沪深300指数来看会更直观。(见图三)

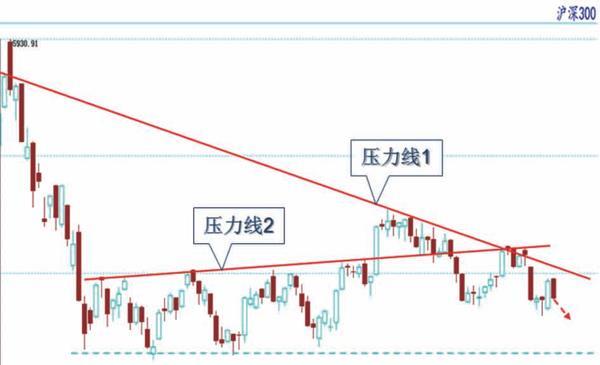

图三:沪深300指数日K线形态分析

图三中,沪深300指数的趋势线构成了一个收敛三角形。6月底,两条压力线同时起作用,促使指数向下调整。从市场内在力量的角度,形态变幻表征着市场能量的储备和耗散。指数的三角形收敛形态,可视为一个交换筹码、积蓄内力的过程,结束后或将再度上行。

如果用60分钟K线观察,最近的几个子浪显得尤为清晰。图四是覆盖面更广的跨市场指数中证800的细部浪形。(见图四)

图四:中证800指数60分钟K线浪形分析

基于形态、比例、时间等三大要素,笔者倾向于这种划分。若四-c浪运行34个交易日的话,会再震荡调整两周左右。

在许多资深股民的记忆中,A股市场向来是牛短熊长的。2007年和2015年两轮快速拉升的牛市之后,漫漫熊途都长达好几年。不过,2019年1月之后,情况发生了改变,“电梯式上升”变成“阶梯式上升”了。在此背景下,有必要更加重视细节变化。

华尔街传奇预言家格兰瑟姆认为,金融泡沫的破裂多数是因为市场狂热难以为继,甚至不需要特定触发因素。也就意味着,经常性的小波段调整并非坏事,一步三回头的慢牛也许远胜于蛮牛。因为进三退二或者进二退一的运行格局,有助于及时消化风险因子,减少问题累积,避免最终造成破坏力极强的整体暴跌,而这正是最近几年的A股有别于前的典型特征。