融资融券与股市波动关系研究

王同芳 商植桐

摘 要: 我国融资融券制度的出台意在提高市场效率和完整性,但若投资者利用其杠杆效应进行投机交易则会加剧股市波动。从融资融券与股市波动的关系角度采用VAR模型、脉冲响应、方差分解等计量方法,通过2018年1月26日—2021年2月10日的数据研究发现,在沪深300指数上升阶段,股市波动对融资交易有小幅促进作用,对融券交易有小幅抑制作用,且融资交易变化量会大幅增加股市波动;在沪深300指数下降阶段,股市波动与融资交易不存在长期影响,对融券交易有小幅抑制作用。进一步分析得出目前我国参与融资融券交易的投资者主要为价值型投资者及其对该交易使用是不充分的结论。

关键词:融资融券;股票市场;波动性

中图分类号:F832.5 文献标志码:A 文章编号:1674-7356(2021)-02-0036-09

我国于2010年3月31日正式开通融资融券交易系统,该制度的出台标志着杠杆交易和卖空交易正式进入我国股市,结束了二十多年的“单边市”。但由于我国股票市场尚不成熟,散户比例高、 “政策市”显著,且进行融资和融券交易从本质上来说是内生行为,因此及时探究投资者使用融资融券进行交易与股票市场之间产生影响的内在关联,为相关政策的制定与调整提供理论支持与事实依据,帮助监管机构调整政策方向、正确引导投资者具有重要意义。

一、研究回顾

政策制定者认为,将融资融券交易纳入证券交易方式之中,作为提高市场效率和完整性的必要手段,对资本市场的稳定发挥着重要作用,对全球资本市场及其参与者具有深远影响。在2010年3月份之前,我国并未允许进行融资融券交易,一些国外市场也曾在某一些阶段进行了卖空限制。比如全球多数证券交易所监管机构对2007—2009年危机的反应是对卖空行为实施禁令或监管限制[1]。但在这些禁止卖空交易的市场中,监管执行效果不尽如人意,因为卖空限制降低了市场的配置和信息效率[2]。从投资者的角度看,被高估的股票是对空头头寸需求最大的股票[3],卖空限制使得这些股票的基础价值无法支撑高估的股价[4],价格发现速度减慢,导致系统崩溃,而融资融券制度等做空机制有助于矫正高估的股价。由此可见,进行适当的融资融券交易是十分必要的。在美国场外交易市场允许融资融券交易之后,信息流动增加[5],投资者们可以借助融资融券交易信息对股票的未来回报进行预测,对小盘股尤其有效[6-7]。

从理论上说,融资融券交易不仅有助于提高价格发现能力,而且提供了增加市场容量和降低流动性风险的手段,但在现实市场当中,融资融券交易机制对股票市场的影响程度至今没有统一的定论。一些学者认为卖空机制很难发挥作用,而融资机制又为投资者提供了跟风追涨的手段,加剧了个股股价波动率[8],恶化了崩盘风险[9]。王旻等(2018)则得出融资融券交易并未显著影响市场的波动性水平的结论[10]。也有一些学者认为融资融券制度的推出有效降低了标的个股的波动率[11-13]。徐长生和马克(2017)发现在股票基本面因素没有变化的情况下,牛市开始之后融资交易规模的扩大导致融资融券标的股的价格存在明显高估[14]。

从以上研究成果来看,融资融券制度的出台是否有利于稳定股价、是否有利于降低股票市场波动率还存在争议。已有的融资融券与股市波动的关系研究时间跨度大、覆盖国家广,导致宏观经济水平、股市自身状况等方面都存在较大差异,研究结果受到的干扰性较强。我国股市与其他国家,尤其是发达国家股市不同,权重股基本都是国有企业股,不能参与融资融券交易;MSCI虽也在2017年6月份入市,但外资与机构投资者相对于发达国家占比仍然较小,散户投资者占比偏多;我国股市还有T+1交易制度、涨跌停制度等。而2017年开始,市场中呼吁价值投资的投资者数量激增, “漂亮50”的走势也使得一大批散户投资者退场,被很多投资者称為“价值投资元年”,人们倡导从公司经营、行业发展、宏观经济角度进行投资,而不是利用K线图进行投机。在此背景下,融资融券交易在其中发挥了什么作用是本文研究的重点。

二、研究设计及数据选取

(一)研究设计

在融资融券与股市波动关系的研究方面,学者们常用的研究方法大致有三种: 一是将股票按照是否允许融资融券交易来进行区分,使用实验组和对照组构建双重差分模型进行分析; 二是通过脉冲响应、方差分解等方法,构建向量自回归(VAR)模型进行分析; 三是依据回归系数大小及显著性,采用线性回归模型进行分析。本文采用第二种方法,通过格兰杰因果检验、脉冲响应、方差分解等方法进行实证研究。

向量自回归(VAR)模型在去除了外生变量之后,VAR(p)模型的数学表达式如下。

yt = A1yt-1 + … + Apyt-p + ?着t,t = 1,2,…,T(1)

其中:yt为k维内生变量向量,p为滞后阶数,T为样本个数。k×k维矩阵A1,…,Ap和k×d维矩阵B是要被估计的系数矩阵,?着t是k维扰动向量。

基于本文所研究的内容,构建的基本VAR模型如下:

(二)数据选取

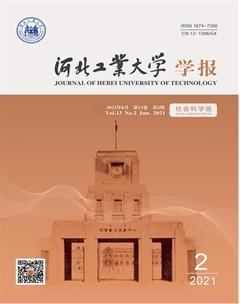

我国融资融券交易于2010年3月31日开启,最初只有90只股票,2011年12月5日第一次扩容后股票数量为185只,2013年1月31日第二次扩容后股票数量为500只,2013年9月16日第三次扩容后股票数量为696只,2014年9月22日第四次扩容后股票数量为900只,经过2016年12月12日第五次扩容,至今已有950只,在市场中的占比日益增加。

为了保证数据的及时性,本文使用2016年12月12日最后一次扩容之后的数据,结合市场行情走势,我们选择2018年1月26日—2021年2月10日的数据进行研究。在对股票指数的衡量方面,沪深300指数的推出就是为了反映沪深市场整体走势,是一个跨市场指数,而我国融资融券标的股也是横跨沪深市场,因此本文选用沪深300指数来代表股票市场整体走势。为保证数据的平稳性,将使用对数收益率来表示其波动性,计算公式如下:

VOLt = ln(Pt / Pt-1)(6)

沪深两融余额数据使用日融资余额和日融券余额的变化量,来考察融资融券余额的变化是否会对股市产生影响,计算公式如下:

MPvol = (MPt - MPt-1)MPt-1(7)

SSvol = (SSt - SSt-1)SSt-1(8)

本文将沪深300指数按照下降阶段和上升阶段分别研究。2018年1月26日—2019年1月4日,指数从4 403.34下降到2 935.83,为下降阶段;2019年1月4日—2021年2月10日,指数从2 935.83上升到5 930.91,为上升阶段。并判断在这两个阶段中融资和融券与股市波动性之间的关系。数据来自Wind资讯。

三、实证检验

(一)下降阶段

1. 平稳性检验

在实证检验之前,先要对数据平稳性进行检验。本文使用的数据属于大样本数据,直接选用ADF检验法。在使用这种方法时,需要根据时序图来判断时间序列有无常数项和趋势项,若检验回归中含有常数项,则原序列在一个偏离0的位置随机变动;若含有线性趋势项,则被检验序列的波动趋势随时间变化而变化。从图2上可以看出,指数波动率和融券余额变化量是围绕靠近0的水平线随机游动,因此无常数项和趋势项,融资余额变化量具有常数项而没有趋势项。

ADF检验的原假设是序列存在一个单位根,当P值小于0.05时可以拒绝原假设,即序列平稳。检验结果如表1所示,指数波动率和融券余额变化量在1%显著性水平下拒绝原假设,为平稳序列,满足VAR模型条件,融资余额变化量是一阶平稳,与指数波动率为不同阶平稳,因此认为两者之间不存在长期关系,不能创建VAR模型。

2. 滞后阶数选择

VAR模型需要根据最优滞后阶数来建立。对股市波动和融券交易的VAR模型滞后阶数进行检验,根据AIC准则和SC准则,选取最小值来确定滞后阶数。如表2所示,股市波动和融券交易中根据准则显示最优滞后阶数为4,因此最优滞后阶数为4。

3. VAR模型结果

沪深300与融券交易建立的VAR(4)型结果为:

SS=-0.263037934169*SS(-1)-0.061788581714 * SS(-2)-0.0624939370961*SS(-3)+0.10633690738* SS(-4)+0.297981069603*VOL(-1)-0.1397652489 18*VOL(-2)+0.0759340771339*VOL(-3)-0.584917 229792*VOL(-4)-0.032992113823

VOL=0.0106202019125*SS(-1)+0.0213824805366* SS(-2)+0.0293364654853*SS(-3)+0.0432065933116* SS(-4)-0.0338129704351*VOL(-1)-0.0530857200 88*VOL(-2)+0.0136687884963*VOL(-3)-0.220921 783508*VOL(-4)-0.221780494762

在使用VAR模型分析时间序列时,需要验证VAR模型的稳定性。若AR根检验中模型的特征根的模均小于1,或所有特征根都显示在单位圆内,则可以认为VAR模型是稳定的,若不满足这些条件则认为模型是不稳定的。如图3所示,所有模型特征根均在单位圆内,因此股市波动与融券交易的VAR(4)模型是稳定的。但在实际应用中,学者们通常不太关心VAR模型的回归系数,而重点关注的是Granger因果关系检验、脉冲响应和方差分解。

4. Granger因果檢验

在时间序列下,Granger因果检验通常定义为,包含两个变量过去信息的预测效果要比只包含单一变量过去信息的预测效果要好,即其中一个变量有助于解释另一个变量的将来变化,则认为其中一个变量是引致另一个变量的格兰杰原因,它检验的是一个变量的滞后变量是否可以引入其他变量方程中。基于上文中的研究,股市波动和融券交易的时间序列通过了平稳性检验,可以直接进行Granger因果关系检验。根据表3中的检验结果,二者之间为单向格兰杰因果关系,融券交易不是沪深300的格兰杰原因,而沪深300是融券交易的格兰杰原因。

5. 脉冲响应

脉冲响应函数(impulse response function,IFR)是考察当模型受到冲击时,这种影响是如何传递到其他变量的。因为沪深300与融资交易之间不存在长期关系,而融券交易存在从股票指数到融券交易的单向因果关系,因此下面的检验仅考虑此影响。若给予股市波动一个正标准差冲击,得到的脉冲响应函数如图4所示,在第5日产生了负影响并达到最大值,随后逐渐减弱并趋向于0。

6. 方差分解

脉冲响应描述了变量冲击的方向和大小,而方差分解则用于评价不同冲击的重要性。方差分解可以将VAR系统中任意一个内生变量的预测方差分解成各个变量的随机冲击,并评价不同冲击所做的贡献。从表4中所示方差分解结果显示,股市波动对融券交易的解释比例较小,大约在第5期达到了6%左右,而融券交易对自身的影响达到93%。

(二)上升阶段

1. 平稳性检验

使用ADF检验之前,先根据时序图来判断时间序列有无常数项和趋势项,从图5上可以看出,三个序列都是围绕靠近0的水平线随机游动,因此无常数项和趋势项。在此基础上进行ADF检验,原假设是序列存在一个单位根,当P值小于0.05时可以拒绝原假设,即序列平稳。检验结果如表6所示,3个变量均在1%显著性水平下拒绝原假设,为平稳序列,满足VAR模型条件。

2. 滞后阶数选择

建立VAR模型前先要确定最优滞后阶数。对股市波动和融资交易、股市波动和融券交易的VAR模型滞后阶数进行检验,如表6所示,股市波动和融资交易中根据AIC准则滞后阶数为6阶,SC准则显示为5阶,由于AIC小于SC,因此最优滞后阶数确定为6阶;如表7所示,股市波动和融券交易的滞后阶数根据AIC准则显示为8阶,SC准则显示为2阶,由于AIC小于SC,因此最优滞后阶数为8阶。

3. VAR模型结果

沪深300与融资交易建立的VAR(6)模型结果为:

VOL=-0.207373585161*MP(-1)-0.4255970506 52*MP(-2)-0.132165031534*MP(-3)+0.055532764 2482*MP(-4)+0.454916443572*MP(-5)+0.0603634 246305*MP(-6)+0.055799220336*VOL(-1)+0.0753 517043979*VOL(-2)+0.175838635443*VOL(-3)+0.00921606668002*VOL(-4)-0.00838909708731* VOL(-5)-0.0991559854834*VOL(-6)+0.09019940 03339

MP=0.296063556832*MP(-1)+0.17995028093* MP(-2)-0.0364885236411*MP(-3)-0.07045349288 86*MP(-4)+0.47518777031*MP(-5)-0.140006175 208*MP(-6)+0.0592503415785*VOL(-1)+0.03403 04419728*VOL(-2)+0.0437683181197*VOL(-3)+0.0173194495097*VOL(-4)-0.0159251638366*VOL(-5)-0.0140115733337*VOL(-6)-0.0156097770301

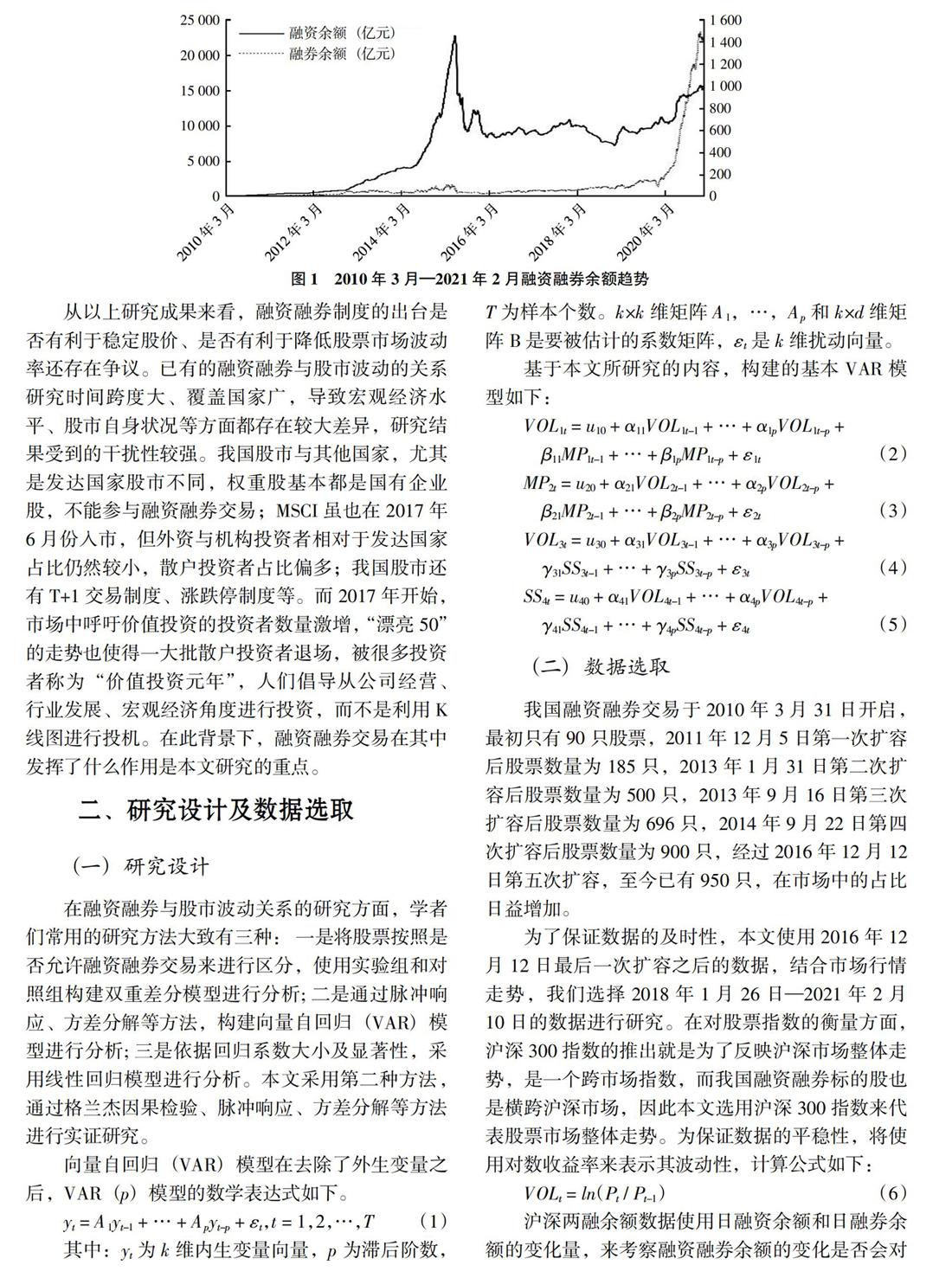

如圖6所示,所有模型特征根均在单位圆内,因此股市波动与融资交易的VAR(6)模型是稳定的。

同样,沪深300与融券交易建立的VAR(8)模型结果如下所示。从图7中来看,所有模型特征根均在单位圆内,因此股市波动与融券交易的VAR(7)模型是稳定的。

VOL=-0.0116726224681*SS(-1)-0.0458267728 99*SS(-2)-0.0314511858812*SS(-3)+0.042912109 321*SS(-4)-0.0109468956402*SS(-5)-0.030199431 4313*SS(-6)+0.0279355096508*SS(-7)+0.0544389 035817*SS(-8)+0.0578297093319*VOL(-1)+0.024 7426167133*VOL(-2)+0.122904888988*VOL(-3)-0.157881411395*VOL(-4)+0.0473581063796*VOL(-5)-0.0420325855952*VOL(-6)+0.0196254290281* VOL(-7)-0.149556835986*VOL(-8)+0.079838454 776

SS=0.0166355749402*SS(-1)+0.190478017803* SS(-2)+0.107570109891*SS(-3)+0.0266744315144* SS(-4)+0.232216458189*SS(-5)-0.0688066335717* SS(-6)+0.148016609129*SS(-7)+0.103772103507* SS(-8)+0.240983330164*VOL(-1)-0.54461590156 6*VOL(-2)-0.0839302902077*VOL(-3)-0.2249830 83228*VOL(-4)-0.188401611667*VOL(-5)-0.0540 798799278*VOL(-6)+0.0308131924876*VOL(-7)-0.375009622087*VOL(-8)-.03840607553

4. Granger因果检验

Granger因果检验的前提必须是平稳序列,基于上文中的研究,VOL、MP、SS的时间序列均通过了平稳性检验,属于平稳序列,可以直接进行Granger因果关系检验。根据表8中的检验结果,融资交易与沪深300之间存在双向因果关系,而沪深300与融券交易之间存在从股市波动到融券交易的单向因果关系。

5. 脉冲响应

若给股市波动一个正标准差冲击,得到的脉冲响应函数如图8所示,股市波动对融资交易的影响为正影响,并在第4日达到最大值;若给予融资交易一个正标准差冲击,得到的脉冲响应函数如图9所示,在第1日产生了正影响并达到最大,随后产生负影响,逐渐减弱并趋向于0。同理,如图10所示,若给股票波动一个正标准差冲击,对融券交易在第3日产生了负影响并达到最大,随后影响逐渐减弱。因此,股市波动和融资交易之间为正影响,而股市波动对融券交易会产生抑制作用。

6. 方差分解

从表9中所示方差分解结果可以看出,对融资交易来说,其对自身的影响最大,占比达到93%左右,而股市波动对融资交易的解释比例从第一期开始逐渐上升,到第6期稳定在7%左右;对股市波动来说,融资交易对股市波动的解释比例从第一期开始稳定在29%后几乎无变化。相比而言,融资交易对股市波动的影响要大于股市波动对融资交易的影响。同时,如表10所示,融券交易受到股市波动的影响程度大约在8%,而对自身的影响达到92%。

四、结论及建议

融资融券交易在资本市场中扮演着重要的角色,如促进价格发现、缓解泡沫形成、增加市场流动性、提供对冲利益等。然而,投资者和投机者参与融资融券交易的行为本质上都是内生的,因此,我们需要确定一个“冲击”,在一个狭窄的时间框架内,导致投资者和投机者行为的急剧差异变化,以估计相互影响。

通常情况下认为,融资交易会导致投资者对股票的需求增加,供不应求使股票价格上升、股市波动增加,融券交易使投资者对股票需求减少,因此股票价格回落、股市波动减少。结合本文的实证研究,本文认为在股市呈上升趋势时,股市波动对融资交易有小幅促进作用,对融券交易有小幅抑制作用,且融资交易变化量会大幅增加股市波动,可以分析得出,市场中的投资者在上升行情中并未过多利用融资交易增加杠杆,也并未利用市场行情翻转的可能性融券投机,始终保持理性状态,但由于上升行情中市场需求已经饱和,少量股票需求即可对股市波动有较大影响;在股市呈下降趋势时,股市波动与融资交易不存在长期影响,对融券交易有小幅抑制作用,可以认为投资者在下降趋势中出于对后续市场乐观或者规避风险的态度,减少了交易杠杆的使用。因此本文认为,在股票市场交易过程中,投资者并未出现大幅追涨杀跌的趋势交易现象,一方面是由于参与融资融券交易投资者投资风格慢慢向价值型投资转变,另一方面是由于我国市场中使用杠杆交易的投资者占比较小。

通过本文的研究,给监管机构和投资者的建议是:第一,2017年开始传统的投机方式不再适用,投资者开始更多关注行业研究、公司估值等价值投资方面,被很多投资者称为“价值投资元年”,而融资融券交易作为价格发现手段,在此背景下发挥了怎样的作用是值得关注的。实证结果显示,在股市行情快速上升或下降的过程中,投资者并未增幅使用融资融券进行杠杆交易,因此目前我国投资者对融资融券交易的使用是不充足的,其价格发现功能没有充分实现。第二,研究将股市走势按照上升阶段和下降阶段进行拆分,得出的结论是投资者初步具备价值投资意识,不盲目“追漲杀跌”,但研究结果提示监管机构要继续完善融资融券交易规则,加强交易市场的监督监管,增加融资融券交易信息公布的及时性和公开性,正确引导投资者进行价值投资。

[参考文献]

[1] Bener A,Pagano M. Short-Selling Bans Around the World: Evidence from the 2007-09 Crisis[J]. The Journal of Finance,2013,68(1):343-381.

[2] Bai Y,Chang E C,Wang J. Asset Prices Under Short-Sale Constraints[C]. Working Paper,Hong Kong Institute of Economics and Business Strategy. 2006:1-17.

[3] Lamont O A,Stein J C. Aggregate Short Interest and Market Valuations[J]. American Economic Review,2004,94(2):29-32.

[4] 李科,徐龙炳,朱伟骅. 卖空限制与股票错误定价—融资融券制度的证据[J]. 经济研究,2014,49(10):165-178.

[5] Seguin P J. Stock volatility and margin trading[J]. Journal of Monetary Economics,1990,26(1):101-121.

[6] Long J B D,Shleifer A,Summers L H,et al. Noise Trader Risk in Financial Markets[J]. Journal of Political Economy,1990,98(4):703-738.

[7] Takehide Hirose,Hideaki Kiyoshi Kato,Marc Bremer. Can margin traders predict future stock returns in Japan?[J]. Pacific-Basin Finance Journal,2008,17(1):41-57.

[8] 王朝阳,王振霞. 涨跌停、融资融券与股价波动率——基于AH股的比较研究[J]. 经济研究,2017,52(4):151-165.

[9] 褚剑,方军雄. 中国式融资融券制度安排与股价崩盘风险的恶化[J].经济研究,2016,51(5):143-158.

[10] 王旻,廖士光,吴淑琨. 融资融券交易的市场冲击效应研究——基于中国台湾证券市场的经验与启示[J]. 财经研究,2008,(10):99-109.

[11] 陈海强,范云菲. 融资融券交易制度对中国股市波动率的影响——基于面板数据政策评估方法的分析[J]. 金融研究,2015,(6):159-172.

[12] Sharif S,Anderson H D,Marshall B R. Against the tide: the commencement of short selling and margin trading in mainland China[J]. Accounting & Finance,2015,54(4):1319-1355.

[13] 王帅. 融资融券对我国股市波动率影响机理研究——基于VAR模型的检验[J]. 中南财经政法大学学报,2017,(1):41-46.

[14] 徐长生,马克. 牛市中融资融券交易对股价高估的影响——基于上证A股交易数据的双重差分法分析[J]. 经济评论,2017,(1):40-52.

The Relationship between Margin Lending and Short Selling and Stock Market Volatility

WANG Tongfang, SHANG Zhitong

(1. School of Economics and Management, Hebei University of Technology, Tianjin 300401, China;

2. School of Artificial Intelligence, Hebei University of Technology, Tianjin 300401, China)

Abstract: The policy of securities margin trading in China aims to improve the market efficiency and integrity, but if investors exploit its leverage effect for speculative trading, it will aggravate the volatility of the stock market. The paper uses several quantitative methods such as VAR model, impulse response, and variance decomposition to analyze the volatility between securities margin trading and stock market. According to the data of CSI 300 Index from January 26, 2018 to February 10, 2020, it can be found that in the rising stage of CSI 300 Index, the stock market volatility has a small promoting effect on the financing transaction and a small inhibiting effect on the short selling transaction, and the change of the financing transaction will greatly increase the stock market volatility. In the decline stage of CSI 300 Index, there is no long-term impact of stock market fluctuations and financing transactions, which has a small inhibitory effect on securities trading. According to further analysis, Chinese investors who are engaged in securities margin trading are mainly value investors, but they have not made full use of it.

Key words: securities margin trading; the stock market; volatility

收稿日期:2019-01-07

基金项目:天津市社科规划项目(TJYY17-028)

作者简介:王同芳(1992—),女,河北廊坊人,河北工业大学经济管理学院碩士研究生,主要研究方向:金融学。

网络出版时间:2019-04-30 网络出版地址:http://kns.cnki.net/kcms/detail/13.1396.G4.20190430.1036.001.html