央行数字货币发展现状和前景分析

赵燕萍

摘 要:2020年新冠疫情激发了各国对央行数字货币更深的兴趣,促进全球范围内各国央行完成从央行数字货币的概念研究到实践实验的更高级阶段。本文讨论了中央银行数字货币的定义,介绍了央行数字货币发展现状,并分析央行数字货币对商业银行、第三方支付、日常生活的影响和央行数字货币的发展趋势,为我国央行数字货币未来发展方向提供思路借鉴。

关键词:央行数字货币;双层运营系统;金融科技

DOI:10.3969/j.issn.1003-9031.2021.04.003

中图分类号:F830 文獻标识码:A 文章编号:1003-9031(2021)04-0026-06

一、央行数字货币定义

近年来,全球大多数央行都在探索央行数字货币(Central Bank Digital Currency,CBDC),特别在2020年新冠肺炎疫情期间,CBDC的研究工作继续快速开展,大多数央行已经完成了从CBDC概念研究到实践实验的更高级阶段。

国际清算银行将CBDC定义为中央银行发行的以国家账户单位计价的数字货币,它代表中央银行的一种负债,分为零售和批发两大类。零售CBDC作为其终端用户(家庭和企业)使用的现金数字等量物,但与现金(纸币和硬币)和消费者现有的无现金支付工具不同,以数字形式表示,代表了对中央银行的直接债权而非私人金融机构的负债;批发CBDC针对的是符合条件的用户群体,旨在结算大额银行间支付或提供央行资金结算新基础设施中的数字代币化金融资产交易。

我国的央行数字货币(Digital CurrencyElectronic Payment,DCEP)是由人民银行发行的法定数字货币,由指定运营机构参与运营并向公众兑换,以广义账户体系为基础,支持银行账户松耦合功能,与纸钞和硬币等价,具有价值特征和法偿性,与人民币1:1自由兑换。

二、央行数字货币发行意义

不论从整个货币金融体系的运行,还是国际货币竞争、国际货币体系发展的角度,发行央行数学货币意义重大。

(一)数字时代最重要的金融基础设施

央行数字货币不仅可以利用其底层的区块链技术,用作价值或信息的传递,应用于票据结算、跨境支付等场景,大幅提高系统效率,还可以进行数据的搜集和获取,将社会企业和政府的融资、生产、销售等环节更好的串联。

(二)实施普惠金融重要手段

普惠金融是各国(特别是新兴市场和发展中国家)发行央行数字货币的重要因素。央行数字货币一方面有助于没有银行帐户的公众能使用其进行小额交易,也有利于政府更精准地向贫困阶层发放财政援助;另一方面可以完善征信信息,减少信息不对称,有助于解决中小企业和个人融资难的问题。巴哈马群岛引入沙元(实时的CBDC),帮助促进这个分布在30个岛屿上且偏远的国家的金融普惠性。

(三)增强支付效率和支付安全

央行数字货币的运营加速支付电子化进程,提供更便捷的支付手段,避免物理货币的防伪与损耗成本,并减少价值交换中中介机构的第三方手续费和摩擦成本,提升支付效率,提供更便捷更低价的跨境支付手段。在新冠疫情背景下,CBDC有助于降低人们感染病毒的可能性。

(四)维持金融稳定和货币政策的有效实施

法定数字货币内置智能合约,可以强化其对宏观货币政策的支持力度,试图解决传统货币政策所面临的货币空转、流动性陷阱等问题。同时,分布式记账技术的应用能促进CBDC交易中介的扁平化,增加金融市场的流动性,疏通利率传导渠道,能通过账户分析,对特定行业、企业和特定区域个人实施差别化利率政策和结构性宽松政策。一旦出现私人机构因技术等问题导致支付风险,CBDC就可对现有支付系统进行有效备份,有利于稳定公众的信心,维护金融稳定。

三、央行数字货币发展现状

自2013年开始,各国中央银行就开始高度关注数字货币。英格兰银行最早发起关于央行数字货币前景的全球讨论,厄瓜多尔中央银行于2014年启动名为“Dinerolectonico”(电子货币)的项目,中国人民银行同年开始着手研究央行数字货币,荷兰银行自2015年开始使用基于分布式账本技术的Dukaton进行数字货币的内部实验,乌拉圭、东加勒比、瑞典、韩国等国的中央银行相继宣布开展本国的CBDC试点。国际清算银行在2020年8月的报告中表示,截至2020年7月,在其调查的66家央行中至少有36家中央银行发布了其CBDC的工作进展,各国央行数字货币研究的核心构成要素基本相同,但受各国国情、战略规划及发展策略的影响,其具体技术构成及研发用途有所差异。

(一)全球央行数字货币发展现状

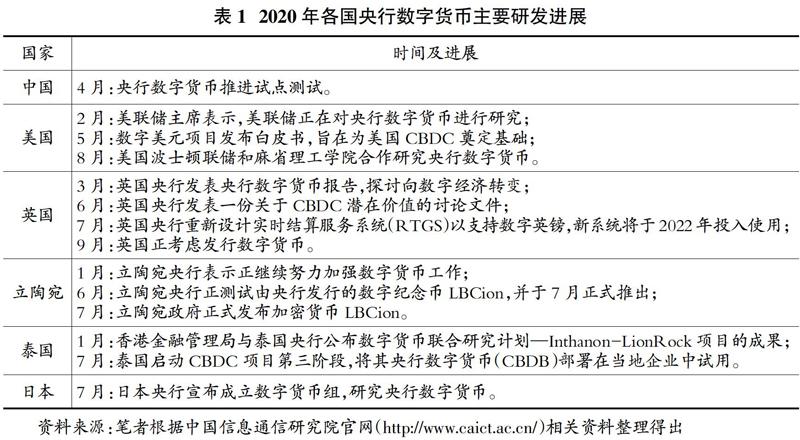

国际清算组织对覆盖了世界72%的人口和91%的全球经济产出的全球65家中央银行关于CBDC的发展进行了调查(截至2020年第三季度)。调查数据显示,86%的国家正在积极研究主权数字货币,主要集中在主权数字货币的投放、重塑支付体系对国家的潜在影响等。约60%的中央银行正在进行实验或概念验证,14%的正在向发展和试验安排迈进,20%的将在短期内(一年内)发布CBDC,约20%的表示很有可能在未来的一至六年内发布数字货币;至少3个国家完成了零售型CBDC试点,6个CBDC零售试点正在进行中,18个发表了关于零售型CBDC的研究,13个宣布正在进行批发型CBDC的研发工作。CBCD更加倾向于零售方面的研究和应用,其在创新能力高、非正规经济规模较大的地区发展更快。表1为部分国家2020年各国央行数字货币研究现状。

新冠疫情加上超主权数字货币的影响,以国家信用背书的CBDC越发受到重视,如瑞典央行与埃森哲公司在2020年2月开展电子克朗试点项目,目前进行概念验证,其架构采用混合型CBDC。加拿大央行的CBDC应急计划,特别考虑了减少或完全取消使用实物现金的情况,总体目标是将其作为加拿大中央银行的数字负债,设计成一个具有良好弹性和可访问性的数字附加功能。目前,英格兰银行开始研究发行法定数字货币的潜在影响,并将核心账本作为CBDC支付系统的中心,负责记录价值凭证,处理使用央行数字货币进行的交易。原本对央行数字货币持谨慎态度的日本和美国等国家也逐步放开限制,加大对央行数字货币的探索力度。

(二)我国数字货币发展现状

1.我国央行数字货币发展历程

随着我国计算机和互联网技术的快速发展,各大金融机构的电子化系统数字化,第三方移动支付的大规模普及,人们越来越趋向于使用电子银行、电子支付而不愿携带纸币,我国的央行数字货币实现了从人民币1.0到3.0的跨越式进步。我国的央行数字货币DCEP的设计始于2014年,远远早于Libra币提出的2019年,从表2可以看出我国央行数字货币实现了从概念研究进展到实践实验的巨大跨越,且有了不小的成果,走在了世界的前沿。

2.我國央行数字货币发行

我国央行数字货币采用双层运营体系,上层是人民银行对商业银行,下层是商业银行或商业机构对公众。DCEP发行基本与纸钞发行一致,是中心化投放机制,央行按照100%准备金制将DCEP兑换给商业银行,再由商业银行或商业机构将DCEP兑换给公众,个人和企业可以通过商业银行或其他金融机构开立数字钱包。采用双层运营体系不仅可以充分发挥商业银行等机构在资源、人才和技术等方面的优势,而且有助于避免风险在央行层面的过度集中以及DCEP对商业银行存款造成挤出效应和“存款搬家”,进而影响商业银行的贷款投放能力。

在技术的选择上,央行不预设技术路线,采用的区块链技术是比特币的UTXO模型、非账号模式,预计会采用非对称加密技术。由于央行数字货币将主要应用于小额零售高频场景,最低需要满足30万TPS的要求,这对目前区块链技术的性能是一大挑战。目前央行层面属于技术中性,这就意味着央行不会干预商业银行和商业机构的技术选择。关于央行数字货币的载体,根据市场推广、迭代方便程度来看,一般是App。

3.我国央行数字货币的支付

DCEP采用账户松耦合,像现金一样实现无网、跨行、跨支付机构的双离线支付,即DCEP可以脱离传统银行账户实现价值转移,使交易环节对账户的依赖程度大幅降低。对于用户和企业来说,日常的小额支付可以通过下载央行数字钱包App进行转账。但为了避免出现挤兑,大额的可能就需要提前与银行预约。同样,出于反洗钱考虑,对于存储DCEP的钱包会进行分级KYC(Know Your Customer)和相应限额。普通用户在拥有数字货币钱包的前提下获取DCEP和现有货币的流通过程基本一致,但主要还是用于小额支付。

关于支付安全问题,DCEP需要国家强力机构来监控。在监管设计方面,普遍采用多层级的匿名监管设计,满足合规性和匿名性的双重需求。央行使用分布式分类账本技术(DLT)为反洗钱、反恐融资合规性程序提供了一种数字化解决方案。

4.我国央行数字货币的实践

2020年4月,我国央行数字货币DCEP在中国农业银行、中国银行的客户端试运行。同期,苏州相城区利用央行数字货币将50%的交通补贴向苏州相城区机关、事业单位及直属单位的员工发放。2020年8月14日,商务部网站刊发《商务部关于印发全面深化服务贸易创新发展试点总体方案的通知》,明确在京津冀、长三角、粤港澳大湾区及中西部具备条件的试点地区开展数字人民币试点。2020年10月9日,深圳发放了1000万数字货币,能享受到福利的为5万人,每人200元,通过摇号的方式免费发放到大家的手里。2021年2月24日,成都发放总额4000万元的数字人民币消费红包,红包数量约20万个,可在指定商户(门店)和线上京东商城消费使用。此外,中国人民银行也与私营公司如滴滴出行、美团点评等谈扩大测试范围的事项,以通过这些影响广泛的平台大规模推行DCEP。

四、央行数字货币产生的影响

(一)对商业银行的影响

CBDC并不会导致商业银行市场份额的下降,因为双层运营体系,可以帮助其参与央行数字货币的研发、流通和使用;但可能会产生金融脱媒现象,央行可以直接通过CBDC进行零售服务但可能性不大。

(二)对现有第三方支付机构的影响

CBDC和第三方支付的使用方式相似,都需要移动终端设备。但CBDC可以打破支付行业的壁垒,支持银行和支付工具间实现流通。另外,CBDC更加安全,使用场景更广泛,还能实现“双离线支付”,可以减少第三方支付机构客户信息泄露事件。从理论上不会对第三方支付的地位产生影响,因为第三方支付也将接入CBDC,使支付工具的功能更多元。但若CBDC很受民众欢迎,就有可能对第三方支付形成挤出效应。

(三)对民众日常生活的影响

CBDC的发行及落地,将会进一步推动中国“无现金社会”的发展进程。对民众来说,日常生活中使用“电子现金”的场景会进一步增多,偏远地区的百姓从CBDC中受惠。

(四)对人民币国际化的影响

CBDC有助于在人民币作为国际储备货币的属性的进一步提升,能给人民币的国际化之路提供正向的推动力和超车的机会,助力中国内地金融市场的进一步开放。

五、央行数字货币前景分析

(一)前景分析

一个健全且明确的法律框架是任何央行发行CBDC的必要前提,但在许多国家发行CBDC的法律权限仍不明确。当前,大约四分之一的央行拥有或即将拥有发行CBDC的法定权力,约26%的央行没有发行CBDC的权力,约48%的央行仍不确定。新冠疫情加速了支付的数字化进程,并为CBDC增加了新的动机,不仅可以作为新的制度供给且能够为其进行财政援助,未来会有更多的国家会制定关于CBDC的法律制度。

但当前CBDC面对的还是传统的金融市场和传统的零售支付,未来应当定位在解决传统金融领域的难点和痛点问题,重点运用在以往金融服务缺失的场景。如在企业端,银行可以通过CBDC追溯企业信贷资金的最终用途来解决中小企业的融资难、融资贵的问题;在个人消费端,银行可以基于CBDC来追踪资金用途,确保资金用途和贷款承诺的一致性。

在可预见的未来,在多种因素的综合作用下,包括CBDC的持续研发、新冠肺炎疫情期间支付数字化的加速以及全球稳定币的妖魔化,越来越多的国家会考虑发行CBDC的必要性,更加积极的探索CBDC的应用场景和实施效果。

(二)对我国的政策启示

一是加快DCEP试点及相关研究工作,考虑如何应对金融结构的变化,促进DCEP与商业银行数字化转型结合起来,进行金融创新,保持行业竞争力。

二是探索监管科技在DCEP场景中的应用。借助DCEP试点的机会,开展智能合约监管的尝试,是监管科技发展的重要探索路径。坚持“相同行为,相同监管”原则,监管DCEP超发风险以及在技术上加强对反洗钱的监控和对弱匿名性账户的限制。

三是推进与其他正在研制法定数字货币的国家和数字货币研究机构之间的合作,提前布局跨境结算业务。数字货币可以克服当前跨境支付市场交易存在结算速度慢、成本高的缺陷,我国应当在跨境支付领域积极开展国际合作,形成法定数字货币的“联盟”,推动数字货币底层技术发展。

四是不断探索完善数字货币生态系统。通过数字货币衍生的金融业务和应用场景,以全方位的数字货币生态链吸引客户资源,抢占市场份额,促进数字货币持续流通。

(责任编辑:张恩娟)

参考文献:

[1]RAPHAEL AUER,GIULIO CORNELLI,JON FROST.“Covid-19,cash and the future of payments”[EB/OL].[2020-04-03].https://www.bis.org/publ/bisbull03.htm.

[2]RAPHAEL AUER,GIULIO CORNELLI,JON FROST.Rise of the central bank digital currencies:drivers,approaches and technologies[EB/OL].[2020-8-24].https://www.bis.org/publ/work880.pdf.

[3]Bank for International Settlements,Innovation Hub Other.SIX Group AG and Swiss National Bank.Project Helvetia:settling tokenised assets in central bank money[EB/OL].[2020-12-03].https://www.bis.org/publ/othp35.pdf.

[4]周永林.央行數字货币实现模式[J].中国金融,2017(5).

[5]零壹智库.人民币3.0:中国央行数字货币:运行框架与技术解析[EB/OL].[2020-03-12].https://www.vzkoo.com/doc/9377.html?a=3.

[6]谢星,封思贤.法定数字货币对我国货币政策影响的理论研究[J].经济学家,2019(9).

[7]封思贤,杨靖.法定数字货币运行的国际实践及启示[J].改革,2020(5).