万达商管到底值不值2000亿元?

欧锦

万达商管于10月21日向港交所递交了招股书。在招股书中,最吸引人的无疑是其IPO前的豪华战投阵容。

这份股东名单里,出现了腾讯、蚂蚁、中信资本、招商局、碧桂园等诸多明星公司,而这些“大佬”站台也帮助万达商管获得了其他商管公司无法企及的关注度。

早在2018年,腾讯联合苏宁、京东、融创投资万达商管约340亿元,换回约14%股份,彼时的万达商管估值就已经达到了2 429亿元。而这次一旦成功港股上市,万达商管市值或超2 000亿元。

按照2020年万达商管11亿元的净利润计算,2 000亿元的市值对应的PE(计算方法:战投估值/2020年净利润)约为181倍。

要知道,目前港股上市的商管龙头华润万象生活的PE(TTM)为60倍,其他公司如中骏商管PE(TTM)约30倍,宝龙商业约26倍,兴盛商业约21倍。粗算下来,这几家加在一起都不如一个万达商管。

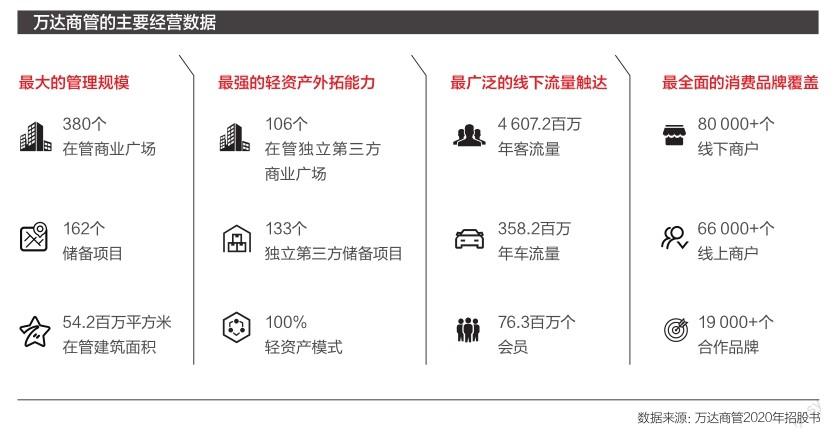

万达商管虽贵为在管建筑面积全球第一的企业,但究竟值不值181倍的PE,其实是一个值得探讨的问题。

在做出判断前,投资者至少需要知道一些基本事实:

1. 过去几年,万达商管的业绩表现非常出色,2018-2020年及2021年上半年,公司分别实现营收110.23亿元、134.37亿元、171.96亿元、106.36亿元;

2. 市场上存在资金向细分行业龙头集中的倾向,这有可能造成万达商管估值结果的溢价,再加上腾讯、中信、招商局等明星股东持股,能进一步加强投资者的信心;

3. 万达商管身上有一个高到离谱的业绩对赌,万达商管保证2021年实际净利润不得低于51.9亿元。之所以说它高到离谱,是因为截至2021年前半年万达商管的净利润仅为6.56亿元,距离51.9亿元的全年对赌业绩相差甚远。

從大陆首富到“一无所有”

2014年12月23日,万达商业地产(“万达商管”前身)登陆港交所,发行价为48港元,并以313亿港元的募资成为当年港股最大IPO。

也就是在这一年,王健林凭借手握多家上市公司,登上福布斯大陆富豪榜榜首,一时风光无两。

然而,上市后的万达商业地产表现并不理想,上市首日破发,不但跌破发行价,更是跌破净资产,市盈率仅4.91倍,市净率只有0.82倍。

据万达商业2015年年报显示,其每股收益6.6元,每股净资产39.8元,股价却长期在39港元上下徘徊。

没有对比就没有伤害,次年1月上市的万达电影,上市后就迎来十几个涨停板,股价翻了10余倍。

2016年,万达商业地产启动了私有化程序,并于9月成功退市。从上市到退市,时间之快让人措手不及。追溯退市原因,王健林曾表示,万达商业H股私有化的核心原因是,公司股价长期在净资产上下徘徊,被严重低估。王健林在央视《对话》节目中称,“不能对不起我的朋友和股东,所以我们一定要私有化。”

在退市时,万达和投资方签订了对赌协议,如果退市满2年或2018年8月31日前未能实现在境内主板市场上市的目标,万达集团将以每年12%的单利向A类(境外)投资人回购全部股权,以每年10%的单利向B类(境内)投资人回购全部股权。

也就是说,如果上市失败,王健林是要为当初的赌局买单的。

时间紧任务重,从中国香港退市后,万达商业地产随即启动内地IPO。自2015年起,受制于国内地产政策调控、宏观环境趋势变化等影响,万达内地IPO计划受阻。提交A股招股书后,万达商管经历了漫长的等待,最终在今年3月,宣布撤回上市申请。

除了IPO不顺,王健林的事业也在这几年遇到低谷。2017年,万达遭遇了股债双杀的重大危机,既失去了马来西亚城项目,又被证监会排查授信风险。

为了缓解危机,同年7月,万达商业与融创、富力签署三方战略协议,富力地产以199.06亿元拿走万达77个酒店,融创的孙宏斌以438.44亿元获得13个文旅项目的91%股权,两项交易总金额达637.5亿元。

之后,王健林和万达又多次抛售其他资产,一年多的时间里清偿了2 000多亿元债务。

面对如此变故,王健林并非心无波澜。2017年1月14日,在万达年会上王健林深情献唱一曲《一无所有》,让不少网友“酸”了一把,随后便有了那个全网知名的段子—“悔创阿里杰克马,普通家庭马化腾,不知妻美刘强东,一无所有王健林”。

2018年,万达商业地产更名为“万达商业管理集团”,加速轻资产转型。2019年,万达商管彻底剥离房地产业务,由新成立的万达地产集团接管,万达商管则专注于商业运营管理,强调服务业属性。

2021年3月24日,万达商管发布公告称,基于对自身战略的研判,万达商业决定对本公司从事轻资产商业运营、科技、数据、人员等相关资源进行重组,以尽快实现境内外上市。

从昔日首富到负债累累,再到还清债务,王健林走过一段大起大落的人生,而万达商管似乎也沿袭了同样的命运,在退市后不断折腾,经过7年才重启IPO。

“万达”模式的不确定性

业内所说的“轻资产模式”,即企业不自持相关商业地产,只输出品牌,负责设计、运营等工作并分得收益的模式。

2019年,万达商管彻底剥离所有房地产业务,专注于商业运营管理,强调服务业属性。2020年9月,万达商管进一步透露,从2021年开始万达商管不再发展“重资产”,即不再投资持有万达广场物业,全面实施“轻资产”战略。

有行业人士分析,该模式具有两种显著的优势。

一是专业分工带来的效率提升。

万达商管在轻资产运营模式下,物业方强在拿地和建设,运营方强在管理,双方都在发挥自己的特长,有利于提高经营绩效。

二是轻资产模式可以更好地扩张。

传统商业地产的重资产模式对于资金需求较大,而轻资产运营专注于品牌和管理的输出,可以通过物业方的物业手段放大经营价值,并大大降低资金要求,从而也能加快扩张步伐。同时,也给万达商管的业务多元化提供了空间。

目前来看,万达商管轻资产化的速度迅速很快。在2020年开业的45座万达广场中,轻资产占比超过6成。据其最新的招股书显示,万达商管实现了100%轻资产模式。

尽管这一模式颇有优势,但由于近两年商业环境的变化,万达商管在业绩上出现起伏,为后续发展带来了不确定性。

2020年,万达商管实现营业收入171.96亿元,同比增长27.97%;实现净利润11.13亿元,同比下降12.9%,陷入增收不增利窘境。

究其原因,一方面是减免租客租金导致租金收益下滑,以及受疫情冲击酒店经营效益变差,共同造成了公司的整体业绩下滑。

鏖战资本市场的万达商管,仍需面对日益激烈的商业竞争环境。

另一方面,行业竞争也越来越激烈。据弗若斯特沙利文的研究数据显示,2015-2020年,中国在管商业广场总数由13 655家增加至20 977家,复合年增长率为9.0%,预计于2025年将达到28 332家,2020-2025年的复合年增長率为6.2%。

但同时,中国的商业运营服务市场也面临诸多挑战,越来越多的商业广场运营状况不佳。2015-2020年,中国出租率低于70%的商业广场数量由6 662家增加至9 606家,复合年增长率为7.6%。估计到2025年,中国出租率低于70%的商业广场数量将达到12 090家。

一涨一跌,让万达商管的财务表现仍存在一定的不确定性。

181倍PE到底值不值?

我们都知道,万达商管之所以从港股退市,是因为“被严重低估”。那么这次上市,万达商管能获得资本青睐吗?预估的2 000亿元市值和对应的181倍PE是否偏高?

从大环境来看,不少房企为寻找出路都在开拓物管或商管的第二成长曲线。今年上半年,大批中小型物管企业密集递表港交所,仅上半年递表物企就达21家,超过2020年全年17家上市物企数量。

上市“风”虽然刮得火热,但是投资者似乎并不买账。

一方面,商管企业不好过。比如,港股“商业物管第一股”华润万象生活于2020年12月登陆港交所,市值最高曾超1 260亿港元。但从今年6月底股价短暂摸高到55.25港元后,华润万象生活股价开启了3个多月的连续下跌,截至10月29日收盘报收40.95港元,累计跌幅已经超过25%,市值已蒸发300多亿港元。

同时,港股其他几家知名商管企业的日子也不好过。

比如:中骏商管过去2个月里,股价从4.55港元跌至4.02港元,跌幅11.6%;纯商管的星盛商业从6月最高点6.09港元一路跌至11月1日收盘3.79港元,跌幅超过37%;宝龙商业则从4月底的31.47港元跌到10月底的17.6港元,半年跌幅超44%。

这些企业或许可以作为尚未上市的万达商管的前车之鉴,毕竟大家同在一个赛道里,对比起来更具参考价值。

另一方面,万达商管到底值不值181倍的PE也是大家关注的重点。

如果按照2020年万达商管11亿元的净利润计算,2 000亿元的市值对应的PE就是181倍。

但这个数据似乎明显过高,港股已上市龙头华润万象生活目前享受着行业内最高的估值,也只有60倍PE(TTM),住宅类物管龙头碧桂园服务也仅有51倍PE(TTM)。由此来看,万达商管的PE似乎太高了。

当然,以上是按照2020年净利计算所得,如果按照2021年预期净利润计算,结果则大相径庭。

据万达商管招股书透露的对赌协议显示,万达商管保证2021年、2022年、2023年实际净利润不得低于51.9亿元、74.3亿元、94.6亿元。但实际上,万达商管可能很难完成2021年的对赌计划。

为什么这么说?因为按照业绩对赌的数据,2021年需实现净利润51.9亿元,但2021年上半年,万达商管的净利润为6.56亿元。

但如果真能达成,那万达商管对应的PE约为38倍,其实并不算高。同行的PE也基本都在这个水平,比如中骏商管PE(TTM)约30倍,宝龙商业约26倍。

正如富途证券在其研报中指出的那样,“万达商管,无论是从营收净利规模,还是从在管商业广场面积、储备项目数量、轻资产外拓能力来分析,都要超过华润万象生活,综上我们认为万达商管大概率也将获得市场追捧,不过其IPO表现,则取决于IPO定价以及估值是否公允。”

(本文来源于资本星球Planet。)