基于现金流的上市公司财务分析指标体系构建

程诗怡

【摘 要】传统的财务分析主要是以资产负债表和利润表为依据,现引入现金流作为分析的依据。现金流是指企业在一定会计期间按照收付实现制,通过一定的经济活动而产生的现金流入与现金流出。论文提出构建基于现金流的上市公司财务分析指标体系,可以在一定程度上减少盈余调整、报表粉饰等问题,为上市公司的风险管理、风险防范提供保障,进而为公司的未来发展、持续经营提供支持。

【Abstract】Traditional financial analysis is mainly based on the balance sheet and income statement, and cash flow is now introduced as the basis for the analysis. Cash flow refers to the cash inflow and cash outflow generated by an enterprise through certain economic activities in accordance with the cash system of accounting during a certain accounting period. This paper proposes that the construction of financial analysis index system of listed companies based on cash flow can reduce the problems of earnings adjustment and statement window-dressing to a certain extent, provide guarantee for risk management and risk prevention of listed companies, and then provide support for future development and sustainable operation of companies.

【关键词】现金流;收付实现制;风险管理;财务分析指标

【Keywords】cash flow; cash system of accounting; risk management; financial analysis index

【中图分类号】F275 【文献标志码】A 【文章编号】1673-1069(2021)10-0088-03

1 引言

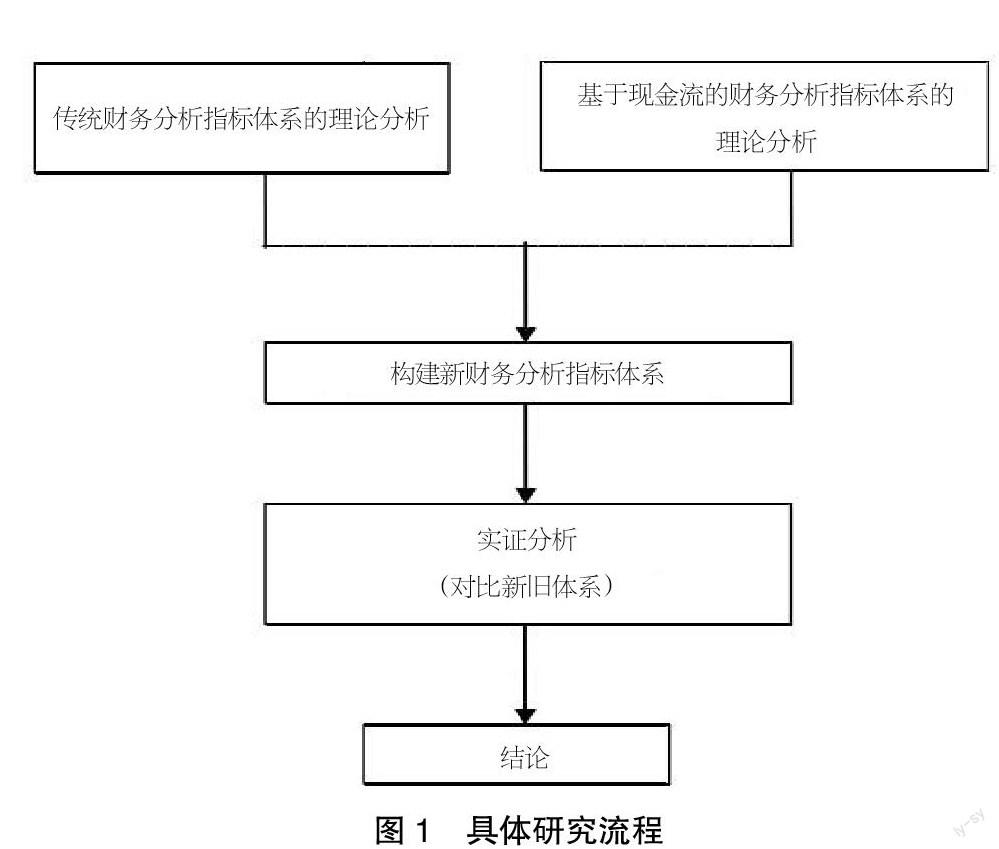

现金流是企业流通的血液,企业有足够的现金流流通才能产生足够的利益,促进企业发展,反之,企业就会面临生存危机。在国外,现金流量分析已经得到了广泛应用,投资者通过对现金流量的分析,可以知晓企业获取现金的能力,更加准确地评估企业价值,从而作出合理的决策。债权人可以明确得知企业偿还债务的能力,由于偿还债务和利息都需要现款支付,所以利用现金流分析比利用传统财务分析指标更加准确。国内对现金流的管理和应用未给予足够重视,企业账表利润充足,但是现金流动不畅,导致现金流断裂,企业无法偿还债务,最终导致企业破产。因此,企业应当做好风险控制,防止因现金流流通不畅导致现金流断裂,构建以现金流为基础的财务分析指标体系,使财务分析指标体系更加完整可靠,具体流程如图1所示。

2 传统财务分析指标的缺陷

2.1 过度侧重静态分析

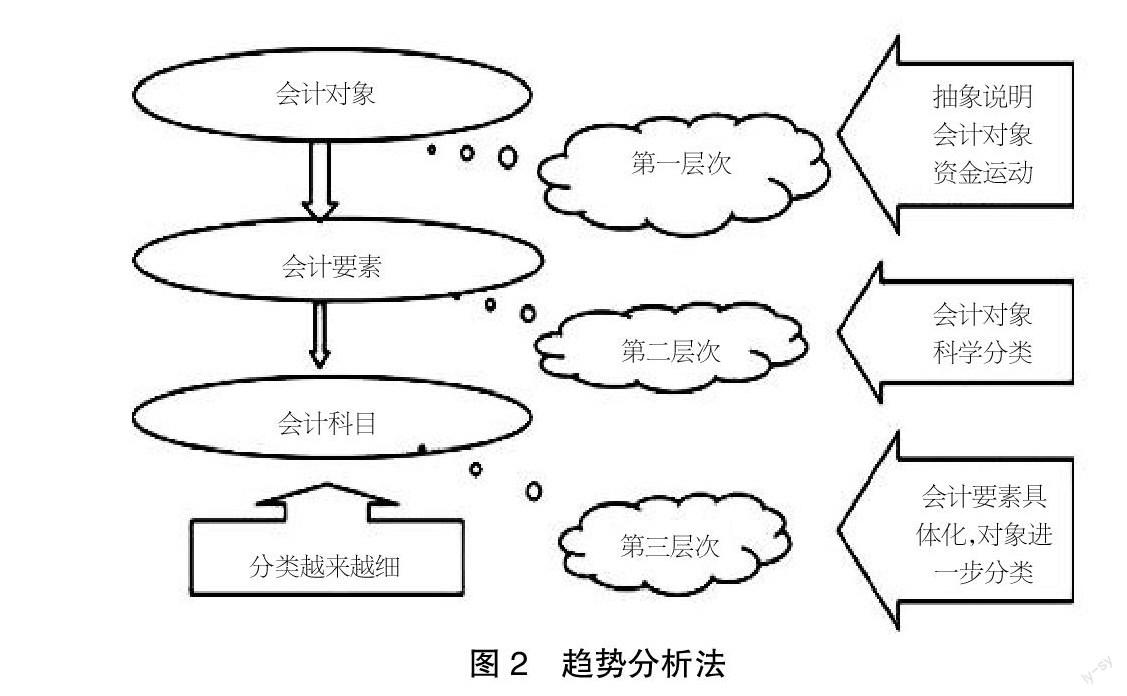

传统的财务分析指标基于资产负债表和利润表之中的静态数据来进行计算和分析,这些数据只反映了某个会计时点或者会计期间的经营情况,是过去的数据,并不能对未来的企业发展起到指导作用。很多企业采用趋势分析法和对比分析对企业的竞争对手和行业内其他企业进行年度指标对比,这种方法依然无法反映企业的动态经营数据,对企业的财务状况分析与管理仍具有局限性。趨势分析法如图2所示。例如,存货周转率是反映在一定时期内企业的存货流动性,能够反映存货的资金使用效率,但若企业在一定时期内积压存货,再在某一时点全部卖出来实现销货策略,则会导致积压存货期间的存货周转率下降,并不能正确反映企业的财务状况。

2.2 财务报表不规范

由于传统财务分析指标主要是从资产负债表和利润表中选取数据,这2种报表都存在一定程度的粉饰报表和虚增利润的问题,该问题难以得到彻底解决。同时,财务报表本身也存在不确定性和灵活性特征,选择不同的会计假设、会计估计、会计政策,都会影响报表数据进而影响财务分析指标的结果,因此,财务分析指标可能存在可靠性不足的问题。例如,企业可能会延迟确认大额费用,降低确认的成本,从而使报表利润增加,进而达到企业融资等目的。若仍然采用这些数据来确认财务分析指标,则会影响财务分析的客观性。

2.3 财务分析指标不完善

流动比率、总资产报酬率、权益负债率等一系列指标在一定程度上可以反映一个企业的营运能力、获利能力和偿债能力,但是这些指标存在一些不足和问题。例如,流动比率表示企业用流动资产清偿流动负债的能力,但是流动资产中存在未回收的应收账款和积存的存货,这些流动资产的变现能力差,并不能迅速清偿流动负债。若企业在期末用现金清偿流动负债,并在下期期初借入一定现金,则期末的资产和负债同时减少,流动比率会出现增长。应收账款周转率是反映公司收回款项并把它们转换为现金的效率,但是企业为了减少工作量,一般利用营业收入计算而不是赊销收入,这就会造成计算的误差,进而影响分析结果的准确性。

3 基于现金流的财务分析指标的优势

3.1 可以真实地反映企业收益质量

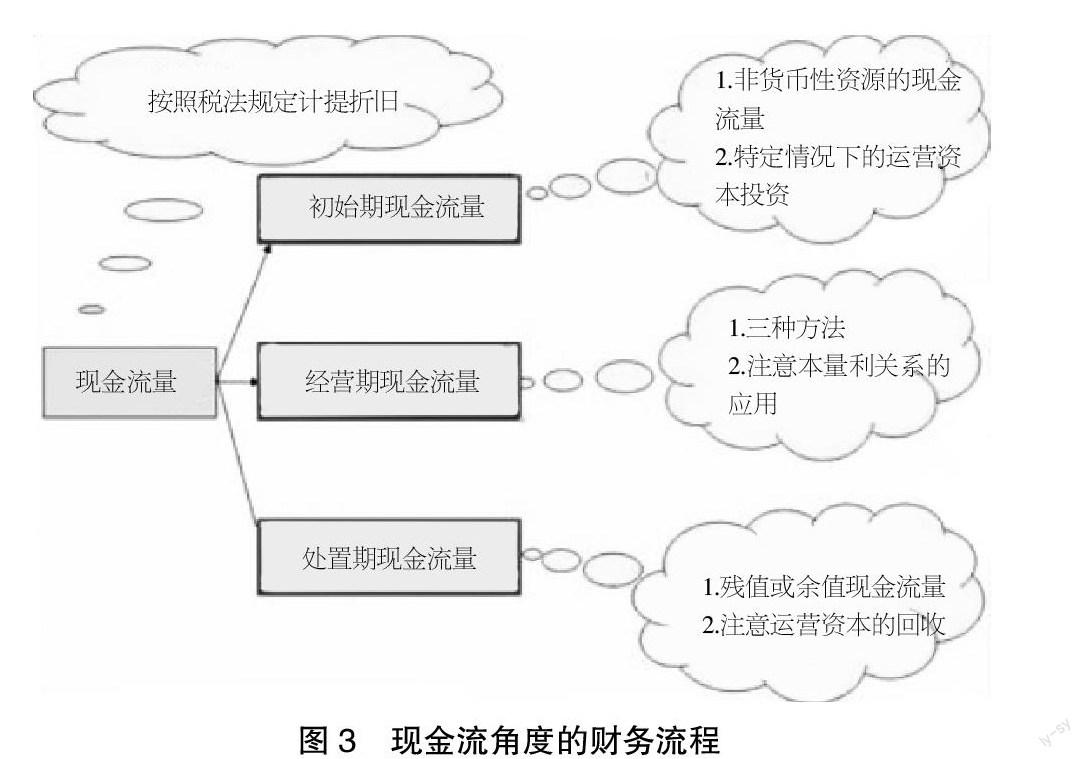

收益质量指的是企业业绩情况与报告收益之间的相关性。在一定程度上,会计利润并不能反映实际的企业经营情况,因此,与会计利润相比,现金流能够更好地反映企业的获利情况。因为资产负债表和利润表是按照应计制编制的,出现财务报表粉饰的可能性较大,基于现金流角度的分析指标按照收付实现制计算,降低了财务分析指标被加以粉饰的可能性,能使企业的利益相关者更加真实地认识和掌握企业的价值和质量,如图3所示。

3.2 可以更好地反映企业偿债能力

在国内,很多企业的盈利情况很好但是仍然面临破产危机,因为这些企业虽然有大量的流动资产,却不能及时偿还债务,这些流动资产包括未收回的应收账款和积压的存货,这些流动资产无法迅速变现从而支付现时债务。当企业用速动比率来反映企业的短期偿债能力时,可以排除存货带来的误差,但与此同时,应收账款的金额也实际存在、无法避免,所以速动比率也无法完全准确地反映企业的偿债能力。以权责发生制为基础计算的财务指标无法说明企业的偿债能力,从而把错误的信息传递给了投资者和债权人。

3.3 可以准确地反映企业获现能力

企业获现能力是指企业通过销售等方式获得现金的能力。基于现金流量表构建的财务指标体系能够反映出企业在各种经营活动中的获现能力。只有现金足够充足才能保证企业的经营推进与持续发展。当今社会,企业的成败很大程度取决于企业的获现能力,企业的获现能力成为评价企业财务情况和经营情况的重要指标。同样,有效衡量获现能力有助于评价企业偿还债务的能力,增强企业获现能力可以避免企业产生财务风险。

3.4 可以提高企业会计信息的可比性

由于不同公司的细分市场、业务构成、产品生命周期、规模体量等因素的不同,财务指标并不完全可比,虽然有些情况下可以通过对指标的选择与修正减少相关影响,但很难消除这种影响。同时,不同公司的会计政策选择不同,这也会影响财务指标的可比性。但是以收付实现制为基础的现金流角度的财务分析指标剔除了这些影响,从而提高了企业会计信息的可比性。

4 基于现金流的财务分析指标体系构建

4.1 偿债能力指标

传统财务分析系统的最大缺点之一是忽视了对现金流信息的使用。在会计领域当中,存在关于哪个更重要的争论——关于现金流的信息还是关于会计收入的信息。本文认为,在具有良好“凝聚力”基础的市场中,收入会计信息可以更好地反映上市公司的经营业绩,但对于试图隐瞒真实情况的上市公司来说,收入会计信息无法追踪人为操纵。现金流量指标基于接收和付款系统,确认现金流量信息需要第三方机构——银行提供原始支票和相关数据。因此,一般认为现金流量信息的可靠性较高。

偿债比率用以评价公司的资产流动性和短期偿债能力,资产流动性是指公司将资产变为现金的能力,引入现金流作为分析依据后,加入了2个新的指标:

①现金到期债务比=经营现金流量/(本期应付票据+本期到期长期债务)

该指标反映了本期到期债务有多少经营现金流量可以用来偿还本期到期债务,并且由于排除了存货、呆账等因素,可以更加真实地反映上市公司的偿债能力。

②现金流量负债率=经营活动产生的现金净流量/流动负债

该指标反映了流动负债可以有多少经营活动产生的现金净流量偿还,且该数值越大,说明上市公司有越多的经营现金流量用以偿还债务。

4.2 营运能力指标

营运比率能够评价所选定的流动资产的流动性,也显示了上市公司使用短期经济资源的有效性。营运能力指标可以用来分析、总结和评价一个企业的销货能力,以及企业发展过程中的正常经营能力。因此,可以增加以下新指标:

①存货周转率=购买商品所支付的现金/平均存货

该指标反映了在一个期间内支付现金用以购买商品的金额占存货的比例,且该数值越大,说明上市公司的营运效率越高,同时,投放在存货的资金越少。

②应收账款回收率=出售商品收到的现金/应收账款净余额

该指标反映了在一个期间内应收账款余额内占有多少出售商品所收到的现金,该数值表明了上市公司收回款项并转换为现金的效率。

4.3 获利能力指标

会计收入和现金流量信息并不相互排斥,相反,它们相辅相成、相得益彰。将这2类信息结合起来形成的指标体系更加科学完整。由于目前国内外对综合分析指标体系的研究没有考虑到现金流指标的使用,构建完整有效的指标体系的效果有待提升。以上市公司各类经营活动产生的现金流量为基础,在理论上建立基于现金流量的上市公司财务分析系统,帮助会计信息使用者评估上市公司的盈利能力、偿付能力、经营能力和发展情况等信息。这有利于对称了解上市公司财务状况,预测上市公司发展前景,增强作出正确投资决策的能力。

盈利能力可以通过业务运营的利润来衡量。在提出现金流观点之后,可增加以下新指标:

①主营业务现金利润比=经营活动产生的现金净流量/营业收入

该指标反映了营业收入中有多少经营活动产生的现金流量,与传统财务分析指标相比,排除了非现金因素的影响,更加准确地反映出上市公司获取现金的能力。

②总资产现金回报率=(经营活动产生的现金净流量+取得投资收益收到的现金+支付所得税款-固定资产折旧)/平均总资产

该指标反映了平均总资产中有多少经营活动产生的净现金流量,本指标可以用来反映企业的总资产获取现金的能力,体现出企业的资产运作效率。该指标数值越大,表明企业的现金覆盖能力越强,企业总资产获取现金的能力越强。

4.4 发展能力指标

发展能力比率用于分析长期偿债能力和上市公司的穩定性,可以帮助上市公司的长期债券持有者和股东分析投资的安全性。因此,可以增加以下新指标:

主营现金收益率=运营活动产生的现金净流/主营业务所获收入

该指标反映了主营业务中上市公司获得的收入占营运活动中的现金流量的比例,需要选取该指标3年的平均数,防止出现误差。该指标所得数值越大,说明上市公司拥有越多的现金用以支持长期负债的偿还。

相对于以上3种财务分析指标,不难发现企业现金流的变化对其发展能力的影响较弱,但是因为现金流的充足与否和稳定与否会将直接影响企业的持续发展,所以考虑加入一项指标作为衡量企业发展能力时的补充,将其称为三年经营现金流入平均增长率:

三年经营现金流入平均增长率=

这项指标反映了企业经营现金净流量增长的稳定性和持续性,能够体现企业未来发展能否有足够现金作为支持。

5 结语

通过对传统财务分析指标的剖析和反思,本文发现并提出现有指标存在的问题,提出针对性的意见,即从现金流视角建立新型财务分析指标体系,从现金流视角出发减少了传统财务指标的过度侧重静态分析、报表粉饰行为等问题,更加真实客观地反映一个企业的财务状况,企业应当将这些理论概念运用于实际,加强企业的财务分析管理,提高财务管理的效率和能力。

【参考文献】

【1】高明.基于现金流量的房地产企业财务分析指标体系的构建[J].当代会计,2020(15):33-34.

【2】伍泽秀,刘媛媛,谢定财.基于现金流探讨财务分析指标体系构建及运用[J].商讯,2020(24):69+71.

【3】孙楠楠,杨毅.基于现金流的财务分析指标体系的构建[J].山东商业职业技术学院学报,2015,15(4):18-19+40.

【4】武宏宇.基于现金流量视角建立企业财务分析指标体系探讨[J].时代金融,2017(33):155-156.