关键审计事项对权益资本成本的影响

皮 静

(暨南大学管理学院,广东 广州 510632 )

一、引言

关键审计事项的披露使投资者能够了解公司更多的实际情况,使审计报告的信息含量有所增加,预期能够降低信息不对称的程度进而降低权益资本成本。但是,关键审计事项的内容也在某种程度上传递出该公司的风险信号。审计师有相当大的自由度来决定关键审计事项的描述以及应对方法,对投资者而言,如何更加准确理解与高效使用增量信息也成为一个新的问题。因此,为了更好地观测政策实施的效果,需要对关键审计事项与权益资本成本的关系进行探究。

二、研究假设

根据信息不对称理论,对投资者来说,普遍存在的信息不对称问题伴生着相应的监督成本和风险,于是,投资者通常会通过提高权益资本成本的方式来弥补信息不透明不对称问题给自己带来的可能损失。在中国,投资者获取信息渠道匮乏以及上市公司盈余管理导致的信息需求增加,投资者会更关注信息(Goh等,2019)。因此,如果关键审计事项的披露能够提供增量信息的话,那么权益资本成本应该会有所下降。

但是,从行为决策理论的角度出发,并且基于关键审计事项传递风险信号的特别性质,投资者会受到关键审计事项的影响从而调整对被审计单位的风险认知甚至是进行投资的程度,投资者的投资行为会受到关键审计事项的影响(Christensen,2014),投资者在风险收益均衡的驱使下会要求更多的投资回报,那么预计权益资本成本将有所增加。

尽管如此,但是Vinson(2018)认为,对于披露关键审计事项,投资者更注重的是是否有关键审计事项的存在而非关键审计事项的经济实质。而且准则规定,只有在负面后果会超过社会利益时才不予以公布关键审计事项,这样对于关键审计事项披露带来的不利影响的担忧可以大大减轻。因此,本文认为关键审计事项在缓解信息不对称方面起着更大的作用。本文提出如下假设:

H1:关键审计事项的披露会带来权益资本成本的降低。

三、研究设计

1.变量定义

(1)被解释变量

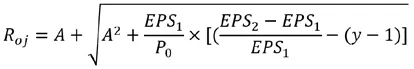

Easton(2004)年提出了PEG模型,具体计算公式如下:

其中RPEG是事前权益资本成本,P0是T0期末的股票收盘价,EPS1是在T0期末预测的T1期每股收益的均值,EPS2为T0期末预测的T2期每股收益的均值。考虑到实际情况,将计算出的权益资本成本数据进行超前一期的处理。

(2)解释变量

KAM为虚拟变量。如果当年审计报告披露了关键审计事项,则为1,否则为0。

(3)调节变量

SOE为虚拟变量。如果上市公司产权性质为国有,则为1,否则为0。

(4)控制变量。

本文参考前期学者的做法,选取企业规模(size)、财务风险(lev)、净资产收益率(roe)、市净率(bp)、总资产周转率(turnover)、换手率(liq)等,并对行业和年度进行了控制。

2.模型设计

为探究关键审计事项披露对权益资本成本的影响,构建如下模型:COE=a0+β1KAM+∑Control + Industry + Year + εit3.样本选择与数据来源

本文选取2014年~2018年所有A股上市公司的数据,并将数据做了以下处理:(1)剔除了金融保险行业的上市公司;(2)剔除了变量数据缺失或者无法获取的公司;(3)剔除了ST、PT的公司;(4)对连续变量进行了1%的缩尾处理。最终得到8530个样本观察值。关键审计事项的数据来源于CNRDS数据库并进行手工整理得到,其他财务数据来源于国泰安和WIND数据库。

四、实证结果分析

1.描述性统计分析

表1是对主要变量的描述性统计结果。

表1 主要变量的描述性统计

被解释变量权益资本成本(COE)在样本中的平均值为0.102,标准差为0.039,与相关研究使用peg模型计算权益资本成本的值类似。解释变量披露关键审计事项虚拟变量(KAM)均值为0.394,说明观察值中沟通关键审计事项的上市公司占39.4%。

2.关键审计事项披露对权益资本成本影响的回归结果分析

表2 关键审计事项披露对权益资本成本的影响

从表2中我们可以看出,关键审计事项披露与权益资本成本呈显著负相关关系,与假设H1的结论一致,假设得到验证。

3.产权性质对主回归的影响结果分析

国有企业治理机制更为有效,对管理层权力的抑制措施更为严格,并且国有企业的管理层需要兼顾盈利、政治、社会等多方面目标而非只有盈利。非国有企业内部代理问题更为严重,管理层有更强的私心来获取个人好处。此外,李延喜等(2015)研究认为国有企业比非国有企业享有更多的福利优惠与补贴扶持,但是非国有企业却不同,因此他们会对信息披露起到的增量作用更加看重。基于理性人假设,预期披露关键审计事项对权益资本成本的影响在国有、非国有企业中有所不同。

表3 产权性质对主回归的影响

如表3所示,第(1)列是国有企业,第(2)列是非国有企业,实证结果表明披露关键审计事项对权益资本成本的影响受到产权性质的影响。审计报告改革这一政策有利于非国有企业缓解信息不对称进而降低权益资本成本。

五、稳健性检验

1.更换变量衡量方式

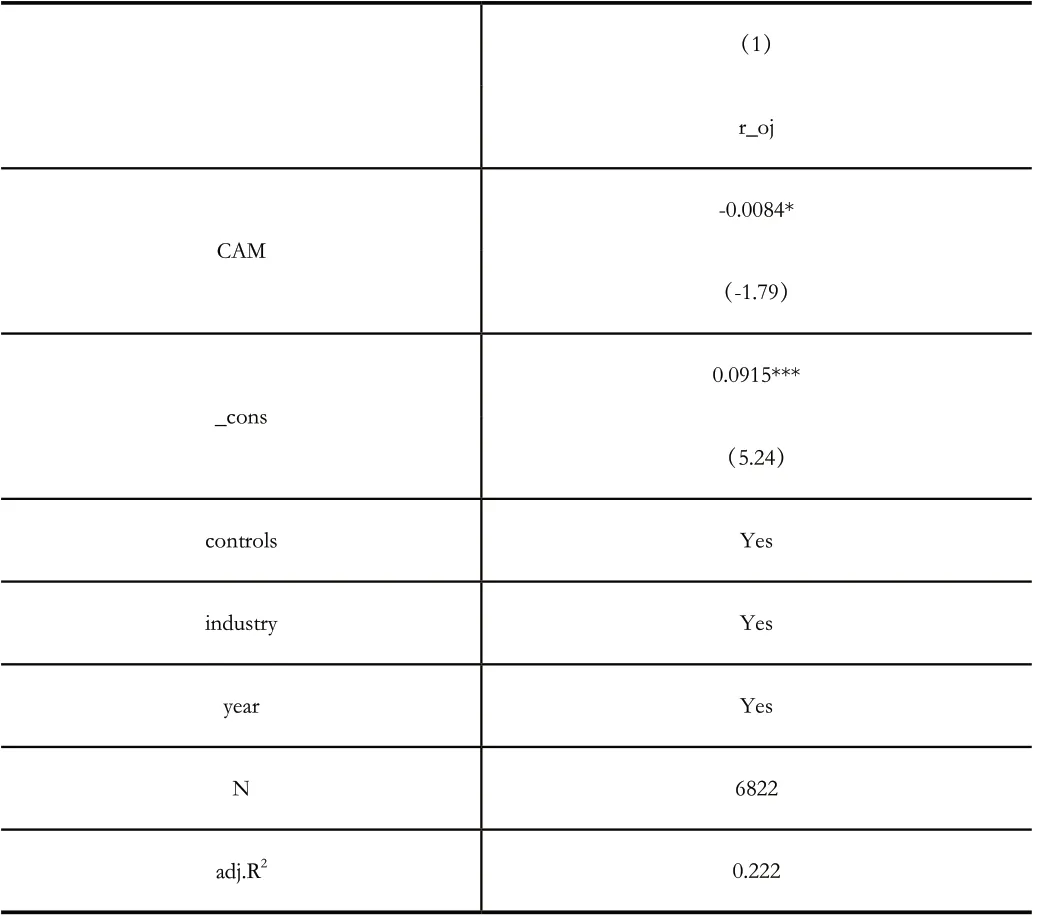

本文改变被解释变量衡量方式来进行稳健性检验,验证关键审计事项披露与权益资本成本的关系。根据徐浩萍等(2006)、沈洪波(2007)等的做法,采用了OJ模型估算权益资本成本。

如表4所示,关键审计事项披露依旧会对权益资本成本起着降低作用。

表4 关键审计事项披露对权益资本成本的影响

表5 关键审计事项披露对权益资本成本影响的安慰剂检验

2.安慰剂检验

为了本文实证结果的稳健性,将PSM-DID方法应用于未披露关键审计事项的2014年~2015年。如果安慰剂检验的结果与主回归相似,则说明本文实证结果并不能提供权益资本成本与关键审计事项的披露相关关系的证据;反之,则说明本文的实证结果是相对稳健的。于是,设定假如A+H股上市公司在2015年年度审计报告中披露了关键审计事项。表5结果显示,本文结论一定程度上是稳健的。

六、研究结论

本文对新审计准则实施后的全部A股上市公司2014年至2018年的样本数据进行了研究,实证检验审计报告中关键审计事项的披露对上市公司的权益资本成本的影响。研究发现:首先,关键审计事项与企业权益资本成本呈显著负相关关系;其次,这种关系在非国有企业中更为显著。本文丰富了关键审计事项方面的相关文献,为研究权益资本成本提供了新的思路,也为相关部门的政策实施提供了参考。