欧盟交通运输发展现状及中欧合作面临问题浅析

许振东

(中铁二院工程集团有限责任公司,四川 成都 610031)

1.欧盟交通运输特征

1.1 铁路运输

欧盟区域的铁路建设历史较久,铁路发展水平较高,铁路里程约23.7万公里,人均里程约为我国的5倍,高速铁路集中在西欧部分国家,东欧、北欧的高速铁路建设相对落后。

根据欧盟统计部资料显示,欧盟2017年铁路客运量约96亿人次,其中大都为国内运输,国际运输占比少于8%。由于区域内跨国高速铁路建设的落后,居民跨国工作较为不便,欧盟居民的国际人均客运周转量(非出行人数的人均周转量)少于50人公里,而国内人均客运周转量则高于700人公里。

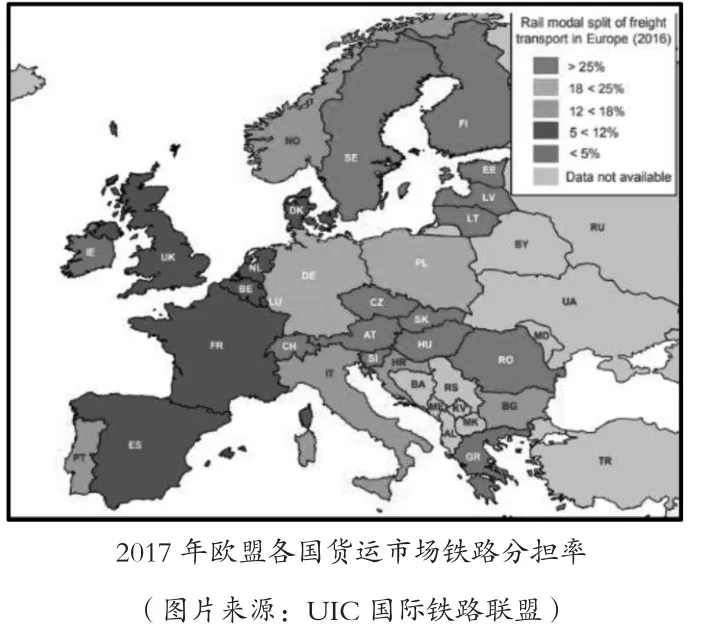

2017年,欧盟区域内的铁路货物运输周转量约为4160亿吨公里,其中一半以上为国内运输,中欧和北欧的一些国家铁路占比货运市场较高。

欧盟各国当前均大力发展多式联运,其中西欧国家多式联运技术发展较为成熟,铁路货运周转量中多式联运占比较高。目前,欧盟区域内大多数国家建立了多式联运的研究基金,铁路与其他方式的多式联运将得到进一步的发展。

因此,我国铁路运输企业在东欧、北欧国家间开拓区域性的跨国客运铁路市场,在西欧与中欧地区注重货运铁路与其他运输方式之间的协调发展。

1.2 公路运输

公路是欧盟区域内客货运市场的主要交通方式,公路运输业十分发达。2017年,欧盟公路里程达到610×104km,其中高速公路里程7.3×104km,人均公路里程约为我国的3.5倍。

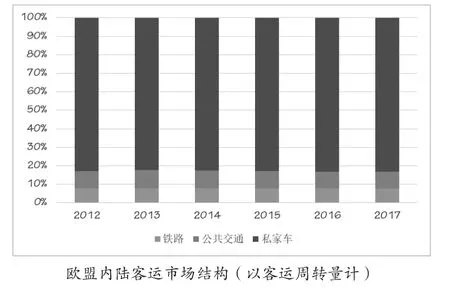

欧盟内陆客运的运输结构较为稳定,公路客运周转量稳定在铁路的9倍左右,2017年欧盟内陆客运市场公路占比92.3%,铁路占比仅为7.7%。除东欧部分国家外,欧盟营运性公路客运市场整体的公共交通占比较低,仅占公路客运周转量的10%。

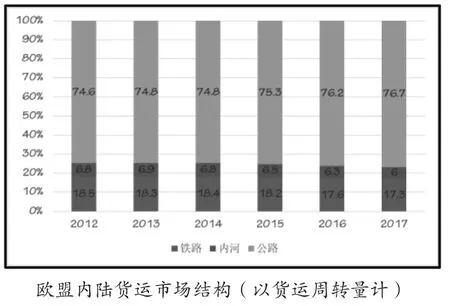

欧盟地区内陆交通的货运结构也较为稳定,公路的货运量周转量占据了绝对的主导地位。2017年,欧盟完成公路货运周转量19206×108tkm,占内陆货运市场的76.7%,同比上涨0.5%,其中国内货物周转量12186×108tkm,占比63%;区域内国际货物周转量4698×108tkm,占比25%;区域外国际货物周转量2322×108tkm,占比12%,同比上升17%,较2016年8.6%的增长率有较大提升。

欧盟地区公路运输市场已较为发达,我国公路运输企业进入欧盟公路市场时应将开发重点放在货运功能为主的公路建设与运营,并着重考虑欧盟与周边地区的公路通道建设。

1.3 水路运输

欧盟地理位置优越,海运尤为发达,荷兰、西班牙、英国等沿海国家海运贸易十分繁荣,2017年欧盟从事海运贸易的在册船只达到214万艘。此外欧盟还拥有莱茵河、多瑙河等众多内河航道,但欧盟内河等级航道里程较短,仅为3.5×104km,远低于我国的6.1×104km。

水运并不是欧盟主要的客运方式。2017年欧盟水运客运量约为4.15亿人次,同比上涨4.6%,主要为国内或区域内国际运输,其中地中海区域的意大利与希腊水运客运较为发达,约占欧盟水运客运量的35%。

欧盟区域内河运输的主要物品为金属矿石、焦炭与成品油以及农产品,2017年金属矿石的货运周转量同比上涨1.3%,焦炭与成品油同比下降0.4%,农产品同比下降1.1%。

2017年,欧盟区域内港口货物吞吐量约为40×108t,较上年上涨2.6%。西欧地区的荷兰、西班牙、英国与意大利货物吞吐量较高,合计占欧盟地区的51.5%。欧盟海运的货物到发量较不平衡,货物到达量约60%,发送量约为40%。俄罗斯波罗的海是欧盟海运货物市场的主要贸易地区,占比6.6%;中国与欧盟海运货物的贸易量占欧盟海运货运总量的3.3%。

欧盟地区的海运历史悠久,港口开发成熟,我国运输企业较难参与相关建设及运营。但欧盟地区内河等级航道里程较短,具备一定的开发及整治可能性,我国运输企业可以考虑相关市场。

1.4 航空运量

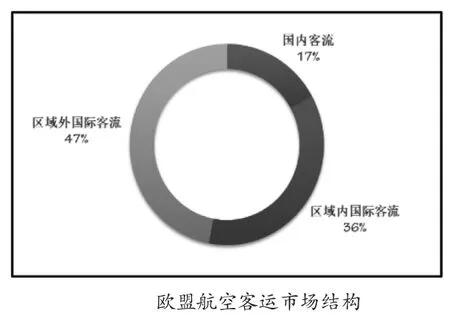

欧盟的航空业发展十分成熟,年吞吐量在1.5万人以上的机场约510个。欧盟航空客运量已超过10亿人次,其中西欧国家的航空客运量较为发达,德、英、西、法四国的航空客运量占欧盟航空客运量的66%以上。欧盟航空客运市场以区域内国际出行为主,占比47%,区域外国际出行占比36%,剩余17%为国内出行。区域外国际出行中,亚洲方向的客运量增速较快,2017年同比上涨38%。

欧盟的航空货运业务主要集中在西欧等发达国家,2017年欧盟航空货运量1670万吨,同比上涨7.8%。航空货运量中大部分为区域外国际货运量,约占航空货运量的80%左右。

因此,我国运输企业应将目光放在东欧等航空市场尚有进一步发展空间的地区,并着重构建东欧与亚洲之间的客货运航空枢纽。

综上所述,欧盟交通运输网络较为成熟,形成了公路、铁路、航空、内河及海运多层次的综合运输体系,其中西欧国家的交通基础设施建设质量较高,各制式交通网络的发展及融合程度较高。欧盟区域内客运整体以公路为主、铁路次之,区域外国际客运以航空为主;区域内货运整体以公路为主、铁路次之,多式联运发展较为迅速,区域外国际货运以海运为主。我国运输企业应当根据欧盟地区各交通方式的发展特点,开拓相关市场。

2.中欧合作面临问题

2.1 中欧技术标准不同、合作面临技术挑战

中欧铁路在机车装备、信号系统、供电制式等方面技术标准不同,而欧洲内部完善而符合地方需求的铁路技术标准体系使得中国标准应用难度较大,中欧合作面临技术挑战。

此外,欧洲铁路技术标准规范只统一了关键技术指标以满足欧洲范围内铁路同的要求,而欧洲各国内的相关企业或部门在执行欧洲标准的基础上,进一步制定了符合本国需求的相应标准。因此,我国与欧洲各国合作时会面临不同的技术挑战。

2.2 本土公司实力强劲、合作面临竞争

欧洲本土的工程设计与建筑承包单位实力强劲,中欧合作面临欧洲本土公司的激烈竞争。根据ENR数据分析,2017年国际工程设计单位150强中,我国工程设计单位的海外收入总和为36.7亿美元,占比5.7%;欧洲工程设计单位收入152亿美元,占比23.7%,约为我国的4倍。2017年欧洲市场的国际承包商250强中,我国工程承包商收入29.7亿美元,占欧洲市场总收入的3%;欧洲本土承包商收入804.3亿美元,占欧洲市场总收入的79%,约为我国的27倍。

除欧洲本土的工程设计与建筑承包单位以外,我国与欧洲市场的合作还要面临美国、加拿大等国际上其他实力强劲的单位的激励竞争。

2.3 行业壁垒较高、合作难度较大

近年来中欧之间的关系发展紧密,但欧盟对外来合作存在“大门开、小门关”现象,部分成员国对赴欧合作的中国企业实施严格的签证和工作许可制度,各国对劳务市场监控严格,外来劳工很难进入欧洲市场,行政壁垒较高。另外欧盟对投资者的严格要求、对成员国提供的低利率基金,也为我方公司进驻欧洲市场营造了较高的投融资壁垒。中国企业进入欧洲市场的各方面行业壁垒都较高,中欧合作难度较大。

2.4 税收体制复杂、合作成本难以控制

欧盟及各成员国内税收体系复杂,进入欧洲市场的中国企业为控制成本需要对欧盟及各国的法律法规、税收规定、优惠政策等方面开展十分深入的研究,合作成本控制难度较大。

2.5 合作历史惨痛、中国企业形象亟待改善

我国与欧洲合作的工程项目集中在中东欧地区,而代表高端市场的西欧与北欧则合作成果较少。由于中国海外企业在波兰A2高速公路等早期探索的不成熟以及部分西方媒体的恶意报道,中国工程企业在西欧与北欧的形象亟待改善,中欧合作需要中国企业与当地政府与媒体打好交道,树立良好的中国企业形象。

2.6 欧盟与成员国关系密切、外部合作难度增加

中国与欧盟各国关系具有双层结构特点,即一对多(中国对成员国)以及一对一(中国对欧盟)的关系结构,也增添了合作的障碍。对中东欧国家而言,由于和中国之间存在着经贸体量上的不平衡,它们同时会借助欧盟的磋商机制来保护自身利益;而西欧大国为了保持其在中东欧国家的利益,也会通过欧盟向中东欧国家施压。

3.结语

通过分析欧盟地区各交通方式的现状特征,深入挖掘我国运输企业开拓欧盟市场的方向,并总结了我国运输企业与欧盟开展合作时可能面临的问题,可以我国运输企业在欧盟地区的发展起到重要的指导作用,对于我国促进中欧合作,推进“一带一路”倡议深层次发展具有重要意义。